Блог компании Юнисервис Капитал | Ключевые аспекты по результатам оценки бизнеса «Нафтатранс плюс» в I квартале 2019 г.

- 27 июня 2019, 12:43

- |

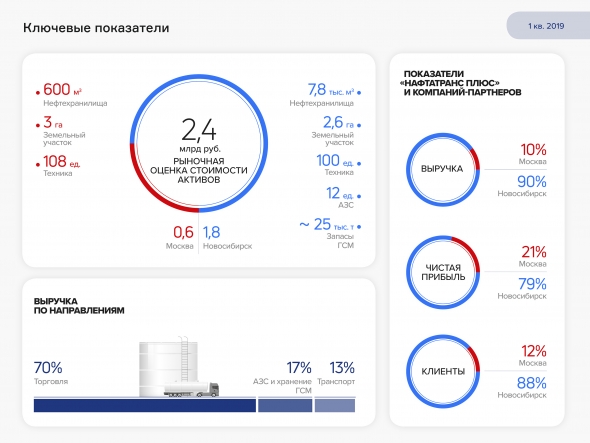

Сильные стороны компаний, работающих в единой операционной цепочке «Нафтатранс плюс» – высокие показатели оборачиваемости задолженности и стабильный рост выручки.

- В силу большой доли заемного капитала в активах финансовое состояние компаний-партнеров нефтетрейдера – удовлетворительное. При этом бизнес устойчиво растет, показатели долговой нагрузки на приемлемом уровне: доля долга в выручке – 18%, отношение долга к EBITDA – 3,2х.

- Текущие долговые обязательства полностью покрываются ликвидными активами, а срок возврата дебиторской задолженности не превышает срока выплаты кредиторам, что снижает риск просрочек платежей.

- Выручка компаний-партнеров «Нафтатранс плюс» по итогам 2018 г. достигла 10 млрд руб., в I квартале 2019 г. – 2,4 млрд руб.

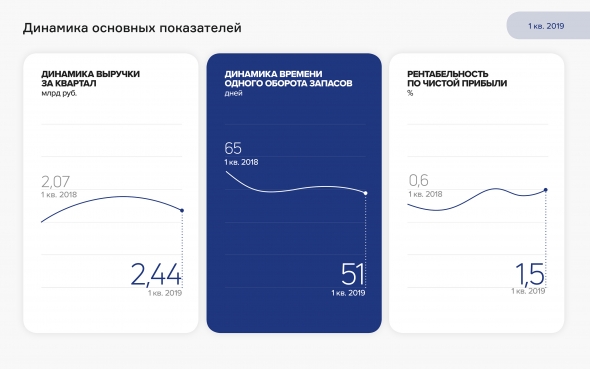

- Благодаря сложившейся конъюнктуре на нефтяном рынке, валовая рентабельность выросла почти до 11%, вслед за ней увеличилась и операционная рентабельность.

- «Нафтатранс плюс» вышел на публичный долговой рынок в 2017 году, разместив коммерческие облигации. В 2019 году компания профинансировала закуп нефтепродуктов за счет биржевых бондов (RU000A100303).

В заключение на несколько самых актуальных вопросов ответил генеральный директор ООО ТК «Нафтатранс плюс» Игорь Головня.

— Как связаны указанные операционные компании нефтетрейдингового, транспортного направления и АЗС?

— Это партнерские компании, вместе с которыми «Нафтатранс плюс» формирует эффективную операционную цепочку, осуществляя закуп, транспортировку и реализацию ГСМ.

Вместе с тем, это отдельные организации, которые оказывают существенный объем услуг и другим компаниям. Например, ключевыми клиентами у транспортного партнера являются «Татнефть» и «Лукойл». Кроме того, компания занимается перевозками молочной продукции.

Другой партнер управляет сетью АЗС в Новосибирске под собственным брендом «Энергия», а также заправками «Лукойл» и Shell по франшизе. Он выступает поручителем по выпуску биржевых облигаций.

— Почему такая низкая рентабельность, за счет чего планируется вернуть заем?

— Эмитент работает на рынке нефтетрейдинга, ключевой особенностью которого является емкость и оборачиваемость. Каждый нефтетрейдер получает невысокую маржу, но на коротком интервале времени в итоге по году это позволяет заработать прибыль на вложенный капитал.

Основной гарантией для инвесторов является высокая ликвидность запасов и возможность погасить все обязательства в течение 60-90 дней.

— Но как же постоянный рост стоимости топлива? Аналитики говорят об убыточности независимых АЗС.

— Рост цен на ГСМ отражается только на требуемом более большом объеме оборотного капитала, маржа остается прежней. Чаще всего нефтетрейдеры работают по факту платежа, отсрочки предоставляются только в рамках госконтрактов крупнейшим надежным клиентам с фиксированной наценкой к рыночной цене, формируемой на бирже.

Как и на рынке нефтетрейдинга, для АЗС важнее объемы продаж (т. н. прокачки). В целом средняя АЗС показывает достаточную прибыль. Посчитайте сами. При текущей рыночной цене 48 500 рублей за 1 тонну АИ-92, стоимость с учетом хранения и доставки до АЗС составит около 50 000 рублей. При этом текущая цена за 1 литр составляет 41,6 рубль. Переведем литры в тонны и учтем, что плотность ГСМ составляет около 0,76. Таким образом, с 1 тонны купленного топлива АЗС может заработать более 4,5 тысяч рублей или 9%.

Конечно, удаленные от нефтебазы заправки или АЗС с небольшой прокачкой могут иметь отрицательную рентабельность, но в целом независимые сети в случае их эффективного расположения зарабатывают прибыль даже в текущей сложной ситуации. Проблемы испытывают скорее федеральные игроки, сеть АЗС которых не оптимизирована, но у них есть возможность перераспределять прибыль по цепочке до самой добычи.

Смотрите pdf-версию аналитического покрытия за 1 кв. 2019 г. и задавайте свои вопросы.

теги блога Юнисервис Капитал

- EY

- Forbes

- Kuzina

- lady & gentleman CITY

- RU000A0ZZ7R8

- RU000A1004Z9

- RU000A100FY3

- RU000A100WR2

- RU000A101HQ3

- RU000A102036

- агрегатор

- аналитическое покрытие

- Антон Лыков

- аффинаж

- биржевые облигации

- БК

- БК облигации

- бренды

- ВДО

- выплата купона

- грузовичкоф

- Грузовичкоф облигации

- долговая нагрузка

- Доставка

- дядя денер

- Дядя Дёнер облигации

- инвесторам

- иностранные инвестиции

- интервью

- интернет-магазин

- клиенты и рынки

- коммерческие облигации

- коронавирус

- Кузина облигации

- Логистика

- Московская Биржа

- нафтатранс плюс

- нзрм

- НЗРМ облигации

- новосибирскхлебопродукт

- Новосибирскхлебопродукт облигации

- Облигации

- Общепит

- объём торгов

- оффтоп

- программа лояльности

- пюдм

- развитие бизнеса

- рентабельность

- Ритейл

- самоизоляция

- себестоимость

- сибстекло

- Сибстекло облигации

- СМАК

- средневзвешенная цена

- субсидии

- таксовичкоф

- транспортировка ГСМ

- Трейд Менеджмент (lady & gentleman CITY) облигации

- ультра

- Ультра облигации

- фастфуд

- финансовые показатели

- шаурма

- экспансия

- Юнисервис Капитал

Новости тг-канал

Новости тг-канал

Вы считаете стоимость активов эмитента и поручителей или еще и компаний партнеров которые просто работают долгосрочно по договорам?

Если первое то ок, а если второе то говорить о покрытии долга активами некоректно. Потому как последние могут просто могут прекратить работать с эмитентом. Если они не аффилированны с эмитентом то и консолидировать показатели сомнительно.

Речь идет о нескольких компаниях, которые образуют единую операционную цепочку, обеспечивающую хранение, транспортировку и реализацию нефтепродуктов оптом и в розницу. В число этих компаний входит эмитент – ООО ТК «Нафтатранс плюс» и поручитель – ООО «АЗС-Люкс». Несмотря на то, что они являются самостоятельными организациями и оказывают услуги сторонним организациям, основной доход им приносит именно такая интеграция. Описанный бизнес-процесс позволяет получать максимальную эффективность всем компаниям-партнерам, а сторонние заказы формируют лишь дополнительную выручку.

Собственные активы каждой компании превышают обязательства. В покрытии представлена как консолидированная бухгалтерская отчетность, так и отчетность эмитента.

У компаний, действительно, большая доля заемного капитала в активах, о чем мы пишем в покрытии.

Если говорить о самом эмитенте, то Долг/Капитал составляет 11,46x, Долг / EBITDA — 8,74x.

Вместе с тем отметим, что основной бизнес эмитента — это нефтетрейдинг, что подразумевает под собой высокий долг с низкой рентабельностью и высокой оборачиваемостью: долг в выручке не превышает 0,2x и снижается по данному показателю год и года. Фактически весь долг покрывается выручкой за 2 месяца.

По итогам 1 квартала чистые активы эмитента — ООО ТК «Нафтатранс плюс» — составляют 88 млн рублей, поручителя — ООО «АЗС-Люкс» — 10,2 млн рублей.