Блог компании Т-Инвестиции | Как заплатить налог 3% с дивидендов от иностранных акций? Разбираемся с сайтом ФНС

- 18 июня 2020, 11:11

- |

Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

Шаг №2

Заполнить декларацию можно как в личном кабинете на сайте налоговой, так и в программе «Декларация 2019». Скачиваем на сайте налоговой. Устанавливаем на компьютер. Открываем.

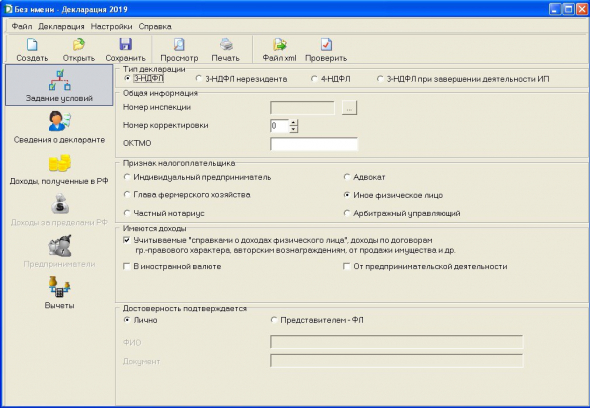

Заполняем вкладку «Задание условий». По умолчанию выбрана нужная нам форма 3-НДФЛ.

Из выпадающего списка выбираем номер своего УФНС по месту прописки.

Номер корректировки остается ноль, так как мы подаем эту декларацию первый раз за отчетный год.

Свой номер ОКТМО (территориальный классификатор) можно найти на сайте налоговой или просто в интернете.

Признак налогоплательщика — иное физическое лицо.

Раздел «Имеются доходы». Необходимо поставить галочку в строке «В иностранной валюте», при этом у вас активируется вкладка. Если вы хотите получить вычет по ИИС или иной вычет, галочку в строке «Учитываемые «справками …………..» необходимо оставить. Если вы хотите отчитаться только за дивиденды, то галочку необходимо убрать.

Далее переходим во вкладку «Сведения о декларанте». Вводим личные данные.

Если хотите получить вычет, берете у работодателя справку 2-НДФЛ и вводите данные во вкладке «Доходы, полученные в РФ».

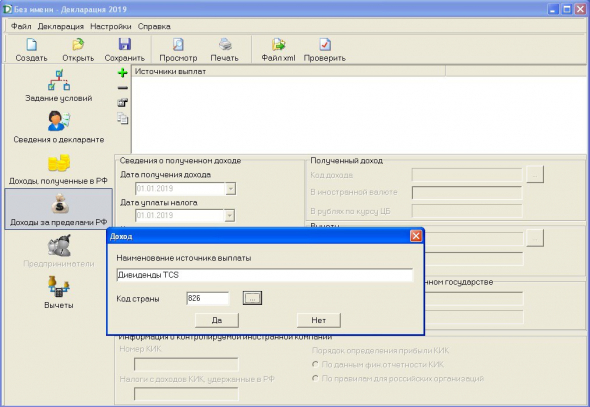

Теперь переходим непосредственно к вводу информации о полученных дивидендах из справки брокера. Переходим во вкладку «Доходы за пределами РФ». Нажимаем кнопку «+» для добавления информации в поле «Источник выплат».

Вводим название компании и выбираем страну регистрации эмитента. Например, TCS. Хоть это и российская компания, но торговля ее акциями проходит на Лондонской бирже, поэтому выбираем Великобританию, код — 826.

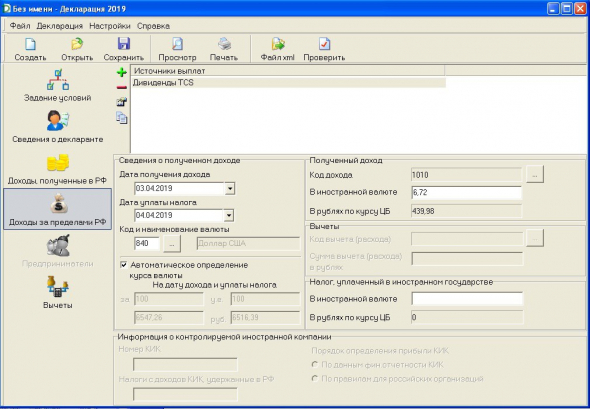

Вносим из справки данные об этой выплате. Дата выплаты (именно выплаты, а не отсечки) и дата уплаты налога совпадают, код валюты — 840 (доллар США), выбираем код дохода (для дивидендов — 1010), вводим сумму выплаты и налог, удержанный в иностранном государстве. В данном случае, при выплате дивидендов TCS, налог не удерживался. Оставляем пустое поле.

Ну вот и всё по дивидендам. Нажимаем «+» для добавления информации и вводим следующую выплату. И так по всей справке.

Если у вас иностранный брокер, который не берет налог при продаже акций, то вам необходимо внести в декларацию сведения о доходе, полученном при продаже акций. Для этого вам необходимо запросить отчет брокера за 2019-й, а также отчет за год, в котором была покупка акции (если не в 2019 году). Нажимаем «+» и добавляем сведения. Но в отличие от сведений о дивидендах код дохода будет 1530, и в поле «Вычеты» ставим код 201 и указываем сумму вычета (сумму покупки акций) в рублях. Курс доллара на дату покупки можно узнать на сайте ЦБ РФ.

Заплатил налоги — спи спокойно.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций

Мы решили разнообразить блог Тинькофф Инвестиций и дать слово инвесторам, которые являются нашими клиентами. Теперь мы регулярно будем публиковать тексты внешних авторов. Если у вас есть текст, вы хотите им поделиться и получить вознаграждение, пишите на [email protected]

теги блога Т-Инвестиции

- 3-НДФЛ

- AMD

- CARNIVAL

- Chesapeake Energy

- Intel

- Reuters

- активы РФ

- акции

- банки

- брокеры

- Василий Олейник

- ВВП

- вклады в банк

- выборы 2020 в США

- газпром

- германия

- девальвация рубля

- Деньги не спят

- депозиты

- дефолт

- Дмитрий Солодин

- доллар рубль

- евробонд

- Евросоюз

- заявление

- золото

- ИИС

- инвестиции

- Истории о трейдинге

- Истории Успеха

- Китай

- криптовалюты

- математика

- Минфин

- налоговый вычет

- налогообложение на рынке ценных бумаг

- Нефть

- новости

- обвал рынков

- обвал рынков акций

- облигации

- опыт не пропьешь

- отток

- ошибки

- прогноз по акциям

- Российский рынок

- Россия

- рубль

- санкции

- стратегия

- США

- тинькофф

- Тинькофф Инвестиции

- топ акций

- Трамп

- трейдинг

- уголь

- ФНБ

- форекс

- юань

Новости тг-канал

Новости тг-канал

Двойное налогообложение

Я так понимаю уплатить налог надо в 1 квартале за прошедший год?

Какой же все же геморрой с этими 3%, просто слов нет нормальных. Почему бы не обязать брокера как налогового агента по российским акциям автоматически высчитывать и уплачивать этот налог?!

Не позволяет законодательство или что? На какой *** так все усложнять? Скачивать программу, запрашивать данные у брокера, в водить все в ручную.

Отлично, а где искать где и какая компания зарегистрирована? Или имеется ввиду торговая площадка? А если депозитарные расписки на американской бирже, то что ставить?

Я так понимаю.

Ну что значит «где искать», на сайте биржи, где она торгуется, в любом случае есть карточка компании. Это не самая большая беда уж точно.

Я как-то 13% декларировал по Polymetal (там вообще никто не удерживает, писал здесь об этом), у меня были вычеты, возврат просто меньше был, оплачивать не пришлось.

Вы сальдировали доход по дивидендам с вычетами по ндфл? Типа инвестиционного или социального вычета?

Если так то это очень интересно.

У меня полно каждый год доходов по дивидендам, я прямо спрашивал в налоговой по горячей линии- чтобы по иис вычет получить от дохода по дивидендам (У меня мало было дохода ндфл в 2018, зато много дивидендов), соединяли с каким то специалистом, смотрели законы, сказали по закону доходы от дивидендов хоть и облагаются налогом 13 процентов но этот налог называется не НДФЛ а как то по другому, соответственно и вычеты получить и убытки сальдировать, чтоб удержанный налог вернуть, не получится.

Дмитрий К, блин, вы правы, похоже перепутал и отдельно оплачивал.

Вот пост https://smart-lab.ru/blog/515310.php

Вот коммент с отчетом https://smart-lab.ru/blog/515310.php#comment9850117

Вот на эту тему я в прошлом году две недели бодался с налоговой. Задекларировал дивы от Русагро и Полиметала, потом объяснял почему дивы в валюте, почему брокер сам не удержал налог, и т.д. по кругу.

Бывают подобные случаи…

tilda.cc/page/?pageid=24303596&previewmode=yes