Блог компании Mozgovik | Итоги недели: кто, если не Газпром?

- 06 июня 2022, 08:40

- |

Прошлая неделя прошла с чередой дивидендных отказов и новых членов SDN списка. Индекс по итогам недели чуть припал -3,8%. Так как вернули маржинальную торговлю, возможно на этом кто-то наконец заработал.

В лидерах роста не первую неделю — энергетики. Мосэнерго рекомендовала приличные дивиденды и в лидерах роста, но и те дивиденды ниже Газпрома по доходности. Пока на рынке возникает ситуация, что доходность всех рекомендаций уступает Газпромовской и все сравнивают их с ним. Все дивидендные акции покосили санкциями, теперь чтобы было и ликвидно и доходно есть только один вариант.

Черные пятна на карте рынка — это фактические дивидендные отказы у Мечела префа, Саратовского НПЗ, ФСК.

И квазидивидендный гэп без дивидендов в Северстали, которая и стала новичком в токсичном SDN.

Мечел преф ожидаемый отказ. Были те, кто надеялся, что выплатят сколько смогут исходя из возможности СЧА (около 24 рублей), но не вышло, решили просто не платить.

Разочарованием стал и Саратовский НПЗ, где также решили отказаться от выплаты 10% по уставу. Видел комментарий, что они отказались от отказа от моратория на банкротство — поэтому очевидно. Едва ли это причина, потому что до фактической выплаты можно находится под мораторием. У Ленэнерго, например, все еще действует мораторий, хотя на этой неделе уже должна быть отсечка. Проблема скорее внутри компании: падающий спрос на переработку, плюс простой из-за ремонта. Не стоит забывать и то, что Роснефть отказала в выплате самой себе, большая часть префов была у них. То есть это не кинули каких-то там миноров.

Северсталь, кажется также «все». Теперь непонятно, сколько будут зарабатывать и как они будут делить внутренний рынок, когда отрасль большей частью работала на экспорт. Дно где-то есть, но пока путь «вниз» для котировок заказан. Можно бесконечно писать про «вот-вот будет огромный спрос», но едва ли он будет маржинальный, плюс пока никакой конкретики.

Финэкс

Я никак не попал, но мне со стороны кажется, что ребята очень круто устроились. Торгов нет, получаешь комиссию, у тебя все хорошо.

Через 3 месяца после факта говоришь: «ой, мы потеряли один фонд». Потом выясняется, что потеряли так, что зацепило и другой фонд. Про эту ситуацию есть несколько постов у Павла Комаровского, рекомендую к прочтению (раз, два, три, четыре).

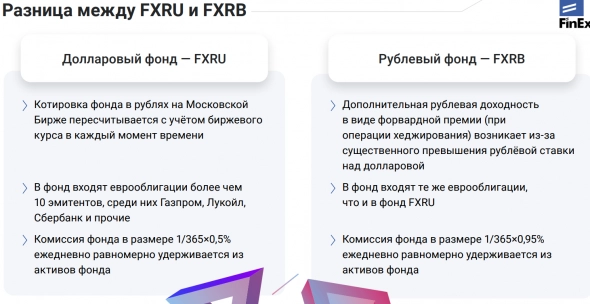

Было два инструмента FXRB и FXRU — оба фонда на российские еврооблигации. Один с хеджем, другой без. Первый сгорел так как хеджирование не сработало из-за волатильности. Это, по-хорошему можно понять и простить. Реализовался один из маловероятных рисков.

Но вот что смущает больше всего. Кто-то понимая одну из базовых вещей на фондовом рынке: чем сложнее инструмент — тем он менее надежный, решил, что ему не нужны еврооблигации с каким-то хеджированием, ему нужен просто фонд еврооблигаций со всеми вытекающими рисками из инструмента. Ну упадут они в цене — я сам шел на этот риск. И выбрал FXRU.

Так вот этих ребят тоже нахлабучили, потому что оказалось, что это не два разных фонда, а два актива в одном фонде. И убытки FXRB на 25% взял на себя FXRU. Спасибо за оперативное информирование, и лишнее напоминание, что надо читать проспекты фондов, ведь только там можно было понять, что это один фонд.

Ну или не читать, а просто никогда не покупать все, что начинается на «FX».

СПБ биржа

«Не заблокированы, а переведены на неторговые разделы»

Биржа вместе с ЦБ 3 месяца чесали репу и подумали: «Ой, а что будет если все решат продать акции, которые они купили на СПБ бирже». Ведь часть из них зависла в НРД. Ответ нашелся, в понедельник акции у инвесторов раздвоились, часть стала заблокирована, а часть осталась доступной. СПБ биржа быстро смекнув, что это значит для их репутации начали борьбу за нее, и пошли на всевозможные эфиры. Один из которых был на Смартлабе.

В общих чертах мера понятна: все доверяли Евроклиру, ВТБ, кажется, больше всех, поэтому он вообще ничего в Бэст Эффортс не держал. А Евроклир до санкций отказался работать с НРД, в итоге все зависли.

Жить-то как-то надо, теперь, когда заблокированные акции отделили от общего котла, по свободным будут и дивиденды платить и жизнь вернется в прежнее русло. Во всяком случае, до тех пор/если против СПБ биржи не введут санкции.

Объемы торгов в мае

СПБ биржа на следующий день после Московской опубликовала объемы торгов в мае.

«А у меня больше» — это если сравнивать объемы в части торгов акциями. Без валюты, денежного рынка, срочного рынка и облигаций.

У Мосбиржи объемы торгов перевел по среднему курсу за месяц. Картина «до»/«после».

Сбербанк

«Разумеется, санкции оказали давление на наш бизнес. Однако мы всегда придерживались консервативного подхода в управлении капиталом. Мы поддерживали запас над лимитами Банка России, который был нам необходим как раз для того, чтобы в стрессовое время поддержать нашу достаточность. Поэтому капитализации прибыли прошлого года будет вполне достаточно для соблюдения всех лимитов Банка России на достаточность капитала и для продолжения кредитования как физических, так и юридических лиц», — сообщил Греф

У Сбера на 31.12.2021 5,6 трлн СЧА, максимум ушла одна годовая прибыль. То есть можно исходить из СЧА около 4,4 трлн. Текущая капитализация 2,7 трлн, P/BV = 0,6, как в декабре 2014 года, возврат к 1 произошел через год. Кажется Сбер — хороший вариант для покупок. Но это все в условиях, когда единственный источник информации — это слова Грефа.

Отчеты

МРСК Урала

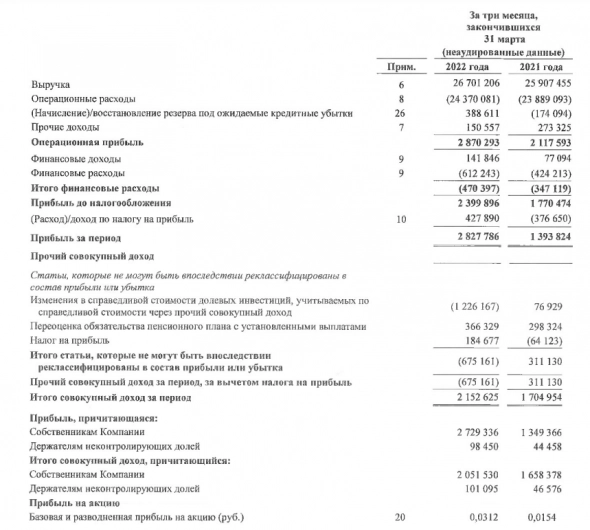

Акционер Ленэнерго опубликовал отчет за 1-ый квартал по МСФО, где прибыль значительно выросла. Любопытно, потому что в 2021 году был практически рекорд по прибыли и дивиденды с доходностью 13,2%.

P/E ltm около 3.

Любопытно, но это все скорее всего будет актуально только через год.

Светофор

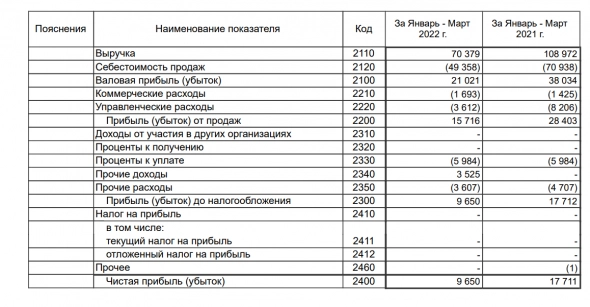

Просто очень занимательный график, чем-то похож на график Обуви России до того как они сменили тикер. Да и после тоже похож.

Как им удалось получить оценку в несколько миллиардов рублей — загадка. Сейчас стоят 500 млн рублей и все равно дофига для таких результатов — шлак.

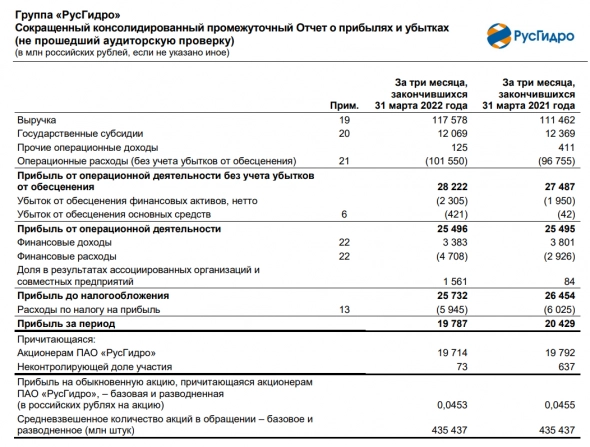

Русгдиро

Год назад капитализация Русгидро была такая же как сейчас. Впрочем, прибыль тоже. Дивиденды за 2021 год еще не рекомендовали, обещали 0,089 рублей, 10,4% доходности.

теги блога Анатолий Полубояринов

- buyback

- EMC

- fix price

- M2

- mvid

- Ozon

- Softline

- VK

- Whoosh

- Wildberries

- X5

- акции

- анализ сектора

- банки

- белуга групп

- брокеры

- бурятзолото

- ВДО

- втб

- газпром

- Группа ЛСР

- Группа Позитив

- детский мир

- дефолт

- дивиденды

- дисконт Urals

- доллар рубль

- европейская электротехника

- европлан

- инвест идея

- инвестидея

- инвестиции в недвижимость

- ипотека

- Ипотека в РФ

- ИСКЧ

- КарМани

- комментарий

- Конференция смартлаба

- М.видео

- Магнит

- Максим Орловский

- Мечел

- ммцб

- Московская Биржа

- МТС

- нефть

- НРД

- Облигации

- обратный выкуп акций

- операционные результаты

- отчетность

- отчеты МСФО

- отчеты РСБУ

- офз

- оффтоп

- ПИК СЗ

- полиметалл

- полюс золото

- прогноз

- прогноз компании

- прогноз по акциям

- райффайзенбанк

- Распадская

- редомициляция

- Ренессанс Страхование

- рецензия на книгу

- росгосстрах

- ростелеком

- Самолет

- саратовский нпз

- сбербанк

- сделки M&A

- смартлаб премиум

- СПб Биржа

- статистика

- стонкс

- тинькофф банк

- Фосагро

- циан

- энел россия

- ЭсЭфАй

- эталон

- юнипро

- Яндекс

Новости тг-канал

Новости тг-канал

Спасибо за пост.

русгидро конечно молодцы, крупная компания, прибыль хорошая- хотелось бы подробного анализа компании и есть ли перспективы роста, а то на фоне распродажи всех депозитарных расписок (в том числе и русагро), а так же проблем разных секторов в РФ и не знаешь что покупать из акций

@Анатолий Полубояринов мем про Газпром — изящно. Просто очаровательно.

А вот над Светофором зря так ухмыляетесь — там очень нетривиально: он на всеобщем обвале стоял как вкопанный в феврале-марте (ну, что наверно логично, ибо нерезов там не было, выходить было некому. Держался 75-80). А потом вот начал пикировать. Причём, вроде не на отчётности… Короче, очень нестандартное поведение!

Виктор Петров, 0 если расписки)

Я не уверен, что покупал бы если бы это были акции. С той логикой, что если убрать все риски расписок сейчас из компаний расписочных-иностранных, мне кажется есть интересней. На всех долей не хватит))

х5, Яндекс, TCSG (хомяковый набор). Qiwi, Мать и дитя, Эталон — более ковбойские варианты). Русагро просто не выглядит способным делать «Иксы» среди прочих, потому что не так уж сильно упал.

Спасибо