SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Операции на открытом рынке ЕЦБ: внимание на Испанию

- 26 сентября 2012, 20:13

- |

В первой части данного обзора будет подробно рассмотрен весь спектр операций ЕЦБ, направленных на управление ликвидностью в рамках Евросистемы, процесс фондирования европейской периферии. Во второй части мы выделим основных получателей ликвидности европейского регулятора – Испанию и Италию.

27-28 сентября, возможно, станут ключевыми днями для Испании – ожидается публикация проекта бюджета на 2013 г., плана экономических реформ и результатов банковского аудита. Если документы получат одобрение, то ЕЦБ может в самое ближайшее время официально запустить программу выкупа активов OMT, перейдя от слов к делу и вернув доверие к своей политике.

Часть 1. Операции на открытом рынке ЕЦБ – Open Market Operation (OMO)

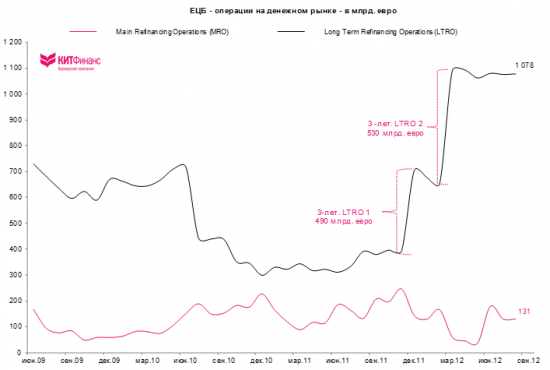

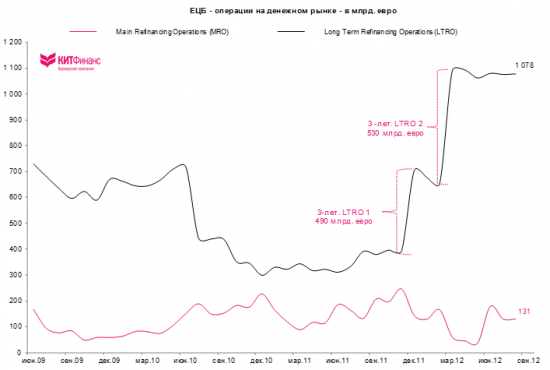

В рамках Евросистемы, объединяющей Европейский Центральный Банк и 17 национальных центробанков Еврозоны, регулярно проводятся аукционы по предоставлению ликвидности (в евро) сроком на одну неделю (Main refinancing operations или MRO), а также три месяца (longer-term refinancing operations или LTRO).

Через операции MRO ЕЦБ управляет краткосрочными ставками и краткосрочной ликвидностью банков, операции LTRO, в свою очередь, используются для предоставления дополнительной ликвидности – это вид долгосрочного рефинансирования (РЕПО) для банковского сектора Еврозоны.

C недавнего времени регулярные операции ЕЦБ были дополнены аукционами по предоставлению ликвидности на шесть, двенадцать и тридцать шесть месяцев (6-мес., 1- и 3-летние LTRO). Кроме этого, Евросистема запустила две программы выкупа облигаций с покрытием — Covered Bond Purchase Programmes (CBPP, которая закончилась в июне 2010 г. и CBPP2, которая стартовала в ноябре 2011 г.) и, с 10 мая 2010 г., была запущена программа интервенций регулятора на долговой рынок через Securities Markets Programme (SMP). При этом, ликвидность, предоставляемая в рамках SMP, абсорбируется (изымается из системы) на недельных депозитных аукционах.

В сентябре 2012 г. ЕЦБ озвучил переход от SMP к программе “прямых монетарных операций” — Outright market Operations (OMT).

ЕЦБ делит операции на открытом рынке (OMO) на 3 большие группы: EURO operations, Non-EURO operations, EURO outright operations.

1. EURO operations

- Money Market Operations- Операции на денежном рынке

ЕЦБ в настоящее время предоставляет европейскому банковскому сектору неограниченные объемы ликвидности через операции на денежном рынке, сроками до 1 недели (main refinancing operations или MRO), 1 месяца и 3 месяцев (long term refinancing operations — LTRO). С целью добавления еще большей ликвидности в системе ЕЦБ может проводить (и проводит) тендеры на более длительные сроки (LTRO).

*Программа выдачи 3-летних неограниченных кредитов ЕЦБ LTROявляется новым методом предоставления долгосрочной ликвидности. Первый этап программы 3-летних LTROбыл реализован 21 декабря 2011 г., второй этап — 29 февраля 2012 г.

Оценка: €1,2 трлн.

2. Non-EURO operations

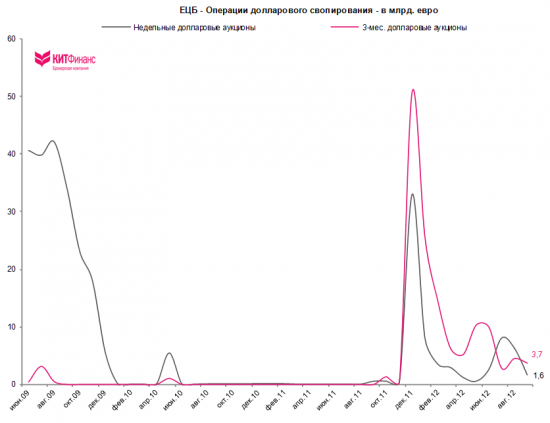

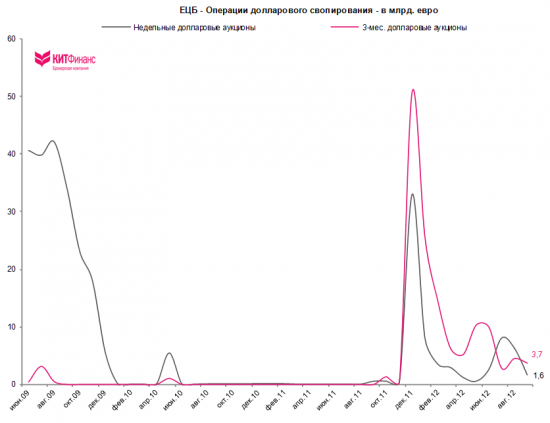

- Dollar Swap Facility — Долларовые свопы

В мае 2010 г. в ответ на взрывной рост ставок на долларовое фондирование в Европе, Банк Канады, ЕЦБ, Швейцарский Национальный Банк возобновили программу долларового свопирования с ФРС США. Такие меры были предприняты с целью улучшения ситуации с ликвидностью на рынке долларового фондирования и для сужения расширяющихся спрэдов на финансовых рынках. Программа была возобновлена в январе 2010 года. Долларовая ликвидность в рамках операции предоставлялась ЕЦБ сроком на 7 дней (неделя).

15 сентября 2011 года ЕЦБ объявил о дополнительных 3 тендерах сроком на 3 месяца (84 дня). В целом схожие с Open Market Operations, операции долларового свопирования могут периодически возобновляться.

Оценка:€5,3 млрд.

3. EURO outright operations

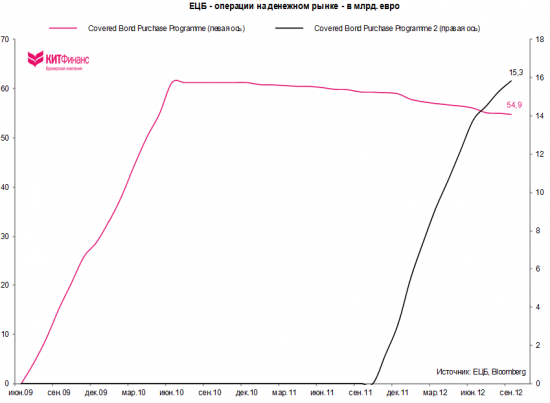

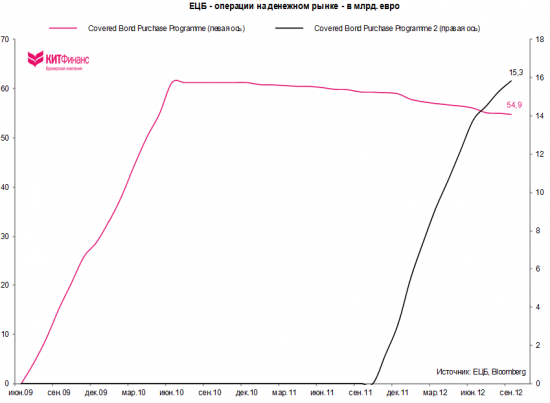

- Covered Bond Purchase Programme (CBPP) – Программавыкупаоблигаций с покрытием

С 4 июля 2009 по 30 июня 2010 года ЕЦБ выкупил облигаций с покрытием на €61 млрд. в рамках прямого финансирования банковского сектора. С учетом вновь возникающих проблем с фондированием, рестарт программы покупки бондов с покрытием может стать еще одним инструментом предоставления ликвидности банковскому сектору.

Оценка:€54,9 млрд. (программа завершена)

- Covered Bond Purchase Programme2 (CBPP2) – Вторая программа выкупа облигаций с покрытием

В ноябре 2011 года Евросистема запустила вторую программу CBPP с целью смягчений условия фондирования кредитных институтов и побуждения этих учреждений к увеличению кредитования физических и юридических лиц. Согласно первоначальному плану, в рамках программы CBPP2 ЕЦБ должен был выкупить бондов с покрытием на €40 млрд. до октября 2012 года. По данным на сентябрь 2012 г. было выкуплено бумаг на €15,8 млрд. Покупки совершаются как на первичном (33%), так и на вторичном рынке (66%).

Оценка программы: €15,8 млрд.

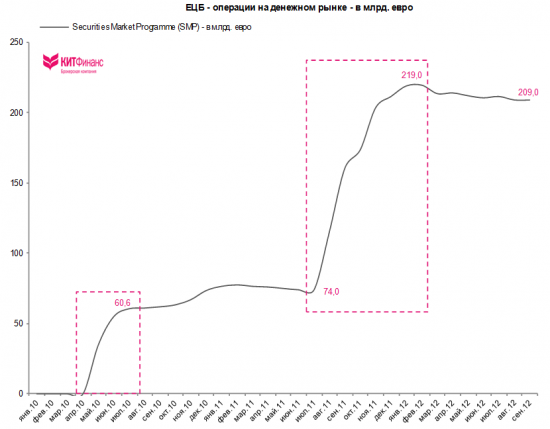

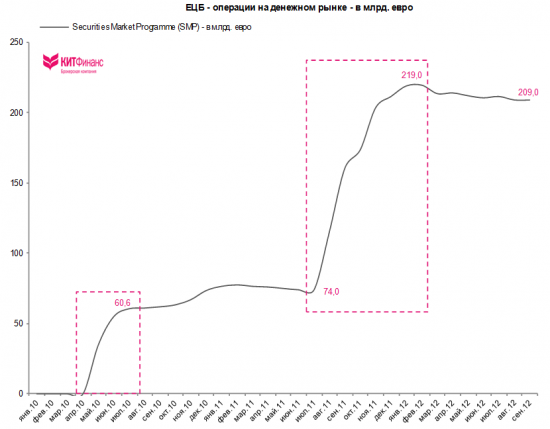

— Securities Market’s Program(SMP) — Выкуп облигаций на вторичном рынке

10 мая 2010 года центральные банки Евросистемы запустили программу покупки суверенных бондов на вторичном рынке (SMP), вырученные средства от которых ЕЦБ в дальнейшем стерилизует (выводит из системы) в рамках еженедельных депозитных операций (т.к. главный мандат ЕЦБ – удержание темпов роста инфляции в пределах 2% в среднесрочном периоде). В рамках SMP могут покупаться как суверенные, так и корпоративные облигации.

Оценка: €209 млрд.

— Outright Market Operations(OMT) — Выкуп облигаций на вторичном рынке

6 сентября 2012 г. ЕЦБ объявил о намерении запустить программу «Прямых монетарных операций» (Outright Market Operations, OMT). Со слов главы регулятора М.Драги, цель программы прямых операций — создание прямого и надежного канала передачи ликвидности странам-должникам и сохранение единства денежной политики внутри всего валютного союза. OMT позволит справиться с нарушениями и искажениями в работе рынка суверенных облигаций, которые начались из-за необоснованных опасений инвесторов насчет судьбы стран-членов еврозоны и будущего евро. Однако, необходимое условие для проведения OMT — это четкое и эффективное выполнение странами-должниками условий, которые им объявят антикризисные фонды EFSF/ESM. Это могут быть как широкомасштабные программы реформ, так и предварительные, тактические программы правительств. В любом случае, ЕЦБ через OMT будет работать только на вторичном рынке облигаций, а фонды EFSF/ESM — на первичном. Управляющий совет ЕЦБ намерен проводить операции OMT до тех пор, пока они будут нужны рынку и монетарной системе ЕС. Операции будут проводиться в отношении суверенных облигаций со сроком погашения 1-3 года. Ликвидность, которая будет создана в рамках OMT, будет полностью стерилизована. Момент начала программы полностью зависит от воли правительств Италии и Испании.

Оценки: программа еще не запущена.

4. Дополнительные операции

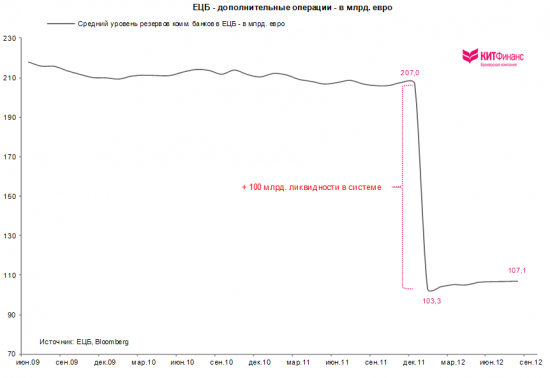

- Relaxed Reserve Requirement– Обязательные резервные требования

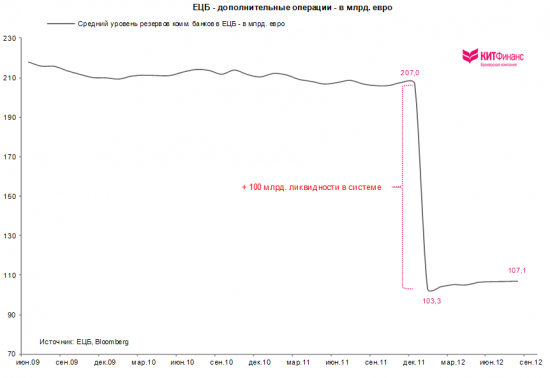

8 декабря 2011 года ЕЦБ снизил уровень обязательных резервов до 1% от общих обязательств европейских банков. Снижение нормы резервирования высвобождает ликвидность банков.

Оценка: примерно €100 млрд.

- Emergency Lending Assistance (ELA) — Экстренная кредитная помощь

Хотя эта программа и не является обязательной в рамках ЕЦБ, мировые центральные банки могут оказывать экстренную кредитную помощь конкретным европейским финансовым институтам. Несмотря на временный характер таких операций, на практике они оказываются серьезным инструментом фондирования для отдельных банков и финансовых институтов.

Расписание операций OMO можно найти здесь. Операции по стерилизации - здесь.

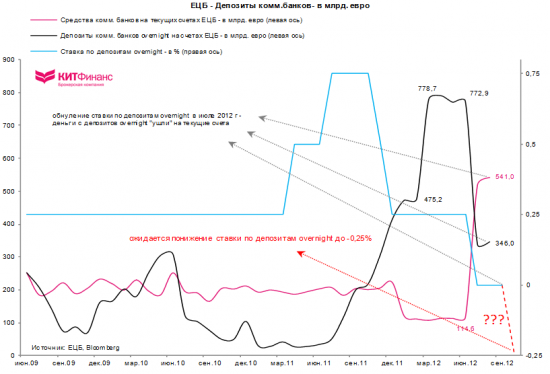

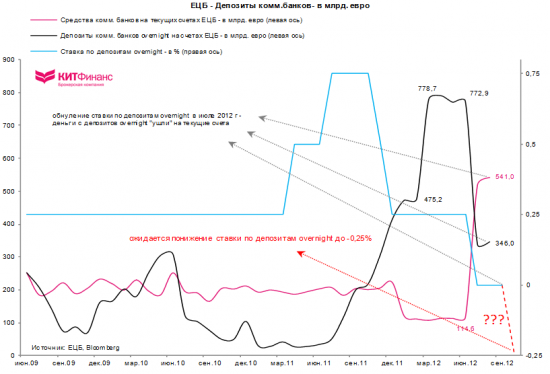

Говоря об операциях ЕЦБ по предоставлению ликвидности коммерческим банкам, необходимо затронуть вопрос размещения свободных средств банков на депозитах ЕЦБ. Дело в том, что практически большая часть ликвидности от операций 3-летних LTRO на деле не вышла за пределы европейского регулятора. Об это красноречиво свидетельствует объем средств, размещаемых на депозитах overnight. И даже обнуление ставки по таким вкладам в июле 2012 г. лишь привело к тому, что банки переложили средства на свои текущие счета, открытые в том же ЕЦБ.

Ожидается, что на ближайших заседаниях ЕЦБ может понизить ставку по депозитам overnight до минус 0,25%.

Часть 2. Конечные получатели OMO-ликвидности от ЕЦБ

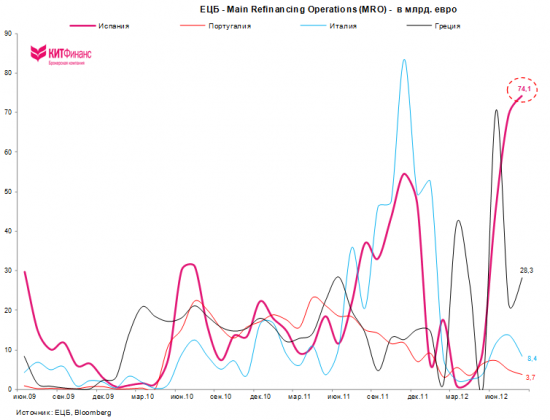

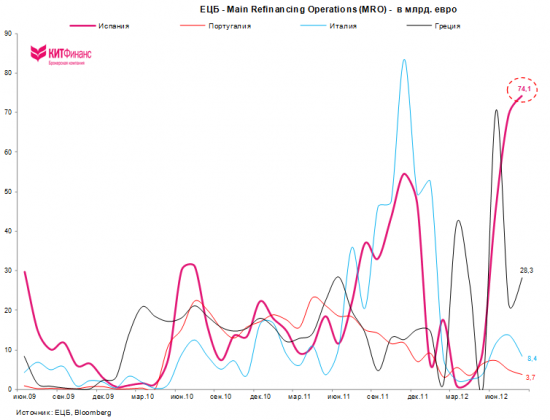

По данным за август 2012 г., среди стран Еврозоны больше всех в рамках операций MRO привлекает Испания (74,1 млрд. евро), что говорит о напряженной ситуации с краткосрочной ликвидностью у испанских коммерческих банков.

Ситуация у коллег Испании по PIIGS – Италии, Португалии и Греции – с этой точки зрения выглядит достаточно стабильной.

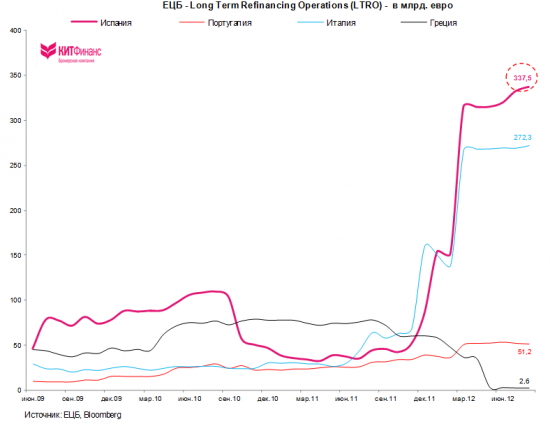

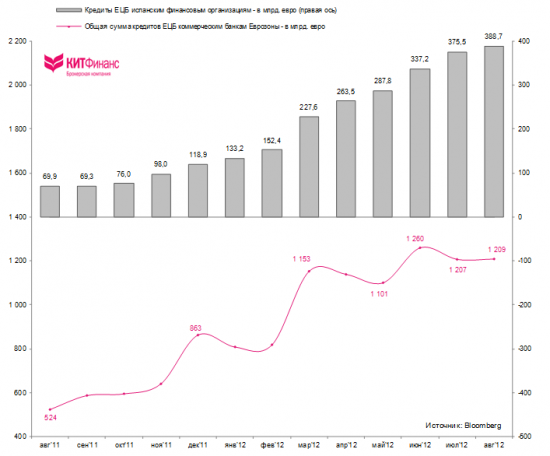

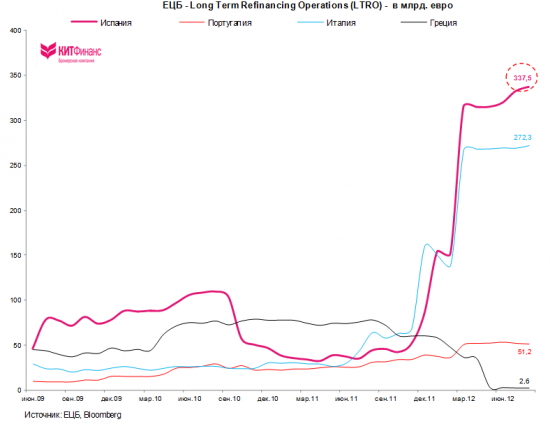

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ опять-таки остается Испания. По данным за август 2012 г., участие испанских банков в операциях LTRO в 337,5 млрд. евро, хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро.

Как видно на представленном ниже графике, объем фондирования через LTRO у коммерческих банков Италии и Португалии не увеличивается с марта 2012 г.

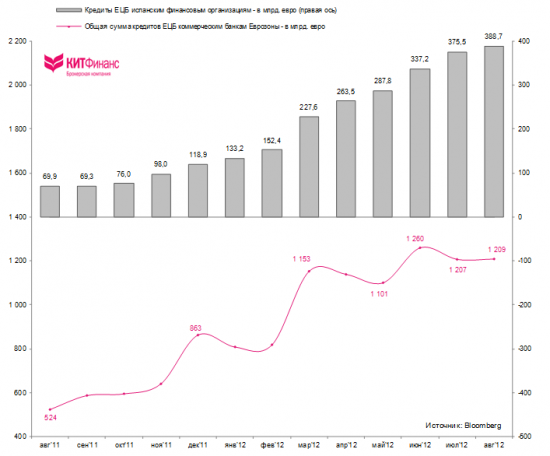

Объем кредитования испанских банков Европейским Центральным Банком в августе 2012 г. достиг исторического максимума в 388,7 млрд. евро против 375,5 млрд. евро в июле, что составляет около 1/3 от всех выданных ЕЦБ кредитов финансовым организациям Еврозоны в объеме 1,21 трлн. евро. Финансовая система Испании держится на “искусственном дыхании”, находясь практически в полной зависимости от внешних кредиторов.

При этом, суммарный объем выданных регулятором кредитов в рамках Евросистемы в августе вырос на незначительные 2 млрд. евро, что является признаком видимой стабильности на европейском межбанковском рынке и отсутствия проблем с ликвидностью. Все внимание сконцентрировано по-прежнему на Испании.

TARGET2

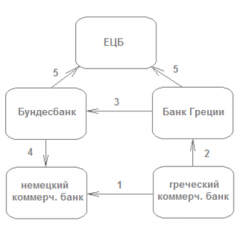

Для полного понимания того, как происходит процесс фондирования европейской периферии необходимо обратить внимание на изменения в структуре баланса европейской межбанковской системы TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2), отражающей движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему.

Каждая транзакция в TARGET2 осуществляется между двумя национальными центральными банками, в рамках одной транзакции осуществляется перемещение ликвидности центрального банка через зону евро. TARGET2 является концептом нулевой суммы. Когда один национальный центробанк формирует обязательства в TARGET2 через ЕЦБ (клиринговый центр Евросистемы), другой – требования. Сумма обязательств и требований равна нулю.

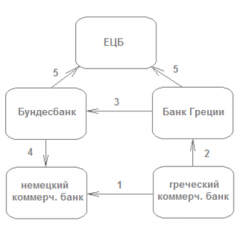

Типичная транзакция в рамках Евросистемы может выглядеть следующим образом:

(1) Греческому коммерческому банку требуется перевести евро в немецкий коммерческий банк (к примеру, это может быть оплата греческим импортером товаров, закупленных у немецкого производителя).

(2) Банк Греции дебетует текущий счет греческого коммерческого банка.

(3) Банк Греции формирует обязательства в TARGET2, Бундесбанк формирует требования.

(4) Бундесбанк кредитует немецкий коммерческий банк.

(5) Обязательства и требования TARGET2 отражаются друг против в клиринговом центре (ЕЦБ).

Ни для кого не секрет, что такие страны Испания, Италия, Греция, Португалия и т.д. являются заемщиками капитала, а Германия, Нидерланды, Финляндия и Австрия выступают в качестве кредиторов в рамках Евросистемы.

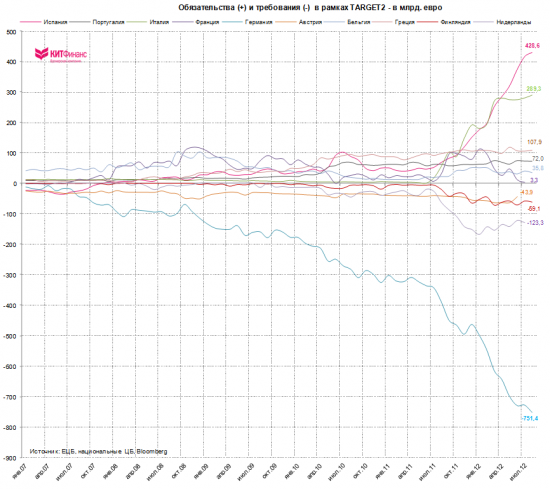

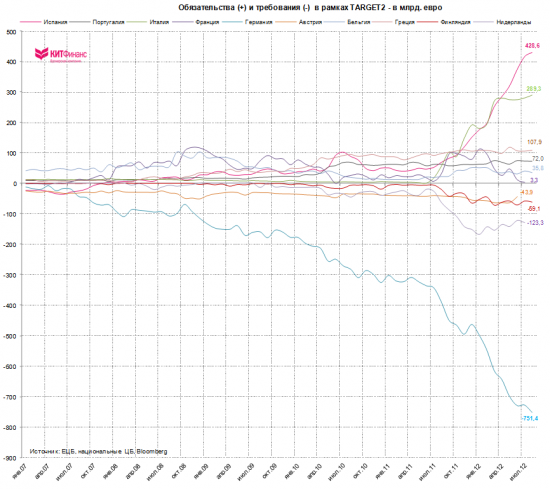

На представленном ниже графике отражены обязательства (со знаком “+”) и требования (со знаком “–“) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия и Франция формируют обязательства (пассив), а Германия, Бельгия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

Согласно последним данным, суммарные обязательства банков Испании к Евросистеме в августе 2012 г. выросли относительно июля на 14 млрд. евро до исторического максимума в 428,6 млрд. евро (53% ВВП страны).

Обязательства итальянских банков в августе также переписали исторический максимум на уровне 289,3 млрд. евро (+9,2 млрд. евро к июлю), что составляет 23% ВВП. Но, в отличие от Испании, с марта 2012 г. финансовая система Италии выглядит куда более устойчивой.

Требования Германии увеличились в августе на 24 млрд. до 751,4 млрд. евро (31% ВВП), что также является историческим максимумом.

Система TARGET2 сглаживает процесс регулирования дефицита по текущим счетам и дает небольшую отсрочку европейским властям для понимания природы возникающих дефицитов и проведения структурных реформ, но не предотвращает роста самого дефицита. Говорить о том, что ситуация в европейской финансовой системе стабилизируется можно лишь после того, как дисбалансы в TARGET2 начнут сокращаться.

Четверг и пятница – ключевые дни

27-28 сентябряминистры финансов стран Еврозоны планировали обсудить перспективы продолжения финансовой помощи Греции. Но ситуация изменилась, и теперь в центре дебатов окажется Испания. Moody's готово понизить рейтинг государственных долговых обязательств этой страны до «мусорного» уровня.

В четверг, 27 сентября, Правительство Испании представит проект бюджета на 2013 г.

Эксперты ожидают, что на 2013 г. правительство сохранит прогноз по дефициту бюджета в размере 4,5% от ВВП и обозначит меры, которые будут способствовать столь существенному сокращению дефицита с уровня в 6,3%, который, вероятно, будет в 2012 г.

В пятницу, 28 сентября, ожидается публикация результатов исследования компании Oliver Wyman, которое даст ответ на вопрос, какой объем рекапитализации потребуется испанским банкам. Ожидается, что результаты аудита затронут 14 ведущих банковских групп.

Ранее министр финансов Испании предположил, что по итогам стресс-тестирования банкам понадобится около 60 млрд евро, при этом на прямую капитализацию банковского сектора Брюссель ранее уже согласовал кредитную линию в размере 100 млрд евро.

Таким образом, ближайшие четверг и пятница станут ключевыми днями для Испании. Если проект бюджета Испании на 2013 г., результаты банковского аудита и план экономических реформ будет положительно оценен, то можно ожидать официального запуска программы OMT — начала скупки испанских гособлигаций со стороны ЕЦБ, что в конечном счете повысит доверие к Евросистеме и ускорит процесс выхода Еврозоны из затяжного кризиса.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

27-28 сентября, возможно, станут ключевыми днями для Испании – ожидается публикация проекта бюджета на 2013 г., плана экономических реформ и результатов банковского аудита. Если документы получат одобрение, то ЕЦБ может в самое ближайшее время официально запустить программу выкупа активов OMT, перейдя от слов к делу и вернув доверие к своей политике.

Часть 1. Операции на открытом рынке ЕЦБ – Open Market Operation (OMO)

В рамках Евросистемы, объединяющей Европейский Центральный Банк и 17 национальных центробанков Еврозоны, регулярно проводятся аукционы по предоставлению ликвидности (в евро) сроком на одну неделю (Main refinancing operations или MRO), а также три месяца (longer-term refinancing operations или LTRO).

Через операции MRO ЕЦБ управляет краткосрочными ставками и краткосрочной ликвидностью банков, операции LTRO, в свою очередь, используются для предоставления дополнительной ликвидности – это вид долгосрочного рефинансирования (РЕПО) для банковского сектора Еврозоны.

C недавнего времени регулярные операции ЕЦБ были дополнены аукционами по предоставлению ликвидности на шесть, двенадцать и тридцать шесть месяцев (6-мес., 1- и 3-летние LTRO). Кроме этого, Евросистема запустила две программы выкупа облигаций с покрытием — Covered Bond Purchase Programmes (CBPP, которая закончилась в июне 2010 г. и CBPP2, которая стартовала в ноябре 2011 г.) и, с 10 мая 2010 г., была запущена программа интервенций регулятора на долговой рынок через Securities Markets Programme (SMP). При этом, ликвидность, предоставляемая в рамках SMP, абсорбируется (изымается из системы) на недельных депозитных аукционах.

В сентябре 2012 г. ЕЦБ озвучил переход от SMP к программе “прямых монетарных операций” — Outright market Operations (OMT).

ЕЦБ делит операции на открытом рынке (OMO) на 3 большие группы: EURO operations, Non-EURO operations, EURO outright operations.

1. EURO operations

- Money Market Operations- Операции на денежном рынке

ЕЦБ в настоящее время предоставляет европейскому банковскому сектору неограниченные объемы ликвидности через операции на денежном рынке, сроками до 1 недели (main refinancing operations или MRO), 1 месяца и 3 месяцев (long term refinancing operations — LTRO). С целью добавления еще большей ликвидности в системе ЕЦБ может проводить (и проводит) тендеры на более длительные сроки (LTRO).

*Программа выдачи 3-летних неограниченных кредитов ЕЦБ LTROявляется новым методом предоставления долгосрочной ликвидности. Первый этап программы 3-летних LTROбыл реализован 21 декабря 2011 г., второй этап — 29 февраля 2012 г.

Оценка: €1,2 трлн.

2. Non-EURO operations

- Dollar Swap Facility — Долларовые свопы

В мае 2010 г. в ответ на взрывной рост ставок на долларовое фондирование в Европе, Банк Канады, ЕЦБ, Швейцарский Национальный Банк возобновили программу долларового свопирования с ФРС США. Такие меры были предприняты с целью улучшения ситуации с ликвидностью на рынке долларового фондирования и для сужения расширяющихся спрэдов на финансовых рынках. Программа была возобновлена в январе 2010 года. Долларовая ликвидность в рамках операции предоставлялась ЕЦБ сроком на 7 дней (неделя).

15 сентября 2011 года ЕЦБ объявил о дополнительных 3 тендерах сроком на 3 месяца (84 дня). В целом схожие с Open Market Operations, операции долларового свопирования могут периодически возобновляться.

Оценка:€5,3 млрд.

3. EURO outright operations

- Covered Bond Purchase Programme (CBPP) – Программавыкупаоблигаций с покрытием

С 4 июля 2009 по 30 июня 2010 года ЕЦБ выкупил облигаций с покрытием на €61 млрд. в рамках прямого финансирования банковского сектора. С учетом вновь возникающих проблем с фондированием, рестарт программы покупки бондов с покрытием может стать еще одним инструментом предоставления ликвидности банковскому сектору.

Оценка:€54,9 млрд. (программа завершена)

- Covered Bond Purchase Programme2 (CBPP2) – Вторая программа выкупа облигаций с покрытием

В ноябре 2011 года Евросистема запустила вторую программу CBPP с целью смягчений условия фондирования кредитных институтов и побуждения этих учреждений к увеличению кредитования физических и юридических лиц. Согласно первоначальному плану, в рамках программы CBPP2 ЕЦБ должен был выкупить бондов с покрытием на €40 млрд. до октября 2012 года. По данным на сентябрь 2012 г. было выкуплено бумаг на €15,8 млрд. Покупки совершаются как на первичном (33%), так и на вторичном рынке (66%).

Оценка программы: €15,8 млрд.

— Securities Market’s Program(SMP) — Выкуп облигаций на вторичном рынке

10 мая 2010 года центральные банки Евросистемы запустили программу покупки суверенных бондов на вторичном рынке (SMP), вырученные средства от которых ЕЦБ в дальнейшем стерилизует (выводит из системы) в рамках еженедельных депозитных операций (т.к. главный мандат ЕЦБ – удержание темпов роста инфляции в пределах 2% в среднесрочном периоде). В рамках SMP могут покупаться как суверенные, так и корпоративные облигации.

Оценка: €209 млрд.

— Outright Market Operations(OMT) — Выкуп облигаций на вторичном рынке

6 сентября 2012 г. ЕЦБ объявил о намерении запустить программу «Прямых монетарных операций» (Outright Market Operations, OMT). Со слов главы регулятора М.Драги, цель программы прямых операций — создание прямого и надежного канала передачи ликвидности странам-должникам и сохранение единства денежной политики внутри всего валютного союза. OMT позволит справиться с нарушениями и искажениями в работе рынка суверенных облигаций, которые начались из-за необоснованных опасений инвесторов насчет судьбы стран-членов еврозоны и будущего евро. Однако, необходимое условие для проведения OMT — это четкое и эффективное выполнение странами-должниками условий, которые им объявят антикризисные фонды EFSF/ESM. Это могут быть как широкомасштабные программы реформ, так и предварительные, тактические программы правительств. В любом случае, ЕЦБ через OMT будет работать только на вторичном рынке облигаций, а фонды EFSF/ESM — на первичном. Управляющий совет ЕЦБ намерен проводить операции OMT до тех пор, пока они будут нужны рынку и монетарной системе ЕС. Операции будут проводиться в отношении суверенных облигаций со сроком погашения 1-3 года. Ликвидность, которая будет создана в рамках OMT, будет полностью стерилизована. Момент начала программы полностью зависит от воли правительств Италии и Испании.

Оценки: программа еще не запущена.

4. Дополнительные операции

- Relaxed Reserve Requirement– Обязательные резервные требования

8 декабря 2011 года ЕЦБ снизил уровень обязательных резервов до 1% от общих обязательств европейских банков. Снижение нормы резервирования высвобождает ликвидность банков.

Оценка: примерно €100 млрд.

- Emergency Lending Assistance (ELA) — Экстренная кредитная помощь

Хотя эта программа и не является обязательной в рамках ЕЦБ, мировые центральные банки могут оказывать экстренную кредитную помощь конкретным европейским финансовым институтам. Несмотря на временный характер таких операций, на практике они оказываются серьезным инструментом фондирования для отдельных банков и финансовых институтов.

Расписание операций OMO можно найти здесь. Операции по стерилизации - здесь.

Говоря об операциях ЕЦБ по предоставлению ликвидности коммерческим банкам, необходимо затронуть вопрос размещения свободных средств банков на депозитах ЕЦБ. Дело в том, что практически большая часть ликвидности от операций 3-летних LTRO на деле не вышла за пределы европейского регулятора. Об это красноречиво свидетельствует объем средств, размещаемых на депозитах overnight. И даже обнуление ставки по таким вкладам в июле 2012 г. лишь привело к тому, что банки переложили средства на свои текущие счета, открытые в том же ЕЦБ.

Ожидается, что на ближайших заседаниях ЕЦБ может понизить ставку по депозитам overnight до минус 0,25%.

Часть 2. Конечные получатели OMO-ликвидности от ЕЦБ

По данным за август 2012 г., среди стран Еврозоны больше всех в рамках операций MRO привлекает Испания (74,1 млрд. евро), что говорит о напряженной ситуации с краткосрочной ликвидностью у испанских коммерческих банков.

Ситуация у коллег Испании по PIIGS – Италии, Португалии и Греции – с этой точки зрения выглядит достаточно стабильной.

Что касается операций долгосрочного рефинансирования (LTRO), то лидером по привлечению дополнительной “длинной” ликвидности у ЕЦБ опять-таки остается Испания. По данным за август 2012 г., участие испанских банков в операциях LTRO в 337,5 млрд. евро, хотя еще в сентябре 2011 г. эта сумма не превышала и 50 млрд. евро.

Как видно на представленном ниже графике, объем фондирования через LTRO у коммерческих банков Италии и Португалии не увеличивается с марта 2012 г.

Объем кредитования испанских банков Европейским Центральным Банком в августе 2012 г. достиг исторического максимума в 388,7 млрд. евро против 375,5 млрд. евро в июле, что составляет около 1/3 от всех выданных ЕЦБ кредитов финансовым организациям Еврозоны в объеме 1,21 трлн. евро. Финансовая система Испании держится на “искусственном дыхании”, находясь практически в полной зависимости от внешних кредиторов.

При этом, суммарный объем выданных регулятором кредитов в рамках Евросистемы в августе вырос на незначительные 2 млрд. евро, что является признаком видимой стабильности на европейском межбанковском рынке и отсутствия проблем с ликвидностью. Все внимание сконцентрировано по-прежнему на Испании.

TARGET2

Для полного понимания того, как происходит процесс фондирования европейской периферии необходимо обратить внимание на изменения в структуре баланса европейской межбанковской системы TARGET2 (Trans-European Automated Real-time Gross Settlement Express Transfer System 2), отражающей движение средств между семнадцатью европейскими центральными банками, которые вместе с ЕЦБ формируют Евросистему.

Каждая транзакция в TARGET2 осуществляется между двумя национальными центральными банками, в рамках одной транзакции осуществляется перемещение ликвидности центрального банка через зону евро. TARGET2 является концептом нулевой суммы. Когда один национальный центробанк формирует обязательства в TARGET2 через ЕЦБ (клиринговый центр Евросистемы), другой – требования. Сумма обязательств и требований равна нулю.

Типичная транзакция в рамках Евросистемы может выглядеть следующим образом:

(1) Греческому коммерческому банку требуется перевести евро в немецкий коммерческий банк (к примеру, это может быть оплата греческим импортером товаров, закупленных у немецкого производителя).

(2) Банк Греции дебетует текущий счет греческого коммерческого банка.

(3) Банк Греции формирует обязательства в TARGET2, Бундесбанк формирует требования.

(4) Бундесбанк кредитует немецкий коммерческий банк.

(5) Обязательства и требования TARGET2 отражаются друг против в клиринговом центре (ЕЦБ).

Ни для кого не секрет, что такие страны Испания, Италия, Греция, Португалия и т.д. являются заемщиками капитала, а Германия, Нидерланды, Финляндия и Австрия выступают в качестве кредиторов в рамках Евросистемы.

На представленном ниже графике отражены обязательства (со знаком “+”) и требования (со знаком “–“) стран в платежной системе TARGET2. Италия, Испания, Греция, Португалия и Франция формируют обязательства (пассив), а Германия, Бельгия, Финляндия, Нидерланды и Австрия формируют требования (актив) в системе TARGET2.

Согласно последним данным, суммарные обязательства банков Испании к Евросистеме в августе 2012 г. выросли относительно июля на 14 млрд. евро до исторического максимума в 428,6 млрд. евро (53% ВВП страны).

Обязательства итальянских банков в августе также переписали исторический максимум на уровне 289,3 млрд. евро (+9,2 млрд. евро к июлю), что составляет 23% ВВП. Но, в отличие от Испании, с марта 2012 г. финансовая система Италии выглядит куда более устойчивой.

Требования Германии увеличились в августе на 24 млрд. до 751,4 млрд. евро (31% ВВП), что также является историческим максимумом.

Система TARGET2 сглаживает процесс регулирования дефицита по текущим счетам и дает небольшую отсрочку европейским властям для понимания природы возникающих дефицитов и проведения структурных реформ, но не предотвращает роста самого дефицита. Говорить о том, что ситуация в европейской финансовой системе стабилизируется можно лишь после того, как дисбалансы в TARGET2 начнут сокращаться.

Четверг и пятница – ключевые дни

27-28 сентябряминистры финансов стран Еврозоны планировали обсудить перспективы продолжения финансовой помощи Греции. Но ситуация изменилась, и теперь в центре дебатов окажется Испания. Moody's готово понизить рейтинг государственных долговых обязательств этой страны до «мусорного» уровня.

В четверг, 27 сентября, Правительство Испании представит проект бюджета на 2013 г.

Эксперты ожидают, что на 2013 г. правительство сохранит прогноз по дефициту бюджета в размере 4,5% от ВВП и обозначит меры, которые будут способствовать столь существенному сокращению дефицита с уровня в 6,3%, который, вероятно, будет в 2012 г.

В пятницу, 28 сентября, ожидается публикация результатов исследования компании Oliver Wyman, которое даст ответ на вопрос, какой объем рекапитализации потребуется испанским банкам. Ожидается, что результаты аудита затронут 14 ведущих банковских групп.

Ранее министр финансов Испании предположил, что по итогам стресс-тестирования банкам понадобится около 60 млрд евро, при этом на прямую капитализацию банковского сектора Брюссель ранее уже согласовал кредитную линию в размере 100 млрд евро.

Таким образом, ближайшие четверг и пятница станут ключевыми днями для Испании. Если проект бюджета Испании на 2013 г., результаты банковского аудита и план экономических реформ будет положительно оценен, то можно ожидать официального запуска программы OMT — начала скупки испанских гособлигаций со стороны ЕЦБ, что в конечном счете повысит доверие к Евросистеме и ускорит процесс выхода Еврозоны из затяжного кризиса.

Дмитрий Шагардин

Брокерская компания КИТ Финанс

11 комментариев

+3

напомню, что фотки с питерской встречи sMart-lab.ru выложены здесь — s1148.photobucket.com/albums/o572/brokerkf/sMart-lab%20-%202/

- 26 сентября 2012, 20:17

+3

короче есть смысл читать только последний абзац

- 26 сентября 2012, 22:42

+3

alexvitk, идиот! Тебе можно было вообще ничего не читать

- 27 сентября 2012, 00:07

0

spydell, Павел, я перестал реагировать на подобные выпады со стороны резидентов-тролей блога :) мы провели несколько встреч smart-lab в этом году в Питере — там публика была крайне толковой, адекватной, приятной и т.п., а на интернет-троллей лучше внимания не обращать… правда засир…ют ленту постоянно.

- 27 сентября 2012, 09:49

0

Спасибо.

- 26 сентября 2012, 23:29

0

Дмитрий, спасибо за отличную аналитику.

- 27 сентября 2012, 01:37

0

Elena, так это вы получили главный приз в викторине на встрече смартлаба в Спб?!

- 28 сентября 2012, 09:35

0

Есть смысл посоветовать Тимофею добавить статью в финансовый словарь.

- 27 сентября 2012, 14:23

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал