SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании КИТ Финанс Брокер | Покупателям S&P500 1700+ посвящается

- 12 августа 2013, 23:18

- |

Выделил группу так называемых индикаторов сантимента. Выводы для покупателей S&P 500 с текущих уровней не очень приятные.

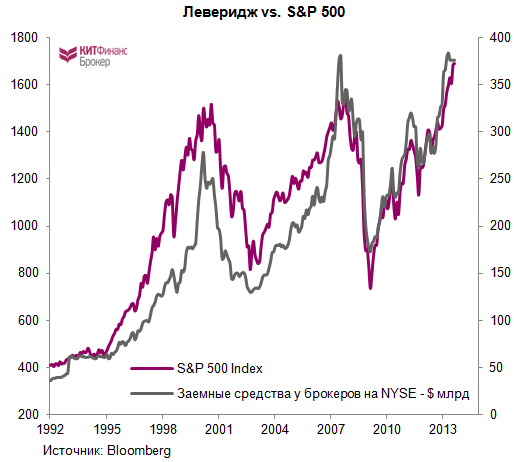

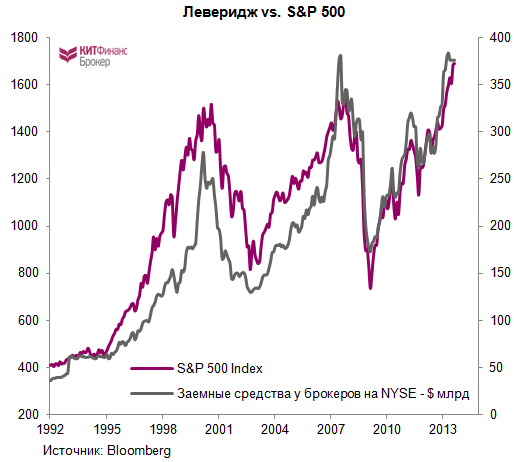

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

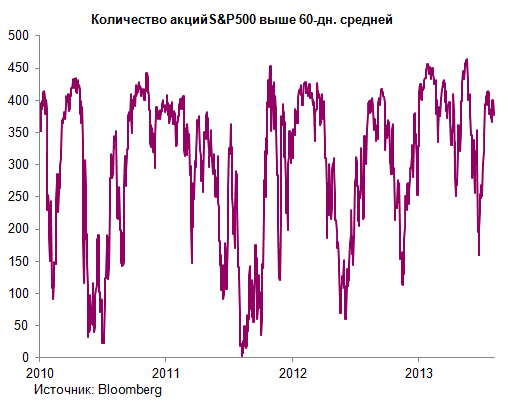

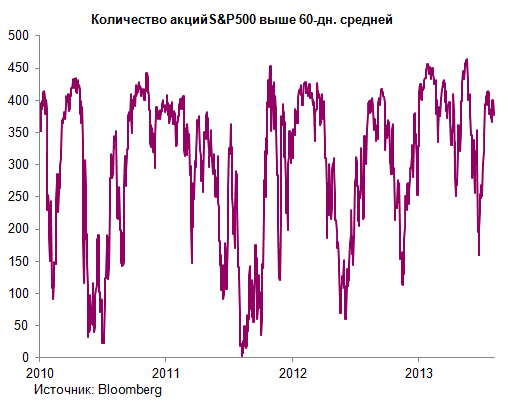

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

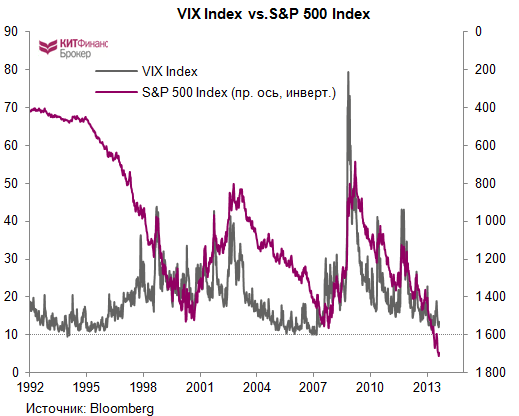

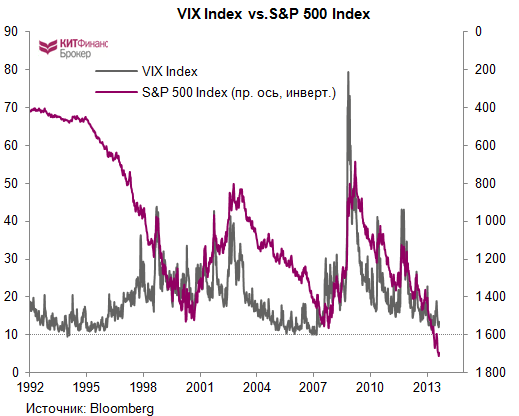

3. VIX на годовых минимумах в августе 2013 года (индекс S&P 500 инвертирован)

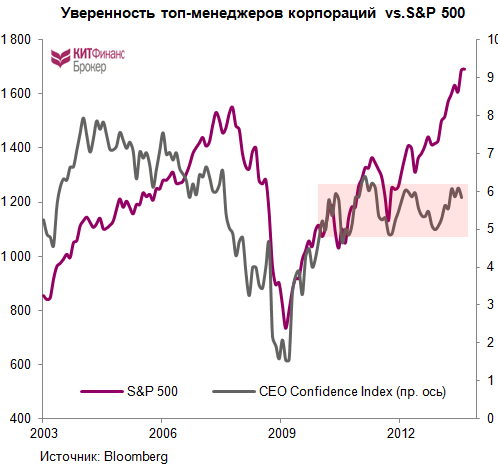

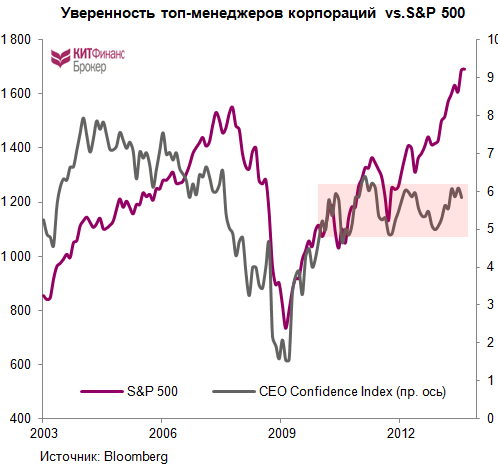

4. Chief Executive Magazine проводит ежемесячный опрос топ-менеджеров (CEO) американских корпораций по уровню деловых ожиданий на 12 месяцев вперед, на основе которого строит индекс CEO Confidence Index. Значения ранжируются от 1 до 10. CEO-индекс не разделяет текущего оптимизма S&P 500.

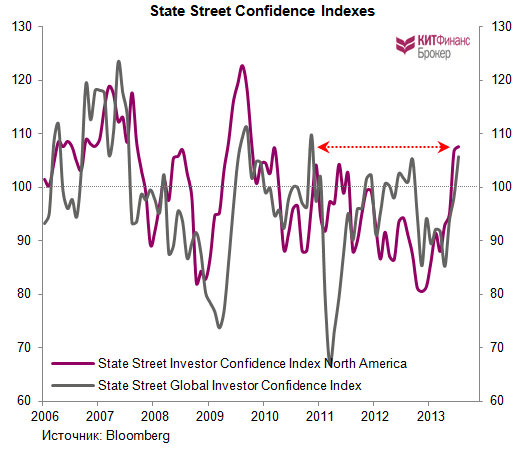

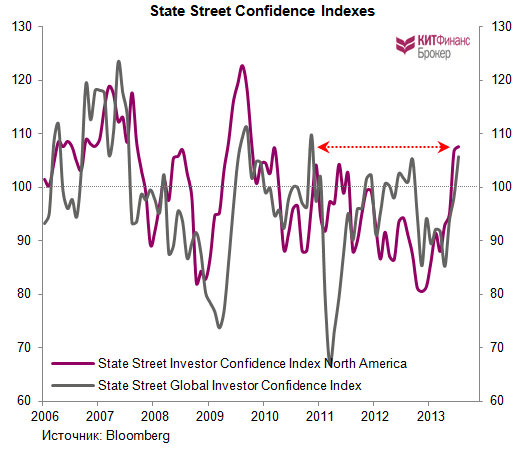

5. State Street Investor Confidence Index измеряет уровень отношения инвесторов к риску, дает количественную меру актуальной меры риска и его изменение в инвестиционных портфелях. Глобальный и североамериканский индексы вышли на трехлетние максимумы и готовы к развороту.

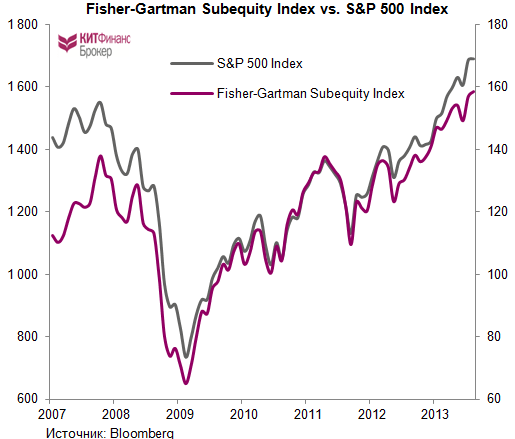

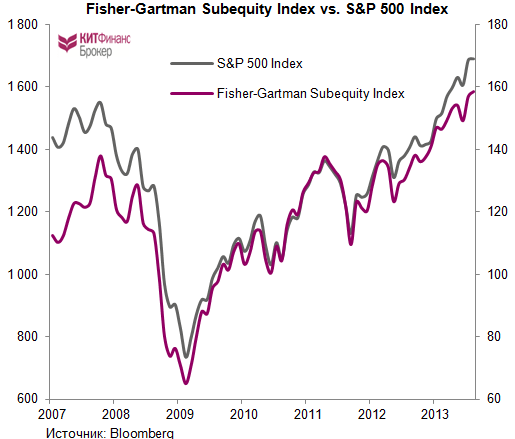

6. Fisher-Gartman Equity Subindex, измеряющий performance корзины ETF, прошедших листинг на NYSE или Nasdaq; состоит из европейских, азиатских, EM, американских фондов ETF акций (equity ETFs) и должен являться надежной оценкой состояния глобального фондового рынка.

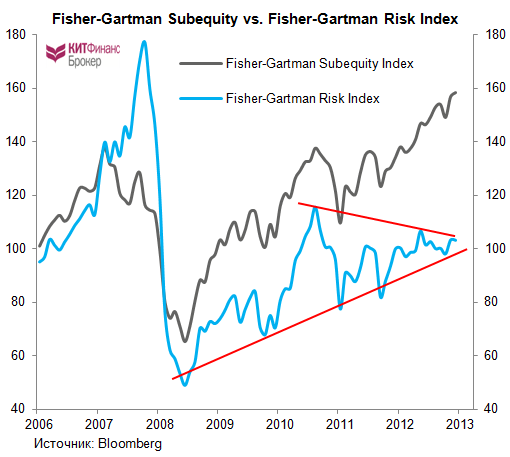

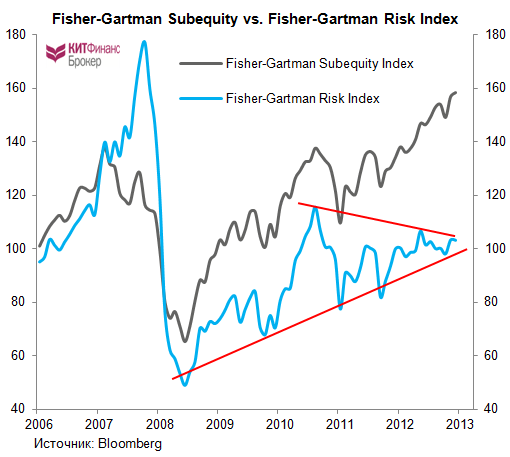

Однако Fisher-Gartman Risk Index смотрится совсем по-иному.

Fisher-Gartman Risk Index включает в себя комбинацию коротких позиции по “risk off” активам и длинным позициям по “risk on” активам; значение индекса растет, когда отношение к ситуации на рынках и в целом к экономике позитивное, и наоборот. Индекс держится в районе локальных экстремумов.

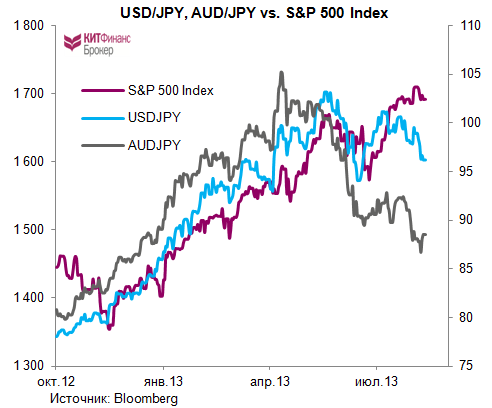

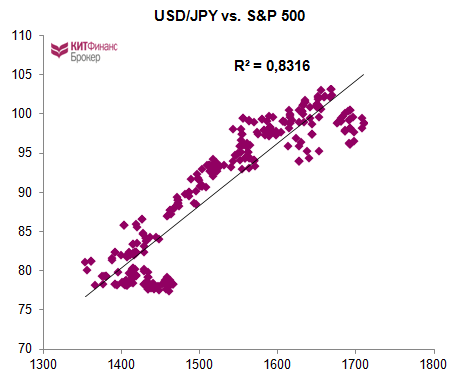

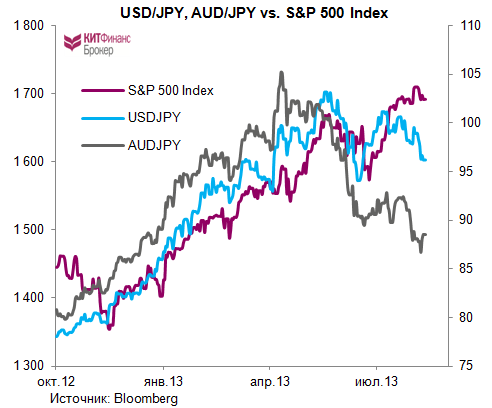

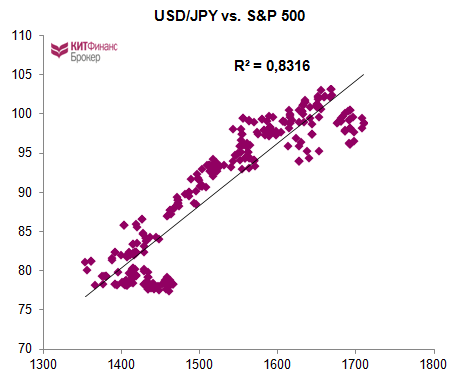

7. C октября 2012 года S&P 500 ходит вместе с USD/JPY (R квадрат =0,83). С июля спред между расширяется. Похожая и настораживающая динамика в паре AUD/JPY.

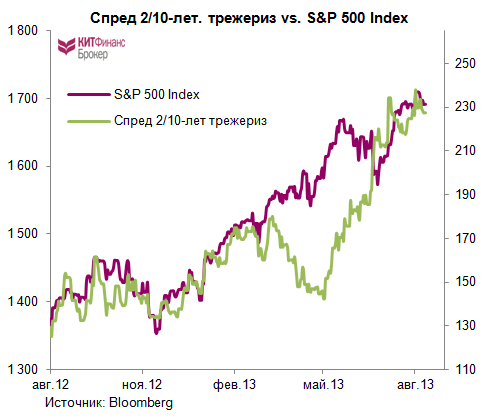

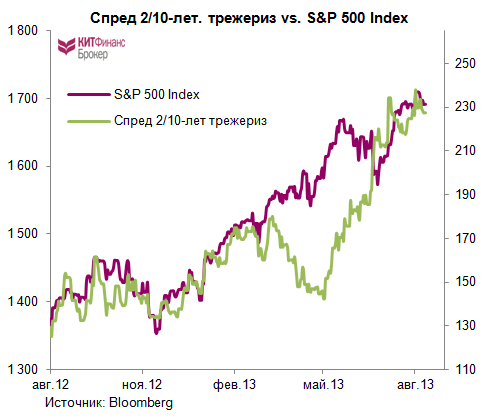

После апрельско-июльских разговоров про “Fed taper”, восстановилась корреляция между S&P 500 и спредом между 2-х и 10-летними трежериз. Там разврот наметился.

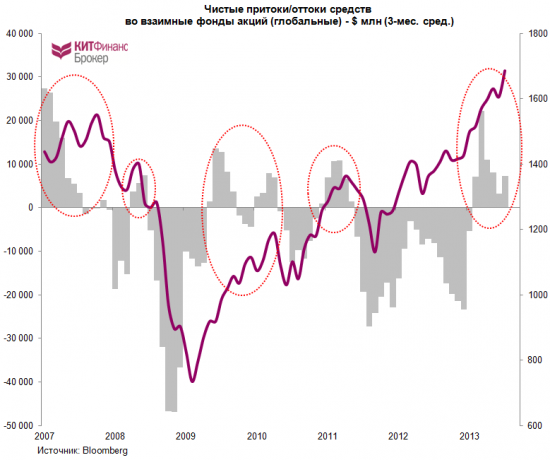

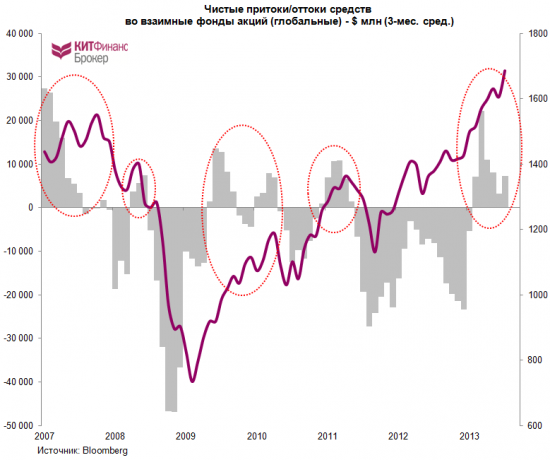

8. Ритейл практически всегда покупает акции на максимумах. Об этом говорят данные ICI по притокам/оттокам в фонды акций (mutual equity funds) с 2007 года. Частные инвесторы являются ключевыми клиентами этих фондов. Институциональные инвесторы и так называемые “smart money” при этом являются нетто-продавцами акций.

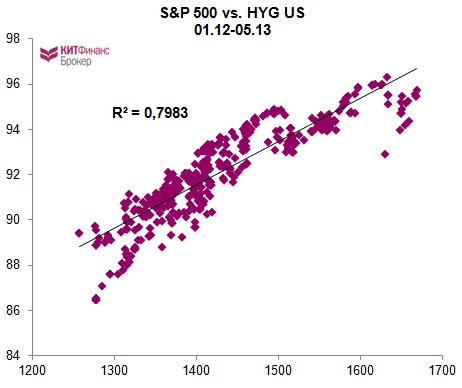

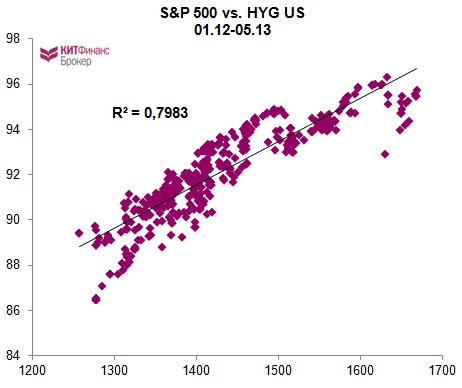

9. Некогда высокая корреляция между высокодоходными облигациями (HYG) и S&P 500 нарушилась после начала “Fed tapering Talks”.

10. Нотка черного юмора в стиле ZH :)) Динамика индекса S&P 500 в “Великую Депрессию” 1931-1934 и поскризисные 2007-2013 гг.

И напоследок немного регрессии…

источник: Bloomberg

Думаю, что поезд скоро тронется. Как вариант до 1740 пунктов могут подтянуть (где-то +3% от текущих), но не критично. Ритейл американский снова деньги понес в кассы. Пожелаем им и себе удачи.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

1. Уровень левериджа на американском рынке, по данным NYSE, находится вблизи исторического максимума. С июня 2012 года по июнь 2013 уровень заемных средств, которые используются при торговле через брокеров, вырос на 32,3%. В апреле был зафиксирован абсолютный исторический рекорд в $384,37 млрд. В мае-июне уровень держался на отметке в $377 млрд.

Леверидж высокий, Бернанке этого боится — пузырь дуют. Как выкручиваться в сентябре/декабре на пресс-конференции?

2. Количество акций из индекса S&P 500, которые торгуются выше 60- и 200- дневных средних держится близко к экстремумам.

3. VIX на годовых минимумах в августе 2013 года (индекс S&P 500 инвертирован)

4. Chief Executive Magazine проводит ежемесячный опрос топ-менеджеров (CEO) американских корпораций по уровню деловых ожиданий на 12 месяцев вперед, на основе которого строит индекс CEO Confidence Index. Значения ранжируются от 1 до 10. CEO-индекс не разделяет текущего оптимизма S&P 500.

5. State Street Investor Confidence Index измеряет уровень отношения инвесторов к риску, дает количественную меру актуальной меры риска и его изменение в инвестиционных портфелях. Глобальный и североамериканский индексы вышли на трехлетние максимумы и готовы к развороту.

6. Fisher-Gartman Equity Subindex, измеряющий performance корзины ETF, прошедших листинг на NYSE или Nasdaq; состоит из европейских, азиатских, EM, американских фондов ETF акций (equity ETFs) и должен являться надежной оценкой состояния глобального фондового рынка.

Однако Fisher-Gartman Risk Index смотрится совсем по-иному.

Fisher-Gartman Risk Index включает в себя комбинацию коротких позиции по “risk off” активам и длинным позициям по “risk on” активам; значение индекса растет, когда отношение к ситуации на рынках и в целом к экономике позитивное, и наоборот. Индекс держится в районе локальных экстремумов.

7. C октября 2012 года S&P 500 ходит вместе с USD/JPY (R квадрат =0,83). С июля спред между расширяется. Похожая и настораживающая динамика в паре AUD/JPY.

После апрельско-июльских разговоров про “Fed taper”, восстановилась корреляция между S&P 500 и спредом между 2-х и 10-летними трежериз. Там разврот наметился.

8. Ритейл практически всегда покупает акции на максимумах. Об этом говорят данные ICI по притокам/оттокам в фонды акций (mutual equity funds) с 2007 года. Частные инвесторы являются ключевыми клиентами этих фондов. Институциональные инвесторы и так называемые “smart money” при этом являются нетто-продавцами акций.

9. Некогда высокая корреляция между высокодоходными облигациями (HYG) и S&P 500 нарушилась после начала “Fed tapering Talks”.

10. Нотка черного юмора в стиле ZH :)) Динамика индекса S&P 500 в “Великую Депрессию” 1931-1934 и поскризисные 2007-2013 гг.

И напоследок немного регрессии…

источник: Bloomberg

Думаю, что поезд скоро тронется. Как вариант до 1740 пунктов могут подтянуть (где-то +3% от текущих), но не критично. Ритейл американский снова деньги понес в кассы. Пожелаем им и себе удачи.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

теги блога Шагардин Дмитрий

- Bloomberg

- citigroup

- Fitch

- Ism

- JPMorgan

- LTRO

- MSCI Russia

- NFP

- Rsx

- spy

- UST

- аналитика

- баланс ЕЦБ

- блог

- ВВП

- Великобритания

- встреча smart-lab

- глобал макро

- Италия

- КИТ Финанс

- Китай

- металлургия

- ммвб

- оффтоп

- российский рынок

- РТС

- рубль

- своя позиция

- Шагардин

Новости тг-канал

Новости тг-канал

искренне Ваш

Посмотрите, обвал 10 и 11-го года был после окончания Куе (серым цветом)

А это Маржин дебт в % от ВВП.Есть куда ещё дуть пузырь

Если Европа запустит Куе, в итоге и доху опустят в трэжаках и тренд по рискам сохранят. Пахнет разводом большим для медведей

Похоже что в брикс пришла покупка

А S&P за это время вырос на 32,33%, вот совпадение. А есть данные по динамике соотношения маржинальных позиций к немаржинальным?

Самому кажется, что на рынке акций США идеальные условия для коррекции ~5%.

Откуда ты столько индикаторов надыбал????

но хочу собрать свой «пул» таких индикаторов и отслеживать их.

smart-lab.ru/blog/tradesignals/134820.php