Блог компании ЦентроКредит | Мировая экономика – инфляция

- 15 декабря 2021, 19:46

- |

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в информационном разделе.

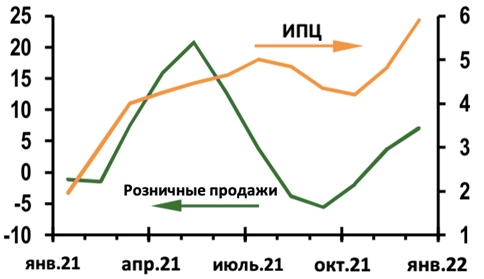

Мировая экономика продолжает укрепляться в конце года, поскольку инфляция резко ускоряется. На этой неделе смягчение ограничений поставок позитивно отразилось на автомобильной промышленности в Германии и Японии, азиатские экспортеры также подавали позитивные сигналы. В то время как прирост индекса потребительских цен в среднем составлял 0,6% ежемесячно в течение октября-ноября, устойчивость потребителей к этому снижению покупательной способности была впечатляющей.

В целом, мы прогнозируем, что глобальный реальный ВВП и индекс потребительских цен в 4 квартале 2021 года вырастут почти на 6% в годовом исчислении.

Хотя центральные банки развивающихся стран нормализуют процентные ставки в условиях резкого роста инфляции в этом году, в развитых странах до сих пор проявляют терпение. Их нежелание двигаться к нормализации политики отражает два взаимосвязанных суждения. Во-первых, прошлогодняя рецессия сделала их экономику хрупкой и далекой от полной занятости. Во-вторых, всплеск инфляции в этом году отражает динамику восстановления после пандемии, вызывающую как резкий рост спроса на товары, так и широкомасштабные ограничения предложения. В условиях краткосрочного ценового давления, способствующего разрушить спрос, и ограничений, которые могут ослабнуть, усиливается необходимость в терпении.

В США самым большим индикатором перемен стало резкое изменение условий на рынках труда. Поскольку уровень безработицы, как ожидается, упадет ниже 4% в 1 полугодии 2022 года, мы ожидаем, что ФРС начнет ужесточение политики в июне. На заседании 15 декабря руководство ФРС, вероятно, подтвердит это мнение, поскольку оно ускоряет сокращение, чтобы завершить покупку активов в середине марта. Теперь мы также ожидаем, три повышения ставок в следующем году. Мы также предполагаем, что процентные ставки вырастут к концу 2023 года и вернутся к нейтральной позиции (2,5%) в 2024 году.

ФРС также признает, что для стабилизации инфляции и содействия устойчивому росту потребуется нормализация политики. Все же, значительным риском остается растущая волна пандемии коронавируса. Мы ожидаем ослабления недавних темпов роста в США и Европе в следующем квартале в результате быстрого роста числа случаев, но ожидаем, что эффективность вакцины будет устойчивой и позволит обеим экономикам продолжать расти темпами, превышающими потенциальные.

Для Европы угроза экономическому росту со стороны пандемии и цен на природный газ выше, и этот риск влияет на более ранние прогнозы повышения ставок в декабре от Банка Англии и Банка Норвегии:

Теперь мы ожидаем, что Банк Англии продолжит работу в режиме ожидания, несмотря на продолжающиеся свидетельства того, что рынки труда быстро ужесточаются. Его осторожность связана с ранними признаками быстрого распространения варианта “Омикрона”, что побудило правительство принять меры предосторожности. Мы ожидаем, что Банк Англии начнет повышать ставки в феврале следующего года. Также мы предполагаем три повышения в следующем году.

Повышение ставки банка Норвегии также имеет значительные риски в силу новых ограничений COVID-19 и резкого роста цен на электроэнергию, угрожающего росту. В целом, мы все еще ожидаем повышения ставки в ближайшее время и еще трех шагов в следующем году.

Для ЕЦБ и Банка Японии повышение ставок остается значительно выше горизонта, и на заседаниях в ближайшее время основное внимание будет уделено вопросу о том, следует ли продолжать программы количественного смягчения.

Касаемо ЕЦБ, мы ожидаем, что покупки продолжатся и превысят 20 млрд евро в месяц. Также мы предполагаем, что будет объявлено о новом “восстановлении программы чрезвычайных закупок".

Поскольку восстановление экономики Японии замедляется, а уровень инфляции по-прежнему остается низким, на заседании Банка Японии на следующей неделе не должно быть никаких дискуссий о нормализации политики. Основное внимание на этой встрече, вероятно, будет уделено специальной программе кредитной поддержки COVID-19, срок действия которой истекает в конце марта. Поскольку общие условия финансирования японских фирм улучшились, мы ожидали, что Банк Японии примет решение завершить эту программу. Однако сейчас это решение может быть отложено из-за растущих опасений “Омикрона” и изменения политических позиций.

Всплеск глобальной инфляции в этом году сильно повлиял на покупательную способность домохозяйств. Однако, позитивом может стать снижение цен на энергоносители. Мировые потребительские цены на энергоносители находятся на пути к росту почти на 40% в годовом исчислении, добавляя 3%-процентных пункта к инфляции в этом квартале. Поскольку цены на нефть и природный газ значительно снизились с октябрьских максимумов, рост потребительских цен на энергоносители, скорее всего, снизится в 1 квартале 2022 года. Предполагая, что базовая и продовольственная инфляция останутся повышенными, глобальная инфляция должна снизиться до 3,2% в следующем квартале.

Глобальная инфляция

В связи с тем, что инфляция остается значительно выше целевого уровня во многих развивающихся странах, а ноябрьские данные по индексу потребительских цен, как правило, снова демонстрируют тенденцию к росту, краткосрочное направление движения центральных банков развивающихся стран направлено на дальнейшее ужесточение. Тем не менее, замедление глобальной инфляции, вероятно, ослабит давление на центральные банки развивающихся стран в течение 1 полугодия 2022 года.

Задать вопрос нашему специалисту

Открыть дистанционно счет в банке «ЦентроКредит»

ВНИМАНИЕ:

Данный материал предоставлен исключительно в информационных целях и не может рассматриватьсяв качестве предложения или побуждения на заключение сделок с ценными бумагами и иными финансовыми активами. Материал составлен на основе источников, которые АО АКБ «ЦентроКредит» считает надежными. За достоверность предоставленной информации АО АКБ «ЦентроКредит» ответственности не несет. Настоящий материал является исключительной собственностью АО АКБ «ЦентроКредит». Несанкционированное копирование, воспроизводство и распространение настоящего материала, частично или полностью, в отсутствие разрешения АО АКБ «ЦентроКредит» в письменной форме запрещено.

Новости тг-канал

Новости тг-канал