Копипаст

Копипаст | Перспективы рынка. Merrill Lynch.

- 02 октября 2023, 19:54

- |

Перевод документа от Merrill Lynch.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

Краткое содержание

Макроэкономическая стратегия — Ставки, доллар и нефть повышают риски: поскольку экономика США работает намного лучше, чем ожидалось, в условиях резкого повышения ставок ФРС в этом году, кредитные рынки спокойны, а индекс S&P 500 растет, историческая связь между перевернутой кривой доходности и рецессией была поставлена под сомнение. Хотя еще неизвестно, окажется ли сигнал кривой доходности в конечном счете ложным, его прошлая связь со стандартами банковского кредитования, доступностью кредитов, экономическим ростом и изменениями уровня безработицы по-прежнему заставляет нас задуматься.

Взгляд на рынок — Разделение США и Китая: более детальный взгляд: На этой неделе мы представляем более детальный взгляд на тезис о разделении США и Китая. Хотя много говорилось о том факте, что импорт США из Китая сократился до многолетних минимумов, большая часть сокращения импорта пришлась на базовые повседневные товары — одежду, обувь, компьютеры и мебель. С другой стороны, США по-прежнему сильно зависят от импорта из Китая многих важнейших материалов, необходимых для содействия переходу Америки к «зеленой экономике». Тотальное, полномасштабное отделение США от Китая не является нашим базовым вариантом — это было бы слишком разорительно для обеих сторон. Реальность, или мир, в котором мы живем, гораздо сложнее, чем предполагают заголовки.

Мысль недели — Время, а не его выбор для рынка облигаций: наличие достаточного количества наличных денег для покрытия любых ожидаемых или непредвиденных потребностей в расходах является ключевым фактором. Однако инвесторам, стремящимся со временем увеличить реальное благосостояние, следует продолжать полагаться на рыночные активы, а не на избыточную наличность, какой бы заманчивой ни была более высокая краткосрочная доходность.

Часы тикают, осталось всего несколько законодательных дней, Конгресс должен договориться о расходах, или 1 октября нам грозит еще одно закрытие*. Наиболее вероятные результаты: (1) Конгресс принимает постоянную резолюцию (CR) о временном финансировании правительства на текущем уровне (долгосрочная CR может привести к автоматическому сокращению расходов в следующем году из-за соглашения о предельном уровне долга).

Потенциальный прогноз: Это возможно, учитывая временные ограничения, но усложняет процесс вероятность того, что руководство Палаты представителей рассмотрит вопрос о выделении средств на ликвидацию последствий стихийных бедствий, но оставит без внимания помощь Украине. Если будет одобрена дополнительная помощь Украине, ожидайте изменений в пограничной политике, а также усиления безопасности границ.

Приостановка/закрытие работы правительства США (government shutdown) — временная ситуация в США, возникающая, когда Конгрессу не удаётся согласовать финансирование деятельности государственных органов. На время приостановления некритичные органы закрываются, а сотни тысяч их работников отправляются в неоплачиваемый отпуск.

— прим. Holy Finance

Потенциальный прогноз, вероятность которого растёт: (2) Закрытие правительства. Несущественные части федерального правительства будут закрыты 1 октября, пока не усилится политическое давление с целью финансирования правительства на двухпартийной основе.

Должны ли мы беспокоиться? Хотя, возможно, будет не так уж сложно попросить Конгресс своевременно выполнять свои рутинные задачи, мы, тем не менее, видим ограниченный экономический эффект. Закрытие правительства — это в основном шум, часто кратковременный, но может оказаться более сложным в условиях ожидаемого замедления экономики. Рынки, как правило, не обращали внимания на эффект остановки, возможно, после первоначального спада. Влияние на валовой внутренний продукт (ВВП) часто колеблется от 0,1% до 0,2% в неделю, но, как правило, меняется на противоположное по мере открытия правительства и возврата заработной платы работникам.

Ставки, доллар и нефть повышают риски снижения

Кажущиеся нечувствительными к агрессивному циклу повышения процентных ставок ФРС, поступающие данные, в целом, остаются “не слишком горячими, не слишком холодными”, вселяя надежды на успешную “мягкую посадку” экономики США. Последнее влечет за собой переход от неустойчиво высоких темпов роста и инфляции к умеренным темпам роста и инфляции без серьезных потрясений в экономике и/или финансовом секторе. На Уолл-стрит формируется консенсус в отношении того, что США удастся избежать рецессии, хотя, тем не менее, рост индекса S&P 500 в последнее время застопорился. Причины торможения: 1) сезонность, т.е. сентябрь исторически является тяжелым месяцем для акций, и 2) появление некоторых новых препятствий на пути, а именно рост доходности облигаций, курса доллара и цен на нефть.

В этом контексте ожидания “более высоких на более длительный срок” процентных ставок для устойчивого снижения инфляции до целевого уровня ФРС в 2% — подтвержденные недавним пересмотром ФРС в сторону повышения своих прогнозов по процентным ставкам на период до 2024 года — еще больше повлияли на рост индекса узкого рынка с минимумов октября 2022 года. Резкий рост доходности 10-летних казначейских облигаций до новых максимумов цикла продолжит распространяться по всей экономике, например, еще больше увеличивая ставки по ипотечным кредитам. Растущие ставки по ипотечным кредитам уже вызвали новый спад настроений, связанных с жильем, что нашло отражение в значительном августовском падении рейтинга Национальной ассоциации домостроителей (NAHB) ниже ожиданий после обнадеживающего восстановления в первом полугодии.

Кроме того, более высокие затраты на энергоносители вновь спровоцировали инфляцию потребительских цен в августе. Растущие цены на бензин снижают доходы потребителей и, таким образом, могут повлиять на перспективы роста реальных потребительских расходов. Тем не менее, ключевым фактором, компенсирующим рост цен на энергоносители, является напряженный рынок труда и растущие доходы работников.

Помимо потребителей, растущие транспортные расходы также могут создать повышательные риски для инфляции товаров и услуг, что негативно скажется на краткосрочных перспективах роста. В то же время повышение курса доллара снижает долларовую стоимость корпоративных прибылей из-за рубежа и сдерживает экспорт, но также служит сдерживающим фактором инфляции. Другими словами, сильный доллар — друг ФРС. Ключ ко всему вышесказанному: существует множество перекрестных течений, действующих в экономике, которая, как мы подчеркивали в прошлом, представляет собой чудовище с головой гидры стоимостью 26 триллионов долларов, которое остается самым конкурентоспособным и динамичным в мире. Да, еще слишком рано заявлять, что с рисками рецессии “все ясно”; но в то же время, ямы на дороге не редкость, и отсюда наш сбалансированный подход, когда дело доходит до формирования портфеля.

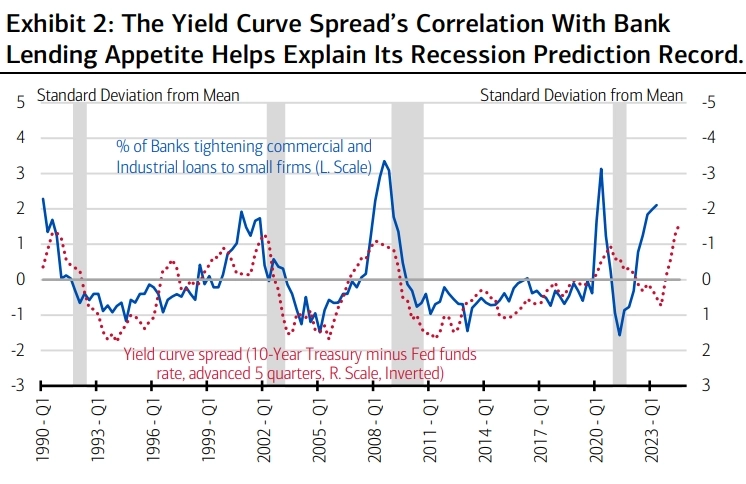

Внимательно следите за кривой доходности. Споры о конечном влиянии всех этих препятствий на экономический рост остаются интенсивными, при этом способность инверсии кривой доходности предсказывать рецессию вызывает особые сомнения. Как обсуждалось в предыдущих отчетах Главного инвестиционного управления (CIO) о перспективах рынка капитала, исследователи давно определили, что спред между долгосрочными и краткосрочными процентными ставками содержит полезную информацию об экономических перспективах, при этом отрицательные долгосрочные спреды (более высокие краткосрочные ставки, чем долгосрочные процентные ставки) на протяжении десятилетий обеспечивают точное раннее предупреждение о приближающихся рецессиях и нормализация кривой является предвестником сильного подъема экономической активности в начале цикла.

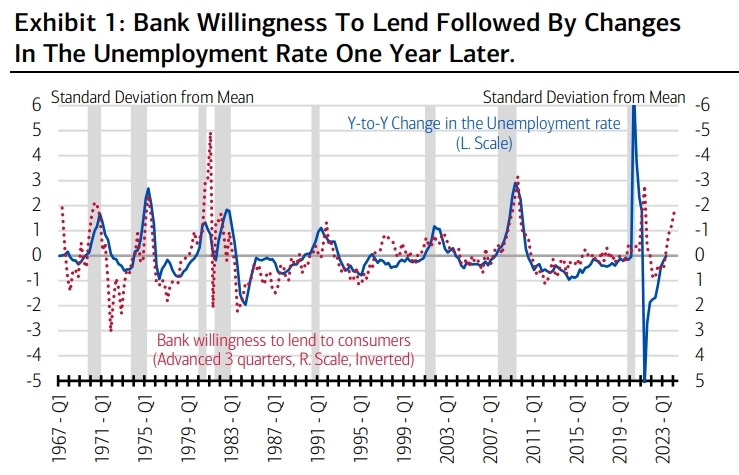

Это имеет смысл, поскольку кривая доходности, как правило, не только отражает взгляды инвесторов на будущее состояние экономики (что заложено в их совокупных ожиданиях по долгосрочным процентным ставкам), но и оказывает обратное влияние на экономическую активность. Например, связь между спредом кривой доходности и последующей экономической активностью очевидна в корреляции между спредом кривой доходности и аппетитом банков к кредитованию пять кварталов спустя. Несмотря на временную рассинхронизацию, вызванную пандемическим шоком, их совместное движение, похоже, восстановилось, что позволяет предположить, что банковское кредитование, вероятно, останется напряженным до 2024 года, что, как правило, является экономическим препятствием.

Канал передачи от денежно-кредитной политики, отраженный в спреде кривой доходности, к экономическому росту совсем недавно был задокументирован в исследовательском отчете Совета Федеральной резервной системы за июль 2023 года, в котором приводятся “доказательства влияния наклона кривой доходности на экономическую активность посредством банковского кредитования”. Используя подробные данные о кредитной деятельности банков, авторы показывают, что более крутая кривая доходности, связанная с более высокими срочными премиями, повышает прибыль банков и предложение банковских кредитов. “Интуитивно понятно, что более высокая премия за срочность представляет собой большую ожидаемую прибыль от трансформации сроков погашения, которая лежит в основе бизнес-модели банков и, следовательно, стимулирует банковское кредитование. Этот эффект сильнее для банков с большим количеством заемных средств”. На наш взгляд, эта связь в сочетании с тем фактом, что требуется около года, чтобы снижение интереса банков к кредитованию привело к росту безработицы, указывает на значительный риск потенциально значимого увеличения безработицы в течение следующего года (рис. 1 и 2). Тем не менее, любой рост безработицы происходит с низкой базы и разворачивается в экономике, в которой по-прежнему не хватает рабочей силы во многих секторах, таких как строительство, полупроводники, водители грузовиков, обрабатывающая промышленность и другие секторы. Другими словами, резервный уровень безработицы может достичь максимума.

Рисунок 1: Готовность банков выдавать кредиты и изменение в безработице год спустя

Рисунок 1: Готовность банков выдавать кредиты и изменение в безработице год спустя

В целом, экономический рост в США неожиданно вырос, а уровень безработицы вырос лишь незначительно — всего до 3,8%, главным образом из-за резкого увеличения уровня участия в рабочей силе (то есть, причина хорошая). Однако ожидается, что государственные расходы изменят свой существенный вклад в экономический рост в 2023 году на более нейтральный фактор роста в 2024 году и далее. Перспективы потребительских расходов висят на волоске: избыточные сбережения были исчерпаны, а уровень личных сбережений снизился до минимального уровня. Готовность банков кредитовать потребителей очень низка, что, как правило, является препятствием для роста. Вопреки этому, однако, говорит исторически напряженный рынок труда.

Приближаясь к заключительному кварталу года, мы по-прежнему ожидаем, что рынок будет “выжимать все соки", что будет сопровождаться периодическими всплесками волатильности и риск-офф движениями. Текущие трудности — в частности, шумиха вокруг забастовки работников United Auto, потенциальное закрытие правительства и рост цен на нефть — будут оказывать давление на настроения инвесторов в ближайшей перспективе. Тем не менее, мы придерживаемся сбалансированного, высококачественного подхода к формированию портфеля, учитывая структурные конкурентные преимущества экономики США.

Разрыв отношений между США и Китаем: более детальный взгляд

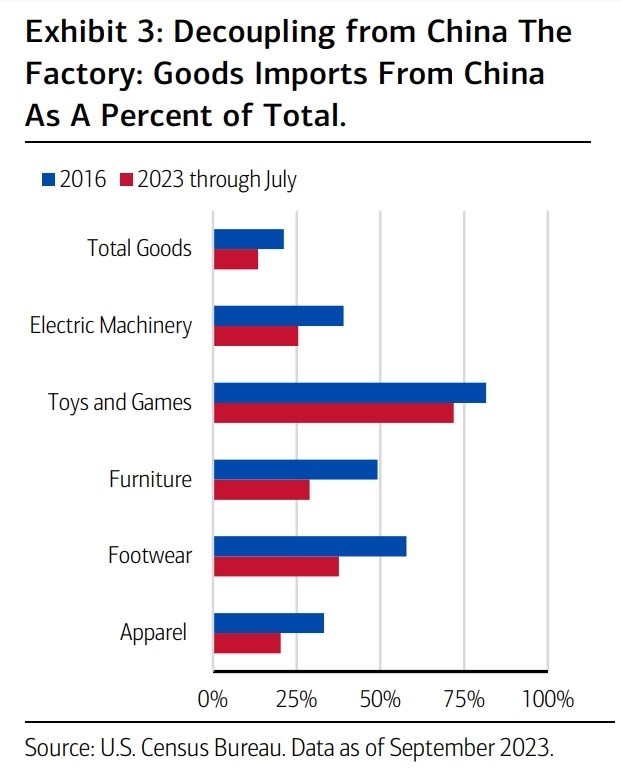

В средствах массовой информации много говорилось о снижении доли импорта Америки из Китая, при этом доля общего объема импорта товаров США из Китая в настоящее время находится на самом низком уровне с 2005 года. По данным Бюро переписи населения США, доля Китая в американском импорте составила всего 13,5% за первые семь месяцев этого года, по сравнению с 16,5% в 2022 году и пиком в 21,6% в 2017 году. Общий объем импорта США из Китая за период с января по июль 2023 года составил 239 миллиардов долларов, что почти на 25% меньше, чем за аналогичный период прошлого года.

Эти цифры подтверждают тезис о разделении США и Китая и преобладающий консенсус в отношении того, что две крупнейшие экономики мира идут разными путями, поскольку Пекин стремится к большей экономической самодостаточности, а Вашингтон работает сверхурочно, чтобы уговорить американские фирмы диверсифицировать свои глобальные цепочки поставок за пределы Китая. Таким образом, доказательство разъединения содержится в торговых цифрах. Так ли это?

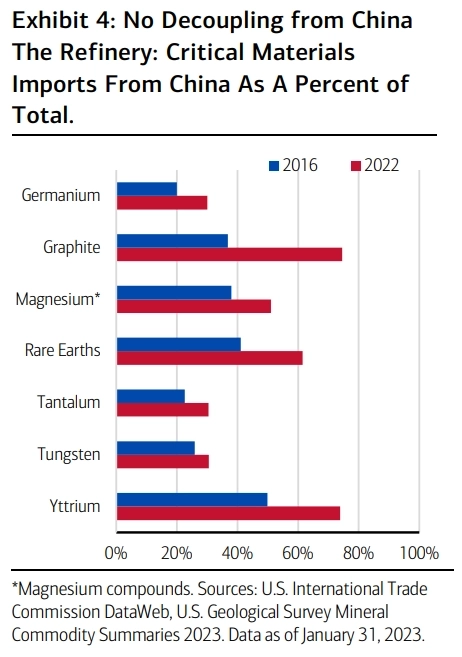

На наш взгляд, часто приводимые цифры импорта заслуживают более детального рассмотрения. Почему? Потому что, как показано на рисунках 3 и 4, в то время как зависимость Америки от импорта из Китая целого ряда базовых и обыденных товаров, таких как одежда, обувь и игрушки, за последние несколько лет резко снизилась, зависимость США от Китая в импорте важнейших материалов, необходимых для содействия переходу Америки к «зеленой» экономике, не только остается высокой, но и, во многом зависимость за это десятилетие только увеличилась.

Так что совет для разделителей — умерьте свой энтузиазм. Не вешайте шляпу на заголовки торговых данных, которые вводят в заблуждение и кричат о том, что США и Китай неумолимо идут по пути размежевания. И не поддавайтесь ложному утверждению о том, что по мере того, как Америка снижает свою зависимость от импорта из Китая, в результате у США появляется больше рычагов воздействия на Пекин при определении двусторонней торговой и инвестиционной политики. Ничто не может быть дальше от истины, чем это.

И вниманию инвесторов: Хорошая новость заключается в том, что, несмотря на всю болтовню о разъединении, американо-китайские торговые и инвестиционные связи остаются относительно прочными в различных стратегических отраслях. На наш взгляд, это оптимистичный прогноз для американских активов. Тем не менее, риски потрясающего рынок развода между двумя крупнейшими экономиками мира остаются реальными. Последствия разъединения очевидны — если они будут множиться, то увеличатся и риски для корпоративной Америки

Первые сокращения были не самыми глубокими: Из-за жестких тарифов администрации Трампа и еще более жестких ограничений на торговлю и инвестиции при администрации Байдена, двусторонняя торговля между США и Китаем за последние несколько лет сократилась и продолжит сокращаться в 2023 году. Как торговые потоки, так и потоки прямых иностранных инвестиций сокращаются.

Как показано на рисунке 3, импорт основных товаров “Сделано в Китае”, таких как игрушки, мебель, обувь и одежда, резко сократился с 2016 года, причем спад отражает рост расходов на заработную плату в Китае и начало торговой войны между США и Китаем в 2018 году. Последнее спровоцировало ряд раундов взаимного повышения тарифов на различные товары. Растущая напряженность в торговле также спровоцировала массовое переосмысление уязвимостей глобальных цепочек поставок среди поставщиков, а пандемия и вытекающие из нее узкие места в цепочках поставок в Китае придали еще больше правдоподобия рассказу о диверсификации.

В рамках темы отделения, американские импортеры, по настоянию Вашингтона, в последние годы диверсифицировали свою деятельность за пределами Китая, увеличив производство во Вьетнаме, Индии, Мексике, Корее и Тайване. Отсюда и массовый сдвиг в торговле. Согласно данным Бюро переписи населения США, импорт электротехнического оборудования в США из Китая — в процентах от общего объема импорта — сократился почти на 15 процентных пунктов в период с 2016 по 2023 год; процентное снижение цен на игрушки было не столь значительным (10 процентных пунктов), но снижение цен на мебель (20 процентных пунктов), обувь (20 процентных пунктов) и одежду (13 процентных пунктов) было довольно значительным. Эти товары входят в число крупнейших категорий импорта в США из Китая, и, следовательно, их снижение оказало огромное влияние на совокупный спрос на импорт и оказало огромное влияние на разжигание дебатов о разделении.

Но вот в чем загвоздка: до сих пор разрыв отношений между США и Китаем был относительно безболезненным для экономики США и не представлял угрозы для рынков капитала, потому что поиск альтернативных поставщиков кукол, толстовок, сандалий и материнских плат не был таким сложным или разрушительным. Эти продукты могут быть произведены практически в любой точке мира. Поскольку импорт товаров из Китая сократился, импорт из Вьетнама, Тайваня и других стран вырос.

Америка: Отделение от Китая-фабрики, а не от Китая- нефтеперерабатывающего завода. Да, роль Китая как “фабрики для всего мира” пересматривается по мере того, как все больше фирм диверсифицируют свои глобальные цепочки поставок. И да, как, похоже, ежедневно твердят средства массовой информации, процент импорта в США из Китая снижается. Но Китай делает больше, чем просто производит “материал”; он также перерабатывает “материал”.

Действительно, когда дело доходит до переработки железной руды в сталь или измельчения кобальта в мелкодисперсные частицы для батарей, большинство дорог ведут через Китай. Национальная перерабатывающая инфраструктура — например, плавильные заводы, нефтеперерабатывающие заводы, крекинговые предприятия, химикаты и связанные с ними мощности — не имеют себе равных в мировом масштабе и являются потенциально опасными для такой страны, как США, которая, по данным Геологической службы США, на 100% зависит от импорта графита и марганца, на 70% на кобальт, и 50% чистого импорта приходится на литий и никель. США также в значительной степени зависит от импорта металлов/минералов, таких как сурьма, редкоземельные минералы, барит, висмут, галлий, германий, тантал, иттрий и многих других минералов. Список можно продолжать — действительно, согласно отчету Геологической службы США “Сводки по минеральным сырьевым товарам за 2023 год”, в настоящее время США более чем на 50% зависят от 51 иностранного минерала, по сравнению с 47 в предыдущем отчете. Важно отметить, что 43 из этих 51 месторождения отнесены к категории “критических” как Геологической службой США, так и Министерством энергетики.

Из этого списка Китай занимает первое место по поставкам 12 важнейших материалов: сурьмы, мышьяка, барита, висмута, галлия, германия, графита, магния, редкоземельных элементов, тантала, вольфрама и иттрия. Семь из этих товаров представлены на рисунке 4, который показывает, что с 2016 по 2022 год зависимость Америки от Китая в импорте этих важнейших товаров фактически возросла, а не снизилась. Возьмем, к примеру, графит. По данным Министерства энергетики США, импорт графита из Китая, необходимого для производства аккумуляторов, используемых для электромобилей, в процентах от общего объема более чем удвоился в период с 2016 по 2022 год. Другими словами, когда речь заходит о критически важных материалах для обеспечения перехода Америки к «зеленой» экономике и поддержки полупроводникового и оборонного секторов США, думайте больше, а не уменьшайте зависимость от Китая.

Рисунок 4: Импорт важнейших материалов из Китая в процентах от общего объема.

Рисунок 4: Импорт важнейших материалов из Китая в процентах от общего объема.

Разъединение? Конечно, это возможно для одежды, но не для графита; мониторов — не магния; спортивной обуви — не мышьяка; мебели — не редкоземельных минералов; Игрушек — не тантала. Неудобная правда заключается в том, что США по-прежнему связаны браком с чемпионом мира по переработке нефти. И хотя США и их союзники серьезно относятся к диверсификации своей цепочки поставок полезных ископаемых/металлов, усилия по диверсификации и ликвидации цепочек поставок полезных ископаемых обойдутся недешево и не осуществятся в одночасье. Эти переходные процессы займут время и потребуют значительных капиталовложений и политической воли для преодоления экологических проблем.

Инвестиционный вывод. Для инвесторов все вышесказанное является напоминанием о том, что геополитические риски, а именно ухудшение отношений между США и Китаем, остаются ключевой проблемой и соображением, когда речь заходит о формировании портфеля и ожидаемой доходности на рынке. На карту поставлено очень многое, поскольку дебаты о разъединении набирают обороты по мере приближения выборов 2024 года. Тотальное, полномасштабное разъединение США и Китая не является нашим базовым вариантом — это было бы слишком разрушительно для обеих сторон. Тем не менее, мы предлагаем инвесторам более детально взглянуть на разделяющие заголовки. Реальность, или мир, в котором мы живем, гораздо сложнее, чем предполагают заголовки.

Время, а не его выбор для рынка облигаций

Деньги являются важнейшим активом, позволяющим инвесторам покрывать как ожидаемые, так и непредвиденные расходы. Основная стоимость денег не колеблется, поэтому они считаются “безрисковым” активом.

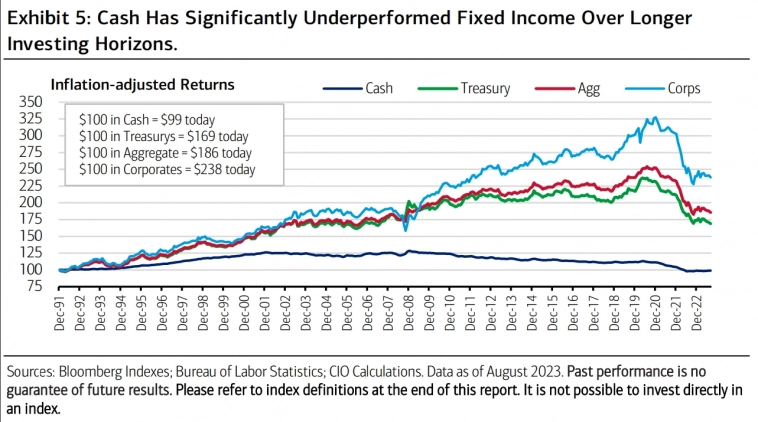

На самом деле ни один актив не является безрисковым. Инвесторы никогда не смогут полностью исключить риск; они могут только диверсифицировать его и принимать различные виды. Если целью является инвестирование для увеличения реального (с поправкой на инфляцию) богатства в долгосрочной перспективе, деньги довольно рискованны. Это связано с тем, что деньги — с использованием доходности казначейских векселей (T-Bill) в качестве косвенного показателя — исторически шли в ногу только с инфляцией. Подобно бегу на беговой дорожке, деньги оставляют инвесторов именно там, где они начинали, — без роста покупательной способности.

Когда кривая перевернута, как это происходит сейчас — доходность 10-летних казначейских облигаций примерно на 100 базисных пунктов ниже доходности 3-месячных, — у инвесторов может возникнуть соблазн заменить долгосрочный фиксированный доход краткосрочным (деньгами). Можно подумать так: при отсутствии риска изменения процентной ставки и более высокой доходности, деньги предлагают лучшее из обоих миров. Это может быть особенно заманчиво после недавних лет низкой или отрицательной доходности облигаций.

По нашему мнению, это песня сирены, которую долгосрочные инвесторы должны игнорировать. Деньги не являются фиксированным доходом; это переменный доход и неподходящая замена долгосрочным облигациям. Доходность денежных средств колеблется в зависимости от бизнес-цикла. Инвесторы не устраняют процентный риск, переходя к наличным деньгам; они заменяют процентный риск риском реинвестирования. Риск того, что по мере замедления экономики ФРС снизит ставки, а доходность денег станет менее привлекательной. Следовательно, доходность денежных средств положительно коррелирует с экономикой: выше, когда экономика сильна, ниже, когда она ослабевает. Это противоположность высококачественному фиксированному доходу, который отрицательно коррелирует с бизнес-циклом (более низкая доходность в условиях рецессии приводит к росту цен на облигации). Замена фиксированного дохода денежными средствами, таким образом, увеличивает положительный макроэкономический риск, который уже является основным фактором риска для акций в диверсифицированном портфеле. Таким образом, увеличение денежных средств за счет фиксированного дохода увеличивает общий риск в диверсифицированном портфеле с несколькими классами активов, делая его более коррелирующим с макроэкономикой.

Поскольку деньги обеспечивают стабильную основную стоимость, компромисс также хуже сказывается на долгосрочной доходности, как номинальной, так и реальной. С 1991 года, 100 долларов, инвестированных в краткосрочный фиксированный доход, при текущей покупательной способности стоили бы всего 99 долларов (рис. 5). Диверсифицированный портфель с фиксированным доходом почти удвоил бы реальное богатство за тот же период времени.

Деньги являются ключом к любым расходам. Однако инвесторам, стремящимся со временем увеличить реальное благосостояние, следует продолжать полагаться на рыночные активы, а не на деньги, какой бы заманчивой ни была более высокая краткосрочная доходность.

Рисунок 5: Денежные Средства значительно уступают фиксированному доходу на более длительных инвестиционных горизонтах.

Рисунок 5: Денежные Средства значительно уступают фиксированному доходу на более длительных инвестиционных горизонтах.

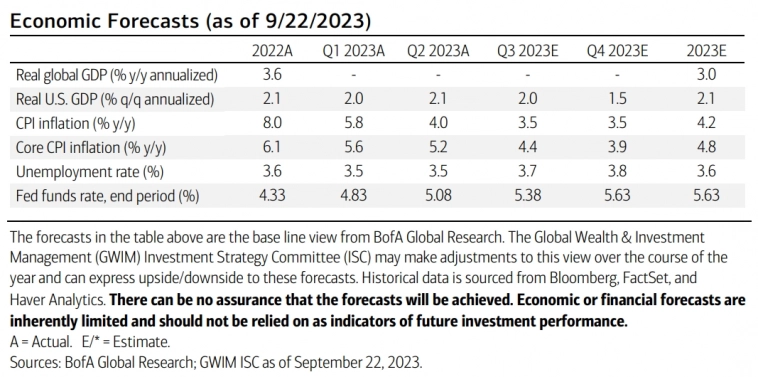

Экономические прогнозы

Экономические прогнозы

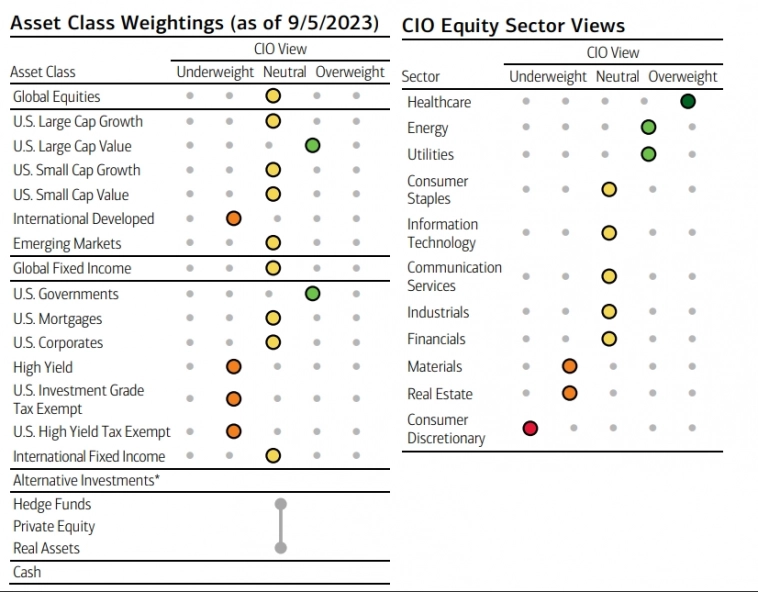

Вес различных активов и предпочтительные секторы

Вес различных активов и предпочтительные секторы

теги блога HolyFinance

- ABNB

- Berkshire Hathaway

- bitcoin

- bk

- BofA

- btc

- Credit Agricole

- Credit Suisse

- DeFi

- DXY

- EM

- ETF

- FX

- Goldman sachs

- J.P. Morgan

- jpy

- M&A

- Morgan Stanley

- MSFT

- MUFG

- Nikkei 225

- S&P500

- SEC

- Signature Bank

- Societe Generale

- svb

- usd

- USDT

- UST

- value

- ZIRP

- азия

- акции

- акции США

- анализ

- Артур Хейс

- банк

- банки

- баффет

- биткоин

- денежно-кредитная политика

- доллар

- доллар рубль

- доходность

- золото

- ИИ

- инвестиции

- инфляция

- искусственный интеллект

- исследование

- Китай

- корреляции

- кривая доходности

- кризис

- криптовалюта

- Криптовалюты

- ликвидность

- макро

- макроэкономика

- мировая экономика

- Нефть

- облигации

- обман

- опционы

- перевод

- политика

- портфель

- правила

- премия за риск

- прогноз

- развивающиеся рынки

- регулирование

- рецензия на книгу

- рецессия

- рецессия сша

- риск

- Россия

- рынок США

- рынок труда

- санкции

- санкции возможные последствия

- ставка по федеральным фондам

- стоимостное инвестирование

- стоимость

- сша

- Талеб Нассим

- трейдинг

- Уоррен Баффет

- факторы

- финансовая система

- финансы

- Фишер

- форекс

- ФРС

- ФРС США

- Харви

- хедж-фонд

- ЦБ

- экономика

- экономика США

Рисунок 2: Корреляция спреда кривой доходности с аппетитом банков к кредитованию помогает объяснить их рекордный прогноз рецессии.

Рисунок 2: Корреляция спреда кривой доходности с аппетитом банков к кредитованию помогает объяснить их рекордный прогноз рецессии. Рисунок 3: Импорт товаров из Китая в процентах от общего объема.

Рисунок 3: Импорт товаров из Китая в процентах от общего объема.