Блог им. AVBacherov

Фильтр для долгосрочных инвестиционных решений. Модель Гордона «в обратную сторону»

- 19 марта 2024, 12:31

- |

Среди начинающих инвесторов очень популярна идея инвестиций в акции на базе дивидендных подходов. Как только маркетологи не любят называть такие стратегии. Самый популярный вариант, пожалуй, — «дивидендный аристократ». Этот продукт легко продать, так как его легко объяснить. Но эффективность подобных стратегий сомнительна. Много исследований показывают, что дивидендные подходы в инвестициях не генерируют альфу по отношению к пассивному индексному инвестированию, а зачастую даже хуже него, об этом я также писал в своей книге «Азы инвестиций». Но законы маркетинга и инвестиций не одинаковы, и это всегда стоит помнить. Однако, это не значит, что знание о дивидендах для инвестора бесполезны.

Например, те кто шагнул чуть дальше проспектов инвестиционных домов и управляющих компаний, наверняка познакомились с моделью Гордона, которая позволяет определить стоимость акций при постоянном темпе роста дивидендов. Она очень простая, и поэтому пользуется большой популярностью, особенно среди студентов. Но забавно, что многие также забывают, об ограничениях этой модели, о которых писал сам Гордон. Я не буду углубляться в детали в рамках этого поста, а сразу перейду к делу — как эта модель может послужить интересным фильтром при выборе акций в свой портфель для долгосрочного инвестора.

Зная цены акций, выплаченный дивиденд за последний год (или же утверждённый дивиденд в текущем году, предложенный советом директоров) и рассчитав ставку собственного капитала, которая служит ставкой дисконтирования, из формулы Гордона можно легко получить бесконечный темп роста дивидендов, который рынок закладывает в текущее цены. Именно он может послужить фильтром в принятии решений о вложении в акции данной компании.

Самой главное обращать внимание на три реперные точки!

Первая. Темпы роста дивидендов не должны быть выше темпов роста номинального ВВП (это одно из условий модели Гордона). Логика здесь элементарна, так как модель Гордона формально считает, что компания будет жить вечно, то при темпе роста дивидендов больше темпов роста ВВП, такая компания на бесконечном горизонте сама становиться ВВП, что естественно неразумно. Поэтому если после расчётов мы получили неразумно высокие темпы роста, то это повод как минимум задуматься, а как максимум, сразу исключить такие акции из рассмотрения для своего портфеля.

Вторая, не в малой степени математическая история (но возможно мне просто не пришла в голову мысль, как это объяснить). Плохо, когда темпы роста дивидендов превышают доходность по ОФЗ. Только не путайте дивидендную доходность с темпами роста дивидендов. Это не сильный сигнал, но существенный и его стоит учитывать.

Третья, если долгосрочные темпы роста отрицательные, то велика вероятность, что рынок через чур негативно смотрит в текущей момент на компанию, и есть все шансы, что она серьёзно вырастет.

Конечно, не одну из этих опорных точек не стоит рассматривать как догмат, и необходимо свериться с текущем контекстом, как в самой компании, так и экономики в целом. Возможно есть эффект низкой базы, или же наоборот наблюдается перегретость. Но как фильтр для дальнейшего изучения потенциальных кандидатов на включения в свой портфель — неплохо.

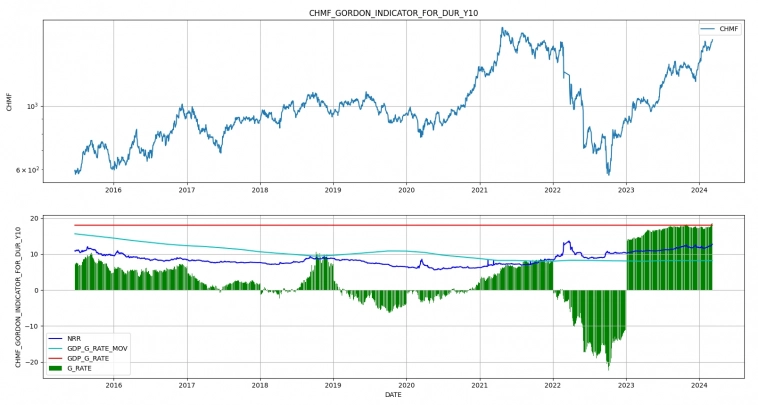

На графике 1 представлены расчёты темпов роста дивидендов Северстали (CHMF) в сравнении с темпами роста ВВП и безрисковой ставкой.

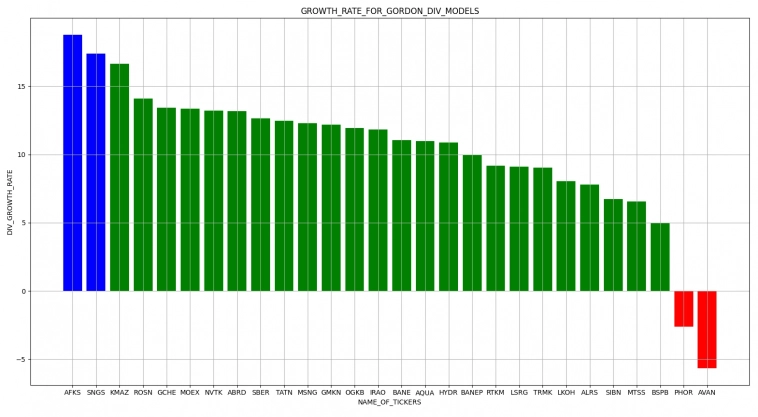

На графике 2 представлена текущая выборка по разным акциям. Порассуждайте сами, что из них интересно, а что нет.

Удачных инвестиций!

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- акции США

- алгоритм

- алгоритмическая торговля

- Алексей Бачеров

- анализ

- аналитика

- БПИФ

- брокер

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- доверительное управление

- доллар

- доллар рубль

- доходность

- ДУ

- дюрация

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- интервью

- инфляция

- инфляция в России

- инфляция в США

- инфоцыгане

- история

- категоризация инвесторов

- Китай

- книга

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- Магнит

- макроэкономика

- мобильный пост

- моделирование

- НДФЛ

- Нефть

- Облигации

- облигация

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфельные инвестиции

- прогноз

- программирование

- психология

- пузырь

- результат

- рецензия

- рецензия на книгу

- риск

- робот

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- сша

- технический анализ

- торговые роботы

- трейдинг

- ФА

- философия

- финансовый консультант

- форекс

- ФРС

- фундаментал

- фундаментальный анализ

- цб

- экономика

- экономика России

- юмор