долгосрочное инвестирование

Детский счет: история долгосрочного инвестирования 5 лет

- 03 апреля 2024, 17:11

- |

Решила поделиться одним из своих любимых инвестиционных портфелей — это Детский портфель. Ему в 2024 году исполнится 5 лет. Какой же результат по нему после двух падений в 2020 и 2022 году?

Содержание:

- Вводные нюансы

- 2019 год

- 2020-2021 года

- 2023 год

- 2024 год

- Итоги и планы

Вводные нюансы:

- Старт — счет веду с 2019 года.

- Пополнения — откладываю каждый месяц по 15 тыс. руб. Были пропуски, об этом напишу ниже, но потом я пополняла.

- Что покупаю — только покупка акций, без плеч, без шортов. Облигаций минимум, так как портфель долгосрочный и небольшой.

- Цель портфеля — накопить ребенку капитал, который он потратит или на учебу, или на недвижимость, или продолжит сам инвестировать.

- Задача — на собственном примере попробовать стратегию ежемесячных пополнений, ее целесообразность и даст ли она результат на длительном промежутке времени.

- Весь свой путь я открыто описывала, делала заметки и пояснения. Портфель и аналитику по нему можно посмотреть по ссылке https://snowball-income.com/public/portfolios/DHDSzFxdtk, ниже будут фото оттуда. Стараюсь оперативно вносить туда данные (покупки, продажи)

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

Фильтр для долгосрочных инвестиционных решений. Модель Гордона «в обратную сторону»

- 19 марта 2024, 12:31

- |

Среди начинающих инвесторов очень популярна идея инвестиций в акции на базе дивидендных подходов. Как только маркетологи не любят называть такие стратегии. Самый популярный вариант, пожалуй, — «дивидендный аристократ». Этот продукт легко продать, так как его легко объяснить. Но эффективность подобных стратегий сомнительна. Много исследований показывают, что дивидендные подходы в инвестициях не генерируют альфу по отношению к пассивному индексному инвестированию, а зачастую даже хуже него, об этом я также писал в своей книге «Азы инвестиций». Но законы маркетинга и инвестиций не одинаковы, и это всегда стоит помнить. Однако, это не значит, что знание о дивидендах для инвестора бесполезны.

Например, те кто шагнул чуть дальше проспектов инвестиционных домов и управляющих компаний, наверняка познакомились с моделью Гордона, которая позволяет определить стоимость акций при постоянном темпе роста дивидендов. Она очень простая, и поэтому пользуется большой популярностью, особенно среди студентов. Но забавно, что многие также забывают, об ограничениях этой модели, о которых писал сам Гордон. Я не буду углубляться в детали в рамках этого поста, а сразу перейду к делу — как эта модель может послужить интересным фильтром при выборе акций в свой портфель для долгосрочного инвестора.

( Читать дальше )

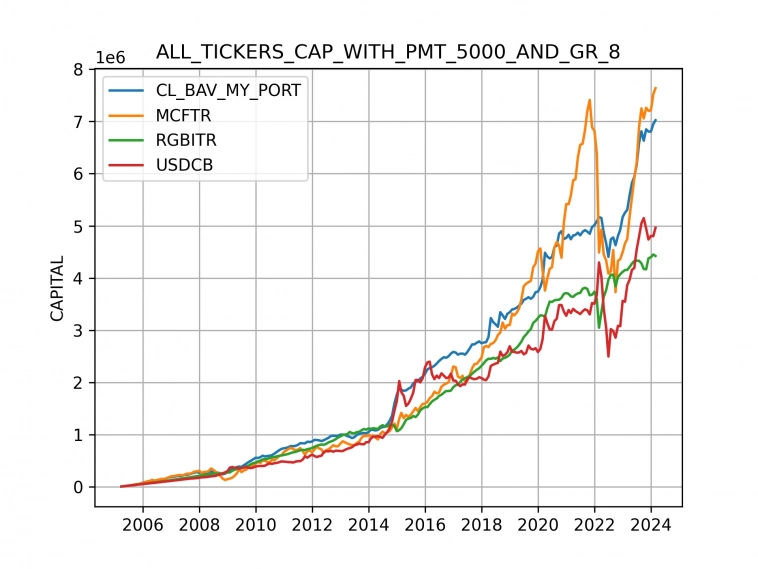

Инвестиции с постоянным пополнением

- 18 марта 2024, 11:15

- |

Для подавляющего большинства людей инвестиции представляют из себя процесс с постоянными взносами. Очень мало тех, кто может сразу вложить существенную сумму, и наблюдать насколько увеличился его капитал или сформировать портфель, который будет нести постоянный денежный поток. И в моём случае было именно так, и до сих пор я стараюсь регулярно пополнять свои портфели.

Отсюда возникает интересная задача — посмотреть, каких же результатов в деньгах, можно было бы добиться, если инвестировать с постоянным пополнением в тот или иной инструмент. Эта задачка давно решена аналитически, но для простых случаев, и когда я читаю лекции по финансовой математике, то, конечно, показываю формулу. Эту же задачу несложно решить в Excel, если есть ряд доходностей инструмента. Поскольку этот вопрос периодически всплывает при общении со своими подписчиками, я решил набросать программку в Python, дабы не тратить время на ручной труд. Кроме того, она полезна при общении с потенциальными клиентами. Также в отличие от классических вариантов решения, я добавил темп роста размера самих взносов.

( Читать дальше )

Как заработать миллион $ для своего ребёнка?

- 10 марта 2024, 14:13

- |

💰За 20 минут в год можно заработать 10,15% в валюте! Таковы итоги 15-летнего публичного эксперимента Владимира Савенка «Миллион для моей дочери».

Мой годовой книжный челлендж продолжается! И уже прочитана вторая книга из запланированных 12-ти.

Прогресс: ★★☆☆☆☆☆☆☆☆☆☆

📚В голосовании начала февраля в невероятно напряженной борьбе победу с минимальным преимуществом вырвала книга Владимира Савенока с интригующе-семейным названием "Миллион для моей дочери. Пошаговый план накоплений".

👉Напоминаю, что в телеграме у меня выходят в том числе посты и материалы, которых нет и не будет на Смартлабе.

Главный секрет – время и дисциплина. Книга подробно рассказывает, как создать капитал для своего ребенка – с чего начать, какие финансовые инструменты выбрать, как защитить деньги от инфляции, что делать в период кризиса.

✍️Её автор Владимир Савенок — один из первых независимых финансовых консультантов в России, преподаватель Высшей школы бизнеса МГУ, автор 11 книг по личным финансам, выступает на радио и ТВ в качестве эксперта по финансам, в прошлом директор департамента Национального банка Беларуси, член Совета директоров НБ РБ.

( Читать дальше )

Инвестиционный горизонт

- 04 марта 2024, 18:36

- |

В начале каждого месяца в инвестиционных сообществах появляются сообщения, которые я бы назвал «мои достижения в прошлом месяце». Большинство институциональных инвесторов и почти все частные сосредоточены на краткосрочных инвестиционных горизонтах (год и меньше). Все что находится за этим горизонтом не особо ценится. Это создает большую неэффективность для долгосрочных инвесторов.

Большинство инвестиционных институтов определяют успех как хороший результат в каждый отдельный период времени, поэтому вполне логично, что сотрудники этих институтов стремятся покупать акции, которые будут хорошо себя чувствовать с текущего момента времени и, скажем, до конца года. В результате благоприятные события, такие как положительные отчеты о прибылях или события, связанные с реализацией стоимости, которые весьма вероятны, но не могут произойти в течение дискретного временного периода, дисконтируются с довольно значительной скоростью.

Если бы вы, путешествуя во времени, принесли газету Wall Street Journal, выходящую через четыре года, и смогли бы конкретно определить самую высокодоходную ценную бумагу в период с настоящего времени до того момента, в которую вы должны вложить все свои деньги, люди не стали бы этого делать.

( Читать дальше )

Воскресный день

- 03 марта 2024, 15:20

- |

Добрейшего воскресного дня!

Самое время отвлечься от суеты и провести время за прочтением книги.

По-моему эта книга должна быть одной из первый у того, кто задумывается об инвестициях и создании капитала.

Поэтому рекомендую вам удивительную книгу «Самый богатый человек в Вавилоне» от Джорджа С. Клейсона.

Эта классическая работа предлагает простые, но мощные принципы финансового успеха, которые можно применять в повседневной жизни.

Книга рассказывает истории обитателей древнего города Вавилона и их финансовых проблемах. Через истории, автор передает уроки по фин. планированию, инвестированию и управлению ресурсами. Главная идея книги заключается в том, что богатство-результат правильного отношения к деньгам, и каждый может достичь фин. успеха, если следовать определенным принципам.

«Самый богатый человек в Вавилоне»-это простая, но мудрая книга, она может изменить ваше отношение к финансам и показать, что богатство-это не только о больших доходах, но и о правильном управлении деньгами.

( Читать дальше )

Итоги февраля 2024 года. Покупка акций, участие в IPO, новый эмитент в облигациях и поступление купонов

- 01 марта 2024, 10:17

- |

Всех приветствую. На календаре 1 марта, наступление весны по своему греет душу и разум, кроме этого, я как всегда представляю вам на всеобщее обозрение ежемесячный отчёт по инвестициям (отчёт прекрасно дисциплинирует меня и помогает идти к поставленной цели). Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в месяц в 2023 г. — 129000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

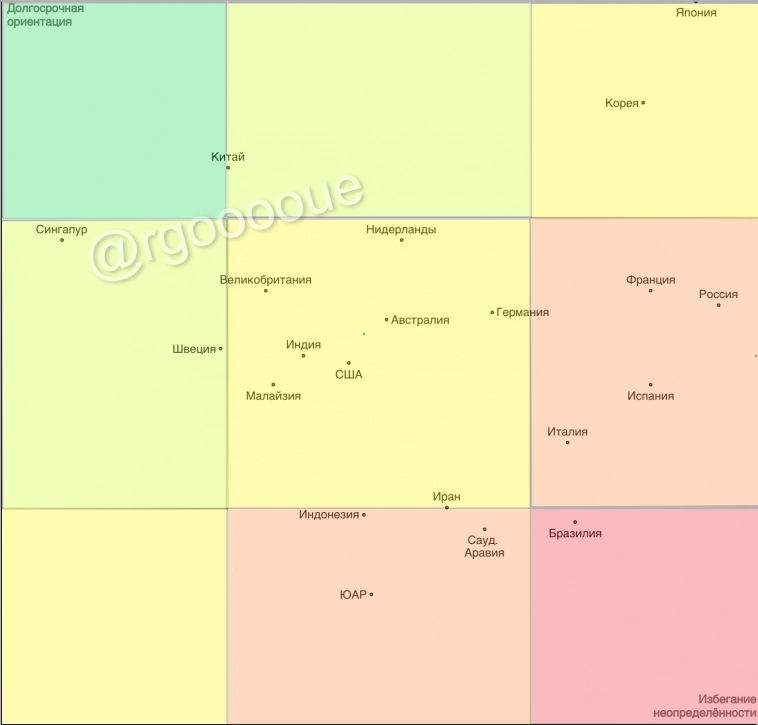

Диаграмма: Анализ менталитетов жителей стран с позиции склонности к инвестированию по методике Хофстеде

- 19 февраля 2024, 14:57

- |

🔖 Диаграмма долгосрочная ориентация / избегание неопределённости менталитетов стран по Хофстеде 🔖

Данная диаграмма способна объяснить психологическую предрасположенность жителей тех или иных стран инвестировать на фондовом рынке, так как учитывает два основных критерия готовности к инвестированию: долгосрочное планирование и степень принятия рисков

Для гармоничного развития рынка ценных бумаг страны необходима достаточная ликвидность в виде денежных средств от граждан данной страны, а это невозможно без должной степени доверия финансовым инструментам и понимания, как соотносятся риск, доходность и горизонт инвестирования. При прочих равных, чем более склонно население к долгосрочному планированию и чем менее консервативно по отношению к рискам, тем оно более психологически готово вкладываться в рынок ценных бумаг, а не, к примеру, банковские депозиты 📈

Так, например, выходит, что бразильский рынок испытывает значительные препятствия вследствие высокой степени избегания рисков и несклонностью к долгосрочному планированию её населения, а вот ситуация с рынками Китая и Сингапура диаметрально противоположная

( Читать дальше )

Итоги декабря 2023 года. Покупка акций/облигаций, складирование кэша в LQDT, поступление дивидендов/купонов

- 03 января 2024, 07:19

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в месяц в 2023 г. — 129000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Итоги ноября 2023 года. Покупка акций, складирование кэша на счетах под повышенный %, поступление дивидендов/купонов

- 01 декабря 2023, 12:28

- |

Всех приветствую. На дворе 1 декабря, новогоднее настроение захватывает мой разум и мимолётно отправляет в детство, но это не повод, чтобы не подготовить для вас долгожданный месячный отчёт (который прекрасно дисциплинирует меня и помогает идти к поставленной цели), поэтому самое интересное ниже. Напомню вам, что в отчёт входят заметки по моим финансам, инвестициям, лайфхакам с деньгами, плюс щепотка финансовой грамотности.

В будущем я хочу обрести финансовую независимость и как можно быстрее, в этом мне поможет фондовый рынок, а точнее денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (сейчас средняя выходит в районе 140000₽), но все мы по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты) и скептически отношусь к малоликвидным/сложным/хайповым (криптовалюты, краудлендинг, зпиф и однушки у метро — это без меня). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал