SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Rich_and_Happy

Пока Облигациям не полегчало 📉

- 16 марта 2024, 12:10

- |

Доходности ОФЗ продолжают расти. Вся кривая ушла выше 13%, хотя ещё месяц назад большинство давали доходность только в 12%.

RGBI (Russian Government Bond Index Индекс Гос Облигаций РФ) ушёл в пике и сейчас на уровнях Апреля 2022 (рис 1). Т.е. доходности там же где и в начале СВО. Передаёт ли это общие настроения рынка или это перекос спроса и предложения?

• Инфляция

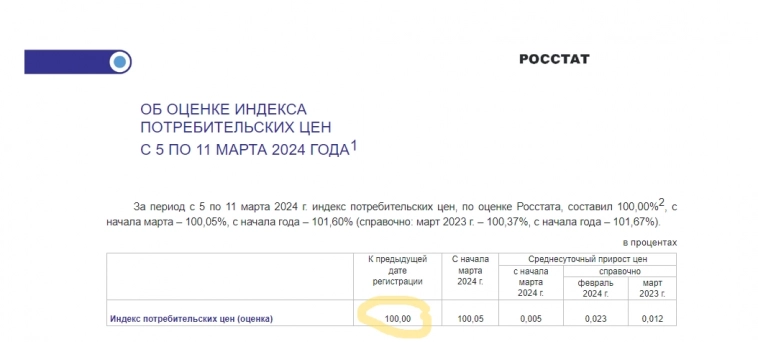

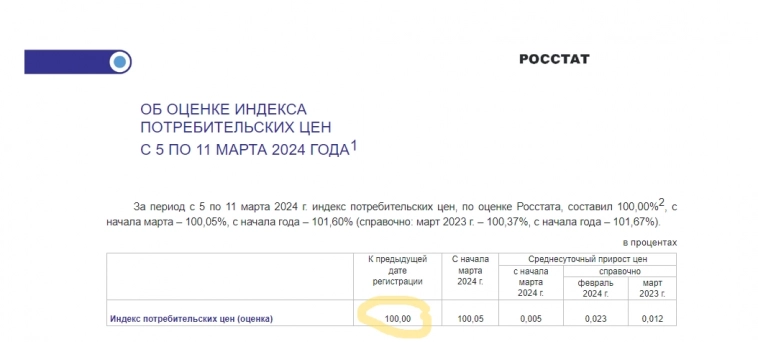

С одной стороны у нас выходят довольно приличные данные по инфляции. Если брать по месяцам, то в Январе рост цен был 0,86% за месяц, по итогам Февраля уже 0,68%. В Марте неделя с 5 по 11 показала нулевую инфляцию. Давно мы такого не видели (рис 2). Можно аккуратно предположить, что месячная инфляция за Март будет 0,3-0,4%, т.е. замедление продолжается.

Это сигнал для нас что ЦБ может смягчить риторику и начать снижать ставку ближайшие месяцы. Само собой при сохранении положительной динамики. Так как бюджетный импульс начала года был, ежегодная индексация тарифов будет, а дефицит рабочей силы есть. ЦБ это тоже знает и спешить не будет. Заседание ЦБ уже на следующей неделе 22 Марта, посмотрим, что скажет ЦБ.

• Покупки Минфина

В начале Марта писал: «Минфин занимает всё дороже». Динамика тут, к сожалению, сохранилась. На неделе Минфин предлагал два выпуска: Длинные облигации 26243 (погашение — Май 2038) и короткие 26219 (погашение — Сентябрь 2026).

Длинные облигации ОФЗ 26243 $SU26243RMFS4 были реализованы под средневзвешенную доходность в 13,15% — это очередной локальный рекорд. Учитывая такие доходности от Минфина не удивительно что вся кривая ОФЗ поднялась выше 13%

До этого максимальная доходность была неделей ранее с выпуском ОФЗ 26244 $SU26244RMFS2 — 12,92%. Который переписал максимум поставленный ОФЗ 26243 $SU26243RMFS4 — 12,73%, ещё неделей раньше, а ещё неделей раньше по этому же выпуску доходность была 12,55% (рис 3). Как долго Минфин будет готов повышать премию?

Короткие ОФЗ 26219 $SU26219RMFS4 рынку оказались не интересны. Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен. Т.е. рынок требует большей премии по коротким бумагам. Короткие сейчас торгуются выше 14%. Минфин давать большую премию отказывается.

Предположение автора, о близости к потолку премии Минфина остаётся «на столе».

Получается осталось 2 аукциона запланированных в первом квартале. Интрига, будет ли Минфин давать ещё большую премию на них? Возможно, Минфин спешит разместить ОФЗ так как были крупные траты на авансы ВПК в начале года.

• План Автора по ОФЗ

Облигации продолжаю добавлять по плану в портфель равными долями. От коротких к длинным. Так в начале купировали риск дальнейшего повышения ставки.

Даты покупки и годовая купонная доходность от цены покупки:

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 с купонной доходностью ~9%

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 с купонной доходностью ~10%

— 2 Ноября ОФЗ 26241 $SU26241RMFS8 с купонной доходностью ~11%

[Перерыв в покупках ~4 мес на бурном росте RGBI ]

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~12,8%, а следующего планирую в ~15%. Который с момента покупки чуть подрос в цене.

— 13 Марта в день аукционов Минфина добавил ОФЗ 26244 $SU26244RMFS2 с купонной доходностью ~12%, предполагал, что это будет локальное дно у RGBI, но предположение оказалось неверным.

Пока в плане продолжить добирать ОФЗ. Но перед следующей покупкой надо дождаться (1) Заседания ЦБ по ставке и послушать пресс-конференцию (2) подождать «Минутки» ЦБ и посмотреть что будет в резюме по итогам обсуждения ключевой ставки.

PS

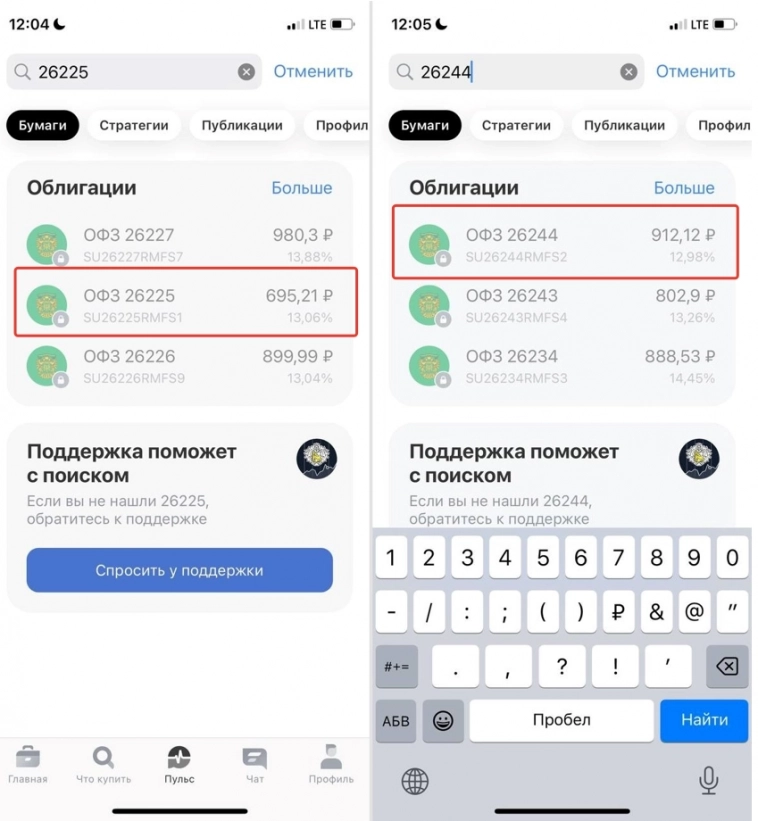

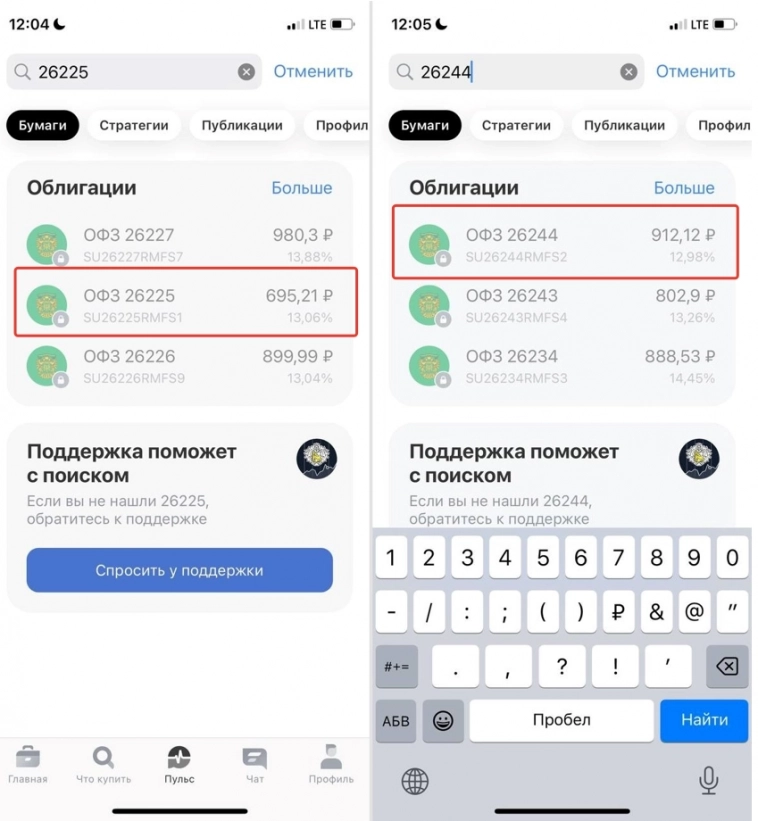

Если интересно, то сделаю отдельный короткий пост, почему взял ОФЗ 26244 $SU26244RMFS2, а не очень похожий ОФЗ 26225 $SU26225RMFS1

Погашение ведь почти в одно время у них, да и доходность в приложении брокера одинаковая практически

Если надо это расписать, то жмякните лайк к этом посту, ну а если не интересно, то ехидный комментарий будет к месту )

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией

RGBI (Russian Government Bond Index Индекс Гос Облигаций РФ) ушёл в пике и сейчас на уровнях Апреля 2022 (рис 1). Т.е. доходности там же где и в начале СВО. Передаёт ли это общие настроения рынка или это перекос спроса и предложения?

• Инфляция

С одной стороны у нас выходят довольно приличные данные по инфляции. Если брать по месяцам, то в Январе рост цен был 0,86% за месяц, по итогам Февраля уже 0,68%. В Марте неделя с 5 по 11 показала нулевую инфляцию. Давно мы такого не видели (рис 2). Можно аккуратно предположить, что месячная инфляция за Март будет 0,3-0,4%, т.е. замедление продолжается.

Это сигнал для нас что ЦБ может смягчить риторику и начать снижать ставку ближайшие месяцы. Само собой при сохранении положительной динамики. Так как бюджетный импульс начала года был, ежегодная индексация тарифов будет, а дефицит рабочей силы есть. ЦБ это тоже знает и спешить не будет. Заседание ЦБ уже на следующей неделе 22 Марта, посмотрим, что скажет ЦБ.

• Покупки Минфина

В начале Марта писал: «Минфин занимает всё дороже». Динамика тут, к сожалению, сохранилась. На неделе Минфин предлагал два выпуска: Длинные облигации 26243 (погашение — Май 2038) и короткие 26219 (погашение — Сентябрь 2026).

Длинные облигации ОФЗ 26243 $SU26243RMFS4 были реализованы под средневзвешенную доходность в 13,15% — это очередной локальный рекорд. Учитывая такие доходности от Минфина не удивительно что вся кривая ОФЗ поднялась выше 13%

До этого максимальная доходность была неделей ранее с выпуском ОФЗ 26244 $SU26244RMFS2 — 12,92%. Который переписал максимум поставленный ОФЗ 26243 $SU26243RMFS4 — 12,73%, ещё неделей раньше, а ещё неделей раньше по этому же выпуску доходность была 12,55% (рис 3). Как долго Минфин будет готов повышать премию?

Короткие ОФЗ 26219 $SU26219RMFS4 рынку оказались не интересны. Аукцион признан несостоявшимся в связи с отсутствием заявок по приемлемым уровням цен. Т.е. рынок требует большей премии по коротким бумагам. Короткие сейчас торгуются выше 14%. Минфин давать большую премию отказывается.

Предположение автора, о близости к потолку премии Минфина остаётся «на столе».

Получается осталось 2 аукциона запланированных в первом квартале. Интрига, будет ли Минфин давать ещё большую премию на них? Возможно, Минфин спешит разместить ОФЗ так как были крупные траты на авансы ВПК в начале года.

• План Автора по ОФЗ

Облигации продолжаю добавлять по плану в портфель равными долями. От коротких к длинным. Так в начале купировали риск дальнейшего повышения ставки.

Даты покупки и годовая купонная доходность от цены покупки:

— 12 Сентября ОФЗ 26207 $SU26207RMFS9 с купонной доходностью ~9%

— 20 Сентября ОФЗ 26242 $SU26242RMFS6 с купонной доходностью ~10%

— 2 Ноября ОФЗ 26241 $SU26241RMFS8 с купонной доходностью ~11%

[Перерыв в покупках ~4 мес на бурном росте RGBI ]

— 27 Февраля ОФЗ 29010 $SU29010RMFS4 Флоатер с купонной доходностью ближайшего купона ~12,8%, а следующего планирую в ~15%. Который с момента покупки чуть подрос в цене.

— 13 Марта в день аукционов Минфина добавил ОФЗ 26244 $SU26244RMFS2 с купонной доходностью ~12%, предполагал, что это будет локальное дно у RGBI, но предположение оказалось неверным.

Пока в плане продолжить добирать ОФЗ. Но перед следующей покупкой надо дождаться (1) Заседания ЦБ по ставке и послушать пресс-конференцию (2) подождать «Минутки» ЦБ и посмотреть что будет в резюме по итогам обсуждения ключевой ставки.

PS

Если интересно, то сделаю отдельный короткий пост, почему взял ОФЗ 26244 $SU26244RMFS2, а не очень похожий ОФЗ 26225 $SU26225RMFS1

Погашение ведь почти в одно время у них, да и доходность в приложении брокера одинаковая практически

Если надо это расписать, то жмякните лайк к этом посту, ну а если не интересно, то ехидный комментарий будет к месту )

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи» и бесплатного курса по облигациям.

Написанное не является индивидуальной инвестиционной рекомендацией

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- RGBI

- акции

- Акции РФ

- анализ

- Андрей Белоусов

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- Владимир Путин

- внеочередное заседание ЦБ

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- девелоперы

- денежно-кредитная политика

- дивидендная политика

- дивиденды

- долгосрок

- доллар рубль

- европа

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляция

- инфляция в России

- итоги дня

- итоги месяца

- Китай

- ключевая ставка ЦБ

- Ключевая ставка ЦБ РФ

- курс валют

- ЛСР

- мем

- мемы

- мемы юмор

- Минфин

- мобильный пост

- МосБиржа

- Московская Биржа

- недвижимость

- недвижимость в РФ

- нерезиденты

- Нефть

- Новатэк

- Норникель

- обзор акций

- обзор рынка

- Облигации

- отчеты МСФО

- отчёт

- офз

- оффтоп

- Пик

- ПИК СЗ

- Полиметалл

- политика

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- сбер

- сбербанк

- Северсталь

- Селигдар

- СПБ биржа

- список акций

- статисика

- сургут

- сургутнефтегаз

- сша

- Тинькофф

- трейдер

- трейдинг

- форекс

- Фосагро

- ФРС

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- ЮГК

- юмор

- Яндекс

Nayder, Да я даже больше скажу, можно и под 20% открыть.

МосБиржа такую доходность налево и направо раздаёт. Неудивительно, что у неё Маркетплейс так деньги сжигает шустро )

А что касается МосБиржи. Это акция для новых клиентов. Я там уже повышенный процент забрал )

им молодым проще оформить «кидок», не по злому умыслу, апосля озвучат(типа у нас такие обстоятельства сложились…

а всех предупреждали на днях…

Вклады приносят и ладно, плюс большая часть в валюте выросла на миллион 😎

Я лично и сама на 11-12 уже часть скину, сейчас на движении вниз многовато уже наберется

То есть благодаря тому что инвесторов до погашения не много, платить повышенную ставку не долго им

Upd ой сейчас осознала, что продадим мы на отскоке не минфина а другому Васе такому же ка мы. А Минфин что продал под 13, то уже продал. В общем все сложнее))