Блог им. belromb

Основные тезисы стратегий иностранных инвестдомов на 2024 год (часть 2)

- 27 января 2024, 11:48

- |

В первой части отметил стратегию Fidelity, но решил снова к ней обратиться за цитатой из преамбулы / резюме от Andrew McCaffery (Global CIO). По моему мнению, очень точное и важное замечание: «Я никогда не управлял деньгами, исходя из того, что я якобы точно знаю, что произойдет через 12 месяцев. У меня может быть свое мнение, но хорошее / качественное инвестирование требует дисциплинированности, непредвзятости и готовности реагировать на факты по мере их изменения.»

Добавил несколько интересных таблиц и графиков, вырезанных из стратегий, чтобы разбавить сухой текст.

Итак, вторая часть тезисов стратегий.

Morgan Stanley

- Высококачественные облигации и госдолг развитых экономик;

- Ставки в США и Европе начнут снижаться в июне 2024;

- Китай сможет избежать наихудшего сценария (дефляционно-долговая спираль);

- 2 полугодие — сильное для акций;

- Рекомендации по аллокации в сравнении со средним значением:

- Перевес в облигации;

- Перевес в японские акции;

- Акции США с равным весом;

- Недовес в акциях развивающихся стран, за исключением Мексики и Индии;

- Недовес в сырье.

Index |

Current Price |

Bull |

Base |

Bear |

S&P 500 |

4,383 |

5,050 |

4,500 |

3,850 |

15% |

3% |

-12% |

BNP Paribas

- Основной риск – рост замедлится больше чем ожидают рынки;

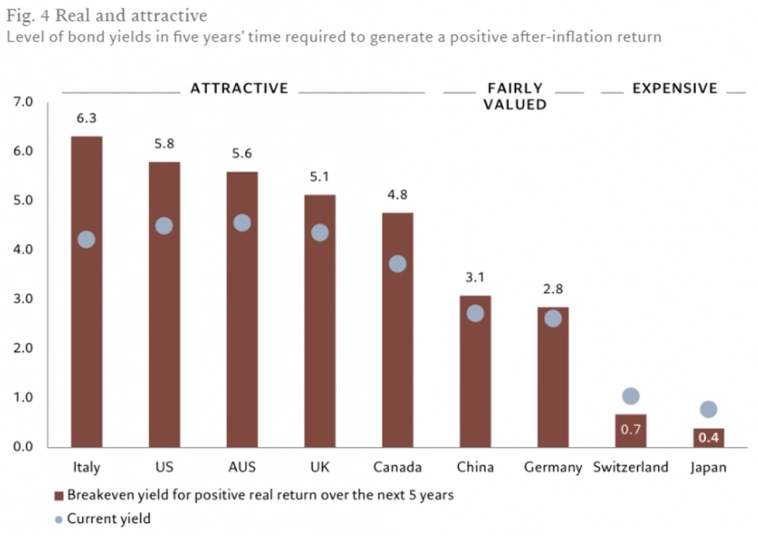

- Высокая уверенность в длинной дюрации;

- Текущая ставка сохранится весь 2024 год;

- Пока скажем акциям нет, так как ожидается падение прибылей;

- Технологические революции через ИИ (здравоохранение, образование, логистика);

Barclays

- Вместо рецессии ожидается снижение темпов роста и снижение инфляции;

- Возможные риски: кризис суверенного долга и инфляционный шок;

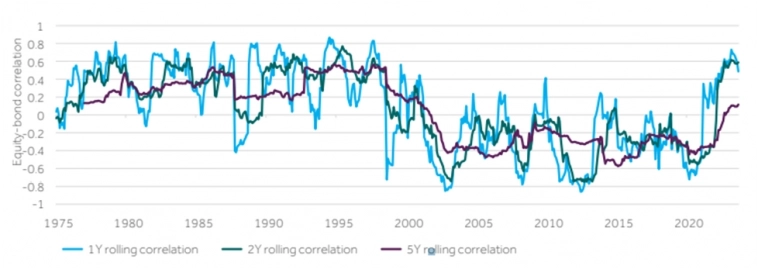

- Акции и облигации двигаются вместе;

- Фокусировка на высоком качестве облигаций;

- Мировые цены на акции, по-видимому, дисконтируют значительное улучшение экономической активности;

- Присутствует историческая зависимость цен на акции от индекса деловой активности в производственном секторе и корпоративных прибылей;

- В следующие 10 лет годовая доходность мировых акций может составить 8%;

- Регионально интересны акции Великобритании большой капитализации;

- Стоит увеличить вес индийских облигаций.

Schroders

- Основные темы: декарбонизация, деглобализация, демография;

- Прямые инвестиции в Индии выглядят большой возможностью;

- Регионально интересны Китай, Япония и Великобритания;

- Стратегически сырьевые товары интересны;

Pictet

- Возможности: инфляционные облигации, высококачественные кредиты, качественные акции;

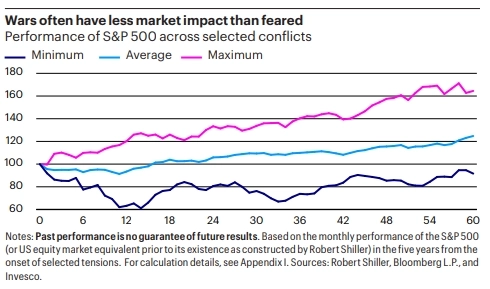

- Риски: замедление дезинфляции, рецессия из-за сильного ужесточения, эскалация геополитических конфликтов;

- Вероятность рецессии – 25%, вероятность стагфляции – 15%;

- Есть потенциал в Японии, ожидается опережающая динамика в Европе;

- «Безопасная гавань» — рынок акций Швейцарии;

- Ожидается 2 снижения ставки ФРС США во втором полугодии;

- Вероятно, Банк Англии снизит ставку в мае;

- Вероятное ослабление доллара приведет к укреплению йены;

UBS

- Базовый сценарий – «мягкая посадка», вероятность 60%, ставка ФРС США будет снижена 4 раза. Таргеты на конец года:

- S&P 500 = 5000;

- US 10-year доходность = 3.5%;

- Ставка ФРС США = 4,25-4,5%;

- EURUSD = 1.12

- Позитивный сценарий – вероятность 20%, ставка ФРС США будет снижена 6 раз. Таргеты на конец года:

- S&P 500 = 5300;

- US 10-year доходность = 4%;

- Ставка ФРС США = 3,75-4%;

- EURUSD = 1.15

- Негативный сценарий – «жесткая посадка», вероятность 20%. Таргеты на конец года:

- S&P 500 = 3700;

- US 10-year доходность = 2.5%;

- Ставка ФРС США = 1-1,25%;

- EURUSD = 1.03

- Привлекательны качественные облигации;

- Золото к концу года на 2250;

State Street

- Ожидается более быстрое снижение ставок, чем в среднем по рынку;

- Интересны среднесрочные казначейские облигации США;

- Интересны акции США крупной капитализации и рынок акций Японии;

- На развивающихся рынках есть возможности в Индии;

Pimco

- В настоящий момент очень привлекательны облигации;

- Ожидается возвращение отрицательной корреляции акции-облигации;

- Среднесрочная дюрация и высокое качество;

- Долг в развивающихся странах: Мексика и Бразилия;

Invesco

- Замедление в 1 полугодии, восстановление во 2;

- Продолжение дезинфляции вплоть до конца 2024 года;

- Ожидается начало политики смягчения в конце 1 полугодия;

- Будут хорошие возможности в длинной дюрации;

- Ослабление доллара к корзине валют;

HSBC

- Фокусировка на защитные стратегии в портфелях;

- Новая парадигма – ставки около 3%, доходности облигаций около 4%;

- Снижение ставки во 2 полугодии 2024;

- Лучше рынка будут Япония и Индия;

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!

теги блога Роман Белевский

- bank of america

- Barclays

- BNP Paribas

- capex

- Citi

- Fidelity

- Fundstrat

- Goldman sachs

- HSBC

- IMOEX

- MACD гистограмма

- MIX

- MOEXMM

- Morgan Stanley

- P/E

- PIMCO

- RGBI

- ROA

- RSI

- RSI Индикатор

- UBS

- Vanguard

- акции

- Акции РФ

- Астра

- вероятность

- Гринблатт

- группа Астра

- добыча

- долг

- золото

- импульс

- инвестиции

- Индекс МБ

- Индекс ММВБ

- индекс государственных облигаций РФ

- Индекс МБ

- индекс металлов и добычи

- Индекс МосБиржи

- индекс нефти и газа

- Индекс относительной силы

- Итоги месяца

- Китай

- Ключевая ставка ЦБ РФ

- краткосрочная торговля

- купить

- Ларри Вильямс

- Магнит

- металлурги

- металлы

- модельный портфель

- моментум

- МосБиржа

- Московская Биржа

- нефтегазовый сектор

- Нефть

- НМТП

- облигации

- отраслевые индексы

- офз

- оффтоп

- портфель

- Портфель инвестора

- прогноз

- прогноз 2024

- продать

- РФ

- Рынок акции

- Рынок акций США

- сезонность

- сектор

- серебро

- СПБ биржа

- ставка ЦБ

- статисика

- статистика

- стихи

- стратегии

- сша

- теханализ

- техника

- технический анализ

- Тинькофф

- торговые сигналы

- трейдинг

- форекс

- фундаментал

- фьючерс mix

- цены

- чашка с ручкой

- Яндекс

- 2024