Блог им. skleil_lasti_skalolaz

Орёл или решка, или Сколько вешать в граммах?

- 08 декабря 2023, 20:19

- |

А как вы обанкротились? — Двумя способами. Сначала постепенно, а потом сразу.

— Эрнест Хемингуэй, «Фиеста» («И восходит солнце»).

Сыграем в орлянку. У вас есть для начала $25 и скрипт в интернете, с помощью которого в течение 30 минут вы подбрасываете электронную монетку (например, здесь). Монетка не обычная, у неё есть предвзятость (bias): с вероятностью 60% выпадает орёл. По условиям вы каждый раз решаете, сколько именно поставить на орла или решку. Если вы поставили, скажем, $1 и угадали, то ваш счёт в игре увеличивается на $1, а если проиграли — уменьшается на $1. Если сразу поставили все $25, то, соответственно, у вас есть шанс удвоиться или слиться в ноль на первом же шаге.

Советую поиграть, прежде чем читать дальше.

***

Кажется разумной цель закончить игру с наибольшим количеством денег по истечении отведенного времени. Какую выбрать стратегию? Основных — три:

- Ставка на постоянную долю (Constant Fractional): ставить один и тот же процент от текущего счёта игрока на каждый бросок.

- Ставка на постоянную сумму (Constant Absolute): ставить одну и ту же сумму в долларах.

- Удвоение ставок (Doubling Down) — известно как «система Мартингейла» из Франции 18го века: удваивать ставку после каждого проигрыша. Идея здесь, очевидно, в том, что первая выигрышная ставка должна возместить потери и принести прибыль, равную первоначальной ставке.

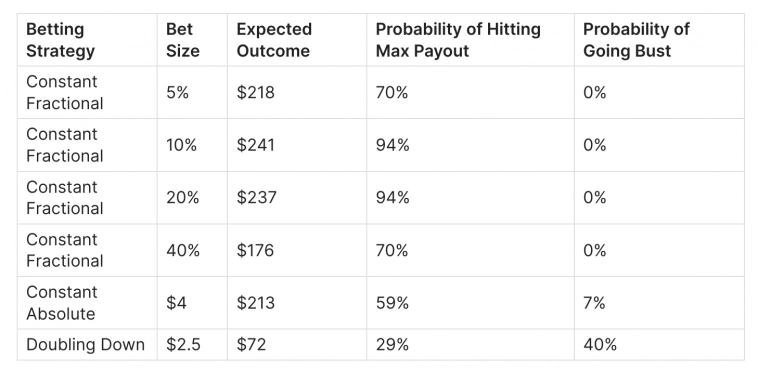

Ставим, разумеется, на орла (или у вас другие предложения?). Предположим, что за 30 минут игрок способен сделать 300 ставок. Ниже дадим статистику, рассчитанную на основе 10 000 симуляций из 300 бросков предвзятой монеты для каждой из трёх стратегий.

Ставка на постоянную долю от 10% до 20% обеспечивает выигрыш, близкий к максимальному: даже если бы игрок сделал только 150 ставок, стратегия всё равно обеспечила бы примерно 200 долларов выигрыша. Две другие стратегии ничего хорошего не показывают. Но если ставка на постоянную сумму просто ведёт к посредственным результатам, то удвоение ставок — примерно в 40% случаев к обнулению счёта: мартингейл работает только если у игрока бесконечное количество денег и времени.

***

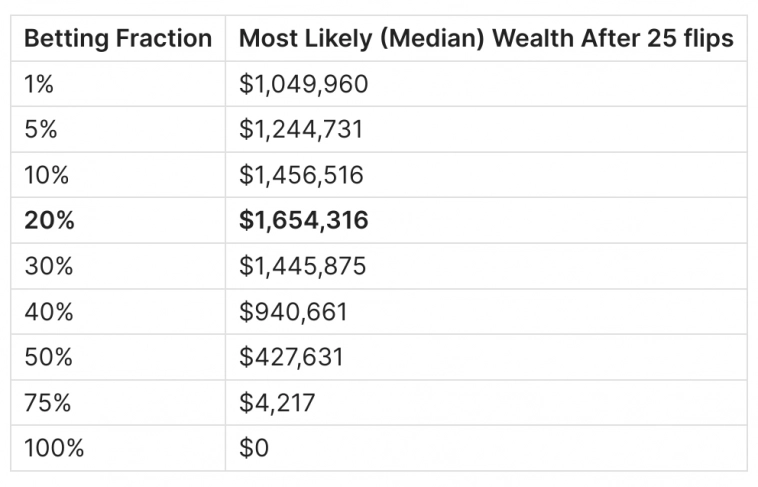

Теперь ближе к реальности (или к рынку, если это наша реальность): будем ставить на орла не 25 виртуальных долларов, а всё состояние, скажем, 1 миллион, и заодно снимем ограничение на итоговый выигрыш. У монетки по-прежнему 60%-е предпочтение орлу, у вас есть 25 бросков, и вы можете ставить любую часть счёта. Ну то есть, если рисковать 10% состояния в каждом раунде, получаем 60%-ную вероятность заработать 10% в каждом раунде и 40%-ную вероятность эти 10% потерять. Посчитаем, как ожидаемый результат зависит от размера ставки (т.е. доли от остатка на счёте, которой мы рискуем в каждом раунде):

Если цель — максимальный потенциальный выигрыш, то, конечно, ставьте 100% в каждом раунде. Правда, вы обнулите депо, если решка выпадет хотя бы раз за 25 бросков. Разумный игрок, постарается выбрать долю ставок, которая «максимизирует среднюю», т.е. медиану ожидаемых итогов. При 25 подбрасываниях монеты со смещением средний результат — это 15 орлов и 10 решек. С этим уже можно жить: в таблице выше видим четкий пик при ставке в 20% от счёта, это и есть естественная доля с точки зрения средней прибыли.

Обратите внимание: каждая пара выигрыш/проигрыш (или наоборот) не возвращают нас к тому, с чего мы начали. Причина — в известных разнонаправленных эффектах «преимущества» (lift) и «торможения» (drag), которые нарастают по мере увеличения размера ставки. «Торможение» работает сильнее из-за большего разброса возможных итогов (variance drag), что и объясняет, почему даже при благоприятно настроенной монетке слишком высокие (в долях остатка на счёте) ставки — путь к проигрышу. Говорят, что немало профессиональных игроков в покер разорилось из-за завышенных (при благоприятном раскладе и навыках) ставок.

***

Орлянка и фондовый рынок чем-то схожи. За последние 50 лет ежегодная доходность акций США превышала доходность КО примерно на 7.5% при разбросе порядка 18%. Это почти что монетка со смещением 70/30, т.е. доходность акций за последние полвека — что-то вроде 50 подбросов монеты 70/30. Хорошее время для американских акций.

Отличие инвестирования от подбрасывания предвзятой монетки — в том, что на рынке никто априори не знает истинного распределения прибыли. Не исключено, что последние 50 лет были для рынка случайной серией выигрышей, которую заинтересованные лица договорились не считать случайной: гораздо более популярны идеи о трендах и возврате к средней. Существует также проблема масштаба времени: большинство считает, что есть фундаментальная разница между подбрасыванием монеты 300 раз за 30 минут и фондовым индексом, где приходится ждать 30 лет, чтобы получить всего 30 ежегодных “подбрасываний”. Понятно, что придерживаться разумной и скучной стратегии в течение 30 минут проще, чем сохранять самоконтроль в течение 30 лет.

И всё же повторим, чему нас учит монетка: в повторяемых играх 20%-ная ставка на риск максимизирует ожидаемый медианный выигрыш. Это всё, что нужно знать про диверсификацию и кэш, чтобы не обнулить депозит слишком быстро.

***

По мотивам книжки «The Missing Billionaires» by Victor Haghani & James White

теги блога склеил ласты скалолаз

- CFD

- акции

- блокировка счетов

- будущее мира

- глобальные индексы

- деривативы

- для начинающих

- дно где то рядом

- искусственный интеллект

- конференция смартлаба

- политсрач

- прогноз

- психология трейдинга

- психология торговли

- СПБ биржа

- трейдинг

- философия бытия

- футурология

но если орлянку считать абсолютно честной, то выпадение решки орла 0,5 на 0,5...

на фондовом рынке в некоторых акциях положительное приращение против отрицательного 0,52 против 0,48....

включим прогнозирующую силу числовых рядов получим 0,68 на 0,32...

смещение все время идет в нашенскую сторону…

И никаких монеток не понадобится, чтобы принимать решения.

Ну или я так и не понял из текста что же нам полезного даёт содержание его таблиц.