SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Invest1PROsto

🧘♀️ Прилетит вдруг волшебник в голубом вертолете И недорого продаст вам банк.

- 04 декабря 2023, 22:40

- |

Хотели бы вы купить банк за 3 Р/Е и 0,8 Р/В, да еще чтоб и рентабельность капитала была за 50%? Я бы очень. Вот это нам и предлагает волшебник. Только на мой взгляд, фокусник.

🏢 Предлагается вашему вниманию Советский Коммунистичес… Современный Коммерческий Банк. Хотя основные клиенты банка — люди за 45 и им первый вариант ближе к сердцу. Банк среднего размера, входит в топ 8 по активам среди банков РФ. Является системно значимым. Имеет хорошую диверсификацию по кредитному портфелю. Скриншот прилагаю. Почти половина портфеля состоит из кредитов крупным компаниям. Это наименее доходный сегмент, но 90% по плавающей ставке, что значительно упрощает жизнь в период повышения ставки ЦБ. Общий процент по портфелю кредитов с плавающей ставкой около 40%. Далее идут автокредиты и ипотеки – около 27% портфеля обеспечено залогом. Наименьшая доля в 7% приходится на карты рассрочки «Халва». Это менее доходно, чем стандартная кредитка, но тем не менее по результатам 9м23 показала отдачу в 23%. Вообще это уникальный продукт, который дает некоторое конкурентное преимущество СовКомБанку. Единственная на рынке карта рассрочки служит и промо-материалом для увеличения аудитории и кросс-продаж.

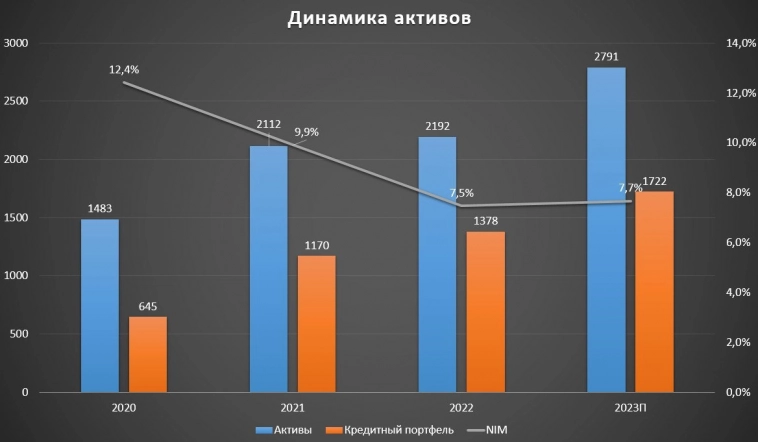

📊 Есть некоторые проблемы в чистом процентном доходе. Его доля в процентных доходах снизилась на 18% относительно 2021 года и растут процентные расходы. Это связываю с ключевой ставкой – идет уход дешевых депозитов, но старые дешевые кредиты еще остаются. Ввиду этого чистая процентная маржа снизилась и сейчас на уровне 7.7%. Вообще следующий год с огромными ставками предвещает лишь сокращение темпов кредитования и увеличение расходов по депозитам.

📈 Если Сбер больше сосредоточен на работе с юрлицами, а Тинькофф с физлицами, то Совкомбанк выбрал некоторое промежуточное звено. Помимо направлений, представленных в портфеле, существует вполне успешный не банковский бизнес – лизинг, страхование, факторинг и тп. Основное страхование. За 9м23 выручка по договорам составила 26 млрд рублей. Это почти четверть Ренессанса. Если мы перешли к сравнениям, то и сам банк не большой – Сбер может сделать аналог за 2х месячную чистую прибыль, ВТБ – за полугодовую. Он занимает несколько процентов на всем рынке банковских услуг. Это открывает возможности для кратного роста компании именно за счет низкого старта и отжима доли уникальным продуктом. Долгосрочникам тут явно будет интересно.

🗿 Еще меня порадовала структура акционерного капитала. Пятнадцать топ-менеджеров работают в банке более десяти лет, а двенадцати из них принадлежит 40% акций банка. То есть топ-менеджмент лично заинтересован в успехе и росте капитализации компании. Контролирующего акционера как бы и нет. Однако 86% принадлежит Холдингу «Совко Капитал Партнерс», а уже он широко диверсифицирован акционерами. Как они решат, так и будет. Мнения акционеров Совкомбанка с биржи никого волновать не станет. Структура владения сложная, поэтому просто прикреплю скриншот. И это, пожалуй, первый фокус.

🤹 Фокусы продолжаются прямо с подсчета капитализации. Почему-то во всех источниках пишут про вилку капитализации 200-219 млрд рублей при цене размещения 10.5-11.5 рублей. Это так, если мы говорим о текущих 19 млрд акций в обращении, но ведь допку для размещения тоже надо учесть. По верхней границе, а я уверен, что пройдет по верхней границе, капитализация составит 229 млрд. Не совсем мелочь, для подсчета основных мультипликаторов банка.

⛹️♂️ Следующий фокус в прибыли. За 9 месяцев банк заработал рекордную прибыль в 76.4 млрд рублей, но 25 млрд из них – переоценка финансовых инструментов. У компании портфель ценных бумаг на 450 млрд. В основном облигации, но 50 млрд акции и паи. Индекс МОЕХ с начала года и по 30 сентября набрал 45%, что оправдывает почти всю эту переоценку. В прошлом году по этой статье банк потерял примерно столько же. Банк в лонге по акциям и, если хорошо фондовому рынку, то будет приличная прибыль у банка. Каков шанс, что в текущих макроусловиях индекс даст еще +45%? МОЕХ 4500. То же самое по статье чистой прибыли по иностранной валюте и производным финансовым инструментам. В этом году прибыль 28.5 млрд против убытка 30 млрд в прошлом. Похоже на валютный хедж своих еврооблигаций. Оглядываясь на 2021 и 2020 годы, эти две строки компенсировали друг друга, оставаясь около 0. Если скорректировать чистую прибыль этого года, то за 9м23 заработано 33 млрд вместо 76.4. На конец 2023 года официально конечно же будет Р/Е ≈ 2,6, но по скорректированным показателям Р/Е ≈ 5. Другие банки тоже балуются чем-то подобным, но не в таком масштабе относительно своих активов. Р/В ожидаю 0.85, что в целом нормально для банков.

🎷 Далее бухгалтерские фокусы в ROE. Заявленных 55% получили, убрав из капитала субординированный долг и взяв средний показатель капитала за период. Суборды имеют вес в 14%. Очень удобно отражать в отчетности как капитал, показывать регулятору достаточность капитала, признавать их собственными средствами, когда все совсем плохо (Привет Открытию), но для расчета ROE их исключать. К среднему показателю за период вопросов нет, скорее оговорка. Банк небольших размеров, капитал растет достаточно быстро. Среднее значение снижает знаменатель сильнее, чем в крупных банках. Добавим суборды и на конец года можно ждать рентабельность на уровне 36%. Вставим скорректированную прибыль и выйдет цифра 19%. Такие дела. Главный акционер заявляло готовности в будущем поддерживать рентабельность в 25-30%. В это я вполне могу верить. Конечно же, суборды наверняка из расчета исключат.

🤦♂️ Фокусы внутри компании. На конференции смартлаба 28 октября заявлялось, что Совкомбанк не сможет платить дивиденды, пока не начнет платить по субординированным облигациям. Такие выплаты добавят ≈ 3 млрд дополнительных расходов на проценты в год. В ноябре Совкомбанк выпустил отчет за 9м23, где указано, что банк распределил 5 млрд на дивиденды, значит уже и проценты платит. По IPO делают cash-in и за 3 недели до делают cash-out. Не говоря уже что похоже кто-то решил не ждать новоиспеченных акционеров для распределения прибыли 🤣 В принципе новые залетные инвесторы действительно не проживали с компанией невзгоды и радости, и сумма выплаты не велика, но фокусы однако. Вообще ориентир по дивидендам 30%, при дивполитике 25-50% от ЧП по МСФО и достаточности капитала Н1.0 в 11.5%. Текущий 11.57% и по итогам года будет повышен, поскольку прибыль признается в состав капитала после аудирования. Дивиденд может составить 1,3 рубля, что принесет дивдоходность 11.3%. Скорее всего за 2024 будет немного ниже, если фондовый рынок будет во флэте.

🤝 Я не говорю, что банк плохой и в него не стоит инвестировать.

🟢 Банк размещается по адекватной цене

🟢 развивается как бизнес хорошими темпами

🟢 имеет конкурентные преимущества, за счет которых способен стать гораздо крупнее.

🔴 Я говорю, что выбран лучший тайминг для размещения акций. Сейчас он кажется невероятно дешевым и эффективным, но уже через год все вернется на свои места. В полночь превратится в тыкву и станет похожим на… МКБ, только с лучшей эффективностью. Ну или мы увидим индекс на 4500 и тогда прибыли повторятся снова.

🐹 Слишком большая эйфория и ажиотаж вокруг этого IPO. Слишком много материалов о невероятно низкой стоимости и заоблачной эффективности. Хомяки правда думают, что им хотят сделать подарок и отстегнуть денег просто так?) Книга уже подписана, скорее всего будет значительная переподписка. По аллокации судить не берусь, возможно 20-25% будет. Я бы поискал новости ближе к старту размещения. По всем признакам будет ракета и свои +15% можно будет взять. Выше врядли из-за солидного фрифлоата в 10 млрд. Многие настроены, что банк по капитализации должен хотя-бы удвоиться. Но вторым Тинькофф ему не стать. Сам намерен участвовать, но не намерен держать акции.

Ещё больше аналитики в моем телеграм канале: t.me/+eAqVRpUgA3tkYzMy

©️ БИРЖЕВОЙ МАКЛЕР

теги блога БИРЖЕВОЙ МАКЛЕР

- agro

- ALRS

- astr

- Beluga Group

- etf

- globaltrans

- GMKN

- IPO

- IPO 2023

- IPO 2024

- IPO Genetico

- LKOH

- MRKP

- MTSS

- Positive Technologies

- S&P500

- SMLT

- SPO

- sunlight

- TCSG

- TRMK

- UPRO

- Whoosh

- акции

- Акции РФ

- алроса

- анализ

- афк система

- банки

- белуга групп

- втб

- Газпром

- газпромбанк

- Генетико

- Глобалтранс

- ГМК Норникель

- Группа Позитив

- Делимобиль

- депозитарные расписки

- дивиденды

- доллар рубль

- Евротранс

- займер

- застройщики

- золото

- золотодобывающие компании

- инвестиции

- ИПО

- Китай

- кэш

- лензолото

- лукойл

- м.видео

- Мечел

- ммк

- мобильный пост

- мосгорломбард

- Московская Биржа

- МТС

- МТС-банк

- Нефть

- нкнх

- Новатэк

- Норникель

- облигации

- отчеты МСФО

- отчёт

- пифы

- позитив

- полюс золото

- прогноз по акциям

- разбор

- Рей Далио

- Ренессанс Страхование

- Россети

- русагро

- русал

- Русснефть

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Селигдар

- совкомфлот

- СПб Биржа

- татнефть

- тгк-1

- технический анализ

- тинькофф банк

- тинькофф инвестиции

- тмк

- транснефть

- трейдинг

- форекс

- ФосАгро

- Эл5 Энерго

- ЭЛ5-Энерго

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Вы хвалите менеджмент, и тут же записываете в минус то, что они выбрали лучшее время для размещения. Тоже фокус?

Насчет частоты див. выплат: пишут, что не реже раза в год. Но, как бы, намекают недавней выплатой, что чаще.

Нормальный, востребованный отканый Банк. Многие выкупы с Госов и другие манипуляции проходят через данный Банк, причем в профит последнему. Это в плюс. Если принципы и мораль мешает ищите что то по «чище» на рынке РФ.![]() ВТБ тоже тот ещё рейдер.

ВТБ тоже тот ещё рейдер.

.