Блог им. Investovization

Акции Роснефти (ROSN). Обзор отчёта за 3 квартал 2022 года. Дивиденды, риски и перспективы.

- 16 декабря 2022, 17:06

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 07.12.22 вышел отчёт за 3 квартал 2022 г. компании Роснефти (ROSN). Этот обзор посвящён разбору компании и этого отчёта.

Для данной статьи доступна видео версия на Youtube

Текстовая версия на Дзен

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

«Роснефть» — лидер российской нефтяной отрасли и одна из крупнейших публичных нефтяных компаний мира. Основными видами деятельности Компании являются поиск и разведка месторождений углеводородов, добыча нефти, газа, газового конденсата, реализация проектов по освоению морских месторождений, переработка добытого сырья, реализация нефти, газа и продуктов их переработки на территории России и за ее пределами.

Доля в мировой добыче нефти составляет около 6%. Компания добывает около 4 млн баррелей жидких углеводородов в сутки.

Также «Роснефть» является одним из крупнейших независимых производителей газа в РФ. Доля газа примерно 23% от общей добычи углеводородов, которая составляет около 5 млн баррелей в сутки.

Доказанные запасы углеводородов «Роснефти» превышают 38 млрд баррелей в нефтяном эквиваленте. Запасов хватит более чем на 20 лет.

Текущая цена акций.

В феврале, после известных событий, акции обвалились до 177 руб, или почти на 75% с максимумов прошлого года. Но затем они быстро отскочили. Далее, ещё был разовый прокол ниже трёхсот рублей на новостях о частичной мобилизации. Но с этих уровней акции также быстро отросли и сейчас торгуются в районе 330 руб. Что является средней ценой за последние 5 лет. Текущее падение с исторических максимумов составляет 50%. Акции до сих пор находятся в нисходящем тренде. Почему так происходит и стоит ли еще покупать акции Роснефти? Давайте разбираться.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на YouTube канале, вплей-листе «обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

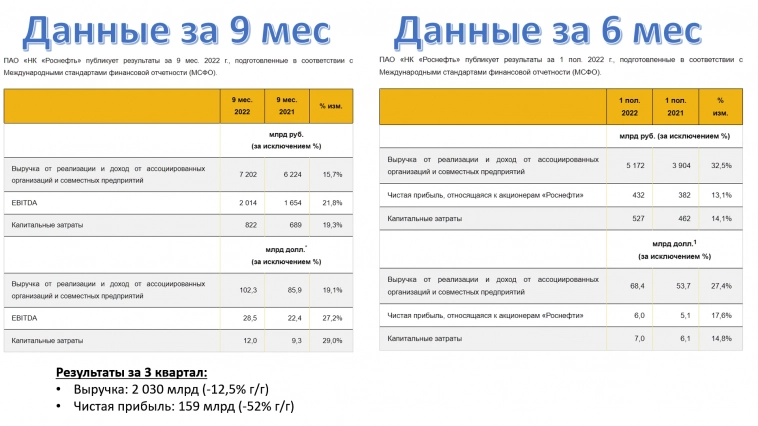

Из-за геополитических событий, Роснефть последнее время публикует весьма усеченные данные. Вот и за третий квартал была выдана сокращенная информация в виде пресс-релиза. Все детали скрыты, поэтому о многом приходится только догадываться.

Из опубликованных данных видно, что выручка за 9 месяцев выросла на 15,7% г/г до 7,2 трлн руб.

Показатель EBITDA увеличился почти на 22% и превысил 2 трлн. Это рекордное значение.

Чистая прибыль составила 591 млрд.

Из-за сильного рубля, показатели в долларах еще лучше.

Т.е. данные за 9 месяцев достаточно позитивные. Но если же сравнить с данными за полугодие, то видно, что выручка именно за 3 квартал составила 2 трлн, что на 12,5% ниже чем годом ранее. А чистая прибыль упала в два раза г/г до 159 млрд. Это во многом обусловлено влиянием неденежных факторов. В 3 квартале наиболее существенное негативное влияние на прибыль оказала передача активов Компании в Германии во внешнее управление Федеральному сетевому агентству, в результате которой был признан дополнительный убыток в размере 56 млрд руб. Вообще общая сумма вложений в эти активы превышала 5 млрд долларов, и компания заявляет, что большая часть из этой огромной суммы была списана в предыдущих периодах.

Также негативное влияние на прибыль оказало снижение цен на нефть в третьем квартале. Подробней об этом поговорим чуть позже.

Операционные результаты.

Добыча углеводородов за 9 месяцев достигла почти 5 млн баррелей в нефтяном эквиваленте в сутки, увеличившись на 2% год к году. При этом в 3 квартале среднесуточная добыча углеводородов выросла до 5,22 млн баррелей, что является наибольшим показателем за последние 10 кварталов.

Добыча нефти составила 3,8 млн баррелей в сутки, сохранившись на уровнях прошлого года.

А добыча газа выросла на 10,6% за счёт развития новых проектов.

За 9 месяцев компания переработала 71 млн тонн нефти. Причём более 90% переработки осуществляется в России.

Интересно, что продажи нефти увеличились на 3,3%. При этом поставки в Азиатские страны выросли на треть. И их доля в третьем квартале составила 77%.

Также на 6,5% выросла реализация нефтепродуктов внутри страны.

Цены на нефть.

Естественно, что финансовые результаты Роснефти во многом зависят от цен на нефть.

Как мы уже отмечали, в третьем квартале произошло снижение цен на нефть марки BRENT. Падение продолжилось и в четвёртом квартале.

Так как курс рубля в этом периоде был относительно стабилен, то также видим снижение цен на нефть и в рублях.

Как мы отмечали, это один из факторов падения выручки и чистой прибыли. Уже сейчас понятно, что и четвёртый квартал будет в этом плане не очень удачным.

Выручка и прибыль. Динамика по годам.

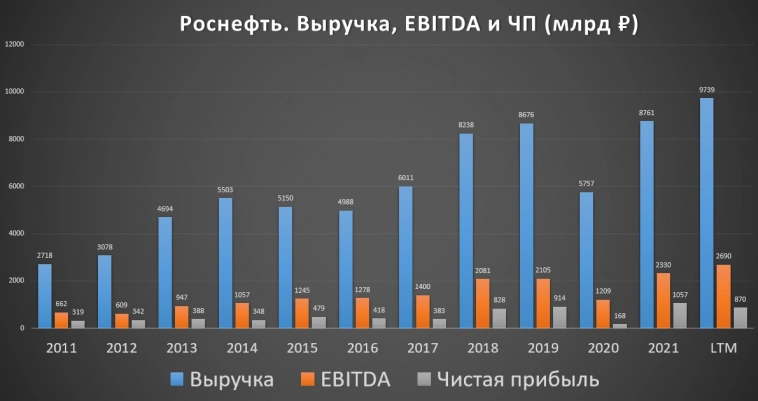

Годовая динамика выручки имеет в целом восходящую тенденцию. Из более-менее стройного ряда выбивается 2020 год, но это по объективным причинам. Спрос и цена на нефть в тот год были на минимальных отметках из-за короновируса, локдаунов и т.п.

Показатель EBITDA, который очень важен при определении долговой нагрузки, расчёта дивидендов, и для сравнения с другими компаниями, показывает схожую динамику.

Примерно аналогичная картина и по чистой прибыли.

В текущем году, несмотря на огромные сложности, вероятней всего выручка и EBITDA превысят прошлогодние показатели. А чистая прибыль хоть и не дотянет до прошлогодних рекордов, но будет на достойных значениях, наверно чуть ниже показателей неплохого 2018 года.

Капитальные затраты.

Капитальные затраты за 9 месяцев 2022 г. составили 822 млрд руб., что на 19% выше по отношению к аналогичному периоду 2021 г. Увеличение в основном связано с плановым ростом инвестиций в проект «Восток Ойл».

Вообще капитальные затраты постепенно растут последние годы. И вероятно, будут оставаться высокими как минимум ближайшие пять лет.

Долговая нагрузка.

Роснефть сообщила о сокращении долговых обязательств на 17% с начала года. Т.е. чистый долг около 4,5 трлн руб и находится на минимальных отметках за последние 7 лет. ND/EBITDA = 1,7. Долговая нагрузка средняя.

Мультипликаторы.

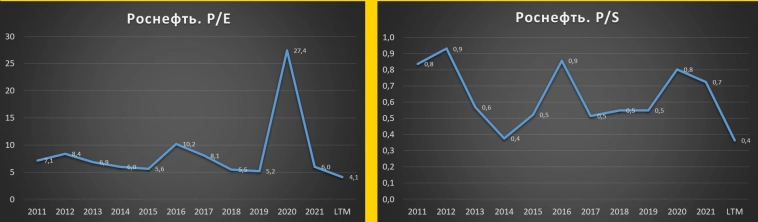

По мультипликаторам Роснефть оценена недорого. Мультипликаторы находятся на минимальных отметках за десятилетие.

- Текущая цена акции = 331 ₽

- Капитализация компании = 3,5 трлн ₽

- EV/EBITDA = 3

- P/E = 4

- P/S = 0,4

Дивиденды.

Согласно дивидендной политике, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО.

В июне собрание акционеров утвердило дивиденды по итогам 2021 г. в размере 23,53 руб на акцию. Суммарно с промежуточными дивидендами, за 2021 компания выплатила 41,66 руб. К текущей цене это более 12% доходности.

В ноябре совет директоров рекомендовал выплатить промежуточные дивиденды за 9 месяцев 2022г. в размере более 20,39 рублей. Доходность к текущей цене акции превышает 6%. Дата отсечки 12.01.23.

Прогнозный дивиденд за весь 2022 год около 38 рублей. Это более 11% доходности.

Перспективы.

Роснефть интересна на долгосрочную перспективу за счет развития проекта «Восток Ойл» в Красноярском крае. Благодаря этому проекту, Роснефть за следующие пять-десять лет может нарастить добычу нефти в 2 раза. Начало продаж по этому проекту запланировано на 2024 год. А в 2030 году планируется грузопоток по североморскому пути до 100 млн тонн.

В 2022 году, в ходе комплексных геологоразведочных работ по проекту «Восток Ойл», компания подтвердила существенное увеличение запасов нефти. В частности, было утверждено открытие двух новых залежей с извлекаемыми запасами нефти в объеме более 100 млн тонн.

В результате проведенных сейсморазведочных работ, Роснефть отмечает о существенном, порядка 300 млн тонн, увеличении ресурсной базы Проекта до 6,5 млрд тонн.

Риски.

В ближайшем будущем финансовые результаты Роснефти могут снизится из-за следующих факторов:

- Укрепление рубля. Если в первом полугодии средняя цена за доллар была на приемлемых отметках, то начиная с июня доллар в среднем стоит 61 руб. Этот фактор повлиял на снижение чистой прибыли во втором полугодии.

- Падение цен на нефть. Во втором полугодии нефть находятся в заметном даунтренде. Одна из причин – это продолжение COVID-19 в Китае.

- Потолок цен на нефть. Страны G7 ввели лимиты по ценам на российскую нефть с 05.12.22. Был введён регулируемый потолок цен на российскую нефть, поставляемую по морю, на уровне $60 за баррель. На данный момент потолок даже выше средних текущих цен за российскую нефть марки Urals. Роснефть во многом смогла перестроить экспортные потоки в Азию. На Европу приходится менее 20% продаж. Но в любом случае, событие довольно тревожное. Пока сложно просчитать долгосрочные последствия от потолка цен.

- Налоги. Специальная военная операция требует больших финансовых затрат. В первом полугодии государству налоговые выплаты составили 2,1 трлн ₽, что почти в 5 раз больше, чем полученная чистая прибыль. И в связи с дефицитом бюджета, не следует ждать послаблений в этой части. И даже наоборот, в конце ноября президент подписал закон об увеличение налоговой нагрузки на газовую и нефтяную отрасли на следующие три года. Естественно, это надавит на прибыль и дивиденды.

Выводы.

Роснефть входит в ТОП 3 крупнейших компаний в РФ. Это один из мировых лидеров по добыче углеводородов.

Компания представила урезанный финансовый отчёт. Данные за 9 месяцев очень даже неплохие, особенно учитывая внешние негативные обстоятельства, санкции и ограничения. EBITDA вообще получилась рекордной. Но именно за третий квартал результаты слабые. В основном, из-за падения цен на нефть, крепкого рубля и неденежных списаний от потери активов в Германии.

У компании уже немаленький, но пока вполне управляемый долг. Который к слову, она постепенно снижает последние кварталы.

При этом у Роснефти действует дивидендная политика. По итогам 2021 года были выплачены хорошие дивиденды. Также можно рассчитывать на неплохие выплаты за текущий год.

По мультипликаторам компания стоит недорого.

Главный драйвер будущего роста – это проект Восток Ойл. Т.е. Роснефть несмотря на свои размеры является компанией умеренного роста.

Роснефть смогла перестроить большую часть экспорта в Азию, но остаются большие риски, связанные с крепким рублём, падением цен на нефть, западными санкциями и высокими налогами.

Мои сделки.

Как видно на картинке, я покупал акции в 2019-2020 годах. Зафиксировал отличную прибыль в августе 2021 года. Плюс всё это время получал дивиденды. Последний раз я покупал 24.02.22. Удалось это сделать на самых минимумах. Сейчас средняя цена покупки 232 руб. Продавать пока не планирую. Если говорить про возможные докупки, то интересны цены ниже 300 руб. Но опять же, всё будет зависеть от развития геополитической ситуации.

На этом, пожалуй, закончим сегодняшний обзор. Напомню, что всё, о чем мы говорим на этом канале, — это мнение автора, и не является индивидуальной инвестиционной рекомендацией. А сейчас делитесь опытом в комментариях, пишите вопросы и предложения. Всегда буду рад помочь. Подписывайтесь и ставьте лайки.

-----------------------------------------------------------

Давайте инвестировать вместе! Ставьте лайки и присоединяйтесь:

- 16 декабря 2022, 17:10

- 16 декабря 2022, 19:52

теги блога Investovization

- AFKS

- ALRS

- BANE

- BELU

- CHMF

- Fesco

- FESH

- FIX PRICE

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- RUAL

- Sber

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- VK

- VTBR

- X5

- X5 Retail Group

- XOM

- YNDX

- акции

- Алроса

- АСТРА

- АФК Система

- баланс

- Башнефть

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- кризис

- Лукойл

- Лучший частный инвестор

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русагро

- Русгидро

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- торговые сигналы

- форекс

- Фосагро

- Юань

- Юнипро

- Яндекс