Блог им. DavidParchaladze

AutoZone: выигрывает не только от инфляции, но и от рецессии

- 12 июля 2022, 15:58

- |

AutoZone — одна из крупнейших компаний в США по продаже автозапчастей и аксессуаров. Компания была основана в 1979 году и на сегодняшний день ей принадлежит более 6000 магазинов по всей территории США, а также в Мексике и в Бразилии. В магазинах AutoZone представлен ассортимент продукции для абсолютно разных видов авто: легковых автомобилей, спортивных, внедорожников, фургонов и грузовых автомобилей. К другому направлению деятельности компании относится сегмент ALLDATA, в рамках которого ведутся производство, продажа и обслуживание программного обеспечения для диагностики в отрасли авторемонта.

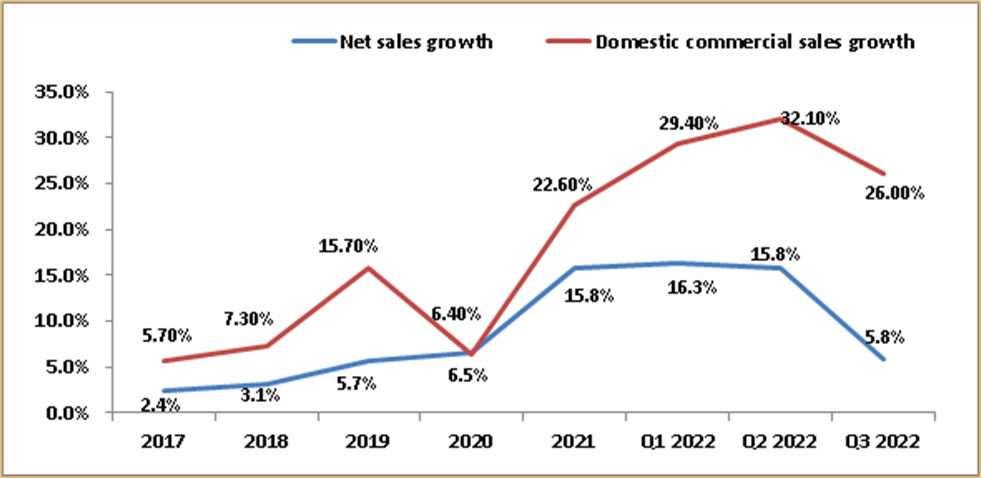

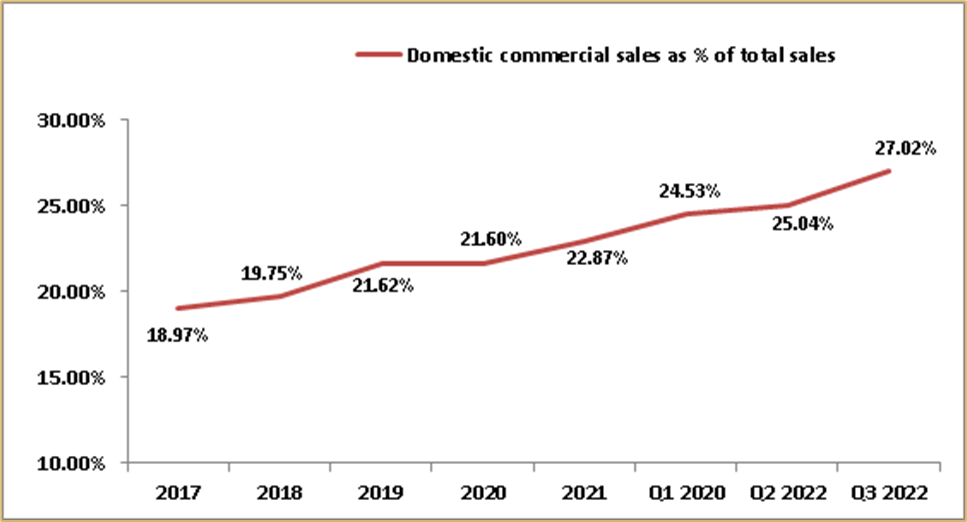

Есть два сегмента бизнеса DIY и DIFM. Разница между ними заключается в том, что DIY («сделай сам») предназначен для индивидуальных потребителей, а DIFM («сделай это за меня») ориентирован на ремонтные мастерские. Несмотря на то, что AutoZone известен как место для самостоятельного ремонта (DIY), они также стали активно расширяться в сегменте DIFM. У компании есть программа коммерческих продаж во многих магазинах в США, это помогает укрепить долю в сегменте DIFM. Эта программа обслуживает профессиональных клиентов, предоставляя им кредит и быструю доставку продукции. В настоящее время коммерческие программы есть примерно в 86% американских магазинах.

В третьем квартале 2022 финансового года продажи DIFM выросли на 26%, а за 2 года выросли на 70,4%. Это результат усилий компании по расширению коммерческих продаж за счет множества инициатив, включая сокращение сроков доставки, повышение эффективности продаж и использование силы бренда Duralast на коммерческом рынке. Также компания установила рекорд средних недельных продаж в расчете на одну программу (магазины, предоставляющие услуги DIFM) за квартал — 16 600 долларов против 13 500 долларов в прошлом году.

В последнем квартале коммерческие продажи на внутреннем рынке составили 27% от общих продаж по сравнению с 24,8% в том же квартале год назад.

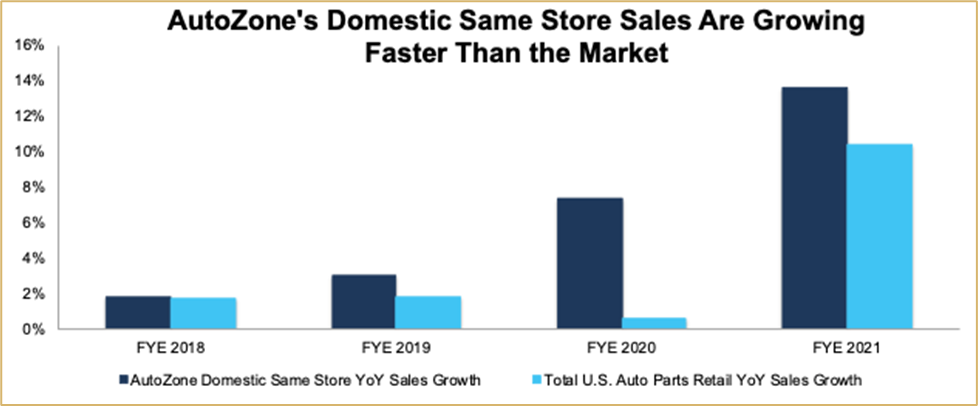

Сильный рост доходов AutoZone на своем внутреннем рынке привел к увеличению доли рынка. Каждый год, начиная с 2018 финансового года, компания увеличивала продажи в магазинах на внутреннем рынке быстрее, чем рос рынок автозапчастей в США.

AutoZone разделяет свои магазины на три группы: магазины-спутники, хабы и мегахабы. Традиционно AutoZone ориентировался на магазины-спутники (в них около 20 000 SKU). Теперь они делают упор на хабы и мегахабы, поскольку они более эффективны и способствуют увеличению продаж, предлагая более широкий выбор (в 4 раза больше, чем в магазинах-спутниках). AutoZone в настоящее время имеет 64 мегахаба и планирует увеличить это число до 88 к концу 2023 финансового года (финансовый год компании заканчивается 28 августа). Компания использует свои мега-хабы и другие обычные хабы для привлечения коммерческих клиентов благодаря широкому ассортименту. Мегахабы обычно имеют более 100 000 SKU, что помогает стимулировать дополнительные продажи и служит источником расширенного ассортимента для других магазинов. Это позволяет небольшим магазинам быстро пополнять запасы товаров с высоким спросом, тем самым предлагая продукты, соответствующие требованиям клиентов.

В результате всех этих усилий компания смогла увеличить долю рынка в коммерческом бизнесе. Ожидается, что эта тенденция сохранится в ближайшие годы благодаря планам компании по увеличению количества мегахабов.

Новые магазины и международная экспансия

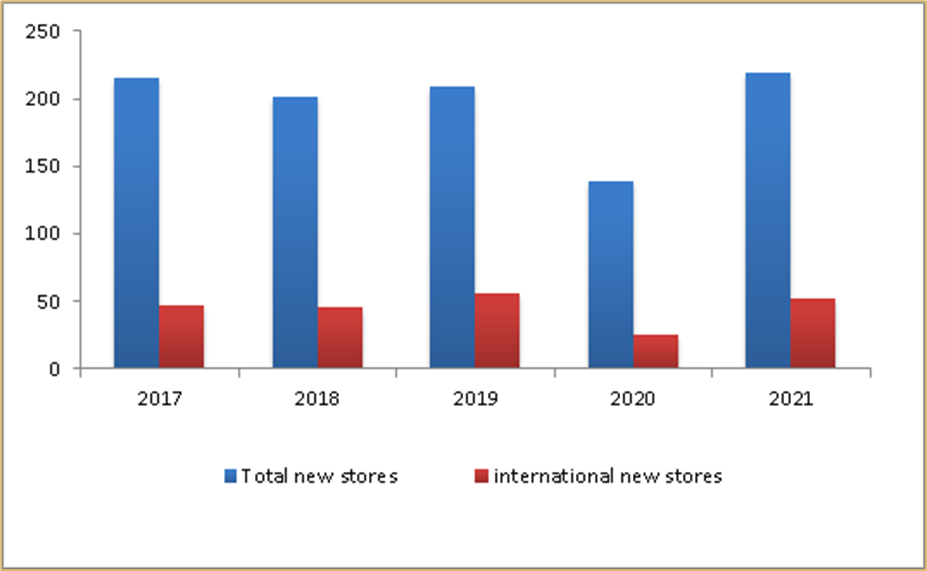

AutoZone не является быстрорастущим ритейлером, когда речь идет об открытии новых магазинов. Сегодня у компании около 6800 магазинов, большинство из которых находится в США. В течение последнего квартала AZO открыла 15 новых магазинов, что соответствует годовому темпу роста в 1%. Это, конечно, не главный драйвер роста, но AutoZone и не полагается на открытие новых магазинов для своего роста.

В дополнение к внутреннему рынку компания также имеет значительные возможности для международного роста. AutoZone укрепляет свое присутствие в Мексике и планирует открывать 40–50 магазинов в год, включая новые распределительные центры. Менеджмент также видит большие возможности для роста в Бразилии, где у компании около 50 магазинов после девяти лет присутствия. Они только начинают там расширяться, и руководство считает, что в долгосрочной перспективе Бразилия может стать для AutoZone более крупным рынком, чем Мексика.

Расширение международного бизнеса в Мексике и Бразилии может внести значительный вклад в дополнительные доходы. По оценкам, количество магазинов AutoZone в США составляет примерно 1 на 55 000 человек. В Бразилии и Мексике этот показатель приближается к 1 на 480 000 человек. Даже учитывая меньшее количество автомобилей на человека в этих двух странах по сравнению с США, все равно размера потенциального рынка достигает примерно 2000 магазинов. При средней выручке одного магазина AutoZone в размере 1,85 млн долларов Латинская Америка может в итоге добавить 3,7 млрд долларов в выручку компании.

Макроэкономический взгляд на отрасль

Текущие макроэкономические факторы указывают на трудные времена для автопроизводителей. Однако бенефициарами могут быть поставщики автомобильных запчастей. Автомобильная индустрия является одной из наиболее чувствительных отраслей к экономическим потрясениям. Реакция автопроизводителей на пандемию, общую инфляцию, заоблачные цены на бензин и рост процентных ставок играют свою роль, и каждый из них оказывает огромное влияние на AutoZone.

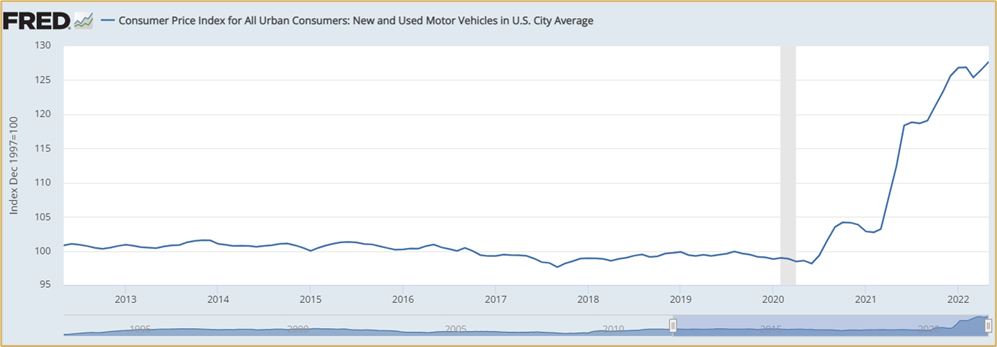

Цены на новые и подержанные автомобили росли невероятно быстро за последние два года. Этот повышенный спрос привел к тому, что цены на подержанные автомобили взлетели до небес: в начале 2022 года они выросли на 40% в годовом исчислении.

Существует несколько причин быстрого роста стоимости транспортных средств, наиболее важной из которых, вероятно, является нехватка полупроводников. Автопроизводители предполагали, что с началом пандемии в марте 2020 года продажи автомобилей резко упадут. Из-за этого они поспешили отменить или отложить существующие заказы на чипы. Они не ожидали эффекта государственных стимулов, увеличения пособий по безработице и минимальных процентных ставок. Когда спрос взлетел, было уже слишком поздно. Мелкая электроника, такая как сотовые телефоны, компьютеры и видеоигры, также использует полупроводники, и эти производители изо всех сил старались заказать их одновременно. Просто не хватило мощностей для удовлетворения спроса, особенно с учетом воздействия COVID на цепочку поставок. Естественно, отсутствие предложения увеличило цены на новые автомобили, что увеличило спрос и цены на автомобили с пробегом.

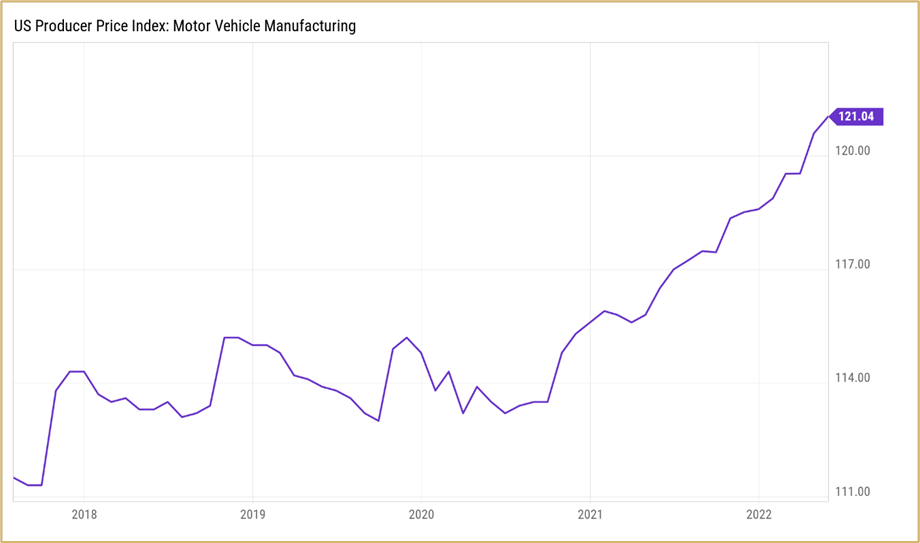

Рост процентных ставок также негативно влияет на способность людей покупать новые автомобили. По данным Statista, средняя процентная ставка по автокредиту на 60 месяцев выросла с 3,8% в начале года почти до 4,5% и, вероятно, продолжит расти. Все эти макроэкономические факторы указывают на то, что люди сохраняют свои нынешние транспортные средства как можно дольше, и уже есть этому подтверждения. В то время как спрос ограничен, затраты на поставку растут. Это может начать снижать прибыль. Индекс цен производителей похож на индекс потребительских цен.

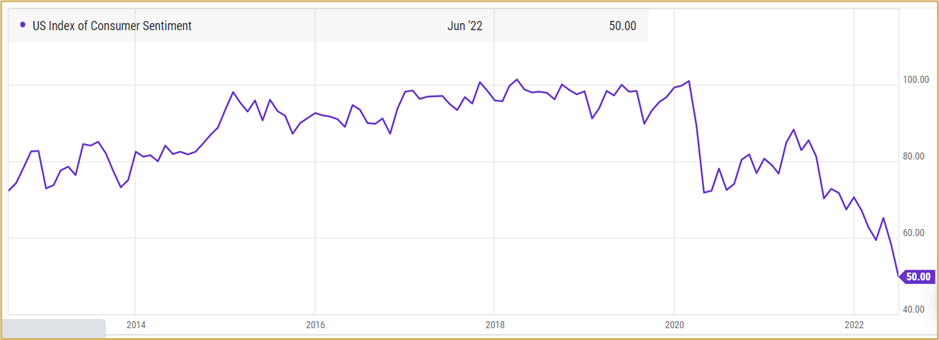

Также настораживает то, что индекс потребительских настроений сейчас очень низко. Этот индекс измеряет вероятность того, что люди совершат покупки в ближайшем будущем. Потребительские настроения обычно считаются главным предиктором потребительских расходов.

Как инфляция и рецессия повлияют на AutoZone?

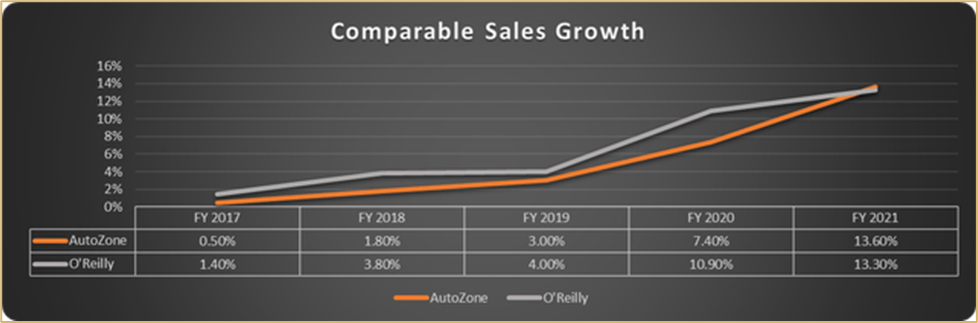

Американцы уже дольше пользуются своими автомобили, и эта тенденция, скорее всего, будет усиливаться. Средний возраст автомобиля в 2021 году вырос до 12,1 года с 11,9 года в 2020 году. Средний возраст автомобиля медленно, но неуклонно растет на протяжении многих лет. Отчасти это связано с повышением качества автомобиля. Тем не менее, даже более качественные старые автомобили нуждаются в регулярном обслуживании и замене запчастей. Значительно повышенные цены на новые и подержанные автомобили заставят людей еще дольше пользоваться своими автомобилями, а это явный плюс для AutoZone и ее конкурентов, таких как O'Reilly Automotive (ORLY). Как показано ниже, в 2021 финансовом году AutoZone продемонстрировала рост продаж в одном и том же магазине на 13,6%, что является самым высоким показателем за последние годы. O'Reilly также добилась впечатляющего роста продаж в сопоставимых магазинах.

Очевидно, что существуют макроэкономические факторы, связанные с ростом стоимости транспортных средств, которые на руку AutoZone.

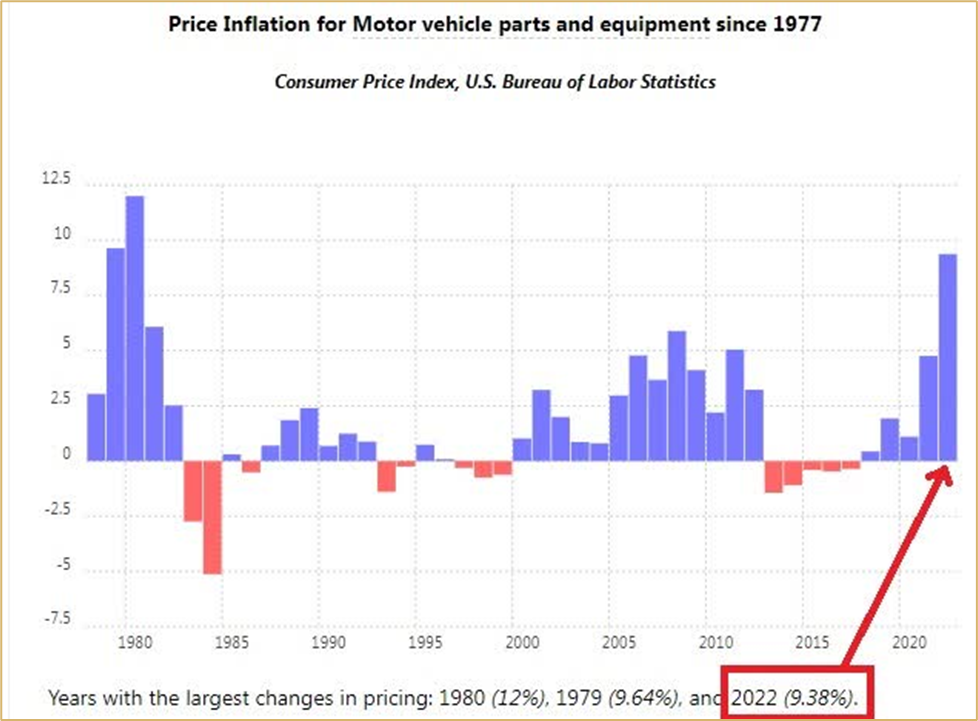

Фактически, в 2022 году рост цен на автомобильные комплектующие станет третьим по величине инфляционным приростом в истории на уровне 9,38%. AutoZone может закупать запчасти в странах с низким уровнем инфляции, таких как Вьетнам, Китай, Тайвань или Мексика. Очевидно, что более низкая цена покупки в сочетании с более высокой ценой продажи приведет к повышению маржинальности.

Еще одним катализатором для AutoZone может быть рецессия или просто угроза рецессии. Когда потребительское доверие отстает, американцы с меньшей вероятностью совершат крупные покупки, например, новые легковые и грузовые автомобили.

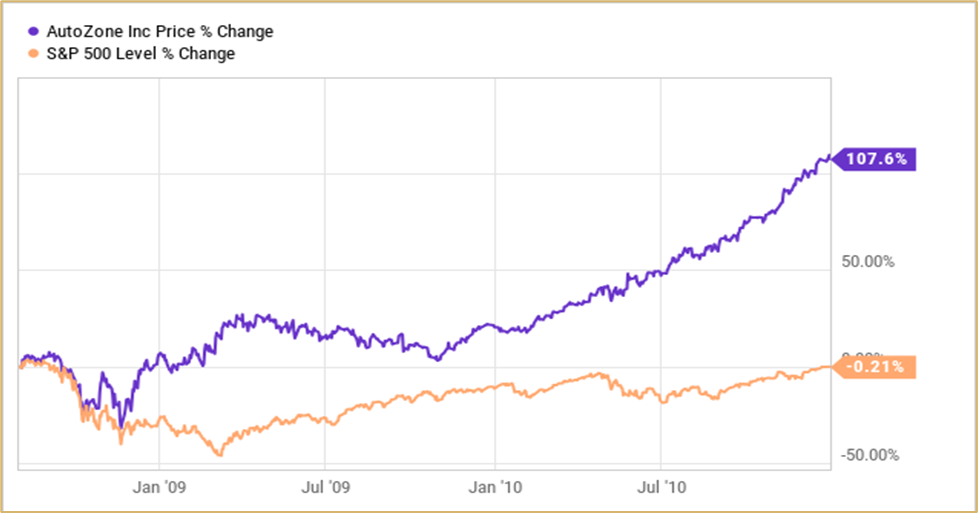

Акции имеют историю превосходства в трудные экономические времена. Когда американцы затягивают пояса, определенные секторы экономики чувствуют себя очень хорошо. Walmart (WMT) — потрясающий пример, а AutoZone — еще один. Последняя рецессия (не считая COVID-19) была с декабря 2007 года по июнь 2009 года. Как не сложно заметить, AutoZone более чем выстояла в этот сложный экономический период по сравнению с S&P 500.

Для отражения текущей ситуации интересно посмотреть на слова генерального директора AutoZone Билла Родса: «… за последние 30 лет в экономике произошло четыре серьезных потрясения. Во всех этих четырех потрясениях наша производительность и производительность нашей отрасли значительно улучшились. Во время этих потрясений – рецессий и пандемий… наш бизнес шел вверх и никогда не отступал назад. Доказательства этого уже видны в росте продаж в одном и том же магазине за последние несколько периодов.»

Риски

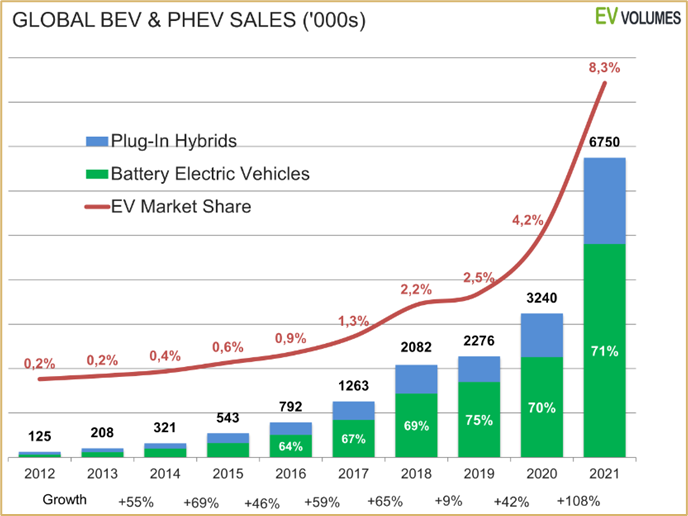

Главный долгосрочный риск, с которым сталкивается AutoZone, – это переход на электромобили. Сейчас EV занимают все еще небольшую долю рынку в 8,3%, поэтому электромобили не окажут существенного влияния на AutoZone как минимум в ближайшее годы.

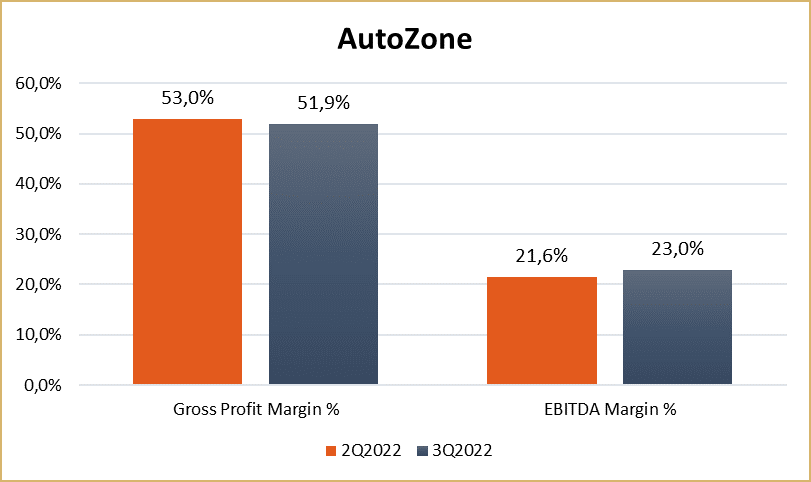

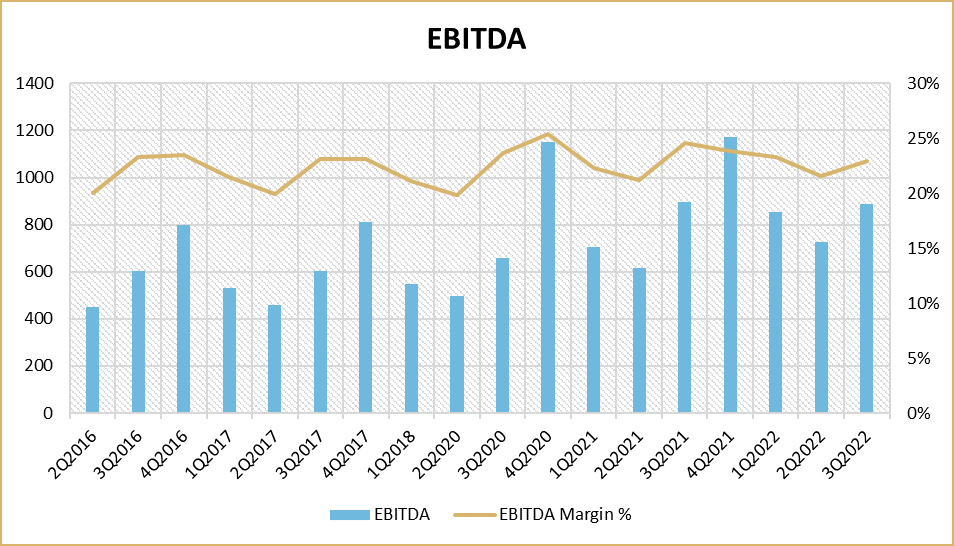

На AutoZone может негативно повлиять рост цен, включая расходы на топливо и увеличение затрат на рабочую силу. Автозапчасти бывают тяжелыми и недешевыми в транспортировке. Эти затраты поставщиков могут отрицательно сказаться на марже. До сих пор AutoZone удавалось контролировать затраты и прибыль. В течение последних двух кварталов 2022 финансового года маржа EBITDA выросла, а валовая маржа немного снизилась. Компания объясняет снижение валовой прибыли увеличением инвестиций в коммерческие продажи, которые оказались очень успешными. Увеличение операционной маржи частично связано со снижением расходов на персонал. Способность руководства поддерживать высокую операционную маржу будет иметь решающее значение для акционеров.

Финансовые показатели

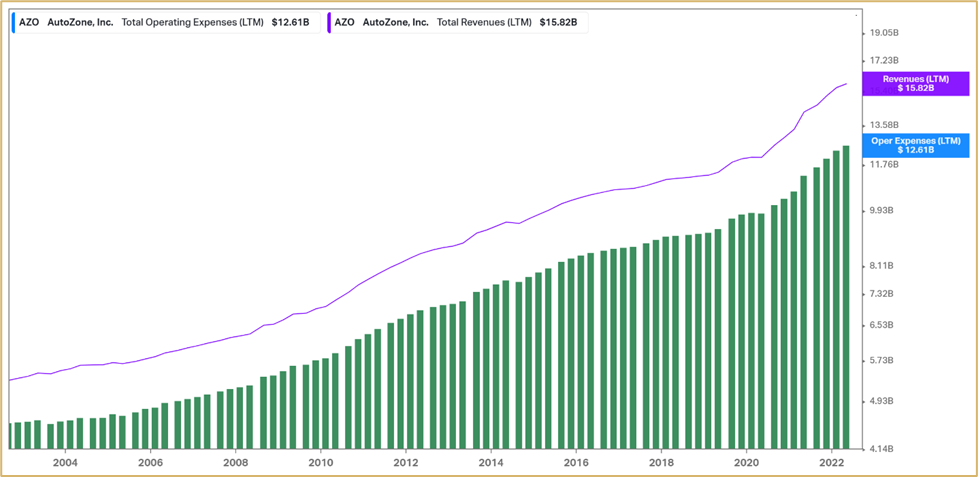

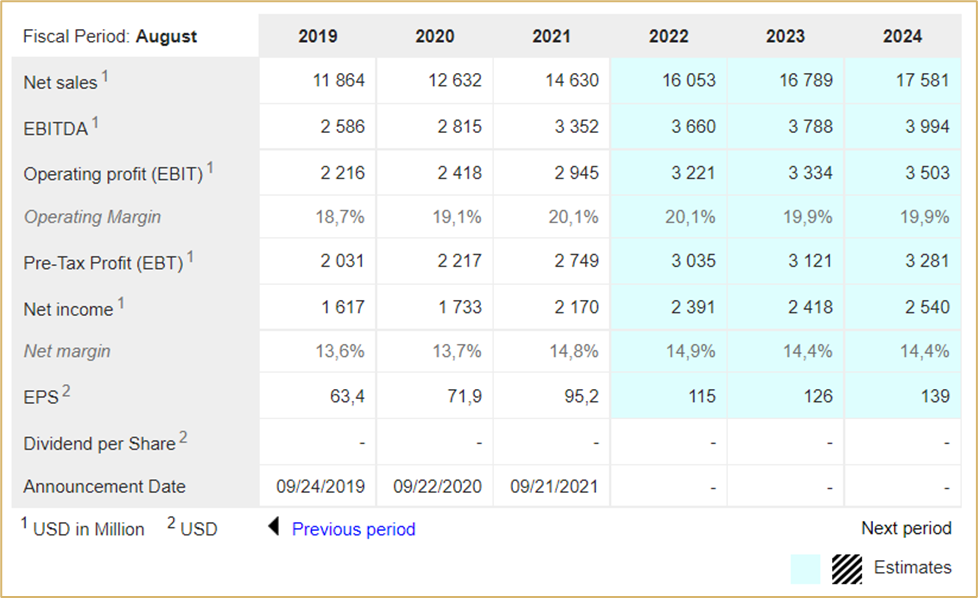

Доходы AutoZone стабильно растут из года в год уже на протяжении 30 лет. Сразу отметим, что за полный финансовый год компания отчитывается в конце августа, а в мае были опубликованы результаты за 3-й квартал 2022 финансового года. Выручка за третий квартал составила 3,9 млрд долларов, превзойдя консенсус-прогноз в размере 3,71 млрд долларов и увеличившись примерно на 5,86% в годовом исчислении. Рост выручки в основном обусловлен ростом продаж в одном и том же магазине — продуктивность продаж в среднем магазине AZO за эти годы значительно выросла.

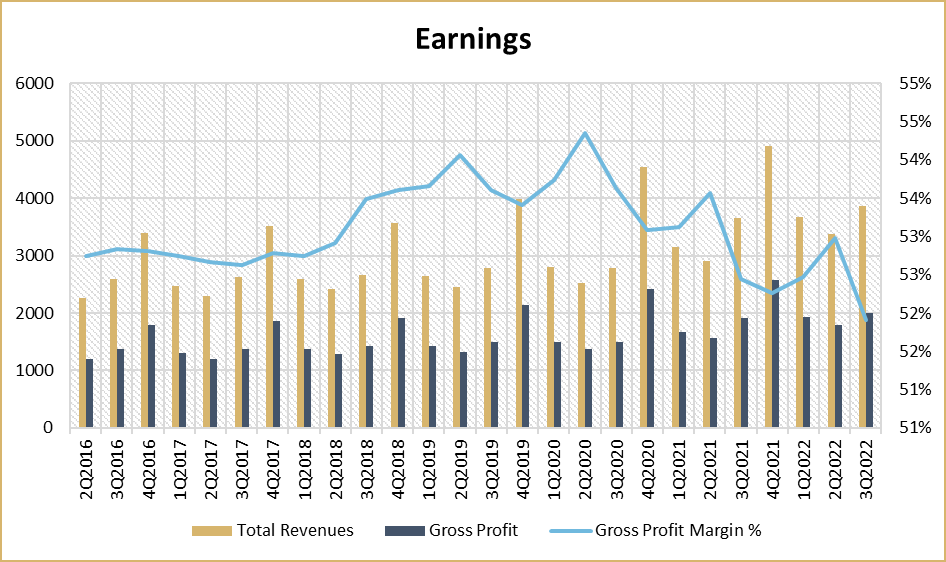

AutoZone имеет огромную валовую прибыль, что дает им гибкость ценообразования, которой нет у других компаний в периоды инфляции. Маржа валовой прибыли снизилась до 52%, в основном за счет ускоренного роста коммерческого бизнеса (DIFM) с более низкой маржой. Структура продаж компании, ориентированная на DIFM, должна повлиять на валовую прибыль в будущем. Таким образом, AZO работает с валовой прибылью 50%+, в то время как Ford и GM работают с маржой менее 15%. Вот почему автомобильные компании и многие другие компании с более низкой маржой менее гибки в борьбе с инфляционным давлением.

Операционные расходы в процентах от продаж составили 31,58% в третьем квартале 2022 финансового года по сравнению с 30,44% в том же квартале год назад. Увеличение операционных расходов в процентах от продаж было вызвано инфляцией заработной платы и инвестициями в ИТ. Что касается общих и административных расходов, то планы компании по инвестированию в новые мегахабы и распределительные центры должны привести к их увеличению.

EBITDA в 3 квартале 2022 года составила 887,8 млн долларов, снизившись на 1% по сравнению с аналогичным периодом прошлого года. Маржа EBITDA компании тоже улучшилась до 23%.

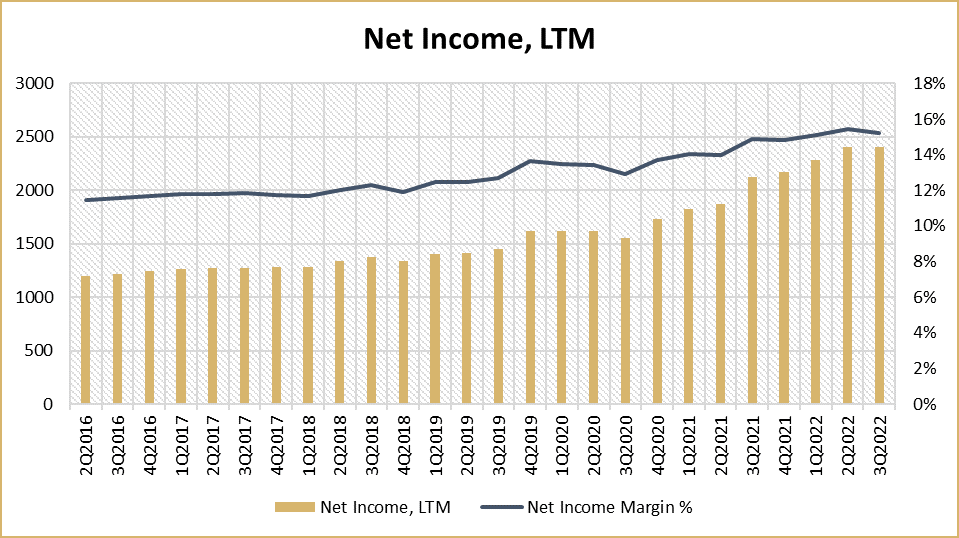

Устойчивая бизнес-модель AutoZone позволяет ей стабильно увеличивать прибыльность. Чистая прибыль за третий квартал составила 592,6 млн долларов, а ее маржинальность — 15%. Рост продаж в одном и том же магазине не только оказывает положительное влияние на выручку AZO, но и положительно влияет на прибыль компании. Расходы на магазин в значительной степени фиксированы, а это означает, что дополнительные продажи в существующем магазине повышают маржинальность, так как большая часть полученной валовой прибыли поступает в чистую прибыль.

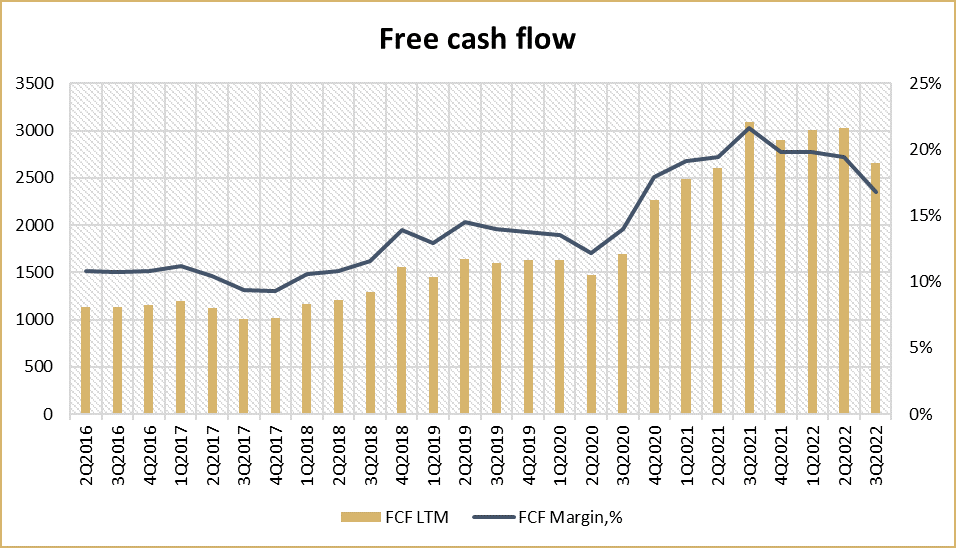

Что касается денежных потоков, то за 3-й квартал 2022 года FCF составил 682,2 млн долларов. При этом FCF Margin составляет 17%.

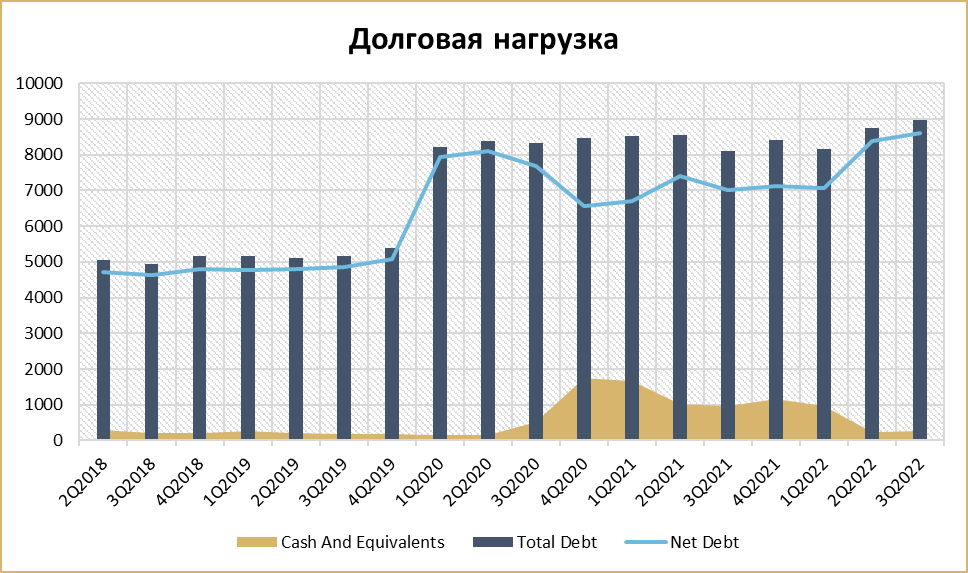

Общий долг AutoZone составляет 8,9 млрд долларов, а денежные средства — всего 263 млн долларов. Чистый долг компании увеличился с 8,3 млрд долларов до 8,6 млрд долларов. AutoZone нарастила свой общий долг в 2020 году, и сейчас он достаточно стабилен. Долговая нагрузка не мешала компании расти все эти годы. Net Debt/EBITDA составляет 2,1.

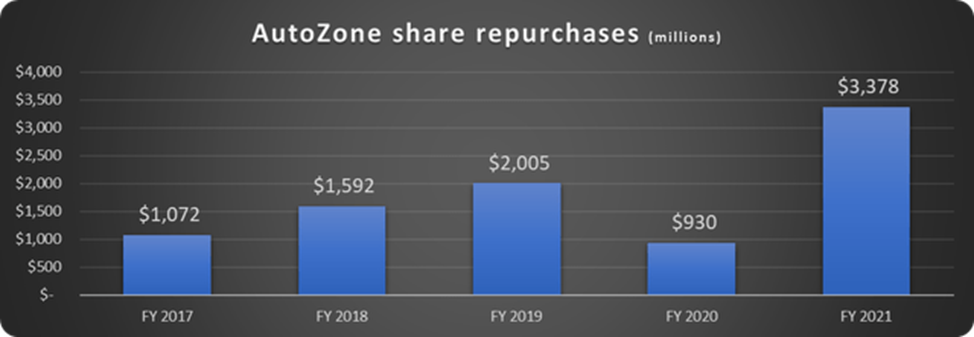

AutoZone имеет чрезвычайно щедрую программу обратного выкупа акций. Компания выкупает свои акции с 1998 года и за это время сумма выкупа составила более 31 миллиарда долларов. Байбек ускорился за последние несколько лет. Таким образом, в 2021 финансовом году акционерам было возвращено 3,4 миллиарда долларов — более 8% текущей рыночной капитализации за один год.

В этом финансовом году эта тенденция усиливается: за три квартала было возвращено более 1,8 миллиарда долларов. Выкуп акций поддерживает акционеров на рынке. Когда акции падают, руководство может выкупить больше акций за те же инвестиции. Это увеличивает прибыль акционеров с течением времени. Надежная программа обратного выкупа акций может стать лучшим другом инвестора во время рыночных спадов. Сейчас Buyback Yield составляет 9,6%.

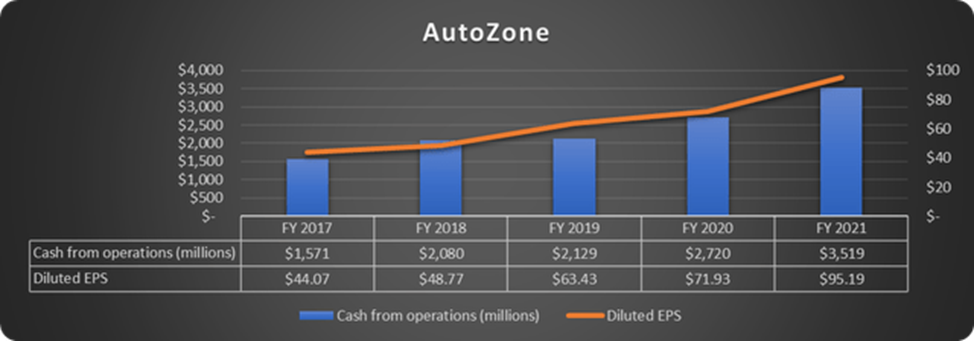

AutoZone может себе позволить щедрый байбек благодаря быстрому увеличению денежных средств от операционной деятельности. Это стимулирует рост прибыли на акцию (EPS). Разводненная прибыль на акцию выросла со среднегодовым темпом роста (CAGR) почти на 20% с 2017 финансового года.

Оценка

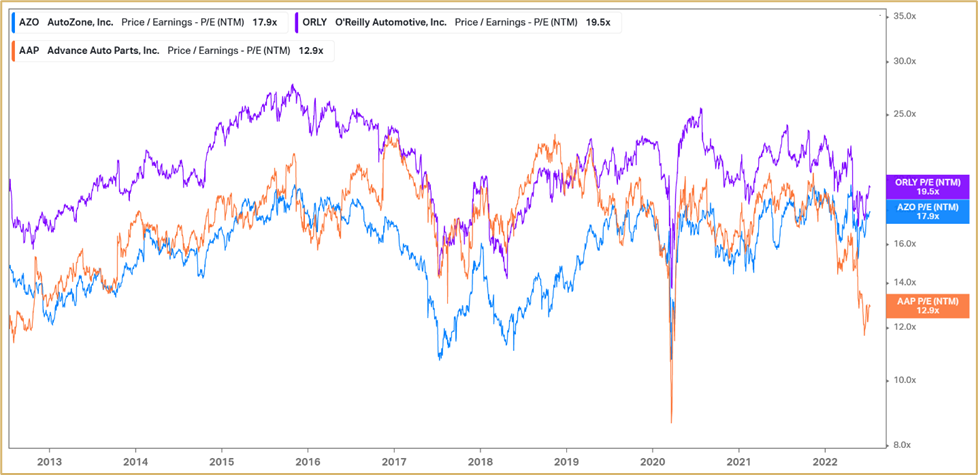

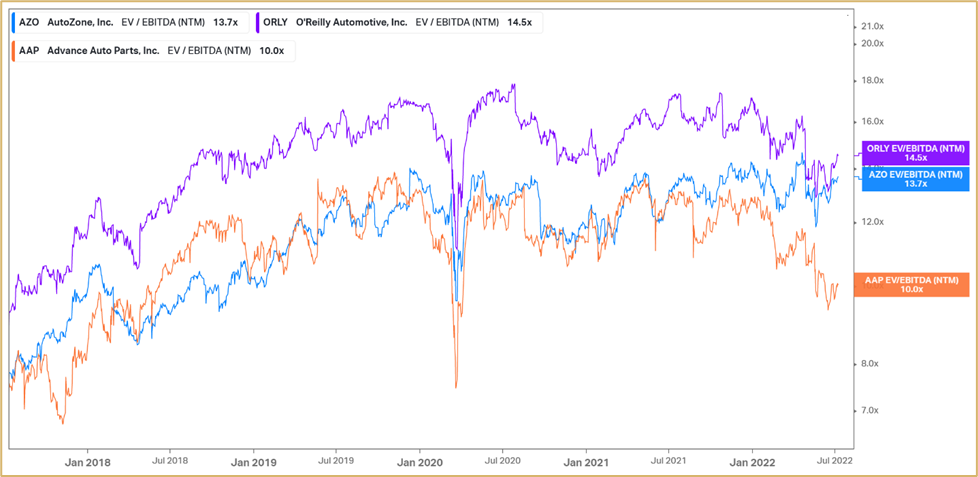

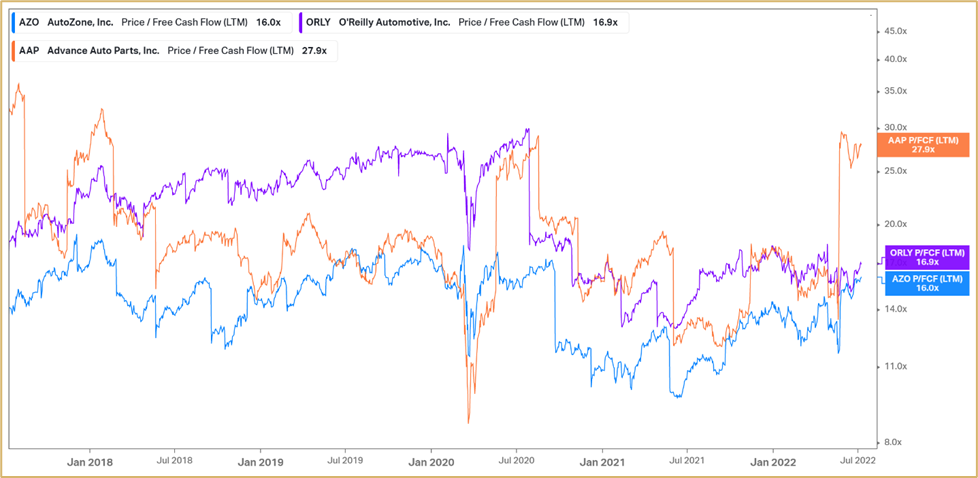

Акции AutoZone торгуются с форвардным мультипликатором P/E равным 17,9. В сравнении с десятилетним средним P/E (FWD) в 17,3, сейчас акции оценены справедливо, учитывая расширение коммерческого бизнеса, а также возможности международного роста. Также рост компании, денежный поток и операционная маржа сейчас более благоприятны.

По форвардному мультипликатору EV/EBITDA акции торгуются по 13,7, а среднее значение за 10 лет составляет 10,9. Если сравнить AutoZone с основным конкурентом O'Reilly, то у обеих операционная маржа превышает 20%, а по мультипликаторам они очень близки, долговая нагрузка сопоставимая, но отчет был лучше у AutoZone.

AutoZone кажется несколько недооцененной с коэффициентом P/FCF в 16 пунктов по сравнению с более высокими показателями ближайших аналогов.

Согласно консенсус-прогнозу, ожидается, что выручка AutoZone вырастет примерно на 9% в 2022 финансовом году и на 4,5% в следующем году. Консенсусная оценка EPS на 2022 финансовый год составляет 115 долларов. AutoZone часто превосходит ожидания аналитиков, например, компания отчитывалась лучше ожиданий семь кварталов подряд. Сохранение высоких показателей прибыли может стать катализатором роста акций.

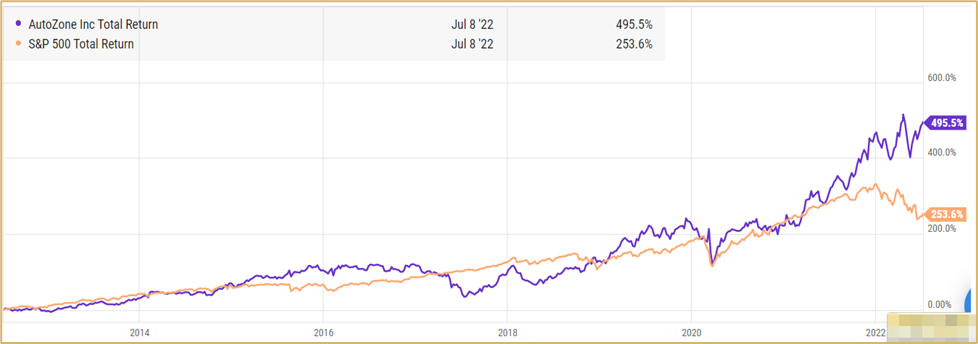

За последнее десятилетие акции AutoZone выросли на огромные 495,5%, что легко превзошло доходность широкого рынка, поскольку S&P 500 вырос на 253,6% за тот же период времени. Это было обусловлено ростом бизнеса и неуклонным снижением количества акций AZO. В совокупности эти два фактора позволили AZO увеличить прибыль на акцию на 380% за последнее десятилетие, а денежный поток на акцию вырос на 420% за тот же период времени. Таким образом, подавляющее большинство прироста стоимости акций AZO было обусловлено основным ростом в расчете на одну акцию, а не многократным расширением.

С начала года акции AZO торгуются в боковике с уровнем поддержки в районе 1770 долларов. AutoZone не так дешева, как шесть месяцев или год назад, но акции не выглядят переоцененными ни в абсолютном выражении, ни при сравнении текущей оценки с исторической нормой. Акции компании сегодня торгуются близко к справедливой стоимости. В последние месяцы инвесторы и рынок все больше осознавали, что увеличение среднего возраста автомобилей и рост цен на подержанные и новые автомобили идут на пользу бизнесу AutoZone, и в текущих сложных макроэкономических условиях акции выглядят надежно по соотношению рисков и доходности.

Выводы

Поскольку с точки зрения оценки акции торгуются относительно на уровне исторического среднего значения, явного катализатора роста стоимости нет. Год назад, когда AZO торговался по довольно низкой цене, все было по-другому. Однако в 2022 году акции все еще могут вырасти. Потенциальными факторами для этого являются переход от дорогих, технологичных акций роста к более прибыльным и более разумно оцененным акциям, таким как AZO. Недавнее повышение процентных ставок, кажется, ускорило эту тенденцию. В условиях высокой инфляции компания, которая может относительно легко противостоять инфляционному давлению, такая как AZO, также может быть востребована инвесторами. И последнее, но не менее важное: большие байбеки AutoZone также могут способствовать росту акций в ближайшие месяцы.

Тем не менее, надвигающиеся препятствия, связанные с ростом цен и давлением на валовую прибыль из-за изменения структуры продаж в сторону продуктов DIFM, должны негативно сказаться на компании. Кроме того, инвестиции в мега-хабы и распределительные центры, вероятно, увеличат коммерческие и административные расходы, что должно также негативно повлиять на операционную маржу. Хотя долгосрочная история компании выглядит многообещающе, краткосрочные препятствия требуют осторожности со стороны инвесторов.

Таким образом, AutoZone является лучшим в своем классе поставщиком автозапчастей со значительными попутными ветрами, что должно способствовать росту его доходов выше исторического диапазона и превзойти ожидания аналитиков.

Больше аналитических обзоров читайте в нашем telegram-канале: t.me/kolchugacapital

- 12 июля 2022, 16:10

- 12 июля 2022, 16:14

- 12 июля 2022, 16:16

- 12 июля 2022, 20:25

теги блога Kolchuga Capital

- Altria

- Altria Group

- AMD

- AMZN

- cargurus

- Cisco

- COSCO

- EV

- FB

- Goog

- Innoviz Technologies

- Lenovo

- Lenovo Group

- MO

- Nvidia

- PYPL

- Rivian

- Rivian Automotive

- S&P500

- Shopify

- walmart

- ZIM Integrated Shipping Services

- акции

- Акции РФ

- акции стоимости

- акции США

- америка инвестиции

- американские акции

- анализ акций

- анализ компании

- аналитика акций

- банковский сектор

- биткоин

- валюты

- волатильность

- волатильность акций

- Газпромнефть

- гонконгская биржа

- денежный поток

- Дивидендные акции

- дивиденды

- защита от кризиса

- идеи в акциях

- идеи для инвестиций

- индекс

- инфляция в США

- китайские акции

- Китайский фондовый рынок

- криптобанк

- криптовалюта

- крипторынок

- мобильный пост

- морские перевозки

- Новатэк

- обзор рынка

- облигации

- отчетность

- оценка акций

- прогноз по акциям

- разбор компаний

- растущие акции

- Рецессия в США

- рубль

- табачные компании

- фондовый рынок

- фрахтовые ставки

- фундаентальный обзор

- фундаментал

- фундаментальная оценка

- фундаментальный анализ

- фундаментальный обзор

- электрокары

- электромобили

- Яндекс