Блог им. Allirog

Выдержки из иска к Мосбирже и НКЦ.

- 06 февраля 2022, 23:11

- |

Некоторые тролли настолько трусливы, что создают про меня посты, а меня самого банят, чтоб я не мог им ответить и вывести их ложь на чистую воду))

Ну и бес с ними, на таких ничтожеств даже нет смысла обращать внимание)

Но иногда в комментариях к этим постам уважаемые люди затрагивают интересные вопросы, а вот на них хочется ответить. Поэтому приходится создавать отдельный пост.

Итак, в этой дискуссии @А.Г. и @Reshpekt Fund Russia затронули два интересных вопроса :

1. Существуют ли в нормативке НКЦ и Мосбижи ограничения на исполнение экспирации по отрицательной цене?

2. Произошли ли 20-21 апреля 20-го года обстоятельства, дающие возможность для применения п 5.1. Спецификации по изменению даты и/или иных условий экспирации?

Ответы на эти ( И МНОГИЕ ДРУГИЕ вопросы по ситуации 20/21.04.20, которые на Смартлабе даже никогда не рассматривались) на самом деле давно даны в наших исках к МБ и НКЦ, часть материалов к которым лежат на сайтах судов в открытом доступе уже БОЛЬШЕ ГОДА) Очень странно, когда на Смартлабе стороны упоенно обмениваются комментариями по делам, при этом даже не удосужившись посмотреть первоисточники — материалы этих дел.

Тем не менее, отвечаю:

1. По первому вопросу. Выдержка из нашего иска :

«В соответствии с пп. 2.2.3 Спецификации цена исполнения Контракта корректируется с учетом ограничения для величины отклонения Расчетной цены фьючерсного контракта, в случае его установления Биржей по согласованию с Клиринговым центром в соответствии с Методикой определения расчетной цены срочных контрактов (далее также – Методика) (т. 2 л.д. 70-74), являющейся приложением к Правилам организованных торгов на Срочном рынке ПАО Московская Биржа (далее также – Правила торгов) (т. 2 л.д. 37-73).

Пункты 1 и 2 Раздела 1 Методики[1] устанавливают порядок определения Расчетных цен Срочных контрактов. Расчетные цены Срочных контрактов определяются в соответствии с Методикой, если иной порядок их определения не установлен Спецификацией Срочного контракта.

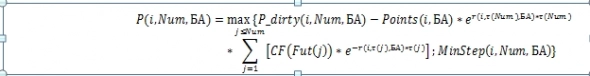

Согласно п. 2 Методики, порядок расчета Расчетных цен определяется в п.п. 3-10 Методики. Согласно п. 9.1 Расчетные цены основных и неосновных фьючерсов, кроме Фьючерсов на процентную ставку, определяются по следующей формуле:

Где «P_dirty(i, Num, БА)» – это «Грязная» Расчетная цена, определенная в ходе клиринговой сессии «i», которая в случае с Фьючерсом равнялась минус 37,63 доллара США, а «MinStep (i, Num, БА)» – это минимальный шаг цены фьючерсного контракта.

В соответствии с действовавшей в момент экспирации Фьючерса Методикой определения НКО НКЦ (АО) риск-параметров срочного рынка ПАО Московская Биржа (далее – Методика определения риск-параметров) (т. 5 л.д. 1-30), минимальный шаг цены Фьючерсного контракта определялся Спецификацией Фьючерсного контракта.

Пп. 1.3.2. Спецификации определено, что минимальный шаг цены для Фьючерса составляет 0,01 (одну сотую) доллара США.

Таким образом, предусмотренная внутренними документами Ответчиков Методика расчета цен фьючерсных контрактов (с учетом того, что Спецификацией иной порядок определения Расчетных цен не предусмотрен) предполагала, согласно указанной формуле, признание в качестве Расчетной цены Фьючерса наибольшее из двух следующих показателей:

— минус 37,63 доллара США (), скорректированного с учетом положительного коэффициента;

- 0,01 доллара США.

То есть, даже если бы Биржей и НКЦ 20.04.20 не были введены границы диапазона рыночных рисков (планка) или они были бы изменены и после достижения цены Фьючерса 8,84 доллара США торги на Московской Бирже продолжились, в том числе в отрицательной ценовой зоне, цена исполнения контракта, согласно Спецификации и Методике, в таком случае должна была быть скорректирована и в итоге должна была составить 0,01 доллара США.

Здесь и далее, если специально не оговорено иное, соответствующие положения Методики приводятся из редакции, действовавшей на момент экспирации Фьючерса.

......

При этом, изменения во внутренние документы Биржи и НКЦ, предполагающие, что корректировка цены исполнения контракта с учетом минимального шага цены Фьючерсного контракта не используется в случаях отрицательного значения цены базового актива, были внесены уже после экспирации Фьючерса.

Так, в редакции Методики определения риск-параметров, утвержденной Правлением НКО НКЦ (АО) 2 июля 2020 года (Протокол №30) и действовавшей с 06.07.2020 по 13.09.2020 (т. 49 л.д. 1-34), указано, что минимальный шаг цены фьючерсного контракта, который определяется в соответствии со Спецификацией фьючерсного контракта, используется в целях ограничения Расчетных цен фьючерсных контрактов за исключением случаев, когда на «БА [базовый актив – прим. наше] установлен признак NegativePrices(БА)=Yes [дословный перевод – ОтрицательныеЦены(БА)=Да».

То есть, только в июле, после экспирации Фьючерса, внутренние нормативные документы Биржи и НКЦ были ими скорректированы с учетом возможности возникновения отрицательной цены на соответствующий контракт.

Изложенное также с очевидностью свидетельствует, что внутренние документы НКЦ и Московской Биржи, вопреки необоснованному и голословному утверждению Биржи и НКЦ, содержат ограничения на отрицательные цены по Фьючерсу, что подтверждается материалами дела и доказательствами.

При этом аналогичные выводы содержатся в заключении ведущего специалиста в области биржевой торговли производными финансовыми инструментами, к.э.н. Сафоновой Т.Ю. (заключение – приложение 1[1]), в частности по мнению специалиста:

«согласно порядку расчетов, предусмотренному Московской Биржей на дату исполнения Фьючерса, Цена исполнения рассматриваемого Фьючерсного контракта должна была определяться в соответствии с п. 2.2.3 Спецификации как Расчетная цена (цена фьючерса Light Sweet Crude Oil Futures, которая определяется биржей NYMEX и публикуется на сайте CME Group по адресу www.cmegroup.com в последний торговый день, предшествующий дню исполнения соответствующего фьючерса Light Sweet Crude Oil Futures), скорректированная с учетом ограничения для величины отклонения Расчетной цены Фьючерсного контракта, определяемого в порядке, предусмотренном п. 9.1 Методики определения расчетной цены срочных контрактов, предусматривающей ограничение Цены исполнения размером 0,01 Доллара США».

Ранее Истцом было подано ходатайство о приобщении заключения Сафоновой Т.Ю. по настоящему делу в качестве доказательства, однако до настоящего времени названное ходатайство не разрешено судом.

.......

1.1. Кроме того, содержавшиеся в иных различных документах НКЦ и Биржи формулы расчетов, в качестве переменных в которые были заложены в том числе цены фьючерсных контрактов, также исключали возможность отрицательного значения такой переменной (исключали возможность отрицательной цены фьючерсного контракта и его экспирации (исполнения) по отрицательной цене).

Так, согласно утвержденной решением Правления Публичного акционерного общества «Московская Биржа ММВБ-РТС» (Протокол №54 от 15 сентября 2017 г.) Методике расчета теоретической цены опциона и коэффициента «дельта»[1] (т. 49 л.д. 35-37), которая действовала в период экспирации Фьючерса по отрицательной цене, теоретическая цена опциона на покупку Call (t) рассчитывалась по следующей формуле:

Call (t) = F(t) * N(d1) – Strike * N(d2)

Указанная формула расчета теоретической цены опциона по умолчанию предполагала только положительное значение для переменной F(t) – цены фьючерсного контракта, являющегося базовым активом опциона, в текущий момент времени t.

При этом уже в следующей версии Методики расчета теоретической цены опциона и коэффициента «дельта», действовавшей в период с 21.07.2020 по 13.09.2020[2] (т. 49 л.д. 38-39) (то есть уже после событий с отрицательными ценами на Американский фьючерс), при расчётах теоретической цены опциона на покупку Call (t) стало возможным использование отрицательной (или нулевой) цены фьючерсного контракта, поскольку соответствующая формула была изложена альтернативно для случаев нулевой и отрицательной цены фьючерсного контракта:

Если F(t)>0

Call (t) = F(t) * N(d1) – Strike * N(d2)

Если F(t)≤0

Call (t) = max(F(t)-Strike;0)

где:

F(t) |

цена фьючерсного контракта, являющегося базовым активом опциона, в текущий момент времени t; |

||||

d1 и d2 |

коэффициенты, рассчитываемые по следующим формулам: ,

где:

|

||||

N(x) |

функция стандартного нормального распределения |

||||

Strike |

страйк (цена исполнения) опциона. |

Таким образом, соответствующие изменения в Методике расчетов цен Биржей и НКО «НКЦ» были внесены только после событий с отрицательными ценами на Американский фьючерс.

Содержание же ранних версий методик расчетов Биржи и «НКЦ» исключали возможность использования отрицательного значения для переменных – цен фьючерсных контрактов – следовательно, исключалась и возможность экспирации Фьючерса по отрицательной цене.

Таким образом, вопреки в том числе доводам НКЦ и Биржи, изложенным в их отзыве (т. 1 л.д. 9-11), внутренние документы последних в момент экспирации 21.04.2020 Фьючерса по отрицательной цене предполагали прямой запрет на такую экспирацию (запрет на экспирацию Фьючерса по отрицательной цене).

[1] https://fs.moex.com/files/4720/26786.

[2] https://fs.moex.com/files/4720/35651.

...............©

2.Ну и по второму вопросу.

Следует учитывать, что по следующему по сроку контракту (с экспирацией в мае) НКЦ и Мосбиржа ПРИМЕНИЛИ пункт 5.1 и перенесли дату эскпирации ДОСРОЧНО почти на 3 недели, сделав это 28-го апреля.А поскольку никаких новых обстоятельств, помимо событий 20 апреля, за это время не произошло, следовательно этим переносом НКЦ автоматически признали де факто выполнение условий для применения пункта 5.1 и РАНЕЕ, как 20-го апреля, так и до него (основания для применения пункта 5.1 сложились как минимум с момента уведомления СМЕ о возможности отрицательных цен на торгах от 8 и 15-го апреля соответственно, при отсутствии готовности ПО Московской Биржи к поддержанию торговли по отрицательной цене).

Выдержка из иска :

- Недобросовестность Московской Биржи и НКЦ в виде неизменения даты и условий исполнения (экспирации) Фьючерса и (или) Спецификации.

Как отмечается в исковом заявлении (т. 1 л.д. 21-23), предусмотренная Правилами торгов, Правилами клиринга НКЦ и Спецификацией Фьючерса совокупность полномочий Биржи и НКЦ подразумевала возможность последних в целях недопущения сверхубытков и обеспечения баланса интересов участников рынка надлежащим образом отреагировать на высоковероятную, а после известных событий, наступившую возможность торговли по отрицательным ценам путем корректировки даты исполнения Фьючерса и (или) изменения последней даты торгов.

В условиях, когда возможность наступления сверхубытков для Истцов, а в конечном счете наступление таких убытков, были следствием в том числе недобросовестных и непрофессиональных действий Биржи и НКЦ, последние обязаны были использовать все имеющиеся у них полномочия для предотвращения негативных последствий или их минимизации.

Таким образом, реализация соответствующих полномочий Биржи и НКЦ (изменение даты последнего дня заключения Фьючерса, изменение даты дня исполнения Фьючерса, изменение текущей (последней) Расчетной цены и (или) определение порядка расчета и перечисления вариационной маржи по Фьючерсу) в существовавших условиях становились уже не просто дискреционным правом последних. Действуя добросовестно и профессионально, Биржа и НКЦ обязаны были реализовать такие полномочия.

Тем более, что уже в дальнейшем такие полномочия были реализованы ими в ситуации, когда вероятность негативных последствий для участников рынка была меньшей (или, во всяком случае, по утверждению Биржи, в аналогичной ситуации).

Так, уже 28.04.2020 Московская Биржа объявила о переносе с 19.05.2020 на 30.04.2020 даты экспирации следующей серии фьючерсного контракта на нефть сорта Light Sweet Crude Oil (код: CL-5.20) (т. 2 л.д. 36).

Биржа в своем ответе (от 23.11.2020 с исходящим № МБ-И-2020-4316) на адвокатский запрос от 17.11.2020 № 97/30 (т. 41 л.д. 60), поданный в ее адрес представителем лица, ведущего дело в интересах группы лиц, относительно причин и процедуры переноса даты экспирации фьючерсных контрактов «CL-5.20» пояснила следующее:

«Согласно п. 5.1 Спецификации фьючерсного контракта на нефть Light Sweet Crude Oil ПАО Московская Биржа вправе принять решение об изменении даты последнего дня заключения и даты исполнения фьючерсного контракта. Данное право было реализовано в отношении фьючерсного контракта CL- 5.20 в соответствии с рекомендацией Комитета по Срочному рынку по причине предстоящих майских праздников и вероятностью повторения ситуации с отрицательными ценами на нефть марки Light Sweet Crude Oil на бирже NYMEX».

При этом Биржа не стала предоставлять более подробную информацию о том, каким образом «вероятность повторения ситуации с отрицательными ценами на нефть марки Light Sweet Crude Oil на бирже NУМЕХ» стала основанием для переноса, даты экспирации фьючерсных контрактов CL-5.20, в частности информации о том, пыталась ли Биржа, принимая решение о переносе даты экспирации, в том числе избежать каких-либо негативных последствий для себя как организатора торгов, участников торгов, клиентов участников торгов и (или) срочного рынка в целом.

Также Биржей не было раскрыто информации, как «предстоящее «наступление майских праздников»само по себе могло стать основанием для переноса даты экспирации.

Таким образом, в отсутствие иной информации, и исходя из ответа Биржи, очевидно, что причиной для переноса майского фьючерса CL-5.20 стало наличие у Биржи информации о возможности повторения ситуации с отрицательными значениями цены зеркального Американского фьючерса.

Такая же информация имелась у Биржи и относительно событий с апрельским Фьючерсом CL-4.20, тем не менее в ситуации с апрельским Фьючерсом, когда обстоятельства были схожие (как на это указывает Московская Биржа в своем ответе на адвокатский запрос) с майским фьючерсом, Биржа и НКЦ не стали принимать решения об изменении даты экспирации Фьючерса CL-4.20 и (или) об изменении даты последнего дня заключения Фьючерса, об изменении даты дня исполнения Фьючерса, об изменении текущей (последней) Расчетной цены и (или) определении порядка расчета и перечисления вариационной маржи по Фьючерсу.

При том что, исходя из содержания нормативных актов Биржи и НКЦ (на момент экспирации Фьючерса подразумевающих невозможность его исполнения по цене ниже 0), а также исходя из того факта, что относительно фьючерса следующей серии (CL-5.20) такое решение было принято, Биржа очевидно могла и должна была принять такое решение.

При этом тот факт, что в одном случае Биржа принимает решение о переносе даты экспирации, а в другой нет, при том, что обстоятельства в обоих случае являются схожими (по утверждению Биржи), свидетельствует, как минимум, о произвольности реализации Биржей своих полномочий.

Очевидно, что точно такие же негативные последствия, которых Биржа хотела избежать в ситуации с переносом майского фьючерса, произошли при экспирации фьючерса CL-4.20. Переносом даты экспирации фьючерсных контрактов CL-5.20 Биржа подтвердила, что в отсутствие иных попыток обеспечить баланс интересов участников рынка перенос даты экспирации являлся единственным надежным способом избежать негативных последствий (снизить их) для участников рынка в экстраординарной ситуации с отрицательными ценами на зеркальный Американский фьючерс.

Фактом переноса даты экспирации фьючерсных контрактов CL-5.20 опровергается также изложенный в отзыве Биржи и НКЦ довод о том, что при наличии всей необходимой информации для исполнения контракта, у Биржи нет обоснованных причин для произвольного изменения установленных заранее и известных участникам торгов и клиринга условий исполнения фьючерсного контракта (т. 31 л.д. 18).

Всем вышесказанным подтверждается, что действия (бездействие) Биржи и НКЦ, выразившиеся в неизменении даты исполнения Фьючерса, в совокупности с другими бездействиями Биржи и НКЦ (неизменении границы ценового коридора, неизменение даты дня исполнения Фьючерса, неизменение текущей (последней) Расчетной цены и (или) определении порядка расчета и перечисления вариационной маржи по Фьючерсу) являлись недобросовестными, непрофессиональными, не обеспечили баланса интересов участников рынка и нанесли убытки членам группы лиц. ©

От себя добавлю еще один момент. Не забывайте, что Биржа ОТМЕНИЛА торги 21-го апреля. Сделать это она могла только на основании пункта 17.3. Правил Торгов :

17.3. При возникновении обстоятельств, которые приводят к существенному изменению условий, в связи с чем делается невозможным исполнение Срочного контракта в установленном порядке, Биржа вправе принять решение о приостановлении торгов соответствующими Срочными контрактами на срок до 3 (трех) Рабочих дней. Указанное решение дополнительно доводится до сведения Комитета по срочному рынку.

Не позднее 3 (трех) Рабочих дней с момента приостановления торгов Срочными контрактами Биржа принимает решение о возобновлении торгов Срочными контрактами с данным базовым (базисным) активом, о приостановлении торгов на более длительный срок. Соответствующее решение принимается с учетом рекомендаций Комитета по срочному рынку (при наличии таковых).

Информация о возобновлении или приостановлении торгов в случаях, указанных в настоящем пункте Правил, раскрывается на сайте Бирже не позднее чем через 15 (пятнадцать) минут после принятия соответствующего решения. ©

Таким образом, мы имеем не просто признание факта возникновения обстоятельств для применения пункта 5.1 Спецификации, но и признание обстоятельств, которые приводят к существенному изменению условий, в связи с чем делается невозможным исполнение Срочного контракта в установленном порядке.

Ну и добавлю, что эти два вопроса являются только НЕБОЛЬШОЙ частью всей конструкции наших исков, которые в общей сложности насчитывают несколько СОТЕН листов. По понятным причинам, все материалы мы обнародовать не можем, но после окончания всех судебных процессов, обязательно выложим их полностью.

теги блога Илья Коровин

- 25 декабря 2018

- 3 марта 2014 года

- 9 апреля 2018

- H2T

- QBF

- Vanutar

- Аллирог

- Алор Брокер

- Анатолий Гавриленко

- Банк России

- БКС

- брокеры

- Василий Олейник

- ваучеры

- Вербицкий

- Верников

- Владимир Крекотень

- Всемирнов

- выводы

- Герчик

- гуру фондового рынка

- доллар рубль

- Илья Коровин

- Комон

- Коровин

- Коровин Илья

- коронавирус

- коучинг

- кризис

- кризис 2020

- курс доллара

- ЛЧИ

- маржин колл

- Мартынов

- мифы

- МММ

- Московская Биржа

- на бирже

- НАУФОР

- обучение инвестициям

- опционы

- ослабление рубля

- отрицательная нефть

- отрицательная цена нефти

- отрицательные цены

- отрицательные цены на нефть

- оффтоп

- паника

- покупки

- пострадавшие

- Прикрытый Интрадей

- рекомендации

- риск менеджмент

- РТСБ

- рукотворный кризис

- Санкт-Петербургская Биржа

- серебро

- Союз Трейдеров

- Торговля Временем

- Успех на фондовым рынке

- Финам

- финансовая грамотность

- Финансовые пирамиды

- форекс

- ФОРТС

- ФРС

- хеджирование

- Хрупова

- ЦРУБ

- Чурилов

- Чурилов Иван

- экспирация лайта 20.04.20

- экспирация фьючерсов

- Юкос

А на недалёких… даже не знаю как назвать тех, кому не терпится высказать свое мнение, не читая ни иска, ни возражений, ни других документов, не обращайте внимание. Это же смартлаб, тут «кухарок» полно, через одного ещё и геополитики.

vito333, спасибо)

На кухарок у меня многолетний иммунитет, но совсем от них никак не избавиться, приходится реагировать)))

Нет, не должна, цена исполнения не корректируется никакими методиками. Если бы не было планок и торги на следующий день продолжались бы до промклиры, то она была бы точно такой же.

О том, чему равна цена исполнения (она же расчетная цена дня исполнения), однозначно и полно говорит пункт 2.2.2 спецификации. А пункт 2.2.3 давным-давно не работает и висит там впустую, т.к. установленные 1 октября 2015 году ограничения для расчетной цены были отменены отдельным приказом 21 мая 2018 года.

Методика со своими формулами, которыми вы забросали несчастный суд, не имеет никакого отношения к цене исполнения, т.к.:

а) порядок определения этой цены однозначно установлен спецификацией

б) отсылка через ограничения является анахронизмом и давно не действует

Единственное, на что играет методика — это на неготовность к отрицательным ценам, в том числе и неготовность расчетную посчитать. Но просто расчетная и расчетная на исполнение — это два непересекающихся мира, за счёт чего хитрожопая биржа и выскочила, аннулируя все доводы про вышеупомянутую неготовность.

им придётся публично потерять лицо, прекратив взыскания с собственных клиентов.

Кино!!! "…на втором кону не пофартило, а этот дурачок Копченый его взял и выиграл.")))

Reshpekt Fund Russia, а вот у нас как раз для этого в том числе и СМЕ в иске, чтоб понять — сюпрайз ли это был или наоборот -была эта цена на тарелочке у МБ накануне 20-го. Зависит от их взаимоотношений с СМЕ по информированию. Причем, при ЛЮБОМ ответе на этот вопрос, можно показать косяки МБ по любому из сценариев их дальнейших действий.

И тут еще с умыслом все интересно. Неготовность ПО было ИСТИННОЙ причиной нераздвижения планки ( а не бред про то, что они кого то там спасали). Ибо если они планку раздвигают и цена падает на 0,01 -то иски к Бирже по неготовности ПО и убыткам от отрицательных цен она проигрывала бы со свистом и ЦБ бы уже не помог. Она решила защититься через планку, но зато привезла себе умысел в этот момент. А это сильно усугубляет состав по ГК 10 и смежному с ним законодательству.

Reshpekt Fund Russia, это все недоказуемо. Приказы 2015-го и 2018-го никак юридически не относимы к нашей ситуации, поскольку отсылка к Методике продолжала существовать в спецификации в 2020-ом году, сама Методика тоже действовала и ничем не отменялась. И более того — в нее были внесены ИЗМЕНЕНИЯ по поводу отрицательных цен в июле 20-го. Если бы она была анахронизмом и не работала, никто не парился вносить поправки и давно убрал бы отсылку на нее в Спецификации.

По поводу того, что расчетная цена и расчетная цена на исполнение -это разные вещи, также никто в суде не обосновал. И вообще я такое слышу впервые, это даже ответчики ни разу не заявляли)

Фьючерс на лайту — это ПФИ, по 39-ФЗ ПФИ — это договор, предусматривающий обязанность сторон периодически или единовременно уплачивать денежные суммы в зависимости от изменения цен. На языке документов Мосбиржи эти денежные суммы — вариационная маржа, а для подсчёта вариационной маржи в клиринги требуется расчетная цена.

Расчетная цена – цена, которая используется для расчета вариационной маржи и определяется в соответствии с Методикой определения расчетной цены срочных контрактов, являющейся Приложением №1 к Правилам организованных торгов на срочном рынке (если иной порядок их определения не установлен спецификацией, а он установлен).

В спецификации (п. 2.1.5) есть отсылка к обычной расчетной цене, которая определяется биржей в обычном порядке и в обычные сроки, установленные правилами торгов… бла-бла-бла, когда и применяется та самая методика и вообще всё, что применяется биржей и нкц в обычные торговые дни.

И есть расчетная цена финальная (п. 2.2.2), или расчетная цена последнего промклиринга (для лайты), или цена исполнения контракта (официальное название), или просто цена исполнения, порядок определения которой обозначен непосредственно в спецификации, она строго равна тому-то тогда-то и там-то..., биржа её не определяет и не считает.

Или же второй вариант — можно плясать от обязательств по контракту (п. 2 Спецификации).

Есть обязательства по уплате вариационной маржи (п. 2.1), а есть обязательство по расчетам (п. 2.2). Отдельные независимые пункты. Хотя второе по сути подвид первого, оно выделено отдельно, т.к. используется специальная расчетная цена — цена исполнения, которая берётся «as is» без корректировок или пересчётов со стороны биржи, то есть порядок определения такой цены обозначен внутри самой спецификации полностью, чтобы финализировать расчеты.

статья 18 п. 7

7. Стороны не вправе изменить или расторгнуть договор, заключенный на основании хотя бы одной из заявок, адресованной неограниченному кругу участников торгов, за исключением случаев, предусмотренных правилами организованных торгов и (или) правилами клиринга по таким обязательствам.

www.consultant.ru/document/cons_doc_LAW_121888/5c24e9ff2a16e33d683fee0ee80473459bb19849/

Только статьи 178 и 179 и то без п.1 последней

7.1. Заключенные центральным контрагентом оспоримые договоры с каждым из участников торгов, соответствие зарегистрированных разнонаправленных заявок которых друг другу установлено организатором торговли, могут быть признаны судом недействительными, если одна из сторон оспариваемого договора знала или должна была знать на момент его заключения о наличии предусмотренных Гражданским кодексом Российской Федерации оснований оспоримости сделки. Предусмотренное настоящей частью ограничение не распространяется на оспаривание в соответствии с пунктом 1 статьи 179 Гражданского кодекса Российской Федерации сделок, совершенных под влиянием насилия или угрозы.

И здесь идет речь о реальном аукционе… А на бирже число участников торгов всегда ограничено и они однозначно играют против своих клиентов. Так что все оспоримо.

Более того, клиент не является участиком организованных торгов, и отношений с брокером этот закон никак не касается. То есть все регулируется ГК

Статья 1005 ГК РФ

Какое отношение эти договора с контрактом CL имеют к положениям брокерских договоров, кроме тог, что брокер исполнил свои обязанности агента в соответствии с договором?

Агент обязан исполнять поручения принципала и проводить расчеты за него. А возникновение задолженности принципала перед агентом в результате расчетов полностью прописано в брокерских регламентах, к которым клиент присоединяется в соответствии с договором.

На основании каких нарушений агента может быть расторгнут брокерский договор?

за нанесенный ущерб… Весь ГК именно про ущерб при отсутствии вины. Если есть вина или умысел то это уже на грани УК.

Вы явно ГК читали невнимательно. Там в 90% четко прописаны условия компенсации ущерба. В части агентов — это только нарушение условий агентского договора. Какие условия брокерского договора брокер нарушил в данном случае?

Он же описан в корневом топике. Вы и его что ли не читали?

Уже давно дано разъяснение ВС, что закон о ЗПИ не распространяется на отношения брокер-клиент (как и банк-клиент). Только раздел ГК об агентах и закон о рынке ценных бумаг регулируют эти отношения. В последнем законе идут отсылки в акта регулятора, т. е. актам ЦБ о брокерской деятельности. А там ничего нет о таких обязанностях брокера.

Просто безграмотный тролль.

Какая цена исполнения должна быть по п.2.2.2 и 2.2.3 спецификации?

Минус $37.63, но МосБиржа чего-то там бла-бла-бла ?

Или $0.01, но МосБиржа ошиблась, взяв CME и не применив п. 2.2.3 (не скорректировала цену исполнения с учетом ограничения для величины отклонения Расчетной цены фьючерсного контракта)?

А зачем настаивать в суде на том, для чего нет никаких четких юридических оснований? Я не про 0,01, про которые вроде убедительно написано, хотя и противоречит заключению ЦБ, а про 8,84.

Т. е. конкретно по этой цене проводить экспирацию у биржи не было никаких юридических оснований. А требовать в суде, что биржа должна была нарушить собственные правила — это какой-то юридический нонсенс.

А. Г., нет никакого строгого соответствия) НКЦ имеет право раздвигать диапазон рыночных рисков на вечерней сессии ровно также как и на основной. Только на основной это происходит АВТОМАТИЧЕСКИ, а на вечерней — решением НКЦ.

СТРОГОЕ соответствие — это когда был бы возможен только ОДИН исход. Либо строго раздвижение, либо строго НЕ раздвижение.

Таким образом, приняв решение раздвинуть планку 20.04 — они бы не только ничего не нарушили, но поступили бы ровно в РАМКАХ своих правил.

Кстати, для зеркальных контрактов они уже 28 -го вели СТРОГОЕ раздвижение планки на вечерке. Чем лишний раз подтвердили, что и 20-го должны были раздвигать, а не сопли жевать.

А. Г., здрассьте) А статью о злоупотреблении правом уже отменили?) Или это не закон?))

И умышленное нанесение ущерба вследствие выбора реализации права -это уже не работает?)

Наша задача в этом месте была развалить ложный аргумент ( который многие бездумно повторяют), что Мосбиржа НЕ МОГЛА поступить иначе по своей нормативке и ОБЯЗАНА была не раздвигать планку. Мы его развалили. А дальше уже работает не нормативка Биржи, а вышестоящее зак-во.

Можно въехать на полной скорости в толпу на остановке выкрутив на нее руль, а можно бросить руль и все равно въехать. В одном случае действие, в другом -бездействие. А итог один и тот же. Нанесение ущерба вследствие действия/бездействия по деликту.

Неудачный пример. И там, и там действие — управление автомобилем.

Я же Вам говорю о другом, только о том, что апелляция в суде к «злоупотребление правом» в части бездействия в рамках права, признана ВС России неправомерной давным-давно. Есть другие существенные аргументы, на которые прямо указал ВС в том же определении — халатность и т. п…

Ваша то версия какая? Планка или $0.01?

МосБиржа если должна была согласно п. 2.2.3 скорректировать цену исполнения, так наверное это и нужно доказывать.

Что скоректированная согласно п. 2.2.3 цена исполнения д.б такой-то, потому то и потому.

Иван Совяк, можем не настаивать, но указать.Если Мосбиржа и НКЦ совершили сразу 7 действий, нарушающих как их внутреннюю нормативку, так и деликтные правоотношения, в том числе по 10 ГК, мы имеем право указать все эти нарушения.

Мы в иске просим именно 8,84 по деликту, но указываем что в ЛЮБОМ случае цена экспирации не могла быть ниже 0,01 по нормативке самой Биржи. Это в том числе и опровержение их собственных тезисов к нашему иску.

Должен был применяться МосБиржей п. 2.2.3 или нет?

Иван Совяк, наша позиция следующая — поскольку Методика, упомянутая в п. 2.2.3 действовала на тот момент ИМЕННО в редакции, что отрицательных цен экспирации быть не может — это автоматически свидетельствует о наличии данного ограничения. Более того, только после июля 2020-го года в эту Методику было ВНЕСЕНО изменение, позволяющее экспирацию по отрицательным ценам СРАЗУ после того, как Мосбиржа запустила ПО с поддержкой отрицательных цен.

Что красноречиво доказывает, что до июля 20-го это ограничение СУЩЕСТВОВАЛО не только технически, но и нормативно.

Я просто разбирался в свое время. Точнее пытался разобраться.

Но в итоге так и не разобрался, как в соответствии с действовавшей на тот момент Методикой определения расчетной цены срочных контрактов должно было устанавливаться ограничение для величины отклонения Расчетной цены фьючерсного контракта.

В самой Методике вообще ни слова нет на этот счет.

Так что осталось лишь всю эту корявость разжевать, что отрицательные цены тоже вписывались в их нормативку на тот момент и согласно всем документам цена исполнения должна быть такой-то.

Осталось только судье эту формулу разжевать, что даже если отрицательная цена допускалась, по любасу там правая часть формулы должна применяться для определения расчетной цены — то есть величина минимального шага цены, который по спецификации +$0.01

И подшаманили они все потом с п. 9.1, т.к. были неправы в установлении цены исполнения по минус $37.63.

А они пытаются в суде играть в дурачков и утверждать, что несмотря на то, что ПО не было готово к торгам по отрицательным ценам, но вот НОРМАТИВКА ДОПУСКАЛА ЭКСПИРАЦИЮ по отрицательной цене)

Ссылайтесь что Правила торгов и формула п. 9.1 Методики (прил 1) это высшего порядка вещи, а спецификация согласно прологу и п. 2.1.5 должна следовать им и подчиняться.

Другое дело, что судья это юрист и специальных знаний может не иметь, как правильно читать эту формулу. Тут есть над чем поработать, заключение специалиста или экспертизу может сделать.

Иван Совяк, нет, там ПО не допускало отрицательные цены тоже, помимо нормативки. Причем это уже установлено судом и не может быть оспорено. Мы слишком много док-в принесли по этому поводу.

По Мосбиржи отрицательные цены НЕ допускало.Это факт.

Заключение специалиста по формулам тоже сделано, это есть в приведенной выдержке из иска, посмотрите внимательно)

Да хрен с ним с ПО. Ваша задача предельно проста — доходчиво объяснить судье, что Основной Закон, или если хотите Библия всего этого, то есть Правила торгов — не допускали расчетную цену ни по CL, ни по иным другим контрактам, кроме ставок, ниже минимального шага цены.

Никак. Ограничения для расчетной цены были отменены в 2018 году, новые не устанавливались.

какое ваше право нарушила биржа?

какое обязательство не выполнила мосбиржа — по отношению к клиентам брокеров?

нарушение прав обязан установить надзорный орган исполнительной власти

Я пишу посты для тех, кто искренне интересуется делом и способен понять правовую и профессиональную сторону вопроса.

Реакции троллей, дилетантов и хайпожоров мне не интересны. Продолжайте писать ваш бред в других местах.

Вопрос тот же — почему вы стояли против тренда до последнего?

И ещё один — как вы хеджировали свой портфель?

Инвестиции, ну давайте так отвечу, из уважения к вашему такту):

1. Где закончится тренд и тренд ли это или просто широкие колебания в горизонтальном диапазоне — всегда видно только ЗАДНИМ числом. Если бы вы могли это знать заранее — вы бы точно сейчас не сидели на Смартлабе, а мучительно думали куда потратить 100 миллиардов, которые вы заработали на умении определять рисунок тренда ЗАРАНЕЕ.

2. Вы очевидно совершенно не представляете, что именно произошло 20.04.20 с трейдерами на Мосбирже. Вот вам видео, там все ответы : youtu.be/UtFyjdJPDjY

Я торгую с 2007 года и знаю что происходит с трейдерами и управляющими у которых нет системы и которые не несут ответственности перед клиентами за свои действия, знаю что с ними было в 2008, 2014, 2020 и другие года на отдельных инстументах.

С первым вопросом понятно тренд это не ваше.

На второй вопрос вы не ответили — как вы хеджировали позу?

Всего хорошего.

Пожилой Мувинг, ну и отлично) Совочек и ведрышко вам там приготовлено)

А мы уж как-нить по судам побегаем, каждый сам выбирает на что жизнь тратить, верно?)

Так что возможности мониторить у физических лиц-граждан РФ-клиентов российских брокеров не было.

СМЕ предупредила. К СМЕ никаких вопрос нет. Это поставочный фьючерс у них со всеми его прибамбахами..

Вот именно, вы в курсе что произошло у нас?

Академик.

Трабл допустила московская биржа, которая не смогла отзеркалить адекватно свой контракт. А клиентам мосбиржи надо завязывать торговать такие контракты, ибо в них есть непросчитываемые риски. Но раз уж этот трабл состоялся, то я поддерживаю Илью, который практически на общественных началах отстаивает позицию ограбленных физлиц.

Это опять же необязательное ПО для знания клиента. Это же нет в брокерском договоре. А инфа на английском была: за три недели о том, что работают над изменениями ПО, за неделю до события, что вводят новые возможности ПО, хотя и ее надо было поискать, так как на первой странице сайта СМЕ ее не было.

СМЕ говорит, что своим брокерам она ее рассылала, но ни Мосбиржа, ни росброкеры не входят в число брокеров на СМЕ. iB подтвердил, что получал эту информацию в рассылке, но не мог дать своим клиентам возможность торговли по отрицательным ценам и потому провел перерасчет клиентов-лонгистов по 0,01$ за счет своей прибыли. А у нас брокер — это лишь провайдер до биржи и не может исполнять поручения по ценам, которых нет на бирже.

я вам скажу как решается языковой вопрос в судах.например подсудимый требует себе переводчика с русского на родной.судья спрашивает имеет ли подсудимый среднее/высшее образование? ответ утвердительный: есть и аттестат и диплом.в таком случае в переводчике отказано на том основании, что в программе средней школы /вуза русский язык изучается в обязательном порядке. аналогично было бы и в этом случае.уверен, что подавляющее большинство потерпевших изучало иностранные языки.я уж не говорю про машинный перевод, доступный каждому.

Но я соглашусь, что диплом иняза (включая соответствующие факультеты педагогических вузов) или МГИМО отвергает данный аргумент. Как и наличие другого договора (например, трудового), в соответствии с которым истец должен был бы знать иностранный язык.

Думаю все-таки, за всей этой полемикой, правилами и регламентами число нарушений которых просто зашкаливает, все предлагая и указывая на то, как должна была поступить биржа забывают о простой логике рынка.

Я уже писал ранее, в том числе о варианте как должна была действовать биржа в рамках спецификации на мой взгляд. Кратко, суть в том, что инвесторы покупатели поставочных контратов получали и деньги и товар от продавцов, это реальная рыночная ситуация кому-то некуда отгружать нефть. А спекулянты покупатели расчетных фьючерсов, не получали товар (потомучто фьючерс расчетный), и стали наоборот должны деньги продавцам. Биржа в каком-то смысле поступила правильно, дала ход делу, так как это дело обстояло на рынке, только там где надо было заменить в формулах + на -, а — на +, для этой, еще не учтенной в этих формулах ситауции, они почему-то проигнорировали инверсию логики. Это и только это, нужно было исправлять 21 апреля, и теперь это остается единственным что должно быть исправлено. Продавцы должны расплатиться с покупателями. Биржа исправить формулы и правила чтобы логика товарного и расчетного фьючерсов, симметрично отражали 1 — рыночную ситуацию, 2 — кто кому должен, продавцы покупателям или наоборот. А иначе бардак, на одних биржах покупатели платят продавцам, на других продавцы покупателям, при это все торгуют одним и тем же сортом нефти и контрактом. Не претендую на идеальность, но по совокупности всех возможных нюансов, вижу это как единственный правильный и логичный выход для всего рынка, в том числе для будещих аналогичных ситуаций. Писал немного потробнее раньше применительно к МосБирже: smart-lab.ru/blog/762296.php#comment13616490

Gordon, версия интересная и более того — я сам много думал про отрицательные цены и пришел к очень интересным выводам, как нибудь опубликую. Частично я писал об этом в своей статье — smart-lab.ru/blog/753820.php И комменты показали, что многие вообще не понимают до конца, что это такое — ОТРИЦАТЕЛЬНАЯ цена)

Но применительно к суду эти все вещи совершенно не работают. Мы можем действовать строго в раках существующих законов и компетенций суда, а заставлять суд переписывать целый пласт экономических правоотношений — это и невозможно технически, да и не дело суда это, кстати) Это вопрос к экономистам и законодателям. И они уже должны начать этим озабочиваться) Но там все ОЧЕНЬ интересно)

И к слову, в лоб к фьючерсам применять правоотношения по товарным сделкам невозможно. Этому противоречит определение фьючерсных контрактов.Так что там еще и своих нюансов полно, все это в комментах не опишешь, это очень многоплановая история.

Поставочные форвардные контракты это не торговля воздухом они реальны. В конечном счете расчетные контракты стремятся в своей цене к поставочным, к реальному рынку, за исключением моментов когда товарная биржа не работает и группы спекулянтов пытаютсю куда-то двигать цену этих расчетных контрактов.

Газ они могут какое-то время сжигать, но тоже не долго:

www.reuters.com/article/us-usa-natgas-waha-negative/u-s-natural-gas-prices-turn-negative-in-texas-permian-shale-again-idUSKCN1SS1GC

В любом случае, отрицательные цены это не разовый прецендент, это рыночная реальность. И если расчетные контракты, которые предлагает биржа не могут следовать за реальностью, то лучше вообще тогда убрать их с биржи. А раз взялись, то и расчет по этим контрактам должен делаться соответсвенно рынку.

Ему на пальцах все объясняли лет 5 назад, а он до сих пор ничего не понял)

И я где то читая интуитивно полагал что 0,01 это минимальная цена контракта

а потом цена пошла на -37 и я понял что хорошо, только наблюдал

Итого -525%.

На 100000 руб депо можно было взять 55 контрактов (некоторые брокеры и больше давали). 55*35000 = почти 2 ляма долга.

-=КОТ=-, не, ну по ГО я не считаю. И максимальные риски тоже не беру.

Я беру именно ценовое изменение — без плеча. Так и судье намного понятней и выбивает аргумент Биржи, что все попали якобы из-за того, что брали плечевую фьючерсную позу.

2.Торговля по отрицательным ценам и экспирация по отрицательным ценам -это разные вещи.Для экспирации торговое ПО не нужно.

Биржа не раздвинула планку именно потому, что не могла обеспечить торговлю по минусам. Поэтому мы туда и лупим, в том числе. Без этой причинно- следственной связки не готовность ПО сама по себе не повлияла на нанесение ущерба.

Опять же вы, требуете возмещения ущерба.

И при этом решение об исполнении контракта по отрицательной расчетной цене ни по одному иску не оспаривается. То есть получается оно как бы правильное и законное?

Потом, из чего следует что ответчики должны перед истцами солидаризоваться? Каким законом это предусмотрено? Предмет вашего спора — деньги, и он делим.

Лучше наймите профессиональных юристов-арбитражников.

Соц.сети и попиариться оставьте для себя.

Иван Совяк, в иске все подробно изложено и обосновано. Более того — у нас два иска, один как раз был подстраховочным по недействительности экспирации по 178-ой и 179-ой. Я о нем тоже писал и давал интервью ранее, его сейчас к кассации готовим, пойдем до КС.

Пиарятся те, кто дохрена болтают, ничего реально не делая. У нас обратная ситуация, мы дохрена делаем, а говорим об этом гораздо меньше, чем хотелось бы сторонним зрителям. Но далеко не все можно и нужно выкладывать, пока еще идут процессы.

И не переживайте за квалификацию моих юристов, они помимо всего прочего принимают экзамены у московских судей… и это лишь небольшой эпизод их послужного списка) asnis.ru/Kravchenko_Dmitrij_Valeryevich

«Открывашка поясняет судье, что обобрала клиента случайно, так получилось, это всё биржа сволочь...»)))

Если же потерпевшие считают, что главным виновником является биржа, то тогда они должны обратиться с вышеприведенными доводами не в гражданских суд, а в контролирующий орган ЦБ, и получить от него оценку законности действий. Если ЦБ установит со стороны московской биржи факты злоупотребления правом и все то, что написано Коровиным. Только тогда потерпевшие с этим заключением имеют право подавать иск в гражданский суд на брокера, а брокер при желании на сновании решения ЦБ и иска поданного против него и удовлетворенного судом, выставлять уже биржи.

Но на прямую человек мне кажется не имеет права судиться с биржей. между ним и биржей есть посредник, на которого по ГПК и нужно подавать.

А вот брокеры имеют право судиться напрямую с биржей в рамках ГПК, если у них есть хоть один иск на руках о непризнании законными требований по уплате задолжности.

Цб им написал, законодательно отрицательные цены на фучерсы не запрещены.

Насчёт признания незаконными действий Мосбиржи по определению расчётной цены cl-4

20 в размере минус 37.63 я так понимаю Коровин и Ко в суд не обращались.

Ваш иск должен быть и по сути и по форме — признать действия биржи по определению расчётной цены исполнения cl 4.20 по минус 37.63, незаконными, то есть несоответствующими таким то и таким законам, и нарушающими такие-то и такие права и законные интересы истцов на то то и то то.

И предложить суду, какие действия Мосбиржа должна совершить, чтобы восстановить права.

Ладно. Удачи)

Роджер (веселый)., мы не можем заставить брокеров идти в суд против Мосбиржи. Мы даже как третьих лиц не можем их заставить присутствовать в суде. А идти в суд против брокеров в их региональные суды, не имея по факту ни одной реально обоснованной претензии -значит было изначально завалить малейшие надежды на выигрыш. Все решения и действия, приведшие к убытку истцов принимались на стороне Мосбиржи, НКЦ и СМЕ. Брокеры не имели к этому никакого отношения.

Кстати, некоторые пострадавшие пытались судиться с брокерами по этому кейсу. Ну и итог очевиден. Причем он очевиден всем, кто изучит практику судов с брокерами по их регламентам за последние лет ДЕСЯТЬ. Регламенты написаны так, что вы изначально согласны с ЛЮБЫМ ущербом, который нанесут вам брокеры. А тем более в этом кейсе они ничего вообще не наносили. В отчетах есть долг брокеру? Есть. Ну и платите. Вот и вся позиция региональных судов, прописанных в регламентах брокеров, которые 10 лет выносят решения в полу брокеров пачками, без исключений… Я судился по ним два года с 4-мя брокерами в 5 судах, у более чем 30-и судей… Плавали, знаем.

Роджер (веселый)., они и пришли с бумажкой от ЦБ. И представитель ЦБ пришел и Биржу поддерждал. И что? Это означает, что нужно сдаться заранее и ничего не делать? Ну тогда и будем отмокать до смерти в неправовом государстве и внуки наши также будут.

Под лежачий камень вода не течет. И кстати, уже появляются кейсы, когда суды идут ПРОТИВ мнения ЦБ. Времена меняются. И мы с вами должны этому помогать. А не сдаваться заранее. Именно люди меняют времена, своими действиями и отношением. А не само по себе все происходит…

Истец подал в суд о неправомерности действий брокера в связи с тем, что расчеты по нулю не предусмотрены спецификацией контракта. Я как раз, как привлеченный стороной истца эксперт, писал заключение о том, что этого нет в спецификации.

Суд первой инстанции был выигран на этом основании, но в апелляции городской суд признал верными аргументы биржи (тогда РТС), что в спецификации была допущена техническая ошибка при переписывании старой спецификации с одного клиринга на два (действительно, по старой спецификации все было рассчитано верно). А «по сути» контракта расчеты проведены верно.

После этого суда биржа, кстати, и ввела принудительное исполнение опционов «в деньгах». Дело пересмотрели не в пользу истца и обращение в Верховный Суд ничего не дало: он «послал» к той же «сути» и «имевшей место практике».

На наблюдательном совете биржи ставился вопрос о компенсации лонгистам до цены 0,01$ из прибыли биржи, но большинством голосов предложение было отклонено. А ведь ЦБ входит в этот совет и имеет там большой вес, что позволяет предположить, что его представитель как раз голосовал против этого предложения. А представитель НАУФОР голосовал за, о чем было соответствующее заявление.

А в данном топике как раз и расписано, что биржа провела расчеты в противоречии со спецификацией и методикой, действовавшими на момент исполнения контрактов.

К сожалению для пострадавших биржа провела расчеты в строгом соответствии со спецификацией, методика тут никакой роли не играла. А вот до расчетов биржа действовала безобразно, по сути халатно, подвергнув риску всю инфраструктуру. Ну и после расчетов биржа действовала «against the spirit of a regulated ecosystem», не поступив по сраведливости, не разделив ответственность и не признав публично своих ошибок, что особенно доставляет.

Роджер (веселый)., все не так)

Решение о переносе майского контракта Биржа приняла и сообщила о нем МЕНЕЕ чем за СУТКИ до самого факта переноса. Перенос экспирации фьюча был на 30-е апреля ( с расчетом сеттлпрайса 29-го), экспирации опциона на него — тоже на 29-е апреля, а сообщила об этом Биржа 28-го в 18-58 !!! Где уж тут время подготовиться?

Что касается апрельского фьюча, то Биржа ЗАРАНЕЕ ЗНАЛА о том, что по нему возможны отрицательные цены, получив эту информацию с сайта СМЕ ( об этом тот же Исаев писал открыто на ФБ). С 8-го по 15-е апреля на сайте СМЕ было ТРИ сообщения по этому поводу, а значит Мосбиржа имела и все ОСНОВАНИЯ и все ВОЗМОЖНОСТИ также досрочно провести экспирацию апрельского фьюча в любую дату от 15 до 17 апреля, не дожидаясь пока он пойдет в отрицательные цены. ТЕМ БОЛЕЕ, что Биржа не могла проводить по отрицательным ценам торги, а залететь в минуса цена могла и на дневной сессии, когда никакая планка бы Бирже не помогла.

НЕ перенос даты экспирации заранее — это очередная жесточайшая халатность и недобросовестность ответчиков, приведшая к убыткам истцов в конечном итоге. ВСЕ подобные косяки Биржи и НКЦ есть в наших исках. Вы просто тут разбираете только части из них.

Reshpekt Fund Russia, однако, никто ни в одной спецификации или иной нормативке не предупреждал, что цена может быть ограничена диапазоном рисков В ДЕНЬ экспирации, а сама экспирация может пройти не просто по отрицательной цене, а с разницей к границе риска ( установленного Биржей) в 500%!!!

При этом, Биржа могла :

1.Не допустить этой ситуации вообще ( перенеся заранее дату экспирации)

2. Предупредить участников о возможности отрицательных цен на зеркало с одновременной неготовностью ПО биржи к торговли по этой цене ( дав им возможность досрочно выйти из контракта, где теперь возникли неограниченные инфраструктурные риски)

3.Раздвинуть планку решением НКЦ ( что предусмотрено нормативкой).

4. Изменить цену и условия экспирации ввиду беспрецедентности событий и своих предыдущих ошибок (установив ее либо на 0,01 либо на 8.84)

5.Наконец — принять решение о досудебной компенсации пострадавшим убытков, причиненных им своими предыдущими решениями.

И все это Биржа могла сделать НЕ НАРУШАЯ собственную нормативку.

VOID, почему вы думаете, что болтовня бездельников и зевак имеет какое-то значение?)

Вы сначала потратьте два -три года жизни на суды, командировки, бессонные ночи, перелопачивание кучи нормативки, организацию 150 пострадавших, гостиницы, перелеты и прочее… Еще и ввалите в это все тысяч 500 личных денег. А потом мы с вами на равных поговорим обо всем этом.

А пока ваше мнение диванного критика характеризует только вашу личную нечистоплотную мотивацию и отношение к жизни.Ко мне эти обывательские мещанские измышления не имеют никакого отношения.

И да, за свои деньги заниматься помощью людям можно хоть всю жизнь.Это Грааль, который веками известен. И вам он тоже доступен. Поднимаете задницу с дивана и начинаете тратить свою жизнь, время, силы и деньги на помощь людям.Вперед, за Граалем, он вас ждет!

1. Суд решит в пользу Биржи, потому что представленная писанина — ересь.

2. Окончательно оформится новое направление околорынка — «помощь разорившимся трейдерам».

Вот собственно и все.

2. Биржей НИГДЕ НЕ БЫЛО УКАЗАНО на тот момент, что шаг цены может составлять МИНУС 0,01 долл США. ( -0,01 долл. США).

То есть, цена МИНУС 37 долл. никак не могла быть, поскольку сие было невозможно по правилам, установленным самой биржей (исходя из принципа, что все, что не разрешено самой биржей в спецификации контракта, ЗАПРЕЩЕНО, как не соответствующее спецификации торгов, утвержденных Биржей).

Исходя из спецификации торгов на ММВБ, минимальная цена могла быть только 0 долл. США

3. Программный комплекс Биржи ( техническое оснащение торгов) был не способен принимать заявки с ОТРИЦАТЕЛЬНОЙ ценой, в силу вышеуказанных ограничений спецификации контракта.

А уж сторона подскажет суть дела…

Выходит, что защищать права трейдеров не нужно? Биржа может творить любой произвол в будущем ?

Мое мнение-защищать права трейдеров нужно любыми законными способами, в том числе и в первую очередь-в Суде.

Биржа должна знать, что на любой произвол, ущемляющий права трейдеров, она получит четкий ответ. Тогда произвол будет стремиться к минимальному уровню.

Надо было подать иск максимум на 2-3 листах, лаконично, без заумных формул. Все формулы и пояснения-в отсылках от перечня претензий, в отдельном Приложении.