Блог им. AeroProDrive

Анализ DocuSign: Халиф не на час и не на год

- 21 июня 2021, 19:08

- |

Дорогие друзья!

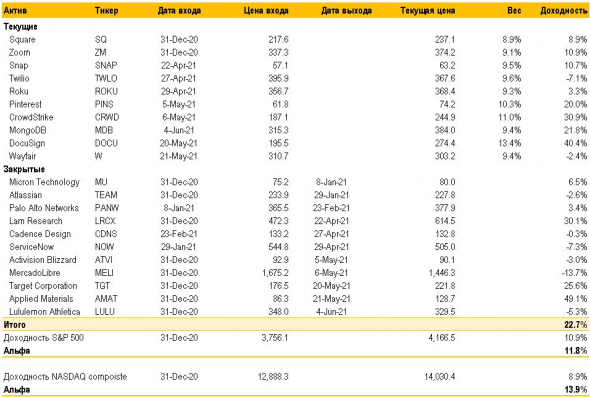

Мы рады поделиться с вами нашими последними результатами. Последний раз мы публиковали наш актуальный портфель по состоянию на 21 мая, когда по итогам отчетностей за 1К 2021мы переложились в более агрессивный набор бумаг – быстрорастущие компании в сфере информационной безопасности, видеостриминга, облачных сервисов и др. Минувший месяц продемонстрировал, что наша ставка полностью оправдалась: если S&P500 c 21 мая прибавил всего 0.3%, то доходность нашего портфеля составила 18.8%!

Композиция портфеля с тех пор практически не поменялась – только 4 июня по результатам отчетности за 1К 2021 мы исключили Lululemon Athletica, заменив ее на блестяще отчитавшуюся MongoDB. В таблице ниже видно, что 4 из 10 компаний сделали за месяц по 20-40%.

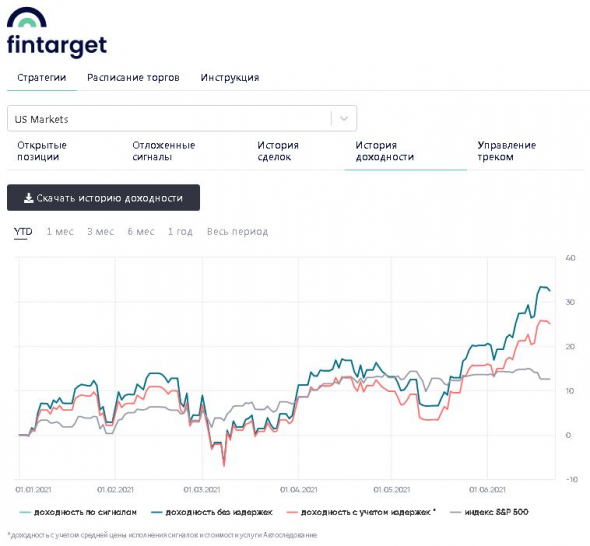

Наша флагманская стратегия, реализованная для наших клиентов на платформе БКС Fintarget, также показала отличный результат, прибавив за месяц 22.2%. Доходность YTD с начала года составляет 33.4%, аннуализированная доходность с момента запуска 19.07.2020 составила 61%.

Ниже мы хотели бы поделиться с вами результатами анализа эмитента, показавшего наилучший результат по итогам этого месяца – компании DocuSign.

Анализ DocuSign: Халиф не на час и даже не на время пандемии

Ключевые инвестиционные тезисы:- DocuSign — лидер рынка цифровой верификации документов (58% доля), что обеспечивает преимущество при расширении бизнеса за счет притока новых клиентов

- Total addressable market для DocuSign составляет $25 млрд, что говорит о высоком потенциале дальнейшего роста бизнеса

- Темпы роста выручки ускоряются на протяжении 5 кварталов подряд с 39% до 58%

- Компания генерирует положительный денежный поток и стала прибыльной на уровне EBITDA в 1К 2021

- Компания недооценена на момент входа в позицию 20 мая 2021 г. — текущий мультипликатор EV/Выручка предполагал средний темп роста выручки 16% в течение ближайших 10 лет, что ниже прогнозов ведущих инвестдомов.

DocuSign – синоним своего продукта, как Jeep и Xerox

DocuSign (NASDAQ: DOCU) является лидером на рынке услуг цифровой верификации документов, заменяя долгие бюрократизированные процедуры подписания бумажных документов. Основной продукт, e-Signatures, позволяет удаленно подписывать договора, накладные, NDA и многие другие документы с различных устройств. Компания работает по модели SaaS, ее облачные приложения интегрированы с более чем 350 сторонними приложениями.

Услуга стала настолько популярной как среди малого бизнеса, так и среди крупных корпораций, что DocuSign стала по сути синонимом электронной подписи точно так же, как Jeep употребляется как синоним внедорожника, а Xerox – копировального аппарата.

Наш подход к инвестиционному анализу сфокусирован на изучении следующих ключевых факторов:

- Темпы роста бизнеса

- Способность конвертировать выручку в прибыль и положительный денежный поток

- Долговая нагрузка и структура капитала

Когда мы тестировали различные подходы к скринингу потенциально интересных компаний (да, нам лень читать по 300 earnings reports в квартал!), мы отметили, что ограничивать поиск только прибыльными компаниями означает отметать многих сильных игроков, хоть и убыточных на уровне EBITDA и чистой прибыли, но тем не менее генерирующих операционный денежный поток. DocuSign – отличный интересный пример подобной компании.

Темпы роста бизнеса: DocuSign – основной претендент на гигантский рынок

С тех пор, как в 1999-2001 гг. электронные подписи были признаны юридически обязывающими в большинстве развитых стран, рынок цифровой верификации документов неуклонно растет. Очевидно, что данные услуги создают ценность для клиентов – благодаря быстроте, простоте и эффективности по сравнению с бюрократизированным и затратным процессом подписания бумажных документов. К примеру, в 2017 г. 50% транзакций на платформе DocuSign занимали менее 15 минут, 86% — до 24 часов вместо дней и недель.

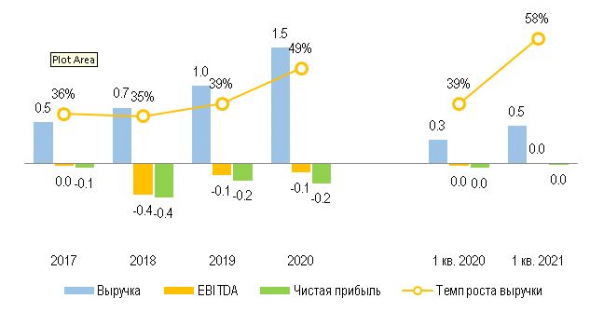

Естественно, DocuSign стала одним из бенефициаров пандемии в 2020 г. в связи с массовым переходом на дистанционную работу. На графике ниже видно, что постепенно замедлявшиеся темпы роста снова начали расти – с 35-39% в 2017-2019 гг. до 49% в 2020 г. Один из ключевых вопросов в рамках анализа инвестиционной привлекательности DocuSign – сохранятся ли высокие темпы роста или пандемия просто ускорила приток пользователей за счет будущего роста, как это произошло с Netlfix?

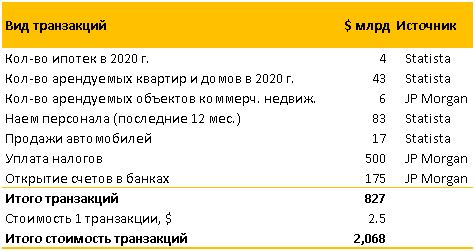

Ответ на этот вопрос складывается из двух составляющих:1. Перспективы роста рынка в целом (TAM, total addressable market). В проспекте эмиссии в рамках IPO в 2018 г. компания оценивала TAM в $25 млрд. Поскольку детали расчета компания не раскрывает, мы попробовали верифицировать эту цифру. На основе публичных источников мы оценили общий объем транзакций в нескольких сегментах – операции с недвижимостью, продажа автомобилей, открытие банковских счетов и т.п. Исходя из средней стоимости $2.5 за транзакцию, только американский рынок указанных услуг составляет $2 млрд. Учитывая, что мы не учитывали огромный пласт возможных операций в сфере маркетинга, ИТ, финансов, юридических вопросов и проч., оценка рынка в $25 млрд кажется правдоподобной.

2. Конкурентная позиция на рынке. Второй ключевой вопрос – сможет ли DocuSign стать бенефициаром 25-миллиардного рынка цифровой верификации или рискует уступить лидерские позиции конкурентам? В 2020 г. глобальный рынок оценивался в $2.8 млрд, а DocuSign с выручкой $1.6 млрд занимает 58% долю. Ниже – основные конкурентные преимущества компании.

- Сильный бренд при выходе на «гринфилд». На текущем этапе, когда основной конкурент DocuSign – не Adobe, не Hellosign и не Barracuda, а бумажный документооборот, приобретение услуг инициируется скорее покупателями, а не поставщиками. В таких условиях сила бренда имеет огромное значение. Как мы отмечали выше, DocuSign стал практически синонимом цифровой подписи, а 58% доля рынка свидетельствует о том, что DOCU – наиболее вероятный поставщик, которого выберет новый пользователь, поскольку ранее, скорее всего, уже сталкивался с DocuSign при подписании договора аренды квартиры или принятии предложения о работе.

- Отсутствие ценовой конкуренции. Поскольку тарифные планы основные игроков практически совпадают, практически нет риска ухода клиентов в результате более агрессивных ценовых предложений.

- Высокая степень интеграции в приложения. Решения DocuSign интегрированы в более чем 300 приложений, от salesforce до Microsoft, что обеспечивает компании рост продаж по мере роста популярности приложений.

- Более низкие издержки на 1 транзакцию относительно блокчейн. Нельзя обойти вниманием технологию блокчейн и популярную идею о заключении транзакций без посредников. Однако на текущем этапе стоимость одной транзакции составляет около $0.3, тогда как затраты на майнинг для транзакции с использованием блокчейн составляют $1. Пока нет предпосылок к тому, что блокчейн станет более экономически эффективным в ближайшем будущем.

И еще немного об апсайдах. Помимо сказанного выше, отметим несколько очевидных драйверов выручки в ближайшие годы.

- Возможность международной экспансии. Текущая доля выручки за пределами США составляет всего 21% по данным отчетности за 1К 2021. DocuSign уже соответствует европейским стандартам, и мы видим большие возможности для проникновения в Азиатско-Тихоокеанский регион и Австралию.

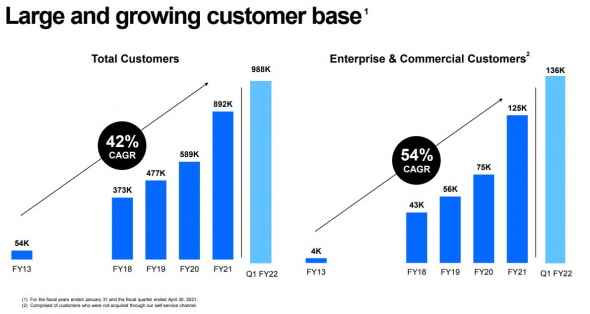

- Рост доли крупных клиентов. В отношении DocuSign работает знаменитый принцип 80/20 – небольшая доля крупных корпоративных клиентов обеспечивает около 88% выручки. На инфографике ниже видно, что число корпоративных клиентов (enterprise & commercial) растет существенно быстрее, чем общее количество клиентов. В 2018 г. JP Morgan оценивал, что средняя выручка на крупного клиента — $11.6 тыс., тогда как на малый бизнес – всего $0.2 тыс.

- Рост ARPC (средняя выручка на клиента) за счет расширения функционала и использования новых функций уже существующими клиентами. Кроме того, компания планирует расширить продуктовую линейку услугами по сопровождению до и после транзакций.

Источник: Отчетность DocuSign за 1К 2021

Таким образом, мы считаем, что DocuSign станет основным бенефициаром стремительно растущего рынка цифровой верификации и сохранит высокие темпы роста выручки.

Рентабельность: Убытки по EBITDA, но положительный операционный поток

DocuSign по-прежнему убыточна на уровне EBITDA и чистой прибыли. Означает ли это, что бизнес плохой и теряет деньги? Давайте разберемся, почему так происходит.

Для этого обратимся к расчету операционного денежного потока косвенным методом, т.е. путем корректировок чистой прибыли. В таблице ниже хорошо видно, что компания генерирует положительный денежный поток. Убытки на уровне Income statement связаны со следующими статьями:

- Амортизация (13% от выручки LTM)

- Stock-based компенсация (19%), т.е. зарплаты, выплачиваемые акциями компании, а не наличными

- Рост выручки будущих периодов (17%), т.е. выручка, по которой подписчики уже произвели оплату, но услуга им еще полностью не оказана (например, в случае с авансами по годовой подписке)

Источник: Capital IQ

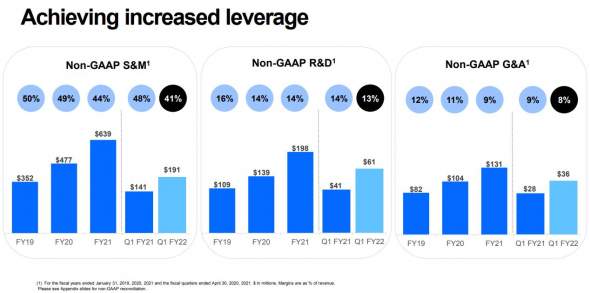

Разумеется, компания не может бесконечно существовать, будучи убыточной. Но мы видим отчетливую позитивную динамику – отношение операционного потока к выручке растет, т.е. компания зарабатывает все больше кэша на доллар выручки. Убыток по EBITDA также стабильно сокращается. Основные драйверы роста маржи представлены на инфографике ниже:

Источник: Отчетность DocuSign за 1К 2021

Структура капитала: умеренная долговая нагрузка

Долговые обязательства DocuSign на 30.04.2021 составляют $0.9 млрд, т.е. 2.1х LTM операционного потока. Учитывая, что на балансе у компании $0.8 млрд денежных средств и эквивалентов, долговая нагрузка предоставляется нам умеренной и не угрожает финансовому положению бизнеса.

Результаты за 1К 2021 г.: устойчивый рост выурчки

- Выручка в 1К 2020 г. увеличилась на 58% год-к-году и составила $0.5 млрд, на 7.5% превзойдя консенсус аналитиков. Это 5-й квартал подряд, когда темп роста выручки ускоряется.

- EBITDA составила 9 млрд руб., впервые показав квартальное положительное значение, подтверждая тезис о том, что компания вскоре станет прибыльной.

- EPS non-GAAP составил $0.44 (+50% y-o-y), также превзойдя ожидания аналитиков ($5.85).

- Операционный денежный поток составил $136 млн (+120% y-o-y), свободный денежный поток -$47 млн в результате байбека (-$107 млн) и погашения долга (-$37 млн).

Источник: Capital IQ

Оценка: даже текущие высокие мультипликаторы не отражают полностью потенциал роста

Стоимость любого традиционного бизнеса определяется 3 ключевыми факторами:

- Темпы роста

- Конвертация прибыли в денежный поток

- Структура капитала

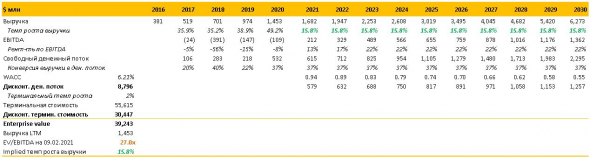

В рамках инвестиционного решения о покупке акций DocuSign ключевой вопрос – следует ли вкладываться в компанию, которая торгуется по мультипликатору (на дату открытия позиции – 20.05.2021) EV/Выручка 27х?

Для ответа на этот вопрос можно сделать следующий простой, но наглядный расчет. Предположим, что соотношение FCF/Выручка сохранятся в будущем уровне 2020 г. (что достаточно консервативно ввиду высоких темпов роста бизнеса.

В таблице ниже видно, что мультипликатор EV/Выручка 27х соответствует оценке методом DCF, предполагающей темп роста выручки 15.8% в следующие 10 лет. Текущий темп роста – 49%, а в будущем высокие темпы сохранятся (JP Morgan прогнозирует средний рост выручки 31% в 2021-2024 гг.). На наш взгляд, этот расчет показывает, что у компании был высокий потенциал роста на момент входа в позицию 20 мая.

Источник: Capital IQ, JP Morgan

Надеемся, наш анализ был интересен и полезен для вас!

Сохраняйте хладнокровие и инвестируйте!

теги блога Lion King Brothers

- Activision Blizzard

- AMZN

- Applied Materials

- Atlassian

- ATVI

- DocuSign

- INTC

- Intel

- Lam Research

- Lam Research Corporation

- Lululemon Athletica

- Mercado Libre

- Micron Technology

- MU

- Netflix

- netflix inc

- NFLX

- PANW

- S&P500 фьючерс

- ServiceNow

- Square

- TARGET CORPORATION

- US markets

- Zoom

- акции

- акции США

- американские акции

- мобильный пост

- обучение инвестициям

- стратегия инвестирования

- трейдинг

- Фундаментальный анализ акций