Блог им. uroboros

Куда инвестировать при раскрутке инфляции? Американский опыт 70-ых

- 02 апреля 2021, 00:38

- |

В последние недели заметил сокращение числа публикаций по скорой мировой инфляции, вызванной многолетним печатанием денег мировыми центробанками и дефицитами государственных бюджетов. Однако это произошло не потому, что проблема ушла, а скорее наоборот. Эта мысль уже стала доминирующей и почти не вызывает возражений. Число спорщиков заметно сократилось.

Также все согласились, главной движущей силой грядущей инфляции станет инфляция издержек. Именно по сырью, которые нельзя напечатать как деньги. Коммодити постепенно начнут проникать во все пирамиды производственных цепочек. И вот недавно я получил свежее подтверждение, что вышеуказанные процессы не только не останавливаются, но и ускоряются.

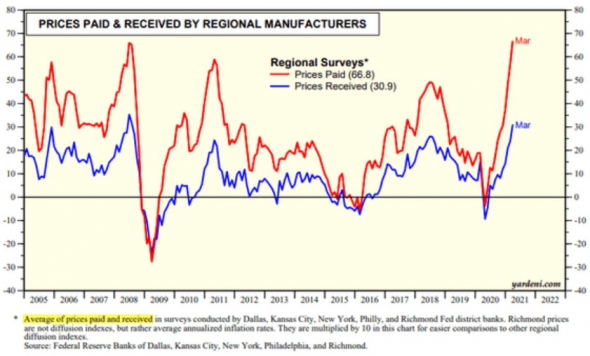

На графике американские цены для производителей. Красная — те, что они уплачивают при закупке сырья. Синяя, по каким они отпускают свою продукцию. В российской экономической традиции такие процессы обычно называются ценовыми ножницами.

Аккурат в марте очередной максимум и ускорением роста. Верной дорогой идем!

Предупрежден, значит вооружен. Попробуем же поразмахивать полученным кольтом. Может и нам чего достанется при этом дележе (перераспределении) общественного пирога. Для этого применим классический прием технического анализа, поищем в недавнем прошлом последний пример похожей ситуации. Думаю не будет много протестующих, если остановимся на 70-ых годах прошлого столетия.

Напомним что тогда после ближневосточных заварушек арабские страны ввели эмбарго (санкции по современному) на поставку нефти в страны запада. Она подорожала сразу в несколько раз. Поскольку она лежала в основании большинство производственных цепочек, то это привело к галопирующей инфляции в течение нескольких лет.

Интересное было время. С удовольствием бы его посмаковал. Но сейчас у нас очень практическая цель — посмотреть, куда надо было тогда инвестировать. И вот тут очень пригодится следующая картинка.

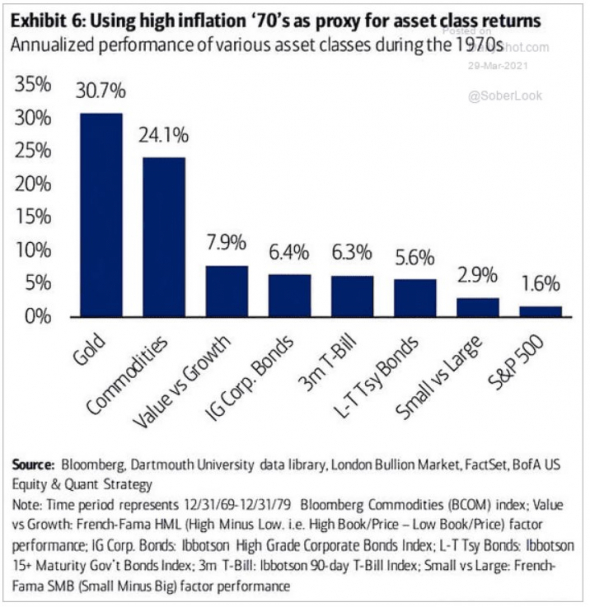

В ней собран бесценный опыт целого десятилетия. Что и как росло за эти годы. Грех не воспользоваться чужими ошибками.

Итак, на первом месте золото. Это к вопросу, что в нынешнее время этот презренный металл просто пережиток прошлого.

На втором как должно быть — коммодити. Которые и являются первопричиной той инфляции.

Далее густой гурьбой с приблизительно одинаковой доходностью идут различные активы из категории fixed Income. Исключение составляют различные индексы, вроде тех что надо было вкладываться в компании с большими активами по балансу.

А вот самое неожиданное — это индекс S&P. Всего в среднем +1,6%. Почему неожиданное. Да потому что по классике в периоды инфляции надо вкладываться в недвижимость, товары и акции. А здесь такой прокол.

При этом тот S&P не чета нынешнему. Тогда состав индекса менялся не столь часто. Это сейчас, как какая компания перестает расти, ее исключают из списка, а вместо нее подыскивают растущую. В результате портфель может стоять на месте при растущем индексе.

Разгадка противоречия лежит в том, что при галопирующей инфляции резко падают доходы компаний и покупательский спрос. В результате ключевой показатель акции P/E начинает снижаться. И даже обесценение валюты не может это переломить.

Кроме того, инвесторы в периоды передряг стремятся переложиться в более надежные активы, т.е. в облигации. Что приводит в обезвоживанию притока денег в акции. И даже может локально привести к мощным коррекциями. Кстати такая ситуация назревает именно сейчас.

Вывод, если собираетесь инвестировать в акции. то не берите акции тех стран, которые наиболее подвержены инфляционной угрозе. Хотя в нынешний век глобализации особо выбирать не из чего.

В целом да. Хотя может быть, несколько узковато. Зачем самому себя ограничивать? Главное — чтобы это были бы реальные активы.

Северная Корея пожалуй единственная страна в мире на данный момент, которая не зависит о эмиссии ФРС. Если есть возможность проинвестировать в нее, надо обязательно пользоваться. Но это вряд ли.

Сейчас печатный станок ФРС необходимо снова ускорять, чтобы удержать долговые пирамиды и финансовые пузыри от коллапса, но сделать это так чтобы не выплеснуть инфляцию (или гипер) на улицы будет очень сложно.

Будет весело, когда «надувательство» из пузырей «всего», вырвется наружу.

Мне интерессно, куда направится классика: ( Au + Ag + Cu ), когда из биржевого квадрилиона даже в биток не убежишь, так как он «фсё» ?

Скорее наоборот, квадриллион убежит в активы типа Au + Ag + Cu

Есть такой блогер https://aftershock.news/?q=user/35899

От него интересная картинка в тему.

Здесь меняется причина со следствием. Золото одно из мерил инфляции. Если есть инфляция, то золото растет.

До 80000 он вполне может дорасти в текущем году. Далее, вряд ли будет расти с той же скоростью. Да и риски у него зашкаливают. Лично я не работал с ним и другим не советую. Несмотря на его фееричные результаты.

Т.е. о Российском рынке нужно забыть?))

в этой связи эпичненько смотрится идея кремлядей запустить ИИС 3 — на 10 лет, без НДФЛ на дивы. Так и вижу бабу Фросю и бабу Клаву, своими мощными вложениями с пенсии, поддерживающие индекс Мосбиржи, после ухода индексных фондов из этого дурдома…

Куда конкретно инвестировать в пшено или сталь надо конкретно изучать. Если же использовать общие соображения, что будет инфляция, то надо делать портфель из разных коммодити. Там уже как повезет. И то вряд ли что за год будет +20%. Пока инфляция до таких уровней на западе еще не доросла.

Такие соображения способны использовать только структуры, у которых столько денег, что они вынуждены их размещать под отрицательную ставку, поскольку больше некуда. Для небольшого розничного инвестора это скорее только общее направление, которое поможет сузить круг выбора для инвестиций и предупреждает, куда инвестировать не нужно. Общие советы дают только общие рекомендации.

Суммирую. Инвестирование было и остается трудным делом.

Кеш обесценивается со скоростью инфляции. Плохой совет.

Обращайте внимание на активы, которые нельзя увеличить путем печатания денег.