SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. EnhancedInvestments

Бэк-тестирование стратегий работы с commodity компаниями

- 16 марта 2020, 15:10

- |

Бэк-тестирование стратегий работы с commodity компаниями

Summary:

При инвестировании в commodity компании* и оценке потенциала сверхважно учитывать текущую конъюнктуру (что мы и делаем в основном успешно с 2015)

Теперь, когда мы реализовали расчеты на сервере вместо excel, у нас появилась возможность делать это на расширенной выборке компаний и в полностью автоматическом режиме Мы проверили, как сработала бы наша система, если бы мы изначально, с 2015 года, делали это автоматически. Оказалось, что отлично и даже лучше, чем мы сработали по факту:

Условно, если прибыль сталелитейной компании в последний период была $ 1000 млрд, а цена на сталь была $ 400, то независимо от долгосрочного прогноза цен на сталь, при прочих равных (одинаковой капитализации) намного комфортнее находиться в акциях компании, если текущая цена на сталь стала $ 500, нежели в ситуации, когда она была $ 300. Намного комфортнее находиться именно потому, что справедливая фундаментальная стоимость компании в этом случае больше.

Почему больше? Казалось бы, при традиционном подходе инвестиционных банков стоимость определяется на базе долгосрочных DCF моделей и на базе долгосрочных прогнозов цен, а сиюминутные колебания цен на продукцию компании не должны влиять на справедливую стоимость компании. На самом деле, стоимость будет больше в нашем понимании в силу 2 факторов:

В этой связи представляется важным оценивать 2 параметра: сколько компания зарабатывает в моменте с учетом текущей конъюнктуры? Каков вероятно ее чистый долг в моменте с учетом конъюнктуры и числа дней, прошедших с даты последней отчетности?В мире в других сферах это называется Now Forecasting (или Nowcasting) — прогнозирование не того, что будет с компанией в будущем, а прогнозирование текущего состоянияСоответственно, если компания стоит дешево по мультипликаторам EV/EBITDA в текущей конъюнктуре, она может быть недоценена, если наоборот — переоценена. По факту бывает, что рынки как недооценивают, так и переоценивают сдвиг в конъюнктуре, и важно учитывать ее изменение единым системным образом.Пример: ММКОсенью 2019 г. цена ММК была 36, и крупные торговые дома рекомендовали ее продавать, а наша система показывала, что падение прибыли будет не таким большим, как закладывает рынок (с учетом того, что существенная доля продаж приходится на внутренний рынок, где цены практически не упали), и соответственно с учетом уже упавшей капитализации компания оценена слишком дешево. Мы совершали покупки по 36, и впоследствии распродавали позиции около 44.На базе этой стратегии мы работали систему расчета потенциалов. Мы по ней торговали с начала 2015 г., но актуализация анализа происходила в ручном режиме и с задержками, а покрытие было неполным.

Сейчас, когда мы ввели данные по динамике котировок, дивидендов и финансовых показателей в базу данных и автоматизировали расчет на сервере, у нас появилась возможность проверить, какими получились бы результаты стратегии при работе в ней в полностью автоматическом режиме с начала 2015 года, а также каковы были бы оптимальные параметры системы.Небольшое теоретическое исследование природы цен на commodities (с 1960 г.)Интересно также поразмышлять над вопросом: если есть определенный вид сырья и он сильно вырастает в цене (или падает) — с точки зрения долгосрочной модели, что лучше — закладывать то, что цена останется на этом измененном уровне, что она останется на среднеисторическом уровне или никак не учитывать изменение цены и использовать некоторый усредненный подход.

Для того чтобы ответить на этот вопрос, нужно понять, какой параметр мы хотим предсказывать. Вероятно, для целей оценки компании (как дисконтированную стоимость будущих денежных потоков), нам важно предсказывать именно дисконтированную среднюю цену за будущий период; в качестве такого периода возьмем 10 лет.

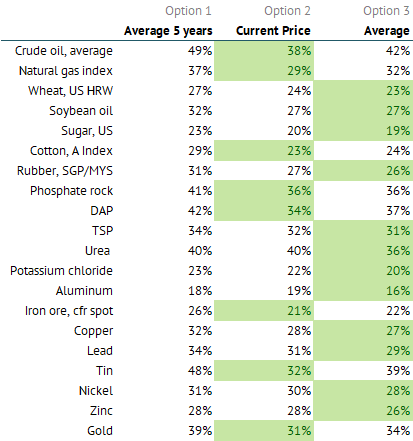

Мы взяли долгосрочную динамику месячных цен на основные commodities с 1960 г. и протестировали, какой из подходов лучше предсказывает эту будущую дисконтированную цену, которая по сути и важна для оценки компании.

Понятно, что ошибка всегда получалась большой — невозможно угадать, что будет следующие 10 лет. Для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторическойНо оказалось при этом, что для всех ресурсов оправдано учитывать текущую цену в прогнозе (вместо того чтобы брать например среднюю за предыдущие 5 лет). А для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторической (что мы и делаем в рамках своей стратегии). Кроме улучшения точности предсказания это позволяет еще и сокращать риски, не заходя в компанию на самом пике цен, это логично и подтверждает цикличность цен на сырье.

Не использовать усреднение с историческими ценами (а использовать просто текущие цены) оказалось наиболее логично для нефти и золота — то есть получилось, что движение по этим ресурсам исторически носило больше трендовый нежели циклический характер.

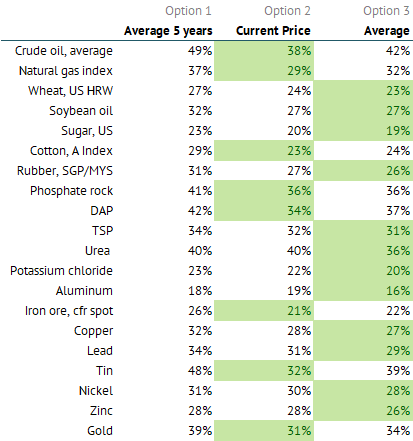

Таблица сравнения точности прогнозирования будущей цены на сырье в зависимости от выбора подхода – средний за 5 лет, текущая цена, среднее между текущей ценой и среднеисторической. Зеленым подсвечен подход, дающий минимальное среднее отклонение

Непосредственно Back-test стратегийНапомним суть нашей стратегии: для каждого дня и каждого эмитента мы рассчитываем ожидаемую EBITDA в текущей конъюнктуре (с учетом сдвига курса доллара, цен на продукцию и сырье компании), а также текущий чистый долг с учетом времени, которое прошло с даты последней отчетности.

Далее мы считаем вмененный мультипликатор EV/EBITDA в текущей конъюнктуре и считаем потенциал восстановления стоимости компании до исторических уровней мультипликатора EV/EBITDA (на уровне 75% перцентиля). После этого мы инвестируем в компании с наибольшим потенциалом

1. Для бек-тестирования мы использовали 2 подхода: 2. Оценка потенциала компаний по текущей конъюнктуре (инвестирование если потенциал больше порогового значения 20%) Оценка компаний по текущей конъюнктуре, если текущая хуже исторической и по средней между текущей и исторической, если текущая лучше исторической (с учетом того, что условие более жесткое — инвестирование в ситуации если потенциал больше порогового значения 10%).Оба подхода показали отличные результаты:

При расчете потенциалов на базе средней между текущей и исторической конъюнктурой:

703% - Аккумулированная доходность с начала 2015 г.

16.4% - Максимальная просадка

не менее 35% - Доходность каждый год

18% - Доходность с начала 2020 года

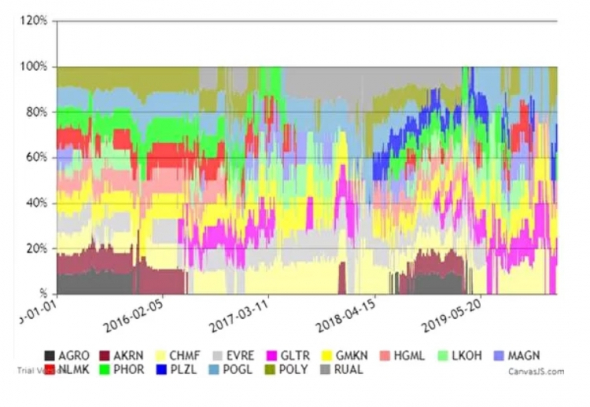

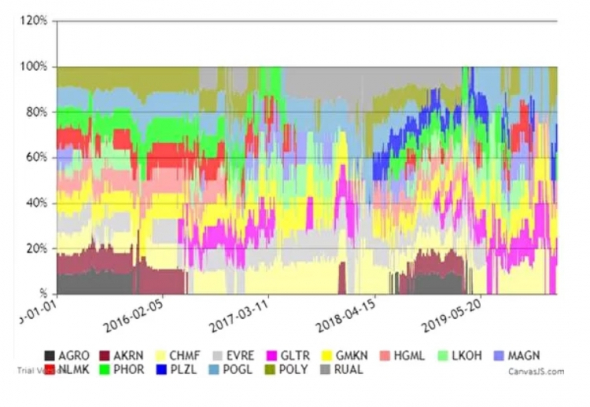

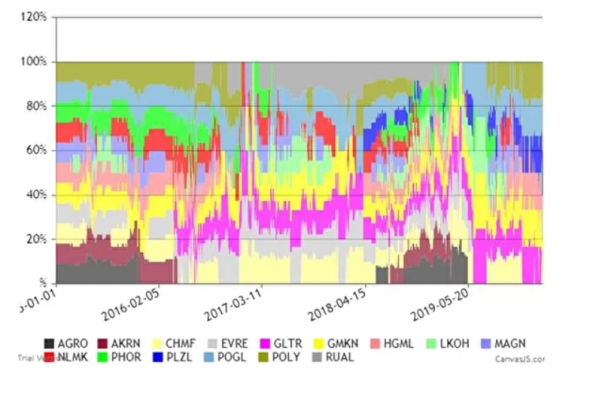

Здесь представлено распределение, в какие компании система осуществляла бы инвестиции в каждый период

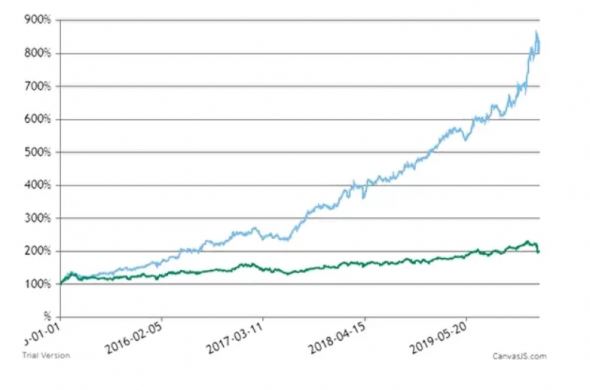

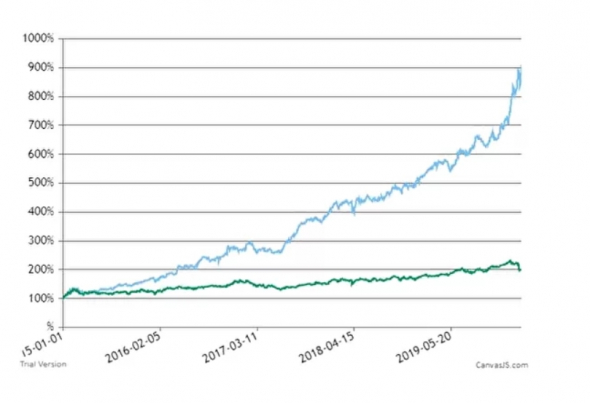

Доходность индекса Мосбиржи (без дивидендов) и портфеля

Максимальная просадка портфеля: -16.4 (2015−04−17)

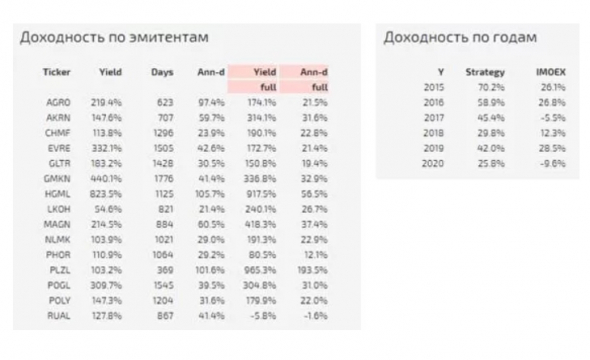

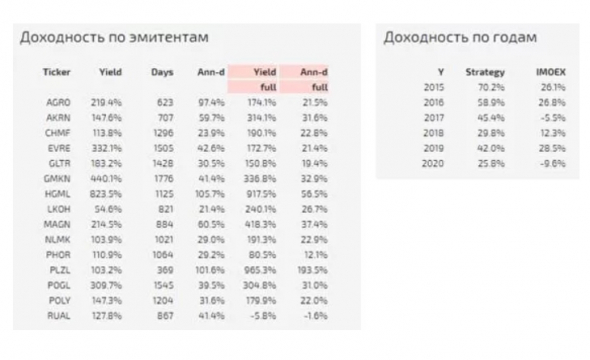

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

Результат при расчете потенциалов на базе текущей конъюнктуры:

743% - Аккумулированная доходность с начала 2015 г.

15.7% — Максимальная просадка

не менее 29% - Доходность каждый год

26% - Доходность с начала 2020 года

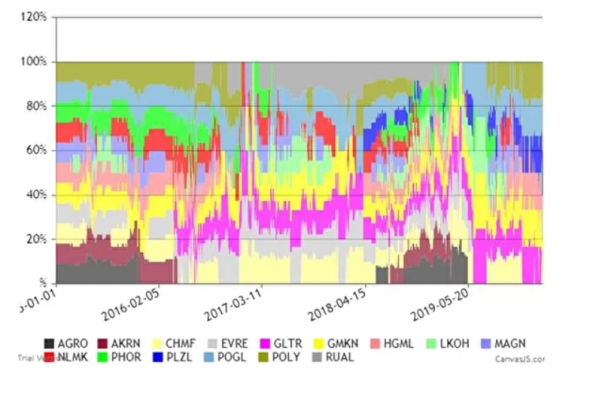

Здесь представлено распределение, в какие компании система осуществляла бы инвестиции в каждый период

Доходность индекса Мосбиржи (без дивидендов) и портфеля

Максимальная просадка портфеля: -15.7 (2015−04−17)

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

Выводы для текущей ситуации (7 марта 2020)

В целом, в ситуации растущего курса доллара существенно улучшаются ожидаемые финансовые результаты и потенциалы экспортеров (которые снижаются вместе с рынком)

В то же время сейчас, с падением рынка и ростом курса доллара — предварительно появляются потенциалы в таких компаниях как НорНикель, Highland Gold, Полюс, Фосагро, Полиметалл, Петропавловск, Фосагро, а также Глобалтранс (по которому конъюнктура не очень — просто дешево стоит)

Важное заявление Все указанное ни в коем случае не являлось результатом подгонов, и не было такого, что мы тестировали миллион стратегий чтобы получить такой результат, честно

В следующей статье мы также поделимся теоретическими предпосылками и результатами бек-тестирования стратегии инвестирования в потребительские компании (тоже неожиданно оказались отличными)

Summary:

При инвестировании в commodity компании* и оценке потенциала сверхважно учитывать текущую конъюнктуру (что мы и делаем в основном успешно с 2015)

Теперь, когда мы реализовали расчеты на сервере вместо excel, у нас появилась возможность делать это на расширенной выборке компаний и в полностью автоматическом режиме Мы проверили, как сработала бы наша система, если бы мы изначально, с 2015 года, делали это автоматически. Оказалось, что отлично и даже лучше, чем мы сработали по факту:

- результат бектеста — аккумулированная доходность 702%

- доходность каждый год > 30%

- аннуализированная доходность нахождения почти в каждой компании повышается относительно варианта «просто находиться в ней весь период»

Условно, если прибыль сталелитейной компании в последний период была $ 1000 млрд, а цена на сталь была $ 400, то независимо от долгосрочного прогноза цен на сталь, при прочих равных (одинаковой капитализации) намного комфортнее находиться в акциях компании, если текущая цена на сталь стала $ 500, нежели в ситуации, когда она была $ 300. Намного комфортнее находиться именно потому, что справедливая фундаментальная стоимость компании в этом случае больше.

Почему больше? Казалось бы, при традиционном подходе инвестиционных банков стоимость определяется на базе долгосрочных DCF моделей и на базе долгосрочных прогнозов цен, а сиюминутные колебания цен на продукцию компании не должны влиять на справедливую стоимость компании. На самом деле, стоимость будет больше в нашем понимании в силу 2 факторов:

- Есть некоторая вероятность того, что произошедший сдвиг цен является фундаментальным (как, например, произошло с ростом цен на палладий в связи с развитием спроса со стороны электромобилей), а не временным (как иногда случается с ценами на уголь во время наводнений)

- По факту в моменте, с периода последней отчетности и скорее всего ближайшие месяцы, в ситуации позитивной конъюнктуры компания зарабатывает больше, а следовательно ее чистый долг будет ниже чем в ситуации, когда конъюнктура негативна

В этой связи представляется важным оценивать 2 параметра: сколько компания зарабатывает в моменте с учетом текущей конъюнктуры? Каков вероятно ее чистый долг в моменте с учетом конъюнктуры и числа дней, прошедших с даты последней отчетности?В мире в других сферах это называется Now Forecasting (или Nowcasting) — прогнозирование не того, что будет с компанией в будущем, а прогнозирование текущего состоянияСоответственно, если компания стоит дешево по мультипликаторам EV/EBITDA в текущей конъюнктуре, она может быть недоценена, если наоборот — переоценена. По факту бывает, что рынки как недооценивают, так и переоценивают сдвиг в конъюнктуре, и важно учитывать ее изменение единым системным образом.Пример: ММКОсенью 2019 г. цена ММК была 36, и крупные торговые дома рекомендовали ее продавать, а наша система показывала, что падение прибыли будет не таким большим, как закладывает рынок (с учетом того, что существенная доля продаж приходится на внутренний рынок, где цены практически не упали), и соответственно с учетом уже упавшей капитализации компания оценена слишком дешево. Мы совершали покупки по 36, и впоследствии распродавали позиции около 44.На базе этой стратегии мы работали систему расчета потенциалов. Мы по ней торговали с начала 2015 г., но актуализация анализа происходила в ручном режиме и с задержками, а покрытие было неполным.

Сейчас, когда мы ввели данные по динамике котировок, дивидендов и финансовых показателей в базу данных и автоматизировали расчет на сервере, у нас появилась возможность проверить, какими получились бы результаты стратегии при работе в ней в полностью автоматическом режиме с начала 2015 года, а также каковы были бы оптимальные параметры системы.Небольшое теоретическое исследование природы цен на commodities (с 1960 г.)Интересно также поразмышлять над вопросом: если есть определенный вид сырья и он сильно вырастает в цене (или падает) — с точки зрения долгосрочной модели, что лучше — закладывать то, что цена останется на этом измененном уровне, что она останется на среднеисторическом уровне или никак не учитывать изменение цены и использовать некоторый усредненный подход.

Для того чтобы ответить на этот вопрос, нужно понять, какой параметр мы хотим предсказывать. Вероятно, для целей оценки компании (как дисконтированную стоимость будущих денежных потоков), нам важно предсказывать именно дисконтированную среднюю цену за будущий период; в качестве такого периода возьмем 10 лет.

Мы взяли долгосрочную динамику месячных цен на основные commodities с 1960 г. и протестировали, какой из подходов лучше предсказывает эту будущую дисконтированную цену, которая по сути и важна для оценки компании.

Понятно, что ошибка всегда получалась большой — невозможно угадать, что будет следующие 10 лет. Для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторическойНо оказалось при этом, что для всех ресурсов оправдано учитывать текущую цену в прогнозе (вместо того чтобы брать например среднюю за предыдущие 5 лет). А для большинства commodities было оправдано усреднять текущую конъюнктуру со среднеисторической (что мы и делаем в рамках своей стратегии). Кроме улучшения точности предсказания это позволяет еще и сокращать риски, не заходя в компанию на самом пике цен, это логично и подтверждает цикличность цен на сырье.

Не использовать усреднение с историческими ценами (а использовать просто текущие цены) оказалось наиболее логично для нефти и золота — то есть получилось, что движение по этим ресурсам исторически носило больше трендовый нежели циклический характер.

Таблица сравнения точности прогнозирования будущей цены на сырье в зависимости от выбора подхода – средний за 5 лет, текущая цена, среднее между текущей ценой и среднеисторической. Зеленым подсвечен подход, дающий минимальное среднее отклонение

Непосредственно Back-test стратегийНапомним суть нашей стратегии: для каждого дня и каждого эмитента мы рассчитываем ожидаемую EBITDA в текущей конъюнктуре (с учетом сдвига курса доллара, цен на продукцию и сырье компании), а также текущий чистый долг с учетом времени, которое прошло с даты последней отчетности.

Далее мы считаем вмененный мультипликатор EV/EBITDA в текущей конъюнктуре и считаем потенциал восстановления стоимости компании до исторических уровней мультипликатора EV/EBITDA (на уровне 75% перцентиля). После этого мы инвестируем в компании с наибольшим потенциалом

1. Для бек-тестирования мы использовали 2 подхода: 2. Оценка потенциала компаний по текущей конъюнктуре (инвестирование если потенциал больше порогового значения 20%) Оценка компаний по текущей конъюнктуре, если текущая хуже исторической и по средней между текущей и исторической, если текущая лучше исторической (с учетом того, что условие более жесткое — инвестирование в ситуации если потенциал больше порогового значения 10%).Оба подхода показали отличные результаты:

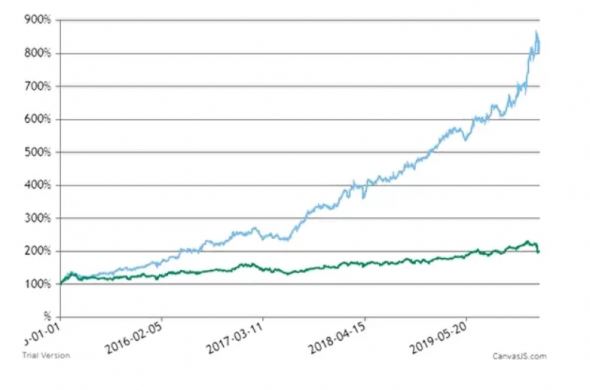

При расчете потенциалов на базе средней между текущей и исторической конъюнктурой:

703% - Аккумулированная доходность с начала 2015 г.

16.4% - Максимальная просадка

не менее 35% - Доходность каждый год

18% - Доходность с начала 2020 года

Здесь представлено распределение, в какие компании система осуществляла бы инвестиции в каждый период

Доходность индекса Мосбиржи (без дивидендов) и портфеля

Максимальная просадка портфеля: -16.4 (2015−04−17)

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

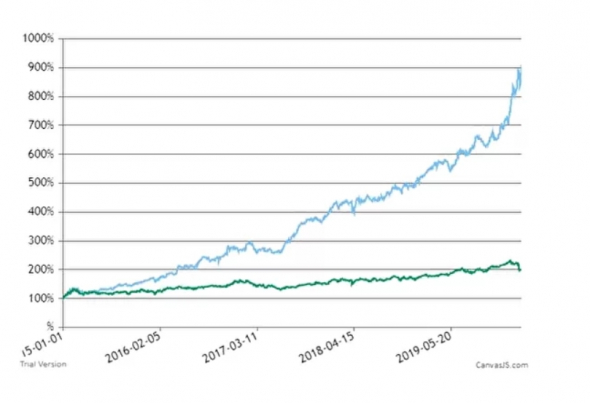

Результат при расчете потенциалов на базе текущей конъюнктуры:

743% - Аккумулированная доходность с начала 2015 г.

15.7% — Максимальная просадка

не менее 29% - Доходность каждый год

26% - Доходность с начала 2020 года

Здесь представлено распределение, в какие компании система осуществляла бы инвестиции в каждый период

Доходность индекса Мосбиржи (без дивидендов) и портфеля

Максимальная просадка портфеля: -15.7 (2015−04−17)

Данная таблица сравнивает доходность при нахождении в бумаге по стратегии (когда потенциал выше порогового значания) и при нахождении в бумаге все время (Ann-d значит Annualized Yield) — как видно, почти для всех эмитентов нахождение в бумаге по стратегии повышает аннуализированную доходность относительно нахождения в бумаге все время (Ann-d full)

Выводы для текущей ситуации (7 марта 2020)

В целом, в ситуации растущего курса доллара существенно улучшаются ожидаемые финансовые результаты и потенциалы экспортеров (которые снижаются вместе с рынком)

В то же время сейчас, с падением рынка и ростом курса доллара — предварительно появляются потенциалы в таких компаниях как НорНикель, Highland Gold, Полюс, Фосагро, Полиметалл, Петропавловск, Фосагро, а также Глобалтранс (по которому конъюнктура не очень — просто дешево стоит)

Важное заявление Все указанное ни в коем случае не являлось результатом подгонов, и не было такого, что мы тестировали миллион стратегий чтобы получить такой результат, честно

В следующей статье мы также поделимся теоретическими предпосылками и результатами бек-тестирования стратегии инвестирования в потребительские компании (тоже неожиданно оказались отличными)

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансовые результаты

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс