Блог им. Z-Opera

Как определить хорошую точку входа? (часть 1)

- 03 июня 2019, 12:37

- |

От более стратегического видения рынка, который я описывал, например, в статьях:

https://smart-lab.ru/blog/534372.php

https://smart-lab.ru/blog/535384.php

https://smart-lab.ru/blog/536789.php

предлагаю перейти к тактическому и задумаемся, как оценить качество того или иного алгоритма входа в позицию по некоторому инструменту.

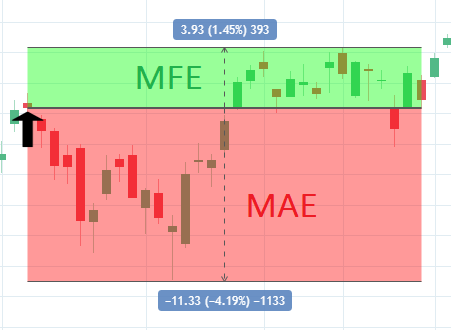

Одним из таких подходов является MFE/MAE анализ. Что это такое? Рассмотрим рисунок ниже.

Предположим, что мы вошли в некоторой точке графика цены в длинную позицию (чёрная стрелка на рисунке). Можно взять некоторое временное окно и проверить, на какое максимальное расстояние цена смещалась в сторону прибыли (зелёная зона) и в сторону убытка (красная зона) в пределах данного окна после того как мы вошли в позицию. Величина наибольшего смещения цены в сторону прибыли называется «Максимальное благоприятное отклонение» (анг. «Maximum Favorable Excursion (MFE)»). Величина наибольшего смещения цены в сторону убытка называется «Максимальное неблагоприятное отклонение» (анг. «Maximum Adverse Excursion (MAE)»). На рисунке величина MFE равна 3.93, а величина MAE равна 11.33. Если разделить значение MFE на MAE, то получим некий коэффициент MFE/MAE (в нашем примере MFE/MAE = 0.35).

Зачем это нужно? С помощью этих величин (MFE и MAE) можно оценить качество точки входа стратегии. Если для всех сделок вычислить коэффициенты MFE/MAE, а затем взять среднее, то мы можем количественно определить, на сколько сильный перевес имеет наш алгоритм входа.

- Если отношение MFE/MAE = 1, то точка входа не даёт никакого перевеса.

- Если отношение MFE/MAE< 1, то точка входа имеет отрицательный перевес – можно попробовать поменять направление входа в позицию (вместо длинной позиции использовать короткую и наоборот).

- Если отношение MFE/MAE > 1, то точка входа имеет перевес и даёт больше шансов войти в сделку с меньшим риском.

Чем больше отношение MFE/MAE единицы, тем лучше для нашей стратегии.

Надо сказать, что сам по себе алгоритм входа может быть достаточно сложным и содержать множество фильтров. Например, сейчас, занимаясь автоматизацией стратегии для одного публичного трейдера, торгующего фьючерсами на CME, я насчитал около 7 фильтров для его алгоритма входа. Эти фильтры необходимо оцифровать тем или иным способом.

Давайте рассмотрим использование коэффициентов MFE/MAE на примере. Будем тестировать различные алгоритмы входа для инструмента SPY (ETF, торгующий акциями из индекса S&P 500). Я использовал данные за всю историю этого инструмента – с 1993 г (примерно 25 лет). Тестировать точки входа будем на таймфрейме W1.

Нужно определиться за какой период тестировать данные торгового инструмента, и какой использовать таймфрейм для анализа алгоритма входа. Для чистоты эксперимента, период тестирования торгового инструмента должен содержать различные состояния рынка – низко-/высоко-волатильное, трендовое/нетрендовое.

Для примера я взял несколько простых алгоритмов входа в позицию:

- Прорыв HHV/LLV (канал Дончиана) для 20 последних свечей.

- Две подряд растущие/падающие свечи.

- Три подряд растущие/падающие свечи.

- Свеча пересекла EMA(20) снизу/сверху.

- Рандомный вход.

Перед тестированием точек входа необходимо определиться с размером временного окна для расчёта коэффициентов MFE/MAE. Размер этого окна нужно брать соизмеримым с временем удержания позиции, которое подразумевает стратегия. В данном тесте, для наглядности, я использовал 96 недель (около 2 лет) в качестве максимального периода временного окна. Поскольку размер временного окна при расчёте MFE/MAE – это параметр, то неплохо было бы видеть динамику этого коэффициента, в зависимости от этого параметра.

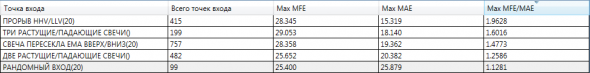

Я посчитал коэффициенты MFE/MAE для указанных пяти точек входа и отсортировал точки входа по убыванию коэффициента MFE/MAE для них:

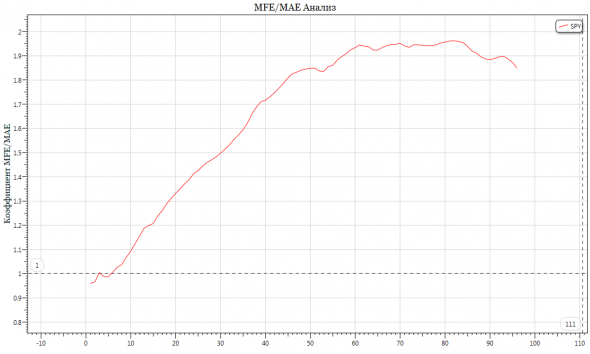

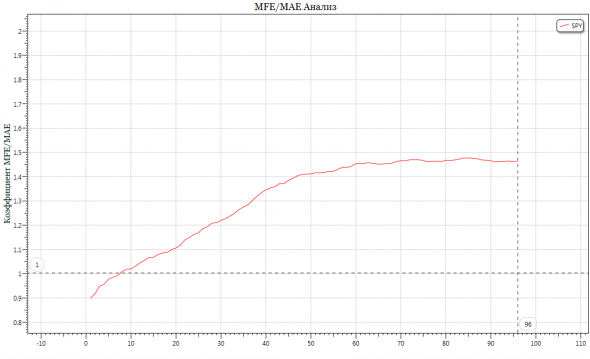

Наибольший коэффициент MFE/MAE получился для точки входа «Прорыв HHV/LLV (20)». Так выглядит этот коэффициент в динамике, в зависимости от выбранного временного окна от 1 до 96 недели:

Фактически, первые 5 недель значение кривой ниже единицы. Это говорит о том, что в краткосрочной перспективе, при удержании позиции 1-5 недель, точка входа при прорыве канала Дончиана не даёт перевеса (но небольшой перевес возникнет, если мы будем открывать позицию в противоположном прорыву направлении). Начиная с 6-ой недели удержания позиции появляется перевес – значение кривой становится больше единицы. Перевес достигает своего пика где-то на 60-ой неделе (около 1 года) и примерно равен 1.9. Это означает, что, если после прорыва канала Дончинана мы будем удерживать SPY около 1 года, то шансов выиграть у нас будет в 2 раза больше, чем проиграть. Удерживать позицию дольше 1 года просто не имеет смысла, т.к. за этот период кривая достигла своего пика и дальнейшего роста перевеса не происходит.

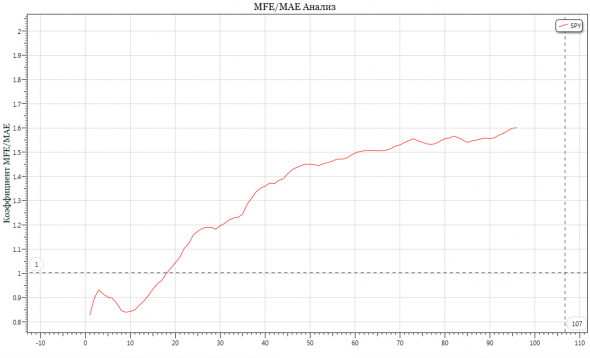

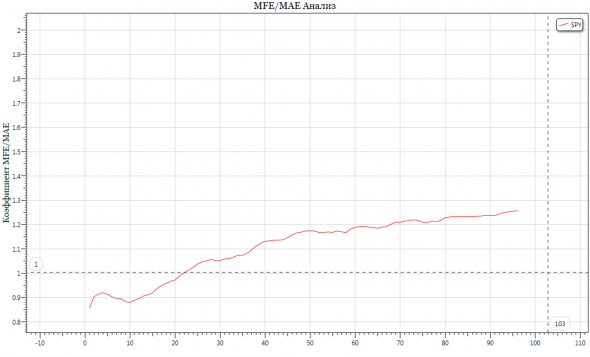

Для точки входа «Три подряд растущие/падающие свечи» кривая коэффициентов MFE/MAE получилась следующей:

Эта точка входа даёт меньше преимуществ, чем «Прорыв HHV/LLV (20)». Максимальное значение кривой MFE/MAE составляет 1.6. Коэффициент MFE/MAE становится больше единицы лишь с 18-ой недели удержания позиции.

Для точки входа «Свеча пересекла ema(15) вверх/вниз» кривая коэффициентов MFE/MAE получилась следующей:

Эта кривая стабильно возрастает на промежутке от 1 до 50 недель. Затем скорость роста кривой снижается. Коэффициент MFE/MAE становится больше единицы после 8-ой недели удержания позиции.

Для точки входа «Две подряд растущие/падающие свечи» кривая коэффициентов MFE/MAE получилась следующей:

Отчасти она напоминает кривую «Три подряд растущие/падающие свечи», но имеет меньшую скорость изменения. Коэффициент MFE/MAE становится больше единицы лишь с 22-ой недели удержания позиции.

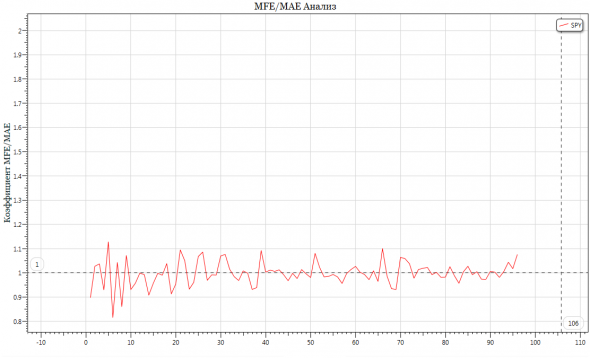

И последняя кривая – рандомный вход:

Обратите внимание, что кривая на временном промежутке от 1 до 96 недель находится в окрестности единицы. Это говорит о том, что рандомная точка входа не имеет смещения вероятности. При рандомном входе цена может двигаться в сторону прибыли и убытка на одинаковое расстояние.

Среди трейдеров существует распространенное мнение того, что точка входа не важна, т.к. она не определяет прибыль в сделке. Что прибыль в сделке определяет точка выхода, а точка входа может быть выбрана случайным образом. Да, это так (прибыль в сделке определяет точка выхода). Но именно качественная точка входа позволяет войти в позицию с минимальным риском и максимизировать шансы того, что цена сместится в нужное нам направление. И трейдеру следует непрерывно развивать этот навык на протяжении всей его карьеры.

И на последок. Вы можете взять журнал своих сделок и провести такой MFE/MAE анализ и оценить на сколько хорошо у вас получается определять точки входа и вообще понять не входите ли вы в позицию случайным образом.

ЗАКЛЮЧЕНИЕ:

- MFE – максимальное благоприятное отклонение – это максимальное расстояние на которое прошла цена в благоприятную для нас сторону. MAE – максимальное неблагоприятное отклонение – это максимальное расстояние на которое прошла цена в неблагоприятную для нас сторону.

- Отношение (коэффициент) MFE/MAE позволяет оценить количественно на сколько качественна наша точка входа. Чем выше MFE/MAE значения 1, тем больше шансов войти в сделку с меньшим риском.

- Для большей наглядности, лучше рассматривать коэффициент MFE/MAE в динамике – в зависимости от выбранного параметра временного окна.

теги блога Chief In Quantitative Research

- CME

- алгоритмическая торговля

- алготрейдинг

- американский рынок

- глубокое обучение

- инвестиции

- количественный анализ

- Криптовалюты

- машинное обучение

- нейронная сеть

- нейронные сети

- роботы

- статистика

- точка входа

- трейдинг

- фьючерсы

Как быть если МАЕ=0?