Блог им. andreihohrin

Холдинг Goldman Group (ОбъединениеАгроЭлита, ТД Мясничий) закончил 2018 год с прибылью 300 млн.р. Мнение о предварительной годовой отчетности.

- 02 апреля 2019, 08:03

- |

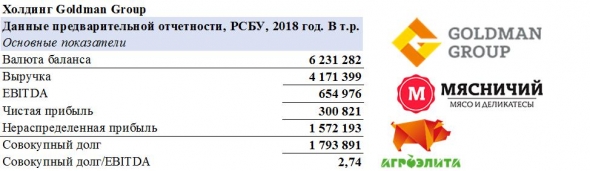

Красноярский вертикально-интегрированный холдинг Goldman Group предоставил нам предварительные данные годовой отчетности по РСБУ. Итоговые данные могут быть скорректированы, но несущественно.

В совокупности в обращении находятся облигационные выпуски дочерних обществ холдинга объявленной суммой в 900 млн.р.:

• ОбъединениеАгроЭлита:

o 1-й выпуск, сумма 200 млн.р., купон 13,75%,

o 2-й выпуск, сумма 200 млн.р., купон 13,75%,

• ТД Мясничий:

o 1-й выпуск, сумма 100 млн.р., купон 13,5%,

o 2-й выпуск, сумма 100 млн.р., купон 13,5%,

o 3-й выпуск, сумма 300 млн.р., купон 13,5%.

Дадим краткую справку и мнение по предварительным показателям.

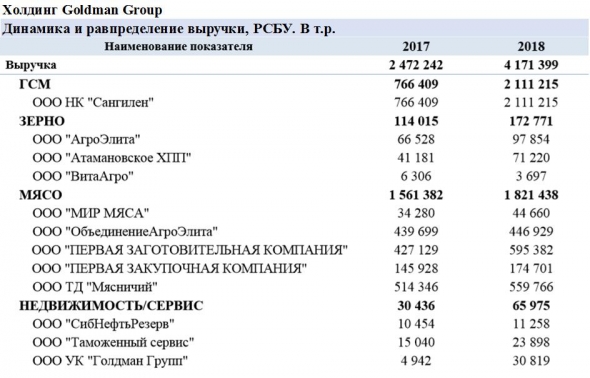

На сегодня у еще нас нет всей информации о динамике показателей. Но по имеющимся цифрам, уже можно отразить следующую динамику:

• Прирост выручки за год – 1,7 млрд.р., или +68%,

• Прирост активов за год – 3,1 млрд.р., или +102%,

• Прирост собственного капитала за год – 2,5 млрд.р., +197%,

• Прирост всей задолженности за год – 0,4 млн.р., +41%.

Как вывод: холдинг показывает быстрый, но органический рост. Темпы роста долга ниже темпов роста выручки и капитала. Базовое соотношение долг/EBITDA остается ниже 3, холдинг находится в хорошем финансовом состоянии и способен к продолжению роста финпоказателей.

По оценке эмитента, в 2019 году биржевой долг холдинга, вероятно, достигнет 1,6 млрд.р. При этом совокупный долг ожидается на уровне 2,5 млрд.р. В структуре совокупного долга должна продолжить сокращаться доля банковских кредитов за счет роста облигационного портфеля. Однако эта доля предполагается не меньше 30-40%. В то же время, EBITDA 2019 года запланирована на уровне около 1 млрд.р., и динамика бизнеса в 1 квартале 2019 подтверждает ожидания.

Также происходит процесс объединения и акционирования холдинга Goldman Group, в т.ч. с целью проведения IPO в 2019 или 2020 году.

По состоянию бизнеса и финансовых показателей, мы оцениваем Goldman Group как качественного эмитента облигаций и считаем доходность выпущенных ОбъединениемАгроЭлита и ТД Мясничий облигаций (13,5-14,6% в зависимости от выпуска) справедливой или имеющей премию к рынку.

@AndreyHohrin

t.me/probonds

теги блога Андрей Х.

- Brent

- EUR|USD

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- Агроэлита

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- Калита облигации

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- новости эмитентов

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка