Блог им. AVBacherov

ПИФ Облигаций VS ОФЗ. Куда вложить частному инвестору?

- 26 ноября 2018, 16:31

- |

14 ноября я написал небольшую заметку, где сравнивал вложения частного инвестора в ОПИФ Альфа Капитал ЕвроОблигации и ОФЗ (https://smart-lab.ru/blog/504977.php).

Я утверждал и продолжаю утверждать, что физическим лицам лучше держаться подальше от фондов облигаций, и корпоративных облигаций. И этой статье я ещё раз продемонстрирую, почему ОФЗ лучше ОПИФ Облигаций.

Но для начала повторю, что основными плюсами инвестирования в ОФЗ являются:

- Максимальная надежность с точки зрения дефолта. И вообще, в России надежней чем ОФЗ, ничего быть не может! У государства, всегда есть возможность напечатать деньги и расплатиться по своим долгам. Инфляция и валютные риски – это риски, относящиеся к другой категории и должны нивелироваться (хеджироваться) другими инструментами. Ещё раз, ОФЗ надежнее депозитов в банке, если их держать до погашения.

- ОФЗ имеют максимальную ликвидность на рынке долгов, у большинства физических лиц не возникнет проблем с продажей или покупкой данных бумаг.

- По ОФЗ купоны не облагаются НДФЛ. Может быть обложена только разница от цены приобретения ОФЗ и цены реализации, или же номиналом при погашении.

Теперь я хочу продемонстрировать, наглядно, чего обычно не понимают большинство инвесторов. По облигациям (и по ОФЗ в том числе) платятся купоны, это своего рода проценты, которые вам перечисляются с определённой периодичностью. Реинвестирование данных купонов, существенно улучшают конечный результат инвестиций.

На графике видна цена облигации на бирже – синим, цена облигации с учётом НКД (накопленный купонный доход) — оранжевый, и стоимость активов инвестора с учётом реинвестированного купона – желтый.

На данном графике представлен результат инвестора с учетом НДФЛ, о котором я написал выше, и комиссии брокеров. Я взял комиссию равную 0,2%, что достаточно высоко, обычно она не превышает 0,1%. Синий – офз с учётом реинвестированного купона, Оранжевый – реальный доход инвестора с учетом НДФЛ и комиссий брокера.

Почему я ещё люблю облигации (в частности ОФЗ), а не фонды облигаций? Потому что, покупая облигацию, вы получите:

1. доход очень-очень близко к планируемому, если продержите бумагу до погашения;

2. или доходность к погашению, если будете держать бумагу не меньше срока равного дюрации Макколея (второе утверждение обычно совсем непросто в понимании, и если кому интересно, то можно посмотреть мой рассказ про облигации на портале ProValue https://youtu.be/9N4I35R4VuM).

На следующем графике представлен результат гросс инвестиций в реальном выражении и кривая, полученная на основании доходности к погашению, посчитанной на начало рассматриваемого периода. График отлично демонстрирует как, облигации позволяют решить одну из самых важных задач инвестора — получить определённый доход к концу инвестиционного горизонта.

Давайте теперь рассмотрим ОПИФ облигаций, и возьмём для сравнения близкий по аналогии с офз фонд, например под той же управляющей компанией Альфа Капитала (УК) – ОПИФ Альфа-Капитал Облигации Плюс (как и в сравнении от 14.11.2018 https://smart-lab.ru/blog/504977.php).

Мы должны учесть, следующие важные аспекты:

- при приобретении через УК или её агентов паёв будут идти с надбавкой в 1,4% (для сумм до 500 тысяч рублей), то есть из 100 тысяч рублей — 1 400 уйдут агентам, и только 98 600 пойдут на приобретении паев.

- Также, если мы решим погасить паи в течении 183 дней, с нас возьмут скидку в 1% от суммы погашения, а если до 365 — то 0,5%, и только погашение свыше 365 дней не будут облагаться скидкой.

- Если мы продержим паи менее трёх лет, то положительная дельта от инвестиции в паи будет облагаться по ставке НДФЛ (напоминаю, сейчас она составляет 13%)

(Надбавки и скидки можно посмотреть на сайте компании, по ссылке: https://www.alfacapital.ru/disclosure/pifs/opif_akop/#bm:conditions)

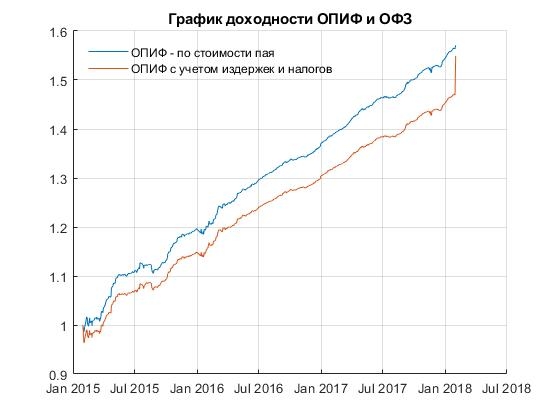

Теперь посмотрим на следующий график.

На данном графике, хорошо видно, насколько расходится чистая доходность инвестора, по сравнению с гросс доходностью, рассчитанной по стоимости инвестиционного пая. Поскольку горизонт инвестиций в расчетах выбран равный 3 годам, то последние значения хорошо демонстрируют как ступенчато изменяется доходность, когда инвестор уже не уплачивает НДФЛ (самый конец).

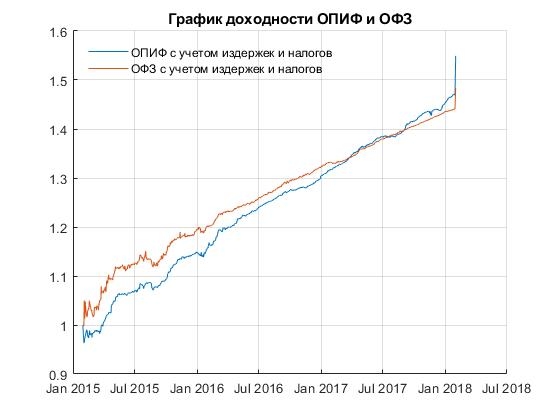

Ну и напоследок, самое интересное. Какой же результат сравнения этих двух инвестиций.

Несмотря на то, что ОПИФ показал конечную доходность лучше, ОФЗ долгое время была лидером, а с учетом всех тех плюсов, которые я перечислил в статье, инвестиции в офз оставляют далеко позади практически любой облигационный пиф.

Повторюсь, инвестируя с умом в ОФЗ, инвестор может добиться поставленных целей. Не знаете как это сделать? Приходите ко мне, я расскажу ([email protected]).

Для расчета использовался выпуск ОФЗ 25083, срок инвестирования брался равным 3 годам

теги блога Алексей Бачеров

- ABTrust

- ETF

- Finversia

- Gold

- IMOEX

- Linux

- MCFTR

- python

- S&P500

- usd

- USDRUB

- акции

- акции США

- алгоритм

- алгоритмическая торговля

- Алексей Бачеров

- анализ

- аналитика

- библиотека

- БПИФ

- брокер

- бюллетень

- валюта

- ВВП

- ВВП России

- волатильность

- доверительное управление

- доллар

- доллар рубль

- доходность

- ДУ

- дюрация

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- интервью

- инфляция

- инфляция в России

- инфляция в США

- история

- категоризация инвесторов

- Китай

- книга

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- Магнит

- макроэкономика

- мобильный пост

- моделирование

- НДФЛ

- Нефть

- Облигации

- облигация

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфельные инвестиции

- прогноз

- программирование

- психология

- пузырь

- результат

- рецензия

- рецензия на книгу

- риск

- робот

- россия

- рубль

- рынок

- санкции

- Сатира

- статистика

- сша

- технический анализ

- торговые роботы

- трейдинг

- ФА

- философия

- финансовый консультант

- форекс

- ФРС

- фундаментал

- фундаментальный анализ

- цб

- экономика

- экономика России

- юмор

которые кроме офз не начем заработать не могут

и еще откусывают от этой доходности приличный кусок

пользуясь безграмотностью населения

Если банка не будет, то деньги вернет АСВ. А кто вернет деньги, если исчезнет брокер с ОФЗ?

мне хватило 3-х месяцев в них, чтобы это понять в цифрах

1. Они нужны, когда вы не можете купить ОФЗ самостоятельно. Если что таких людей большинство.

2. Они нужны, когда у вас мало денег (фонды Евробондов)

3. Пассивный фонд (обычно индексный).

4. Хотим обыграть рынок (некоторые компании на долгосроке это делают.

+ Не очень ясно, почему выбрана именно эта УК. Насколько я понимаю, самый крутой фонд облигаций — ВТБ Казначейский.

Бенчмарком для него служит RGBITR, доходность по которому за этот же период составила 70.56%

Так что — это смелое замечание об обыгрывании…

Потом по поводу «скидок», сейчас многие отменяют скидки/надбавки при операциях с паями онлайн. Не знаю, как у них с Альфой или ВТБ.

И да, я согласен, в ПИФы только вдолгую, ибо платить налог с ПИФа, напиханного госбондами — это эпик фейл)

1. доход по офз будет очень-очень близко к планируемому, если инвестор продержит бумагу до погашения;

2. инвестор получит доходность равную доходности к погашению, если будете держать офз не меньше срока равного дюрации Макколея (второе утверждение обычно совсем непросто в понимании, и если кому интересно, то можно посмотреть мой рассказ про облигации на портале ProValue https://youtu.be/9N4I35R4VuM).