Блог им. lossboy

Опционы и Управление Риском? Кусочек Грааля? Нет, Практика.

- 20 августа 2018, 17:27

- |

Опционы без тетов, гамов и иных дельтов.

Некоторое время назад я понял, что просто выложить картинку со своей позицией – оно мало кому интересно. Ну торгую я и торгую. Эка нёвидаль… Все тута торгують…

Нужно завсегда добавлять кусочек идеологии. А уж его, этот кусочек, каждый Благодарный Читатель должен сожрать и постараться прогнать через себя. И потом либо выплюнуть, либо переварить (то есть он, этот кусочек, должен выйти либо спереди/сверху, либо сзади/снизу).

А хорошо усвоится – меня рублём ангажировать (ну не одним, конечно. Хоть мартчервончик бы… С каждого Читателя… На ЛЧИ-2018 коплю…)

Итак, предположим, что наш депозит составляет $ 10 000. Как моя зарплата курьера – хорошая, но маленькая. Как работаю – так и плотють… Нет-нет, конечно, она немного поменьше десятки амеррублей в месяц. Самому стыдно.

То есть эта десятка бакинских рублей – вполне-вполне достаточна для игрулек на Мосбирже для СТРАТЕГИЧЕСКИХ ИНВЕСТИЦИЙ в опционы. МакМиллан не даст соврать.

По вполне понятным причинам мы, будучи РАЗУМНЫМИ ИНВЕСТОРАМИ, хотим открыть опционную позицию, тем самым «купить риск». Да-да, батенька/матенька, именно так. Любое наше действие/бездействие – это покупка риска. Кстати, это касается не только биржи.

Добавим ещё одно предположение. Вспомним, что у нас, например, есть три серии опционов с разными сроками «жизней ихних, и без того задрипанных» (Манька О.)

У одной серии — четыре недели жизни (20 торговых сессий, или, грубо говоря, месяц), у другой – неделя (5 торговых сессий), у третьей – один день до экспирации (одна сессия). Опционщики РИ скажут – да, так оно и бывает. Во, значит, угадал я, противный.

И мы, снова, как нас учили во всех книжках и на всех семинарах, выбираем риск, в диапазоне от 10 до 30 процентов. Риск – это то количество денюшков, которое мы потеряем в случае НАИХУДШЕГО ИСХОДА НА ЭКСПИРАЦИЮ. То есть в случае прихода Лося по кличке ППЦ (мой Друг, Товарищ и Брат).

Для простоты и наглядности примера я выберу риск, равный 20 процентам от депозита. Средний такой. Размер влияет значение. На глаз. В бане.

Мне представляется предпочтительней торговать именно те опционы, которые истекут завтра. Ещё бы, прибыль там будет неимоверно большА’я, и я выиграю ЛЧИ-2018 одним ходом! Покупаю голых опционов без денег, покупаю на 20 процентов от депо, и сажусь у голубого экрана (голубого – это я не про Смартлаб! Хотя…) у голубого экрана болеть, сжимая в потных кулачках стакан самогона и солёный огурец. Типа Скипетра и Державы. Може, когда и на моём фамильном гербе и нарисую тако. Коза со стаканО’м и огурцом. Круто! Без них – невров не хватит!

И какая нам разница, сколько осталось до экспирации – главное, риски ограничены нами, по книжке! Правильно?

Нет, дорогие мальчики-девочки, нихренасеньки это неправильно! ОЧЕНЬ, ОЧЕНЬ ВАЖНО, чтобы Ваши открытые риски по Вашей позиции были пропорциональны времени, оставшемуся до экспирации. То есть времени, которое дано Вам на исправление Ваших ошибок. Я люблю – пропорционально торговым дням. Мудрые опционщики скажут, что это неправильно, и нужно брать не дни, а КОРЕНЬ ИЗ ДНЕЙ, ибо…

И Блэк-Шоулзом – прямо мне в харю! Как хвостом селёдки тыкать.

А вот это уже не принципиально. Пусть вопрос останется спорным и открытым.

В приведённом мной условном примере я открою позицию за четыре недели до экспирации – с риском 20%, за неделю – с риском 5%, за день – рискуя всего 1%. Мне это представляется разумным. А Вам?

И открытые мною риски по однодневному опциону будут в 20 раз меньше, чем по месячному, и в пять раз меньше, чем по недельному.

Привожу свою позицию До и После сегодняшней подразумеваемой корректировки. Нет её пока. Ну и славно – мой депозит согла со мной. А завтра пИ’сА’ть (по концу ударять можно и так, и так) снова некогда – курьерим, брат, курьерим… Тула ждёт. И я, как всегда, на Узловой высуну морду и проору – «А где тут у Вас хули?» Люблю я это дело… Да и, вообще, Тула-50 мне путёвку в жизнь дала...

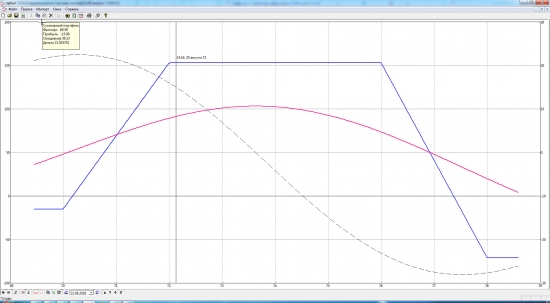

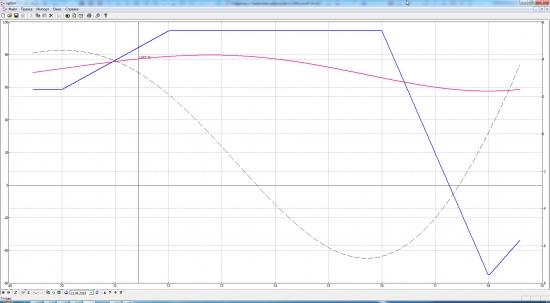

Как видим, несмотря на то, что я добавлю к общей позиции отрицательную дельту, общий риск на экспирацию снизится как слева, так и справа. Почему? Да всё потому же. Мало играть остаётся, мало, мало… Могу и не успеть отыграться…

До ожидаемой корректировки:

После:

Что я сделаю? Правильно! Конечно, я продолжу понемногу откупать проданные ноги моего кондора – 72/70 и 76/78. И всё. Разной размерности, разумеется…

А пока – «вода нам как земля»! Наслаждаюсь картинкой!

Кстати, редчайший случай, когда я заявляю о своих серьёзных намерЕ’ниях до сделки. Кукл, читай и готовься! Спредани меня!

Результатом ВСЕХ дальнейших корректировок должно стать одно – ПОСТОЯННОЕ СНИЖЕНИЕ СТОИМОСТИ ПОЗИЦИИ ПО МЕРЕ ПРИБЛИЖЕНИЯ К ЭКСПИРАЦИИ. Игра проста. А уж как тама будут области прибыли/убытков гулять под фьючом – это уж как получится. Но мы будем стараться.

Кстати, это к ответу на то, почему незадолго до экспирациии уже нельзя роллировать проданные ноги. Ни в бабочке, ни в кондоре! А где? Да нигде! Никаких роллирований – только добавление спреда в сторону проигрывающей ноги.

Трейдеры роллировали-роллировали, да не выроллировали.

(Трейдерская скороговорка.

Типа «Шла Саша по шоссе и сосала классно...»)

Вывод. КРАЙНЕ РЕКОМЕНДУЮ, по мере приближения к экспирации, снижать общую стоимость позиции. Ибо не успеете… Можете не успеть отыграться…

Внимание! Будущего победителя ЛЧИ-2018 это не касается! Наоборот, чем короче жизнь опциона, тем больше и больше тысяч процентов он выиграет. На радость Организаторам! Сам хачу! Плюсики и рубли. Рубли и плюсики…

Ещё раз и медленно. В долгосрочные опционы можно впихивать бО’льшие риски, в среднесрочные – поменьше. А в сверхкраткосрочные – не надо. Ой, не надо. Очень малюсенькие проигрыши подойдут для таких игрулек.

И тогда Ваш депозит проживёт долго и счастливо. Хотя бы, до следующей экспирации. Быть может…

С Вами Ваш, голый (в одних трусах остался. Просто после дороги жарко… Вторые, с чужого плеча, уже снял. Ну, практически с плеча...)

голый опционно-направленный практик,

Московский лосепас Коля-Лоссбой.

теги блога Московский Лоссбой

- Brent

- COVID-19

- enter1

- eurusd

- NG

- renko

- RI

- RIM7

- usd

- авторы

- банки

- баттл

- биржа

- биржевая торговля

- бкс

- брент

- Брокер

- брокеры

- букмекеры

- веселье

- волатильность

- выборы

- газ

- Газпром

- деньги

- дивиденды

- доллар

- Доллар рубль

- евро

- еврорубль

- ждун

- заводы России

- Законы

- здоровье

- ЗОЖ

- игра

- инвестиции

- Итоги недели

- Казахстан

- Ковид

- КОНКУРС

- коронавирус

- короновирус

- кукл

- литература

- лонг

- лоссбой

- лось

- лчи

- ЛЧИ 2013

- ЛЧИ 2018

- ЛЧИ 2019

- ЛЧИ 2020

- маржин колл

- Мартынов

- МосБиржа

- натуральный газ

- НДФЛ

- Нефть

- новый год

- обучение

- олимпиада

- опрос

- опционы

- оффтоп

- Пенсия

- ПОЗОР

- поэзия

- правительство

- разврат

- рейтинг

- ренко

- Риски

- Родина

- Россия

- ртс

- рубль

- сбербанк

- серебро

- система

- скрытый блог

- смартлаб

- спекуляции

- Ставки

- сша

- Тарасов

- теханализ

- торговля

- торговые сигналы

- трейдинг

- утро

- форекс

- футбол

- фьючерс ртс

- ФЬЮЧЕРСЫ

- хомяк

- шорт

- экономика

- экономика России

«Любое наше действие/бездействие – это принятие риска»

(включая лежание на диване, например).

Ну я — лосепас. Мне и пастить их…

Чувствуется опционщики в этом году не оставят шансов Ильнуру и Павлу… даже звезды на небе говорят за опцион-Винер…

Я так понял, это применимо к стратегиям, скрины которых выложены с теме, в которых профит генерируется Тэттой и дельта-хеджем.

А если речь идёт о проданной бабочке (острием вниз), когда мы надеемся на выход цены из диапазона. Тогда, как я полагаю, желательно покупать опционы самой ближайшей опционной серии, а в случае флэта — ближе к экспирации перекладываемся на следующую серию.

Соотношение риск\прибыль более выгодное у ближайшей серии, а риски связанные со временем жизни стратегии мы нейтрализуем перекладыванием на следующую серию.

Как вы думаете?