Блог им. TRADERAAR

Подход в инвестициях. Статья о том, как я инвестирую.

- 15 августа 2018, 12:18

- |

Доброго времени суток, коллеги!

Сегодня подготовлен материал, который показывает и доказывает на примере моего портфеля, что стабильное инвестирование примерно равными долями и реинвестирование полученных дивидендов/купонов дает возможность иметь большую доходность, а также нивелировать временные падения активов.

Что я подразумеваю под инвестированием равными долями и реинвестированием?

Все достаточно просто, важно выбрать для себя комфортную сумму денежных, которую Вы готовы инвестировать ежемесячно. Я приобретаю бумаги равномерно. Докупаю падающие бумаги, держу растущие. В целом у меня подход такой… Не продавать. Я поставил себе цель – инвестировать 18 лет (на совершеннолетие ребенка) и посмотреть, что будет. Инвестирую 10% от дохода не от основной деятельности. Поэтому готов рисковать деньгами и в целом считаю так, что как будто я просто недополучаю эти деньги. Следовательно, я не сильно беспокоюсь инвестировать на такой длительный срок.

Разумеется, что в нашей жизни могут произойти разные события, перевороты в стране, кризисы и т.д. Ничего страшного… есть вероятность иметь достойную сумму в будущем… (нужно же проверить теорию Баффета о долгосрочном инвестировании) нежели просто тратить эти деньги сегодня. Если не получится, я не сильно расстроюсь. А если получится, то надеюсь можно будет смело писать книги… =)

В моем случае, я покупаю акции Российских компаний с длительным горизонтом инвестирования, ориентируясь на фундаментальный анализ компаний и потенциал отрасли. Инвестируя, не забываем про диверсификацию портфеля. Например, у меня в портфеле имеется 8 эмитентов из 5 секторов экономики.

Что касается реинвестирования.

Свои первые дивиденды или купоны, вы можете смело потратить, чтобы почувствовать реальность заработанных денег. Я их не вывожу, а вкладываю в акции, для того, чтобы работал сложный процент.

Если вы относитесь к типу людей, которые боятся кризиса или в целом к пессимистам, то могу порекомендовать большую часть денежных средств в текущих экономических условиях держать в валюте, процентов 20 – 30 в акциях, а остальное в коротких облигациях.

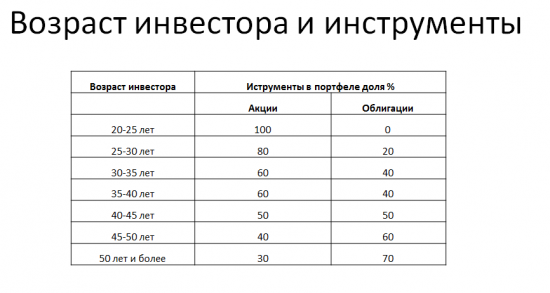

А вообще в одной из предыдущих статей я представлял свое наблюдение, из которого видно следующее:

А также, предлагал наглядную картинку по инвестированию 100 рублей. Напомню, за рассматриваемый период средний % по банковским вкладам составил примерно 10%.

Это вам к вопросу кризисов…

Если вы готовы инвестировать по стандартной схеме на долгосрочную перспективу, могу предложить Вам таблицу инструментов и возраст инвестора:

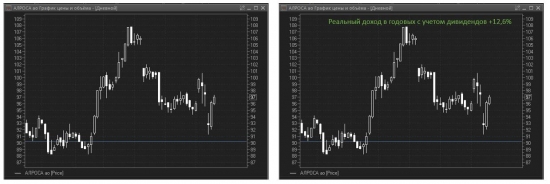

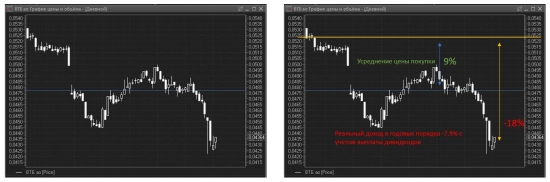

Итак, перейдем к моему портфелю. Предлагаю наглядно рассмотреть пример инвестирования (данные за вчерашний день, возможны небольшие погрешности в расчетах, т. к. значения округлял, но в целом картины не изменит) с докапитализацией по моему плану и без.

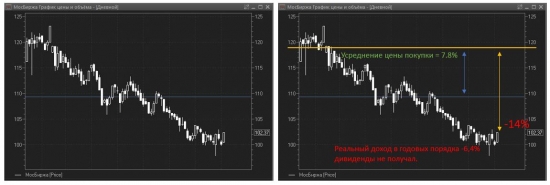

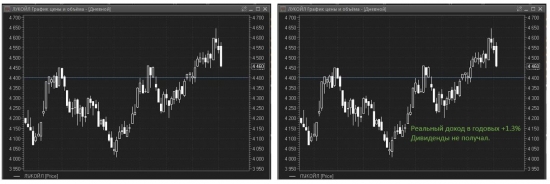

Покажу на примере Московской биржи, а далее представлю все бумаги своего портфеля.

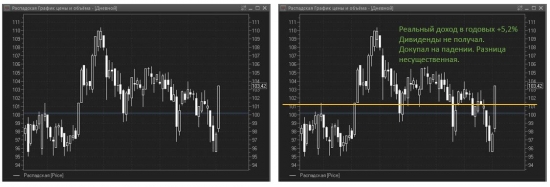

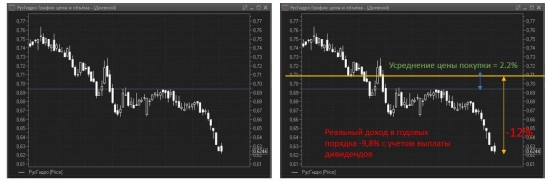

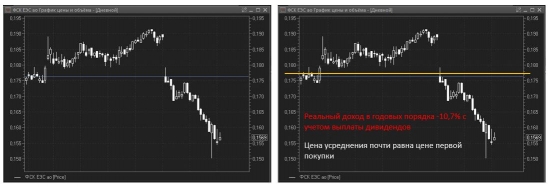

Что мы видим на данных графиках? Слева график без отметок, это та ситуация, которую я имею сейчас. А справа график с отметками. Что же они означают… давайте смотреть.

Желтой линией отмечена цена покупки актива в мае (именно тогда я начал вести данный портфель, именно на этом уровне была первая покупка актива). Логика заключается в том, что есть 2 основных варианта событий. Купить и держать… либо купить (на небольшую долю), держать и докупать равными долями, а также реинвестировать о чем я писал ранее.

Я хочу сравнить два этих подхода. Купили и держим (желтая линия). Синяя линия – это текущая средняя балансовая цена актива (она учитывает только покупки, дивиденды не учитывает, далее расчеты будут в годовых именно с учетом дивидендов).

Синяя двойная стрелка показывает, насколько удалось усреднить актив относительно первой покупки.

Желтая двойная стрелка показывает, что было бы, если бы я не усреднял покупку (дивиденды в расчет доходности не брал).

Снизу подписана текущая годовая доходность с учетом выплаты дивидендов.

Подведем итоги, на вчерашний вечер реальная доходность моего портфеля составляла: -1.4%

Если бы я действовал по принципу купить и не докупать акции: — 5.7%, что в годовых = более 20% убытка.

Ясно, что мой минус ни есть хорошо… и кто-то из моих читателей успешен больше в инвестировании или спекуляциях, поверьте – это дело времени.

Я лишь хотел показать разницу в двух типах инвестирования.

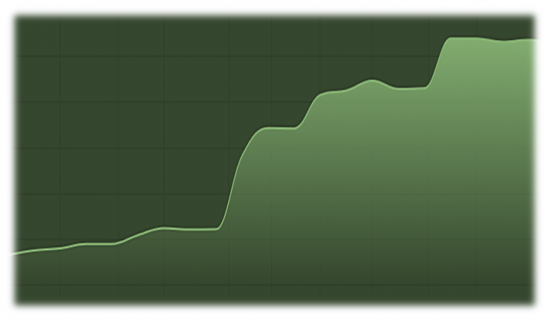

На текущий момент график оценки активов следующий:

Надеюсь, что статья была полезной! Давайте выведем ее в ТОП, чтобы увидело больше пользователей))

Спасибо, что проявляете интерес к моим топикам.

Также отдельное спасибо, что много статей добавляется в избранное! Значит мой труд проделан не зря! =)

Хорошего дня =)

теги блога Moneynomics

- FORTS

- Иран

- фьючерсы

- Bitcoin

- Quik

- US500

- Акции

- АЛРОСА

- Аэрофлот

- биржа

- Биржевой стакан

- внутридневной трейдинг

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- Депозитарий

- дивиденды

- дивиденды 2024

- дневник

- Дневник Биржевого Трейдера

- дневник сделок

- Дневник трейдера

- долгосрочное инвестирование

- доллар

- Израиль

- Инвестграм

- инвестирование

- Инвестиции

- Исследование

- кризис

- кризис 2008

- Лукойл

- ЛЧИ 2018

- Магнит

- Маржинальная торговля

- Мегафон

- ММК

- МТС

- Налоги

- Налогообложение на рынке ценных бумаг

- нефть

- новый год

- Норникель

- НРД

- Облигации

- опрос

- открытые позиции

- портфель

- портфель акций

- Распадская

- реестр

- Россети

- скальпинг

- сложный процент

- спекуляции

- срочный рынок

- стратегия

- Технический анализ

- торговля

- торговые сигналы

- Торговые системы и стратегии

- трейд

- трейдинг

- финансовое планирование

- ФОРТС

- ФСК Россети

- фундаментальный обзор

- фундаментальный анализ

- фьючерс

- ценные бумаги

а раньше надо было тебе в образование инвестировать…

Как по мне бизнес тестя сегодня есть, а завтра может уже обанкрочен, отжат (не зятем

1. Инвестировать все дивиденды (они будут расти, по-идее)

2. Инвестировать в более рискованные идеи, которые могут вырасти в 3-10 раз и более.

кризисы случаются? нет, не слышали ;)

каково это встретить подобие 2008 года, когда весь капитал уже введён в акции, а ежемесячные пополнения составляют ничтожные доли процента от имеющегося капитала?

Теперь их нет с нами, и сантимент вообще негативный.

Баффет наверно в свои 90 лет акции совсем не держит, только облигации?

и вообще их влияние

Там даже законодательно регулируются доли портфеля в которые человек может инвестировать свои пенсионные накопления. Т.е. чем старше человек, тем меньшую долю он может вкладывать в акции со своего накопительного пенсионного счета. При этом в облигации можно вкладывать хоть все 100% денег в любом возрасте.

По-моему инвестировать надо в то время, когда пули свистят, как говорил Баффет. До этого времени я жду в коротких инструментах с фиксированной доходностью и валюте. В акциях уже только 12%. Видно у меня совсем низкая склонность к риску.

Потому что инвесторы 2007г вышли в плюс по ММВБ только через 9 лет. А дивдоходность по дивитикерам была у них куда ниже, чем у тех, кто покупал в 2009-2010гг. и это тоже хорошо видно на графике…

На падении как в 2009г будет действительно страшно брать… и надо будет хорошо выждать… не поторопиться. Через месяцев 9 от падения нужно будет подумать, а за счет чего рынок сможет восстанавливаться… Там будет виднее, но до этого надо еще дожить…

Так инвестируют почти все. И результат, как говорится, налицо.