Блог им. uralpro

Оптимальные стратегии возврата к среднему. Часть 2

- 26 марта 2017, 14:03

- |

Продолжение. Начало здесь.

2.3. Расчет показателей

Для каждой пары мы рассчитываем пять показателей в тренировочном и проверочном периодах, а именно годовую прибыль, коэффициент Шарпа, среднее время сделки, приведенную к году частоту сделок, и прибыль за сделку.

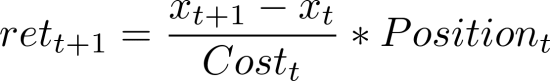

Дневную прибыль рассчитаем следующим образом:

где x_t стоимость портфеля в день t. ![]() , обозначает сумму, которую мы инвестировали в длинную и короткие позиции по активам в день t. Если Position_t равно -1, это означает, что мы в короткой позиции по портфелю в день t, если Position_t равно 1, то у нас длинная позиция, если Position_t=0, то мы закрыли позицию в день t.

, обозначает сумму, которую мы инвестировали в длинную и короткие позиции по активам в день t. Если Position_t равно -1, это означает, что мы в короткой позиции по портфелю в день t, если Position_t равно 1, то у нас длинная позиция, если Position_t=0, то мы закрыли позицию в день t.

Годовая прибыль за расчетный период равна:

где k — длина выборки. Например, если наша тренировочная выборка равна 124 дням, то k=124.

Коэффициент Шарпа определен следующим образом:

где Std(ret) среднеквадратичное отклонение дневной прибыли.

Для того, чтобы рассчитать, сколько нужно держать портфель, рассчитаем переменную TRange. Для каждой законченной сделки в нашей выборке, мы вычисляем время между входом и выходом.

В данном уравнении exitTime_i это время закрытия сделки i, entryTime_i — это время, когда мы входим в сделку i. n — число завершенных сделок за тестируемый период.

Предположив, что мы имеем 252 торговых дня в каждом году, определим годовую частоту сделок:

Далее, рассчитаем среднюю годовую прибыль на сделку:

3. Примеры парной торговли

3.1. Суммарная статистика для девяти выбранных пар

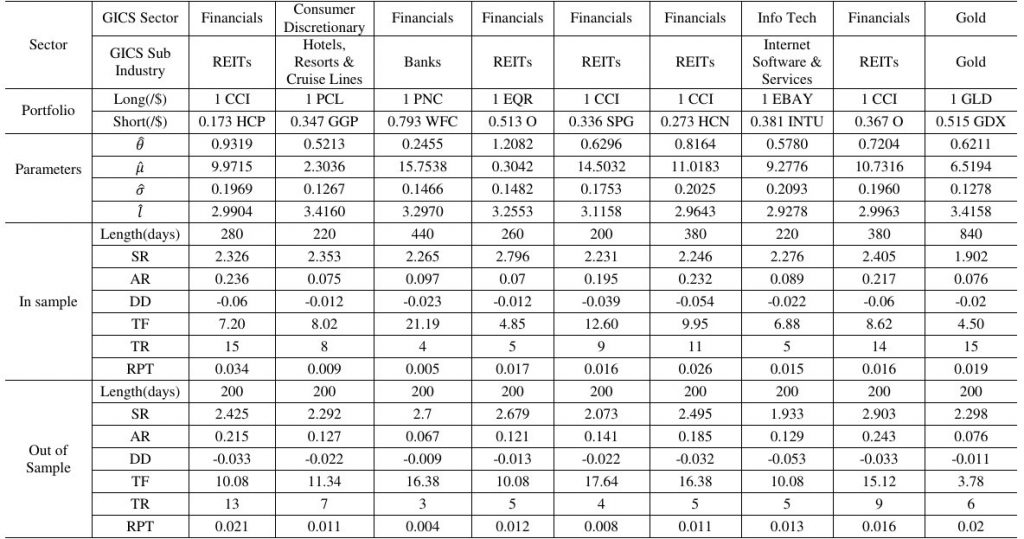

В таблице 1 мы привели коэффициент Шарпа, годовую прибыль, максимальную просадку, частоту сделок, торговый диапазон, прибыль на сделку для девяти выбранных пар. Также указаны параметры процесса Орнштейна-Уленбека.

Из данной таблицы следует, что для всех наших пар коэффициент Шарпа более 1.9 как в тренировочных, так и в проверочных тестах.

Таблица 1

SR означает коэффициент Шарпа, AR — годовую прибыль, DD — максимальную просадку, TF — приведенную частоту сделок, TR — средний торговый диапазон, RPT — прибыль на сделку.

3.2 Пара CCI и HCP

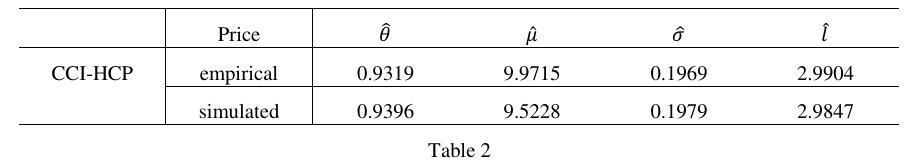

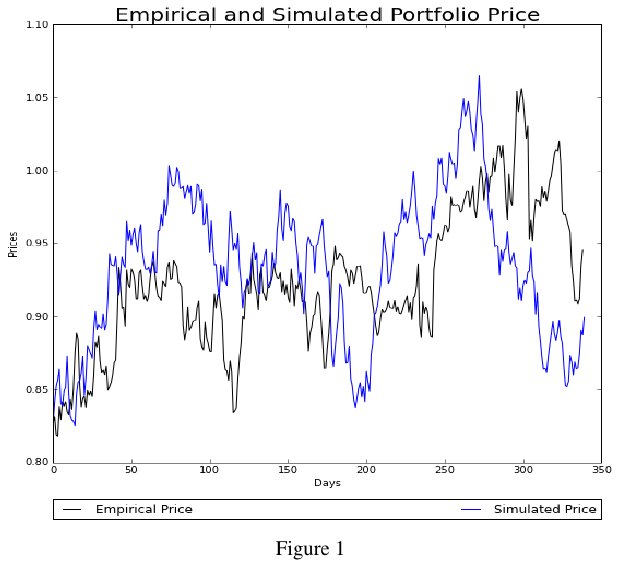

Мы сконструировали портфель из длинной позиции акции Crown Castle International Corp. (CCI ) на 1 $ и короткой позиции акции HCP, Inc. (HCP) на 0,173$. Пара акций выбрана из сектора недвижимости. Мы эмулируем процесс Орнштейна-Уленбека, используя установленные параметры. Эти параметры указаны в таблице 2. Как можно убедиться, параметры воссозданного процесса близки к эмпирическим.

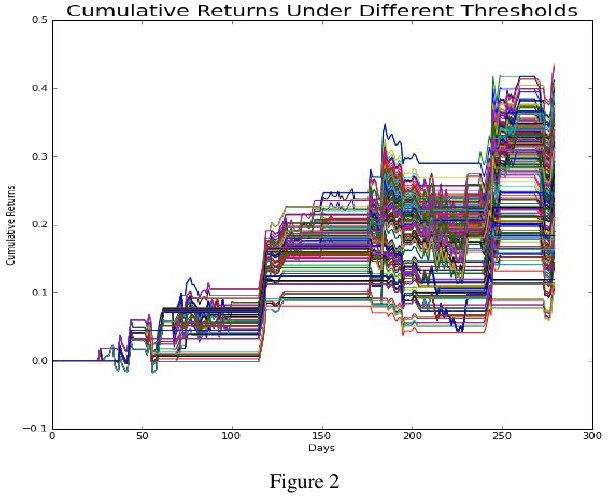

По рисунку 1 видно, что наш портфель демонстрирует высокий уровень возврата к среднему. На рисунке 2 показана кумулятивная прибыль на тренировочном периоде при разных порогах.

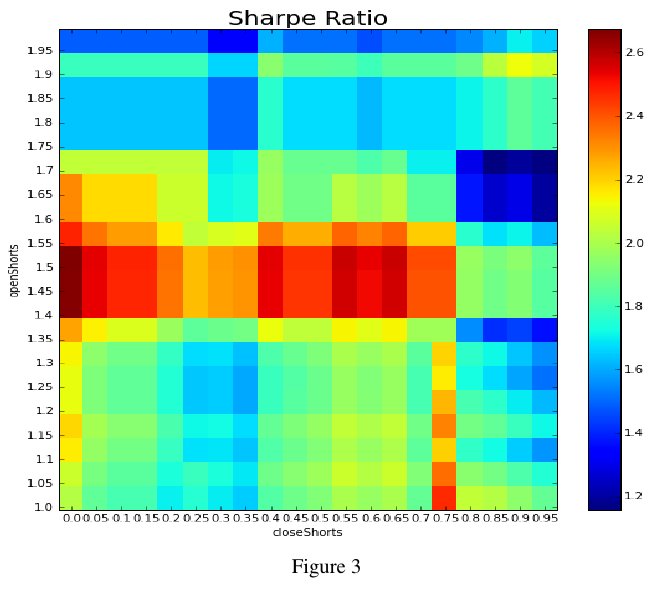

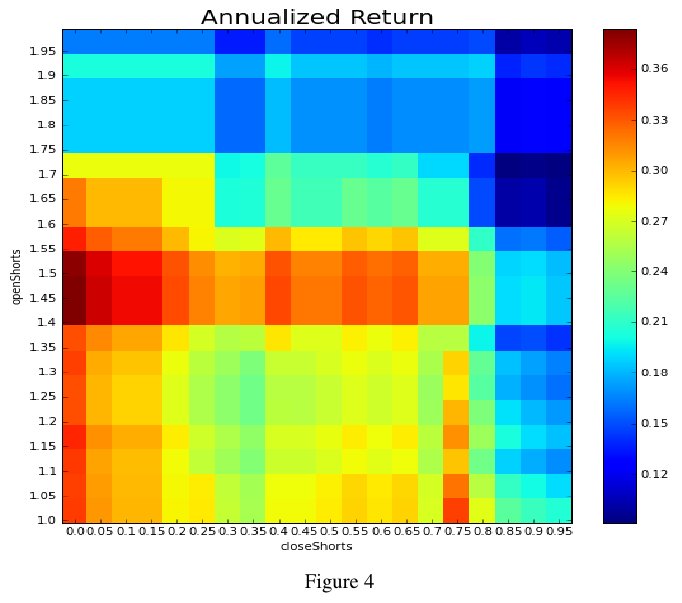

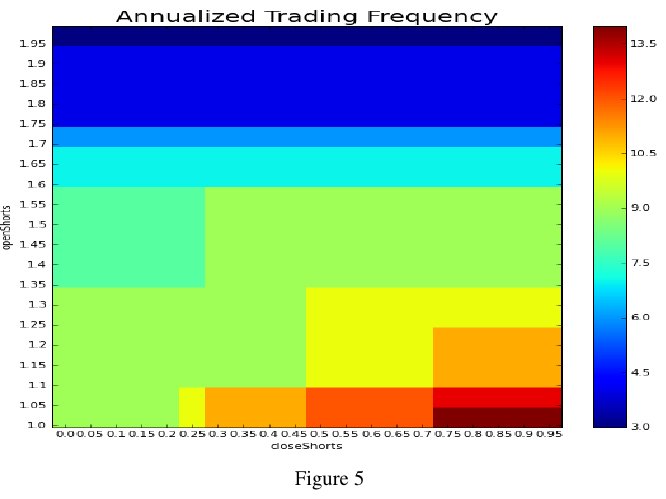

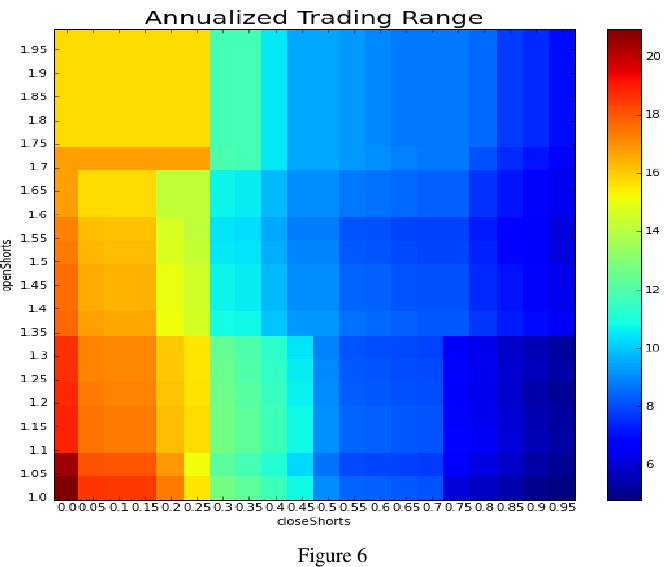

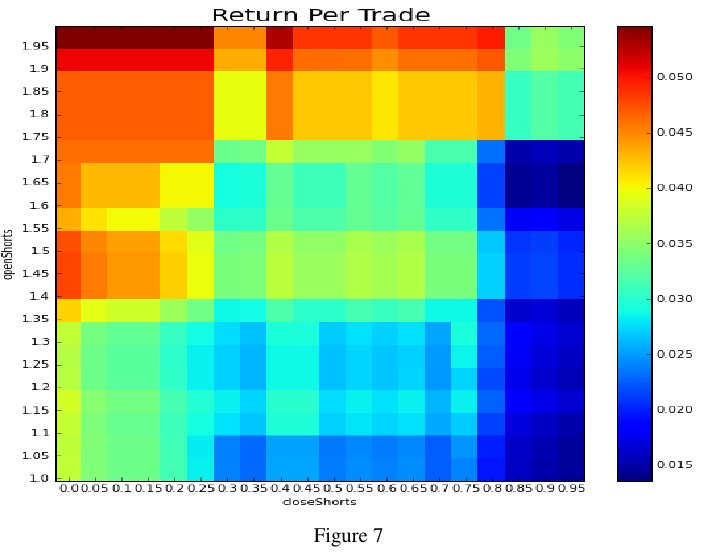

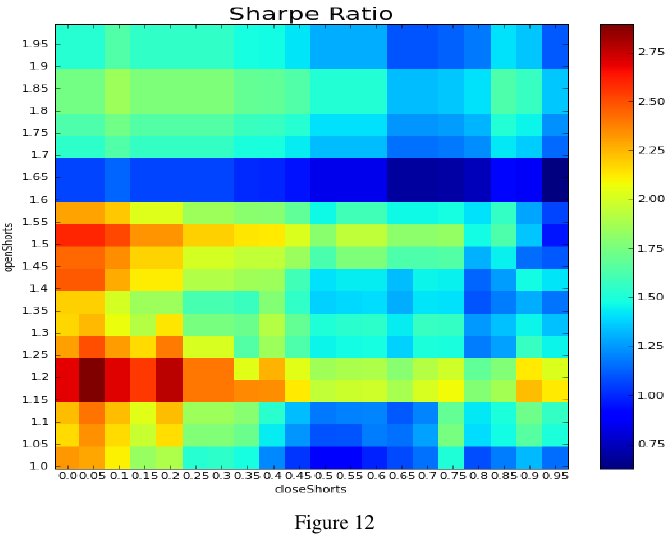

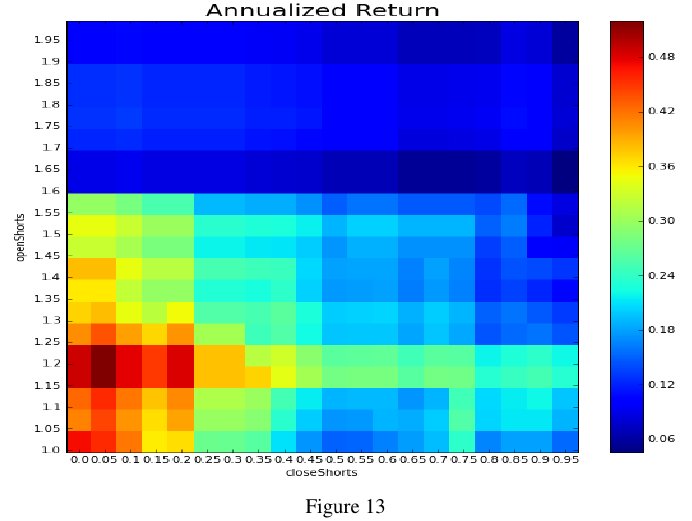

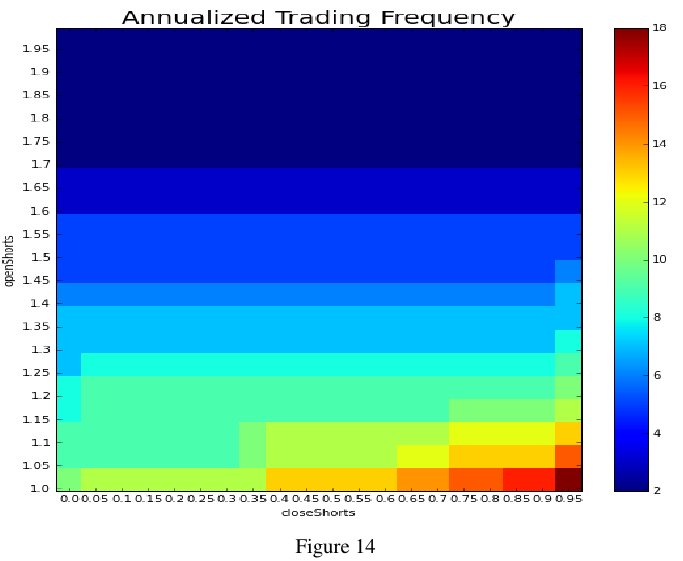

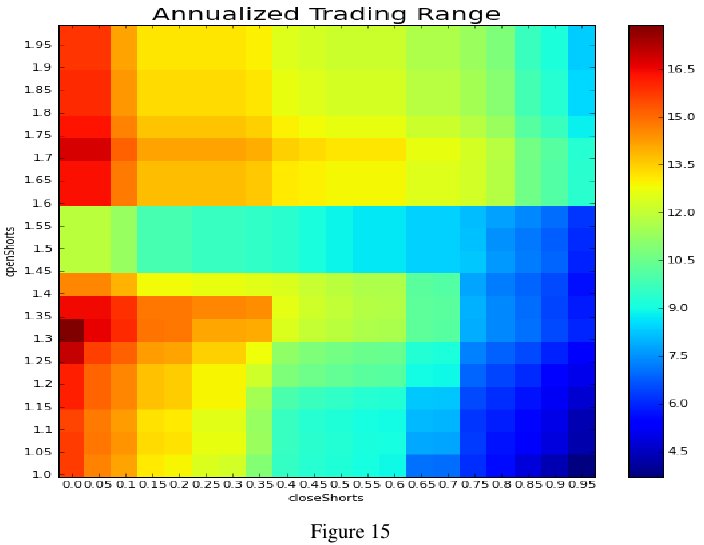

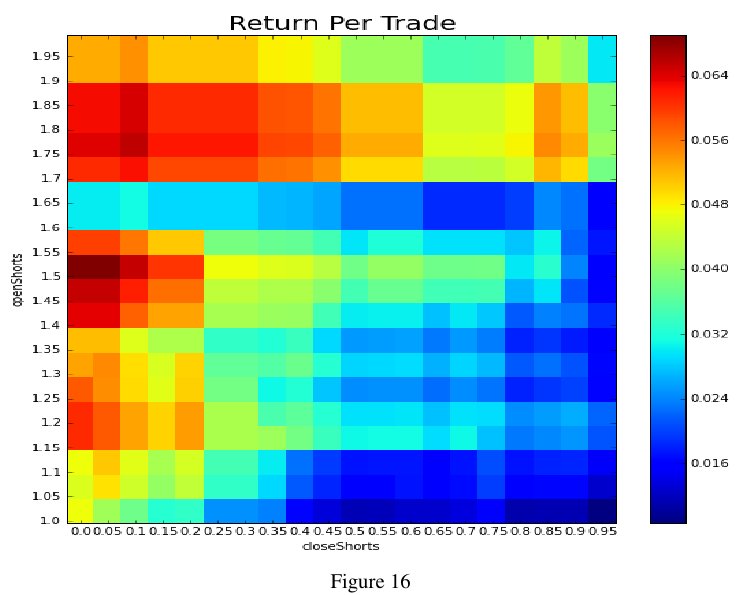

На рисунках с 3 по 7 показаны тепловые карты коэффициента Шарпа, годовой прибыли, приведенной частоты сделок, годового торгового диапазона, прибыли на сделку при разных порогах.

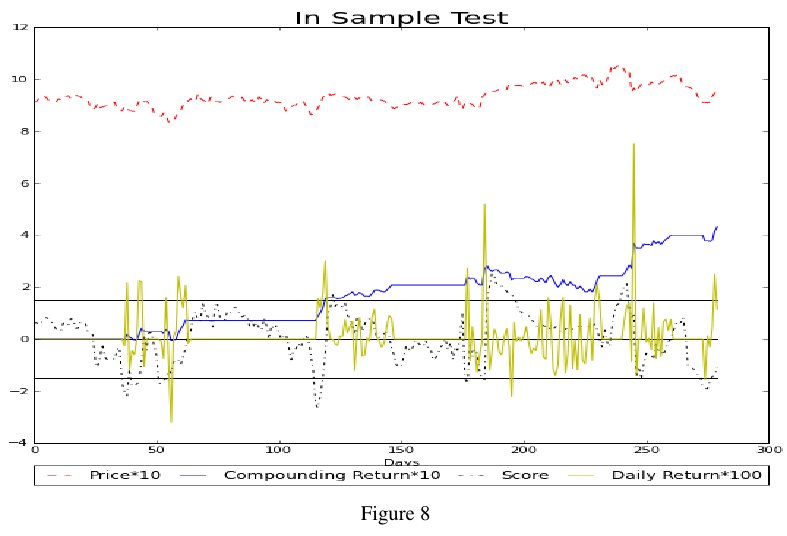

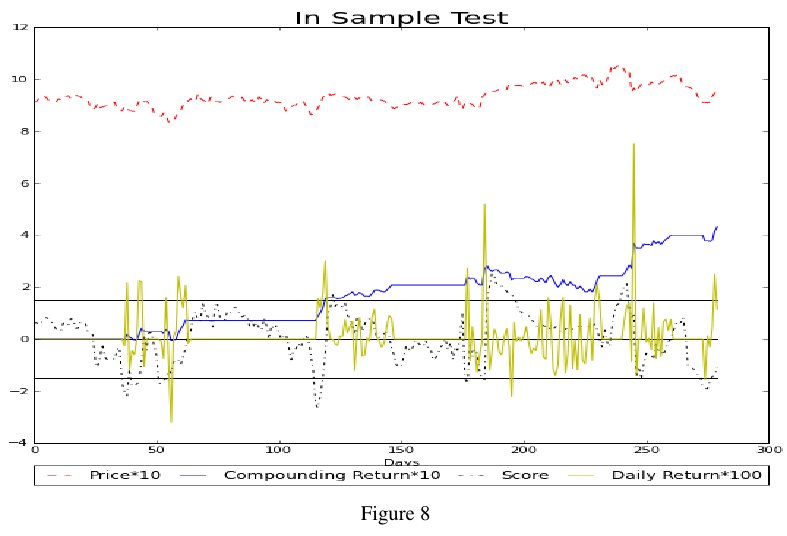

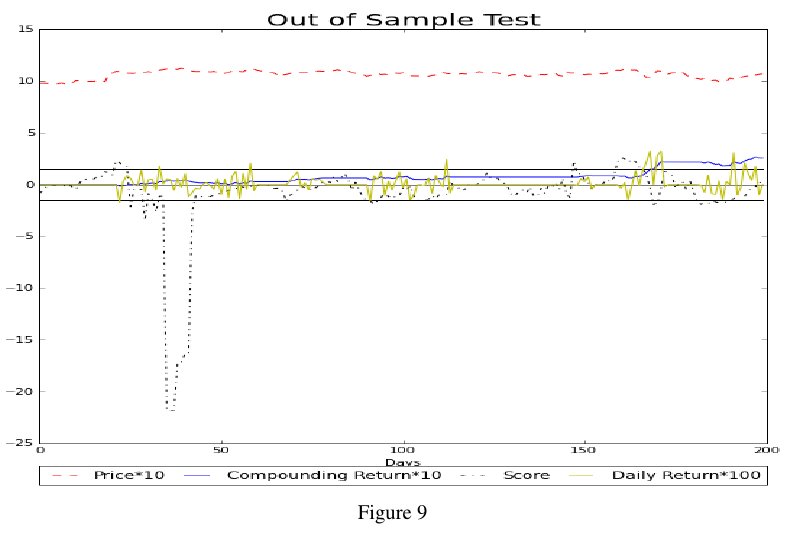

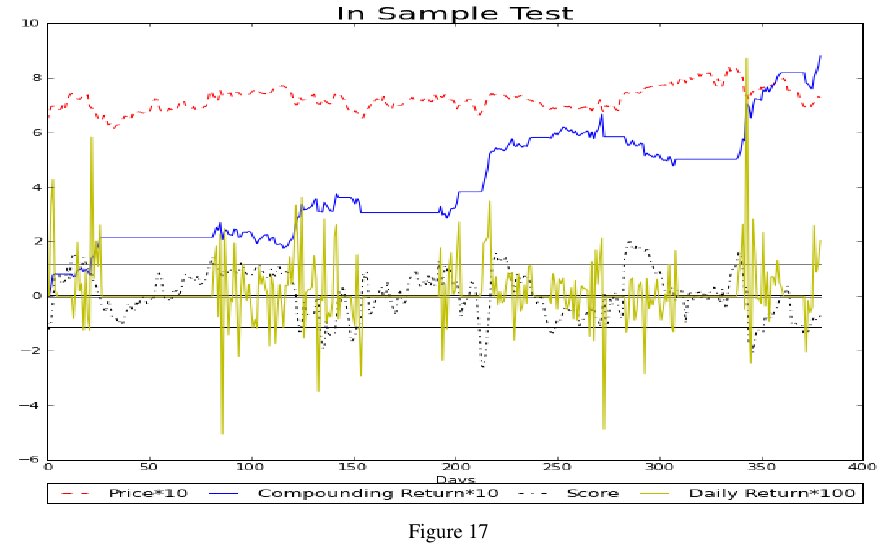

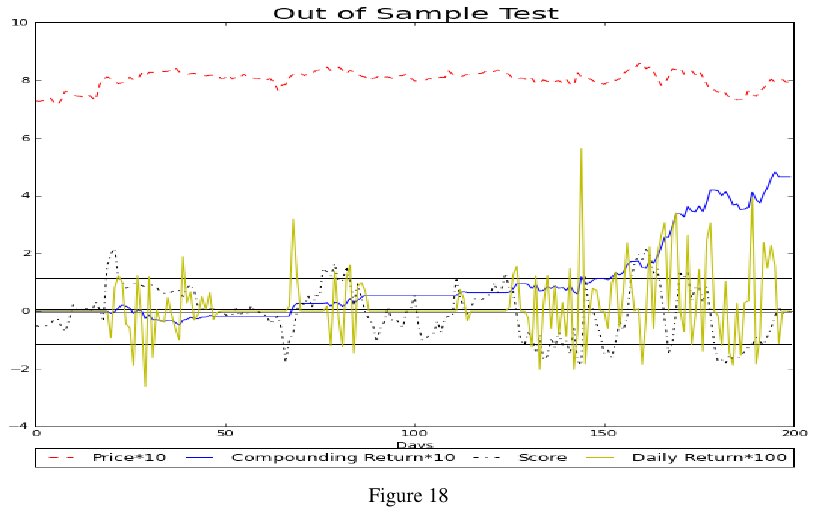

Далее мы выбрали пороги, соответствующие наибольшему коэффициенту Шарпа за тренировочную выборку. Рисунки 8 и 9 демонстрируют результаты при этих порогах (So = 1.5, Sc = 0).

На рисунке 8 показаны порог, стоимость портфеля, совокупная прибыль, дневная прибыль за тренировочный период. Рисунок 9 аналогичен рисунку 8, но все значения взяты с проверочного периода.

Как мы упоминали в главе 2, мы пробовали четыре разных тренировочных периода, 880 дней, 628 дней, 376 дней и 124 дня. Тем не менее, мы не показываем все результаты этих периодов, а только за лучший из них. Это период, наиболее предсказательный для проверочной выборки. Также, для торгового диапазона и частоты сделок, на рисунках 5 и 6, мы установили, что, когда входной сигнал близок к сигналу выхода, то частота сделок будет высокой. Если выходной сигнал около нуля, торговый диапазон будет больше.

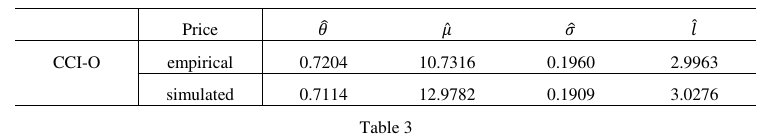

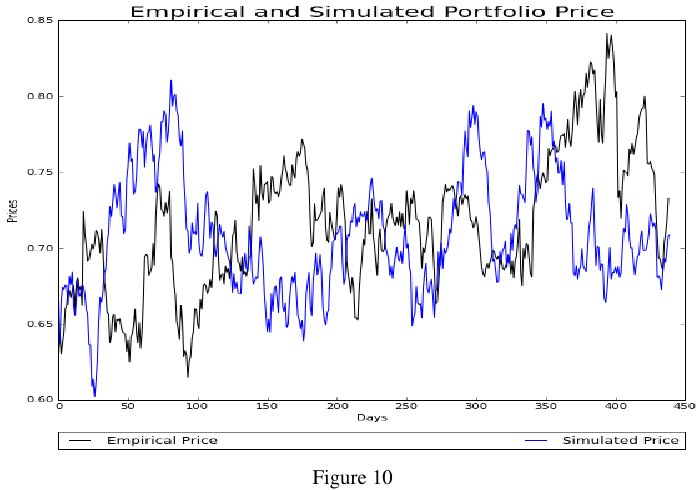

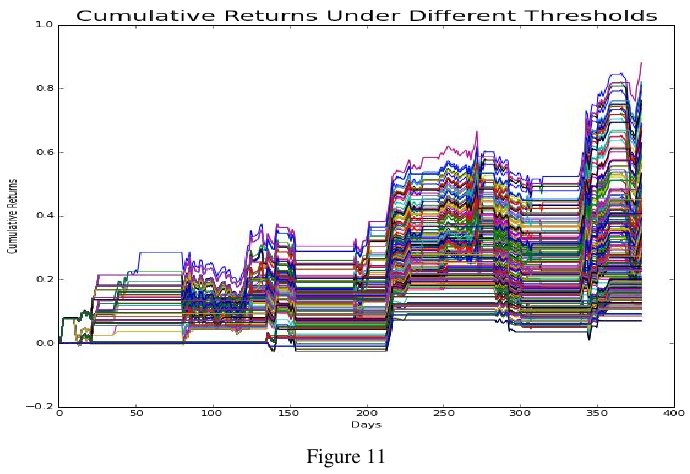

3.3 Пара CCI и O

Мы создали портфель, состоящий из длинной позиции акции Crown Castle International Corp. CCI на 1$ и короткой позиции акции Realty Income Corporation (O) на 0.367$. Акции также выбраны из сектора недвижимости. Аналогично, все результаты показаны на последующих рисунках. Лучший порог для этой пары So = 1.15, Sc = 0.05.

Другие стратегии и алгоритмы автоматической торговли смотрите на моем сайте www.quantalgos.ru

- 26 марта 2017, 15:13

- 26 марта 2017, 18:46

- 26 марта 2017, 18:50

- 26 марта 2017, 18:54

- 26 марта 2017, 19:39

- 26 марта 2017, 19:47

- 26 марта 2017, 19:58

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R