Блог им. alexey_s

Дивидендные аристократы: HCP, Inc (HCP)

- 07 ноября 2016, 17:12

- |

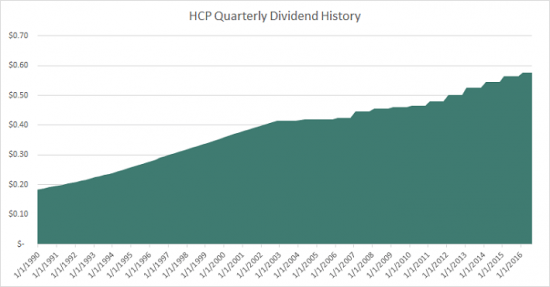

Законодательство требует, чтобы REIT выплачивали не менее 90% прибыли в качестве дивидендов. При таких условиях тяжело увеличивать дивидендные выплаты каждый год. Очень мало пространства для ошибки из-за высокого коэффициенты выплат. Если прибыли падают (а каждый бизнес имеет периоды спада), то велика вероятность того, что и дивиденды по REIT упадут. Вот почему не следует ожидать, что среди REIT будут дивидендные аристократы. Это удивительно, но 1 REIT затесался среди «аристократов»: НСР. Эта компания выплачивает увеличивающиеся дивиденды 31 год подряд.

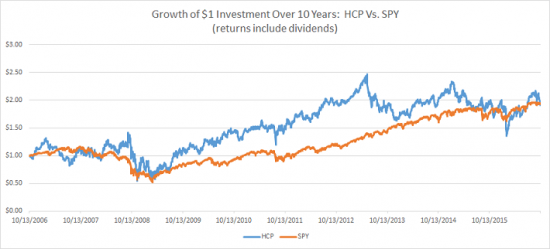

В дополнение к дивидендной истории, НСР имеет также высокую дивидендную доходность — 6,4% (помнится, мы восхищались дивдоходностью AT&T) — это самый высокий уровень среди аристократов. Акция держалась лучше рынка последние 10 лет, но в последние несколько лет стала «буксовать». Доходность относительно Сиплого — показана на рисунке ниже (как для НСР, так и для Сиплого доходность учитывает дивиденды).

Обзор бизнеса НСР

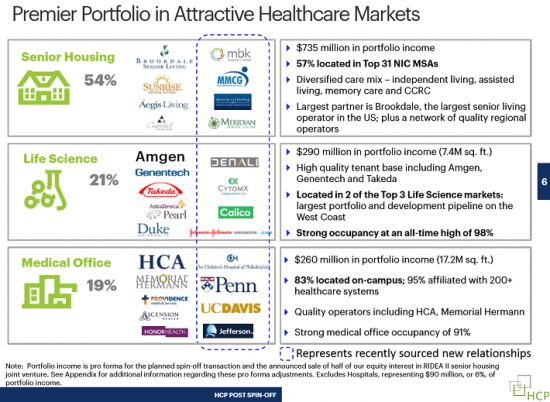

НСР более стабильный чем большинство REIT, потому что работает в сфере здравоохранения. Компания работает в трех основных сегментах:

- Дома престарелых (Senior Housing)

- Науки о жизни (Life Sciences) — биология, медицина, биохимия и пр.

- Медицинские офисы

В дополнение к этому, компания работает в сегменте «Госпитали», который генерирует 6% портфельного дохода. На рисунке ниже приведена разбивка по сегментам общего дохода портфеля и основные арендаторы.

На рисунке представлены доходы после предполагаемого разделения — компания выделяет активы ManorCare в отдельный бизнес. ManorCare работает в сфере недвижимости используемой для ухода за пожилыми и тяжелобольными. В настоящий момент ManorCare приносит около 20% выручки НСР. Детали и обоснование такого выделения обсуждаются далее в этой статье. В целом НСР владеет портфелем более чем 1000 объектов недвижимости в США и Британских островах.

Перспективы роста

Дивиденды НСР росли в среднем на 3,2% в год с 2006 по 2015 годы. Доходы от операций (funds from operations, FFO) на акцию росли темпами 5,3% в год за тот же самый период. Инвесторам не следует ожидать быстрого роста от НСР. Компания выплачивает большинство своих прибылей в качестве дивидендов. Из-за этого в итоге получаем небольшие темпы роста.

НСР растет за счет того, что инвестирует капитал, получаемый как за счет долга, так и за счет фондовых рынков. С 2006 по 2015 годы общее количество акций росло на 9,9% в год в среднем. Долгосрочный долг рос на 6,9% в год в среднем за тот же период.

Компания имеет благоприятные долгосрочные макроэкономические факторы роста. Старение поколения «бебибумеров» означает рост затрат на здравоохранение — и больший спрос на дома престарелых. Это сулит блага для НСР. Растущие расходы на здравоохранение в целом хороши для клиентов НСР. Это в свою очередь обеспечивает рост для НСР, поскольку клиенты нуждаются в большем количестве госпиталей и зданий. Но не все так хорошо для НСР. Активы компании ManorCare дают низкий доход. Изменения в соотношении количества плательщиков по планам Medicare и Managed Care снизили как размеры счетов, так и количество пациентов. Это означает, что у ManorCare начинаются проблемы.

Менеджмент НСР решил изолировать проблему — и убрать ее. Нобый бизнес будет оформлен как REIT. Но будет ли способна «дочка» платить дивиденды — это большой вопрос.

Дивиденды НСР проблем не вызывают. Компания получила 0,74 долл. от FFO на акцию в последнем квартале и выплатила дивиденды в размере 0,575 долл. на акцию. Дивидендные выплаты хорошо покрываются FFO.

Конкурентное преимущество и стойкость к рецессии

Хотя ManorCare «буксует», нет сомнений в том, что компания в целом имеет сильное и продолжительное конкурентное преимущество. Доказательство этому — повышение дивидендов 31 год подряд.

НСР получает конкурентное преимущество от своих размеров. Огромный размер компании (рыночная капитализация 16,9 млрд. долл) позволяет диверсифицировать собственность. Меньшие по размеру REIT'ы менее диверсифицированы и более подвержены рискам в отдельных сделках.

HCP также защищает себя путем заключения выгодных контрактов с арендаторами. Компания связывает потребителей контрактами, в которых указан рост ренты в течение срока действия договора. Это помогает НСР медленно расти все время.

Великая Рецессия была трудным периодом для отрасли недвижимости в целом. Несмотря на это, НСР хорошо пережила этот период. Компания сфокусировалась на отрасли здравоохранения, которая и выручала компанию. Когда рецессия наступает, здравоохранение получает больший приоритет. Это позволяет арендаторам продолжать выплачивать ренту независимо от общего экономического климата. FFO на акцию в течение Великой Рецессии и восстановление приведено ниже, чтобы показать, как мало компания пострадала от рецессии:

- 2007 — FFO на акцию 2,14 долл

- 2008 — 2,25 долл. на акцию

- 2009 — 2,14 долл. на акцию

- 2010 — 2,18 долл. на акцию

- 2011 — 2,37 долл. на акцию.

Оценка и ожидаемая полная доходность

Дивидендная доходность НСР по сравнению с крупнейшими конкурентами REIT в сфере здравоохранения:

- НСР имеет дивдоходность 6,4%

- Welltower (HCN) — 5.0%

- Ventas (VTR) — 4.4%

Выделение ManorCare увеличило дивдоходность НСР. В некоторый момент дивидендная доходность была выше 8%. Сейчас она ниже, но все еще выше, чем у конкурентов. Чем выше дивдоходность, тем выше оценка REIT. Поскольку REIT должен выплачивать большую часть дохода, то дивидендная доходность — хорошая сравнительная метрика в этом случае.

НСР кажется недооцененной по текущим ценам относительно своих конкурентов. Если процентные ставки вырастут, то акции компании вероятно снизятся. Тем не менее, НСР торгуется со скидкой относительно конкурентов.

Ожидаемый темп роста дивидендов составляет 3-4% в год в течение нескольких следующих лет (с небольшой паузов в этом году и следующем из-за ManorCare). Такой рост вместе с доходностью в 6,4% дает ожидаемую полную доходность в диапазоне 9,4-10,4% в год до изменений мультипликаторов.

Заключение

НСР — высококачественный REIT, она кажется недооцененной по сравнению со своими конкурентами. Компания предлагает инвесторам хорошую полную доходность в текущих ценах. Дивидендную доходность 6%+ с ожидаемым ростом трудно найти на сегодняшнем рынке. Такая дивидендная доходность — выдающаяся.

НСР — интригующий выбор для инвесторов, которые ищут дивидендную доходность при сегодняшних низких процентных ставках — для инвесторов, которые могут выдержать волатильность цен на акции выше среднего и ожидаемый медленный рост в краткосрочной перспективе.

Оригинал: http://www.valuewalk.com/2016/10/dividend-hcp-inc-hcp/

теги блога Алексей

- Apple

- Citi Group

- Dow

- ETF

- Goldman Sachs

- NASDAQ

- P\E

- python

- ROE

- S&P500

- WINDOWS 10

- автомобили

- акции

- акции роста

- акции США

- Амазон

- американские акции

- анализ акций

- анализ компаний

- Арсагера

- Баффет

- Боллинджер

- бонды

- брокеры

- вопрос

- ВСМПО-АВИСМА

- выборы США

- Газпром

- Голдман

- Голдман сакс

- Грааль

- Гринблатт

- Гросс

- дивидендные акции

- дивидендные аристократы

- дивиденды

- доллар

- доходность

- Доходность гособлигаций

- драги

- евро

- золото

- ЗПИФН

- инвестиции

- Инвестиции в недвижимость

- инфографика

- история успеха

- китай

- консенсус

- кооперация

- МосБиржа

- недвижимость

- неквалифицированные инвесторы

- нефть

- новости эмитентов

- Номура

- облигации

- опек+

- опционы

- Открывашка

- открытие

- открытие брокер

- оффтоп

- ПИФы

- портфель

- портфельное инвестирование

- портфельные инвестиции

- прогнозы

- процентные ставки

- размещение БО

- размещение облигаций

- рейтинги

- рецензия на книгу

- рынки

- Рэй Далио

- Сбербанк

- сводка по эмитентам

- советы

- ставка ФРС

- ставки ФРС

- Ставропольэнергосбыт

- сургутнефтегаз

- США

- технический анализ

- технологии

- товары

- торговые стратегии

- Трамп

- фонды

- форекс

- фосагро

- ФРС

- хайпы

- центробанки

- цинк

- цмт

- черный лебедь

- Шадрин

- экономика

- юмор

Думаю, лучше уж Simon Property взять.