Блог им. OneginE

Отчеты C.O.T. — нефть продают, рубль пока нет

- 03 сентября 2016, 10:11

- |

Ссылка на график

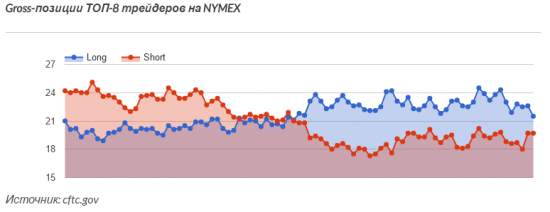

Крупнейшие 8 трейдеров на NYMEX тоже не остались в стороне. Их спред между длинными и короткими позициями по нефти сократился до минимальных уровней с ноября прошлого года. Однако стоит отметить, что чистая позиция по-прежнему остается положительной, т.е. «лонги» превышают «шорты».

Рубль

Несмотря на тенденцию, намечающуюся по нефтяным фьючерсам, хедж-фонды пока придерживаются своей старой позиции по российской валюте. За неделю они увеличили общее количество контрактов на рост рубля почти на 1,1 тыс., продолжая верить в крепость нашей национальной валюты.

Ссылка на график

Резюме

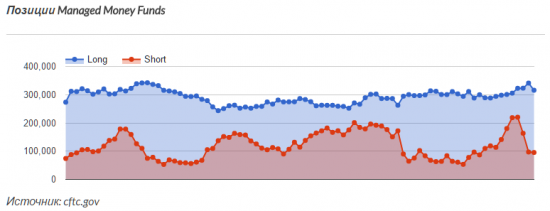

На мой взгляд, на рынке нефти намечается коррекционное движение — крупнейшие участники торгов постепенно «переворачиваются» с длинной позиции в короткую, или, как минимум, фиксируют свою прибыль после двукратного роста «черного золота», а падение может быть осуществлено за счет «лонгов» спекулянтов.

До сих пор ставки на рост рубля существенно преобладают над ставками на его падение. Падение цен на нефть может привести к ослаблению российской национальной валюты и к резким ее распродажам.

На рынке коммерческих игроков «шорты» по рублю все сильнее расходятся с «лонгами», что, по моему мнению, является пугающей динамикой, так как все больше компаний предпочитают захеджировать свои валютные риски по текущему курсу.

Другая статистика:

Ссылка на статью

теги блога Евгений Онегин

- Apple

- buyback

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- vix

- акции

- банки

- бюджет

- бюджет России

- валюта

- внешний долг

- втб

- вышки

- газ

- Газпром

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- ЕЦБ

- ЗВР

- золото

- инвестиции

- Индекс МБ

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- ликвидность

- Лукойл

- минфин

- ММВБ

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- опционы

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- потребление

- прибыль

- резервы

- РЕПО

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сентимент

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс

А общий скептицизм мой потому что это отчет, опубликованный в минувшую пятницу о том, что делали трейдеры еще за неделю до публикации отчета.

Цены на нефть балансируют в диапазоне, удобном для поставщиков и переработчиков — это истинные участники рынка. А спекулянты — питательная комфортная среда для них. Деньги спекулянтов важны для рынка, но не они формируют нефтяные цены.