Блог им. uralpro

Алготорговля коинтегрированными активами. Часть 2

- 02 сентября 2015, 09:00

- |

Начало здесь.

Задача оптимизации инвестиций

Целью трейдера при открытии позиций в активах является максимизация ожидания имеющихся ресурсов при постоянной ревизии этих позиций в течение времени, для того, чтобы обеспечить динамическую оптимальность стратегии. Обозначим  величину в денежном исчислении, инвестированную в безрисковый

величину в денежном исчислении, инвестированную в безрисковый  и рисковые активы

и рисковые активы  . Тогда количество открытых трейдером контрактов будет равно

. Тогда количество открытых трейдером контрактов будет равно  . Опустим сложный вывод конечной формулы и представим окончательное решение в закрытой форме для доли инвестиций в активы:

. Опустим сложный вывод конечной формулы и представим окончательное решение в закрытой форме для доли инвестиций в активы:

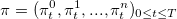

![Алготорговля коинтегрированными активами. Часть 2 \pi^*=\frac{1}{\gamma}\{\mathbf{\Omega}^{-1}(\mathbf{\delta}\alpha+\mathbf{\nu})+(\mathbf{\delta}'\mathbf{\Omega}\mathbf{\delta})[\frac{1}{2}\tau(\alpha-2\frac{\mathbf{\delta'\Omega\nu}}{\mathbf{\delta'\Omega\delta}})+\frac{1}{4}Tr(\mathbf{A\Omega})\tau^2]\mathbf{a}\}](http://mathurl.com/ozsz2e9.png)

где π∗- вектор оптимальных долей в используемых активах,

τ=T−t,

γ- мера риска (подбирается при тестировании).

Первое слагаемое в приведенной формуле является классической мертоновской задачей, при том, что (δα+ν)- дрифт цен активов. Второе слагаемое, пропорциональное а, представляет собой корректировку, связанную с коинтеграцией. Как показывает это выражение, преобразования в мертоновском портфеле уменьшаются при приближении конечного времени Т. В итоге, оптимальная стратегия зависит от α, в общем случае оптимального инвестирования в несколько коинтегрированных активов.

Эмпирическая производительность стратегии

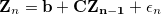

В этом разделе мы продемонстрируем поведение стратегии в случае использования трех активов. Агент торгует портфелем из трех акций — GOOGL, FB, AMAZON, и мы используем реальные данные с биржи Nasdaq для определения параметров модели. Конкретно, мы используем средние цены книги заявок с периодичностью в одну минуту от 3 ноября 2014 года, для определения параметров VAR(1) модели логарифма цен в соответствии с регрессией:

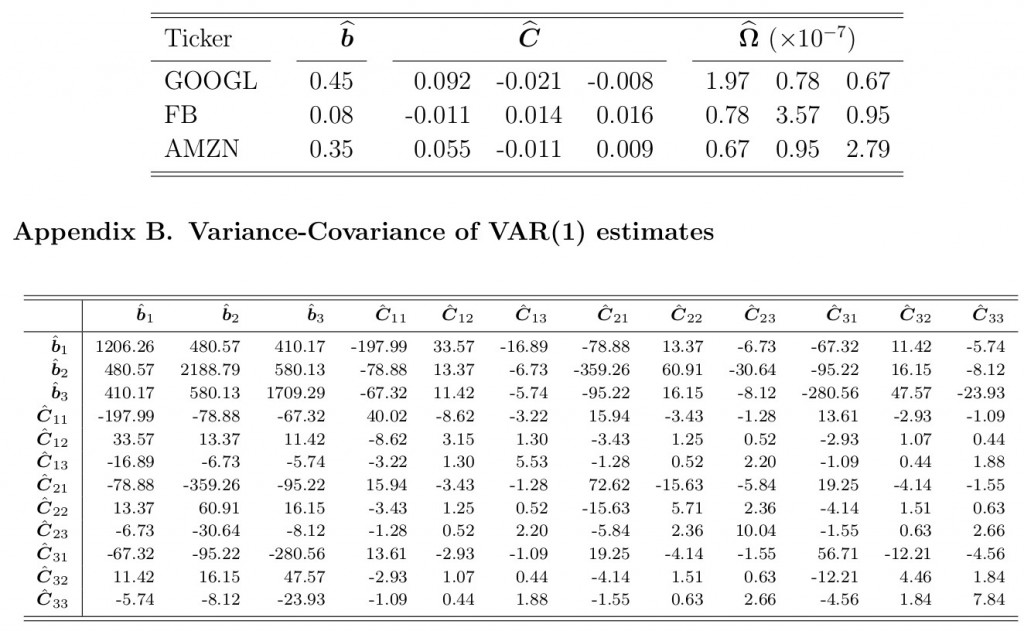

где Zn=log(Yn),ϵ1,ϵ2,...- независимые случайные переменные со стандартным нормальным распределением (с ковариационной матрицей Ω) и 3х1 вектор b, и 3х3 матрица С , установленные из множественной регрессии. Из ошибок регрессии затем составляется дисперсионно-ковариационная матрица для ϵ1. В таблицах ниже представлены результаты вычислений коэффициентов и дисперсионно-ковариационной матрицы.

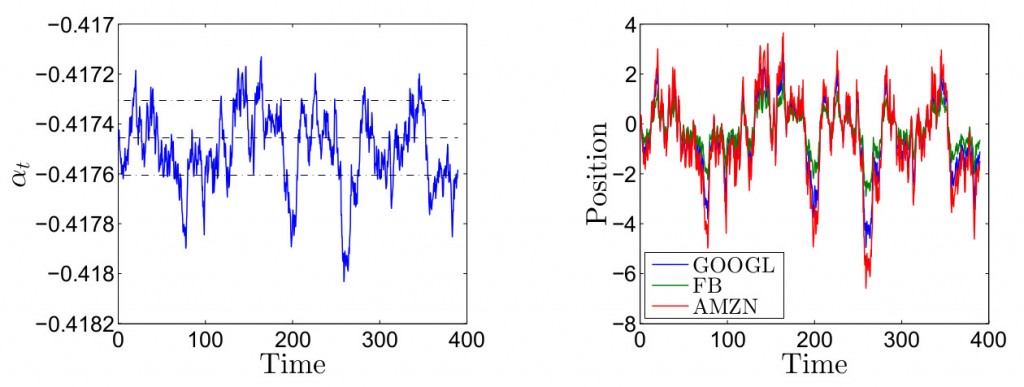

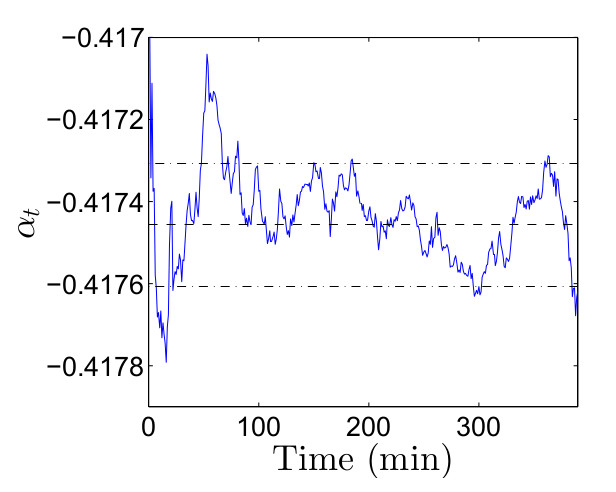

На рисунке ниже показано значение коинтеграционного фактора αt из тренировочной выборки, представляющего собой, как и ожидалось, процесс возврата к среднему. Прерывистая линия на рисунке показывает уровень возврата к среднему, плюс/минус два стандартных отклонения от коинтеграционного фактора вокруг уровня возврата к среднему (линии с точкой). Понятно, что краткосрочные отклонения от этого уровня являются основной причиной прибыльности стратегии, которую мы обсудим ниже.

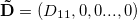

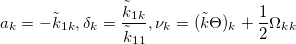

Далее, уменьшим размерность задачи до случая одного коинтеграционного фактора путем следующей последовательности трансформаций:

1. Определим  — матрица возврата к среднему, где I- единичная матрица.

— матрица возврата к среднему, где I- единичная матрица.

2. Определим — уровень возврата к среднему

— уровень возврата к среднему

3. Диагонализируем k путем разложения  , где D — матрица собственных значений, сортированных от наибольшего к наименьшему,U — матрица собственных значений, составленных постолбцово.

, где D — матрица собственных значений, сортированных от наибольшего к наименьшему,U — матрица собственных значений, составленных постолбцово.

4. Определим матрицу с уменьшенной размерностью  , где

, где .

.

5. Затем установим .

.

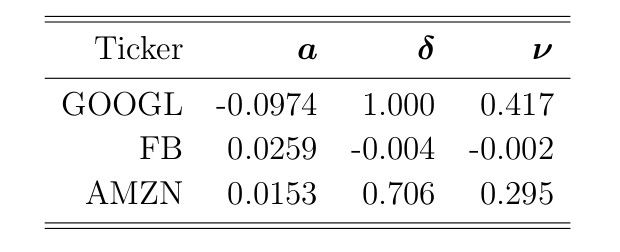

Результаты преобразований показаны в таблице ниже.

Отметим, что δ′a<0, значит процесс α, несомненно, процесс возврата к среднему.

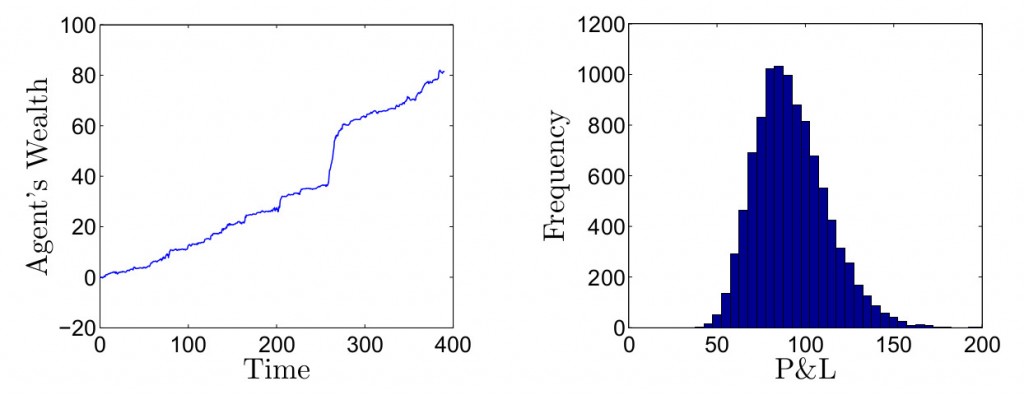

Для иллюстрации производительности стратегии мы произвели 10 000 симуляций и записали профиль P&L в каждом случае. Мы использовали установленные выше параметры для симуляции компонента краткосрочной альфы и графика коинтеграционной цены (для каждой минуты внутри торгового горизонта) для Google, Facebook и Amazon. Для каждого прохода мы предполагали, что агент начинает с нулевыми открытыми позициями в активах и все позиции ликвидируются в конце дня, все транзакции происходят по средней цене книги заявок и нет транзакционных издержек. На графиках в заглавии поста показан один из симуляционных путей αt и соответствующие ему оптимальные позиции в активах. На графиках ниже изображен процесс изменения ресурсов агента для данного пути и гистограмма прибыли/убытков для 10 000 проходов. Среднее значение прибыли составляет 91,99 и стандартное отклонение прибыли 20,27.

Для данного конкретного прохода мы видим, что открытые позиции агента всегда находятся между 4 длинными и 6 короткими контрактами и прибыль в конце торгового периода составила приблизительно 80$. Открытые позиции активов демонстрируют паттерн, похожий на краткосрочную альфа прохода, оба показаны в заглавии поста. Помните, что αt включает дрифт каждого актива, так что во время, когда альфа выше уровня возврата к среднему соответствует моменту, где есть ожидание быстрого роста средних цен, то есть оптимальная стратегия — покупка актива.Соответственно, когда αt ниже уровня возрата к среднему — ожидание медленного роста цен (или даже их падения), где оптимально входить в короткие позиции по активам для получения краткосрочной прибыли от их снижения.

Заключение

Мы показали процесс оптимальной торговли набором коинтегрированных активов. Мы смоделировали структурную зависимость через общий компонент и дрифт приращений цен активов. Этот общий компонент является коинтеграционным фактором, который мы назвали краткосрочной альфа, и он является основным источником прибыльности в оптимальной инвестиционной стратегии.

Другие стратегии, алгоритмы и программы автоматического трейдинга смотрите на моем сайте — www.quantalgos.ru

теги блога uralpro

- ARIMA

- data feed

- ETF

- FORTS

- GARCH

- HFT

- IQFeed

- mean reversion

- momentum

- python

- S&P500

- VIX

- VPIN

- алгоритм

- алгоритм торговли

- алгоритмическая торговля

- алгоритмы

- алгоритмы торговли

- алготрейдинг

- альфа-сигналы

- андрей мовчан

- Биржевые роботы

- биткоины

- Блэк-Шоулз

- бэктестинг

- возврат к среднему

- волатильность

- высокастотники

- высокая доходность

- высокочастотная торговля

- высокочастотный трейдинг

- генетические алгоритм

- генетические алгоритмы

- гэп

- доходность трейдеров

- импульс

- импульсная система

- индексы

- интервью

- итоги

- итоги 2016

- Итоги 2018

- книга заявок

- коинтеграция

- колокейшн

- Конференции смартлаба

- конференция

- корреляция

- криптовалюта

- лчи

- маркет дата

- маркет мейкер

- марковиц

- марковский процесс

- математические модели

- машинное обучение

- модели

- Модели рынка

- модель

- модель Маркова

- Оптимизация портфеля

- опционные модели

- опционы

- Парный трейдинг

- парный трейдинг

- подготовка данных

- поток ордеров

- Публикации

- публикация

- разработка алгоритма

- разработка торговых систем

- раундтрип

- регрессия

- результат торговли

- робот

- роботы

- роботы в биржевой торговле

- скользящая средняя

- стакан

- стоп лосс

- стратегия

- торговля волатильностью

- торговые алгоритмы

- торговые стратегии

- улыбка волатильности

- ФОРТС

- Херст

- эквити

- язык R

Очень познавательно.

Говорите на человеческом языке, а не на птичьем (конечно, если хотите что бы вас поняли). И вообще, будьте проще, и народ к вам потянется.

А про цели трейдера при открытии позиции можно сказать без всяких «пи»: цель срубить деньжат за счёт других участников торгов.

Правда бывают ещё цели «впарить» обучение, бота, сигналы и прочий шлак.

1. Вопрос к коинтеграции. А зачем совместная регрессия? есть ли преимущество по отношению к отдельным регрессиям? есть ли преимущество по отношению к регрессии на себя и на индекс?

2. Из поста я не понял, как из альфы, веги и дельты получить цены акций.

Товарищ uralpro, мне два заверните на вынос!

2. В общем-то вся статья и есть о преимуществе совместной регрессии. Суть в выделении общего компонента, который отражает совместную коинтеграцию активов на основе общего фактора. Понятно, что в отдельных регрессиях этот компонент будет смешан с другими факторами, которые присущи только двум взятым активам.

3. А зачем вам цены? Вы же торгуете спред, вам нужно только знать коэффициенты для каждого актива, которые вы легко вычислите из первого уравнения

U — матрица не из собственных значений, а из собственных векторов. Но есть непонятка, Вы рассуждаете так, словно С — самосопряженная матрица. А это не так.

Если там попарные коэфф. ковариации, то должна быть симметричной, конечно. Но в табличке омега симметричная, а С — нет.

Или что-то я неправильно понимаю.

это уже постфактум-оптимизация, т.е. подгон под случившееся событие, а это лишено всякого смысла

так, пощекотать самолюбие красивой картинкой «как могло бы быть» )))

Еще раз перечитал и понял, что в первый раз подкорочно осталось:

"γ- мера риска (подбирается при тестировании)". То есть имеете волатильность бумажки, определяете меру риска ПО РЕЗУЛЬТАТАМ ТЕСТИРОВАНИЯ, а затем меру риска при котором пОртфель показывает плюс подставляете для будущих сделок.

Ребята, которые получили Нобеля за оценку портфелей, слились в один момент. Их просто не стало. И, да, они тоже считали меру риска и собственный слив оценивали как 1 раз в 10.000 лет. И вот надо ж, случилось прям сразу! ))))