SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Investisii_s_umom

Облигации ЭР-Телеком Холдинг ПБО-02-06 на размещении

- 02 апреля 2024, 10:19

- |

АО «ЭР-Телеком Холдинг» (г.Пермь) – крупный оператор телекоммуникационных услуг. Компания специализируется на предоставлении услуг широкополосного доступа в интернет (ШПД), платного цифрового телевидения, телефонии, доступа к сетям Wi-Fi, VPN, LoRaWAN, видеонаблюдения и комплексных решений. 4 апреля ЭР-Телеком будет проводить сбор заявок на новый выпуск облигаций с погашением через 5 лет и офертой через 2 года. Посмотрим подробнее его параметры и оценим целесообразность участия в размещении.

Выпуск: ТелХолБ2-6

Рейтинг: ruA- от Эксперт РА

Объем: 7 млрд.р.

Номинал: 1000 р.

Старт приема заявок: 4 апреля

Планируемая дата размещения: 9 апреля

Дата погашения: 9 апреля 2029

Купонная доходность: 16...17% (доходность к погашению не выше доходности 2 летних ОФЗ плюс премия ориентировочно 350 б.п.)

Периодичность выплат: ежемесячные

Амортизация: нет

Оферта: да, через 2 года

Показатели и цифры компании

— год основания 2001;

— 18377 сотрудников;

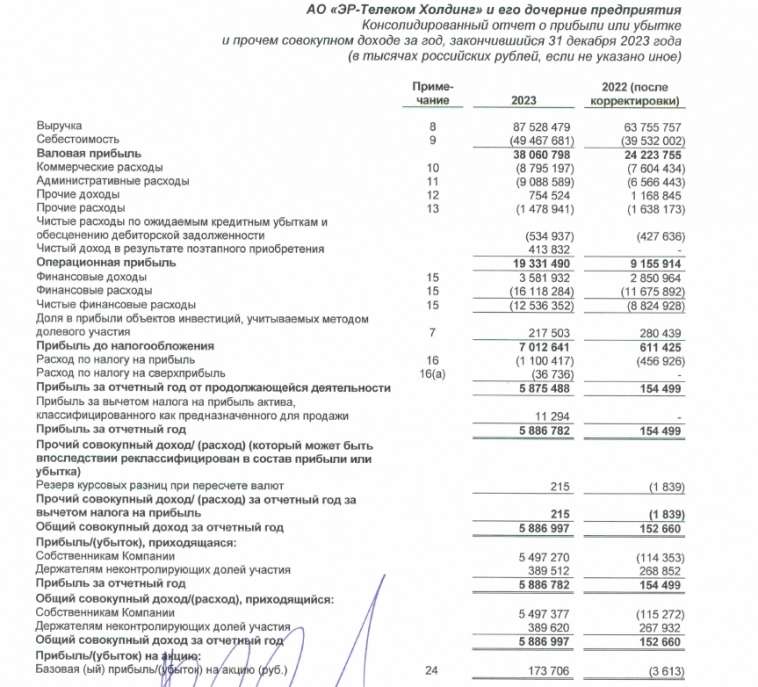

— выручка согласно отчету по МСФО за 2023 г. 87,528 млрд.₽ (+37% г/г);

— прибыль за 2023 г. 5,875 млдр.р. (в 2022 г. было 154 млн.р);

— денежные средства и эквиваленты в 2023 г. 10,63 млдр. р. (в 2022 г. было 2,84 млрд.р);

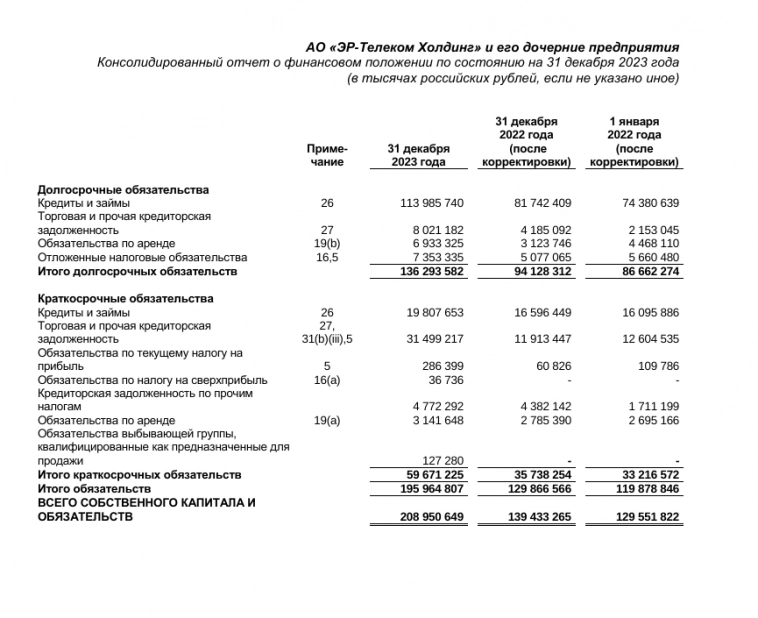

— чистый долг на конец 2023 г. 123,16 млрд.р (в 2022 г. было 13,76 мллд.р);

— EBITDA в 2023 г. 38 млрд.₽ (+45% г/г);

— чистый долг/EBITDA в 2023 г. 3,2x, в 2022 г. было 0,52х.

В настоящее время в обращении находится 5 выпусков облигаций компании с доходностью от 16,47% до 17%, причем два выпуска предстоит погасить в апреле и декабре 2024 года.

Вывод

Выручка телекоммуникационных компаний слабо волатильна, спрос и цены на их услуги стабильны и практически не подвержены внешнеэкономическим шокам. Конкурентные позиции холдинга были усилены за счёт приобретения компании «Акадо» в 2023 г. Однако у холдинга сейчас вместе с кратным ростом прибыли сильно вырос чистый долг (и далее будет расти, т.к. нужны средства для погашения выпусков облигаций под высокие ставки). В размещении участвую на небольшую долю. Оферта через 2 года конечно минус, при этом купон точно будет ниже, вероятно даже 15,5%. Параметры выпуска аналогичны выпуску облигаций СТМ 1Р4, прием заявок у которого будет сегодня.

Подписывайтесь на мой телеграм-канал, в нем:

— выкладываю все сделки;

— делаю обзоры на ценные бумаги,

— показываю свой путь к доходу с дивидендов и купонов.

1 комментарий

вокруг одни облигации)

- 02 апреля 2024, 10:53

теги блога Инвестиции с умом

- glorax

- IMOEX

- IPO

- IPO 2024

- RGBI

- YOLO

- авангард

- Автоваз

- автодор

- Автодор облигации

- автомобили

- Азбука вкуса

- акции

- альфа банк

- атомная энергетика

- афк система

- банки

- белуга групп

- брокеры

- брусника

- Брусника облигации

- вклады

- втб

- ВЭБ.РФ

- Газпром

- Газпром Капитал

- Газпром нефть

- газпромнефть

- ГМК Норникель

- Делимобиль

- Депозиты

- дивиденды

- ДОМ.РФ облигации

- ЕвроТранс

- заблокированные активы

- золото

- иис

- инвестирование

- инвестиции

- Индекс МБ

- интерлизинг

- итог месяца

- итоги

- итоги месяца

- Итоги недели

- итоги февраля

- ИЭК ХОЛДИНГ

- КАМАЗ

- Ключевая ставка ЦБ РФ

- кредиты

- листинг

- МТС

- МТС-банк

- накопительные счета

- налогообложение на рынке ценных бумаг

- Новатэк

- Новости

- Новые технологии

- обзор рынка

- облигации

- облигациии

- обмен заблокированными активами

- отчеты МСФО

- офз

- пассивный доход

- портфель

- портфель инвестора

- прогноз по акциям

- психология трейдинга

- рецензия на книгу

- роделен

- Роделен облигации

- роснефть

- Россети Центр и Приволжье

- росэксимбанк

- РОСЭКСИМБАНК облигации

- русагро

- Русгидро

- Русская аквакультура

- сбер

- сбербанк

- Северсталь

- Сегежа

- селектел

- Сэтл-Групп облигации

- татнефть

- тгк-14

- Тинькофф

- тинькофф банк

- трейдинг

- флоатеры

- форекс

- Фосагро

- фск еэс

- хк новотранс

- ЦБ РФ

- экономика России

- экономический дайджест

- ЭР-Телеком Холдинг облигации

- ЯТЭК