Самые большие опасения вызывает тот факт, что часть облиг может быть на подконтрольном лице, и ему же сольют то, что выкупают с оферт… Тогда собрать 75% без проблем… Добрать на рынке — проще простого. А далее без дефолтов и проблем стандартный сценарий ОСВО — рестракт на овердохрена лет под ставку ЦБ и ниже… Вот цена 65 покажется сказочной… См. ФИнАвиа и Пересвет.

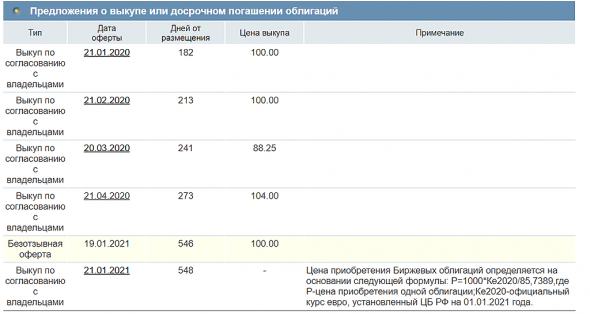

ArTwoD, Вы правы, такой сценарий возможно ДЭНИКОЛОМ прорабатывается. 5-ой офертой в период предъявления принесут и заявления (по соглашению), а также требования о приобретении, таким образом она спокойно может добрать до 3/4 21.01.2021, за день до даты 22.01.2021. Причем в ее очередной 5-ой оферте сказано «выкупаю ДО 1000000 штук, а это значит что могу купить 1000000 штук, а могу и 1 штуку, другими словами „сколько надо, столько и куплю“) Дальше блокировка права требовать приобретения (подпункт2, пункта 1, ст29.7, ФЗ-39). Но есть нюансы: 1) Надо ей как-то преодолеть пункт 3 статьи 29.8, 39-ФЗ (эмитент и разные контролирующие лица не имеют право голоса на ОСВО, даже если они владельцы облигаций) 2)Еще есть право обратиться в СУД пункт5 статьи 29.7, для блокировки этого пункта надо 9/10 голосов=облигаций. А сейчас дэникол не будет ничего выкупать с рынка, для этого деньги нужны. Логично пользоваться нашими деньгами еще 10 месяцев. А вот потом:1) если деньги есть, то все покупаю 2) если денег не хватает, то получаю контроль на ОСВО через пятую оферту и 25% сидите до погашения 3) Денег совсем нет-Дефолт.

mikhail577, кейс ФинАвиа говорит о возможности голосования на ОСВО подконтрольной или аффилированной организации. На это ограничений нет. Дырка в законе об ОСВО.

ArTwoD, ФА формально не голосовала подконтрольной организацией. Создали ситуацию искусственного ухода из под контроля.