10% доходность

… они чего-то знают про будущие ставки

дибо это такой способ вывода капитала

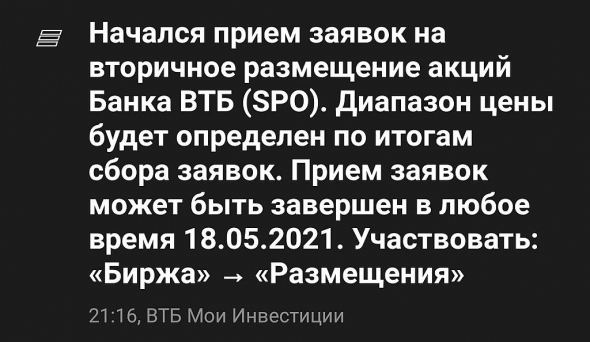

С 26 мая 2021 года ВТБ начинает размещение двух выпусков субординированных облигаций серий СУБ-Т1−5 и СУБ-Т1−6 объемом от 20 и 5 млрд рублей соответственно, номинал одной бумаги каждого выпуска составит 10 млн рублей.

Как и ранее, квалифицированным инвесторам будут предложены бумаги двух типов — с фиксированным и плавающим купоном, купонным периодом 182 дня, колл-опционом через 5,5 лет (в дальнейшем — каждые 5 лет). Оба выпуска будут размещены на Московской бирже по закрытой подписке. Размещение продлится до 18 июня 2021 года включительно.

По выпуску СУБ-Т1−5 предусмотрена фиксированная ставка — 10% годовых, пересмотр ставки будет осуществляться в даты колл-опционов на базе доходности 5-летних ОФЗ + спред 3,3%. На первые 5,5 лет уровень ожидаемой доходности — 10,25% годовых. По выпуску СУБ-Т1−6 предусмотрена плавающая ставка — КС + 3,75% годовых, на первый купонный период ее размер составит 8,75% годовых.

Член правления ВТБ Дмитрий Пьянов отметил: «Видя высокий интерес со стороны инвесторов к предыдущим выпускам субординированных облигаций, мы продолжаем предлагать им высокодоходные инструменты для долгосрочных вложений. Основными преимуществами этих выпусков являются: пролонгированный период размещения, в течение которого инвесторы могут приобретать бумаги на первичном рынке, повышенный уровень доходности по сравнению со срочными облигациями, возможность дополнительной защиты инвестора от неблагоприятных изменений рыночной конъюнктуры при инвестициях в облигации с плавающим купоном. Также стоит отметить и ряд преимуществ для банка — выпуски помогут нам еще больше расширить базу инвесторов, диверсифицировать источники фондирования и укрепить капитальную базу».

Старший вице-президент, руководитель Private Banking ВТБ Дмитрий Брейтенбихер подчеркнул, что выпуск субординированных облигаций с двузначной доходностью — знаковое событие на рынке. «Сейчас доходность субордов с фиксированным купоном 10% годовых практически в 2 раза выше депозитных ставок. С учетом надежности эмитента это делает предложение весьма привлекательным даже для VIP-клиентов с консервативным риск-профилем и укрепляет тренд на инвестиции, наметившийся в Private Banking ВТБ еще в 2018 году — за последние 4 года наш инвестиционный портфель вырос более чем в 6 раз и превысил 1,3 трлн рублей. В рамках предыдущих выпусков VIP-клиенты банка приобрели субординированные облигации ВТБ на 106 млрд рублей, при этом их доля в общем объеме продаж превысила 60%. Сейчас мы также рассчитываем на высокий спрос», — прокомментировал глава Private Banking ВТБ.

ШоLo, Что то не нравится мне это размещение. Во первых это суборды, у них есть оговорка по достаточности капитала банка, колл опцион у продавца, он будет решать выгодно ему ставка или нет. Первый суборд размещался по 7.6% процентов, по моему в декабре 20 года, а сейчас ВТБСУБТ-2 торгуется за 95 процентов от номинала, доходность 9.08%, RU000A102879 тикер. Долго думал, не купил. Выходит прав был. И у меня мечта по такой ставке этак до 2030 года ОФЗ купить :)

Aleksei_Vladimirovich_T,

ВТБ пошел по пути увеличения достаточности капитала за свет продажи своих субордов под высокие проценты

МММ как она есть

ШоLo, Через 5.5 лет будут уменьшать на 20 % вхождение в капитал. Все банки немного пирамиды.