Плюсы и минусы цифрового рубля. Он обещает снизить риски коррупции и мошенничества, упростить обход санкций и помочь бизнесу сэкономить

Цифровой рубль станет одной из главных новаций в финансовой сфере России в 2023 году.

Тестировать расчеты начнут в апреле после принятия законодательной базы. В пилотном проекте участвуют 15 банков.

Они попробуют проводить платежи в цифровых рублях между реальными клиентами, отобранными для эксперимента.

При этом опросы показывают, что свыше трети россиян (38%) не понимают, о чем идет речь, а 28% — не хотят им пользоваться из-за недоверия к инструменту.

Что такое цифровой рубль?Цифровой рубль — буквально цифровая версия рубля. Эмитент — Банк России. Он представляет собой электронную запись в базе данных ЦБ и абсолютно равнозначен наличным и безналичным. Он станет дополнительным решением, а не заменит их.

Цифровые рубли будут храниться в электронных кошельках в ЦБ. Посредниками в доступе к ним будут банки — расплатиться цифровыми рублями можно будет через привычные мобильные приложения.

Главное преимущество цифрового рубля — его безопасность. За сохранность цифрового актива отвечает ЦБ. Исключается риск потери средств в случае банкротства коммерческих банков.

Цифровой рубль могут начать внедрять, выплачивая зарплаты госслужащим и бюджетникам. Точно также в 2017 году вводились в оборот карты «Мир». Пока в ближайшем будущем планов переводить бюджетников на получение зарплаты в цифровых рублях нет, уверял министр финансов Антон Силуанов.

Цифровые валюты — результат технологического прогресса.

Свыше 30 центробанков работают над национальными цифровыми валютами. Дальше всех продвинулись Китай и Швеция.

Китай уже в 2021 году выплатил первые зарплаты в цифровых юанях. Их объем в обращении достиг ¥13,6 млрд (около $2 млрд) в 2022 году. С

ША несколько отстает в скорости запуска цифрового доллара.

ЕС пока на стадии разработки законодательной базы для цифрового евро.

В чем преимущества использования цифрового рубля?- Платежи цифровым рублем будут самыми дешевыми;

Банки взимают комиссии и устанавливают лимиты на переводы, не оставляя клиентам выбора — люди вынуждены распоряжаться собственными средствами не на своих условиях, а по правилам банка.

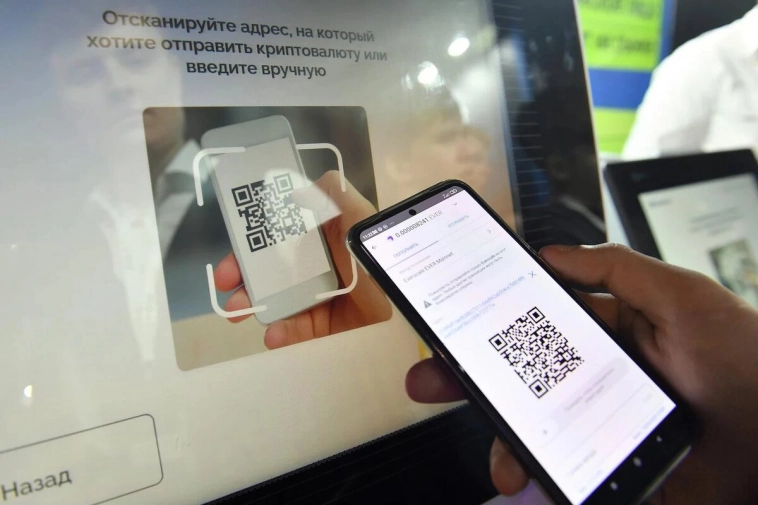

ЦБ установит единые тарифы платежей в цифровых рублях, независимо от того, в каком банке обслуживается клиент. Для оплаты товаров или услуг нужно будет отсканировать QR-код на кассе или приложить телефон к терминалу, как в ApplePay и Google Pay. А для перевода другому человеку — отправить деньги по номеру телефона, как и с безналичными.

- Бизнес сможет экономить на комиссиях банкам;

ЦБ обещает установить тарифы за оплату товаров и услуг цифровым рублем не более, чем в системе быстрых платежей (СБП) — 0,4-0,7%. Сейчас комиссии банков за эквайринг для ИП и ООО в Москве начинаются от 0,4% и достигают 2,5% от суммы операции.

«Высокие издержки на транзакции генерят высокие цены. И это тоже одна из задач, которую цифровой рубль должен решить», — подчеркивала первый зампред ЦБ Ольга Скоробогатова.

Торговые сети будут экономить не менее 80 млрд руб. в год от снижения эквайринговых комиссий, подсчитали аналитики консалтинговой компании «Яков и партнеры» (ранее McKinsey в России). Экономия на эквайринге будет стимулировать магазины популяризировать цифровой рубль. Например, предлагать покупателям бесплатную доставку и другие бонусы за оплату цифровыми рублями.

- Цифровые рубли можно будет «запрограммировать» только на определенные траты и невозможно будет применять для теневых операций;

Виртуальные кошельки будут именными, а сам цифровой рубль токенизирован — хранить данные обо всех предыдущих держателях, что позволит отслеживать мошенничество.

«Каждый рубль можно будет отследить: кто, кому, сколько, когда и за что заплатил, что, безусловно, исключает возможность взяточничества, коррупции и использование схем по уклонению от уплаты налогов», — отметил Антон Гонтарев. Благодаря этому государство сможет лучше контролировать, что бюджетные средства пошли на целевые траты.

Кроме того, пособия на детей в цифровых рублях можно будет тратить только на продукты и детские товары. «А например, карманные деньги, которые вы дали в цифровых рублях своим детям, можно будет потратить на обеды в школьной столовой, а не на сигареты или алкоголь», — добавил эксперт.

- Можно будет заключать безопасные сделки (смарт-контракты);

По ним оплата цифровыми рублями будет проходить автоматически при выполнении заранее прописанных условий договора. Например, поставщик получит оплату только когда товар доставят покупателю. Или продавец квартиры получит оплату, как только недвижимость будет зарегистрирована на нового владельца.

- Можно будет платить без доступа к интернету.

«У нас есть территории, где интернета нет или он плохо работает», — отмечала зампред ЦБ Ольга Скоробогатова. Для офлайн-расчетов в труднодоступных регионах ЦБ запустит второй цифровой кошелек — на мобильном устройстве.

«Обмениваться цифровым активом в офлайн режиме возможно по беспроводной сети bluetooth. То есть перевод средств будет выглядеть как своего рода передача файла другому пользователю», — объяснил Антон Гонтарев.

Каковы недостатки цифрового рубля?- Их невыгодно хранить на счетах;

В отличие от банков, ЦБ не будет начислять проценты на остаток и кэшбек. Значит, хранить деньги в цифровых рублях, а не на депозитах в банках — постоянно терять часть накоплений из-за инфляции.

Спекулировать за счет перевода цифрорублей из одной формы в другую тоже не получится. Цифровой рубль можно будет менять на наличные или безналичные в соотношении 1:1. Никакого курса конвертации из одной формы в другую не будет.

- Нельзя будет брать кредиты в цифровых рублях.

Неверно считать, что цифровые деньги — это государственная криптовалюта. Хотя они основаны на той же технологии блокчейн, но полностью подконтрольны государству и противоречат основным идеям криптовалют — анонимности и децентрализации.

Цифровые деньги выпускают центробанки, и это обязательства государства.

Биткоин, эфириум и многие криптовалюты не имеют единую управляющую организацию. Нет гаранта, который своим авторитетом и полномочиями обеспечивает легитимность и надежность их создания и использования.

В России криптовалюты нелегальны как средство платежа — а это важнейшее свойство денег.

Ни в одном магазине невозможно расплатиться за батон хлеба или стакан кофе токенами.

Криптовалюты опасны и как средство сбережения — их стоимость очень сильно колеблется. Колебания биткоина — могут достигать впечатляющей амплитуды в течение всего нескольких дней или часов.

В то же время криптовалюты — это глоток свободы в финансовом мире, который позволяет анонимно переводить любые суммы между пользователями с высокой скоростью и минимальной стоимостью транзакций.

«Популярность криптовалют не устраивает государственные структуры, поскольку огромные капиталы, циркулирующие между странами анонимно, проходят мимо налоговых и финансовых систем».

Число пользователей криптовалют постоянно растет. Из-за «приватизации» денег частными структурами центробанки рискуют утратить контроль над монетарной политикой и бизнес-циклом.

Федрезерв США не скрывал, что одна из целей цифрового доллара — снизить спрос на существующие криптовалюты.

ЦБ всячески возражает против легализации расчетов в криптовалютах и других «денежных суррогатах». По словам зампреда ЦБ Ольги Скоробогатовой, это «опасно, вредно, для людей, для общества, для экономики, для финансовой системы».

Как внедрение цифровых валют повлияет на банки?Это снизит прибыль банков от комиссий и их роль в финансовой системе, отмечал Moody’s.

Российские банки могут терять по 50 млрд руб. в год после внедрения цифрового рубля, подсчитали «Яков и партнеры». Клиенты могут остаться без кешбэка за покупки, так как он выплачивается из дохода банков от проведения безналичных платежей.

Так как цифровые рубли будут храниться в ЦБ, они не будут отражаться на балансе банков — произойдет частичный переток ликвидности. Но ЦБ не видит в этом рисков для устойчивости банков. Переток части средств населения из банков на кошельки в цифровых рублях в ЦБ будет плавным. «В нормальной (не кризисной) ситуации сложно представить, что вкладчики массово предпочтут беспроцентный цифровой рубль депозитам, обеспечивающим околорыночный процентный доход», — подчеркивал ЦБ.

Способность банков выдавать долгосрочные кредиты от перетока части пассивов в цифровой рубль не пострадает, подчеркивал ЦБ. В современном мире депозиты не выступают источником для выдачи кредитов.

Может ли цифровой рубль помочь в условиях санкций?Санкции отрезали крупнейшие банки России от системы международных платежей SWIFT. В перспективе цифровой рубль облегчит трансграничные расчеты, отмечала председатель ЦБ Эльвира Набиуллина. Для этого нужно будет интегрировать платформу цифрового рубля с платформами цифровых валют других стран и международных объединений. В этом случае SWIFT будет не нужен.

Международные расчеты цифровым рублем будут возможны с дружественными странами, которые тоже внедрят цифровые аналоги своих национальных валют, подчеркивает Антон Гонтарев. «Китай первый на очереди, поскольку власти давно тестируют цифровой юань», — считает Владислав Антонов. Но уйдет немало времени на разработку законодательной базы и практическое осуществление международных расчетов цифровыми валютами.

В августе 2023 года на саммите БРИКС (Бразилия, Россия, Индия, Китай, ЮАР) будет обсуждаться создание единой валюты блока.

Скорее всего, будет создан банк, где можно будет менять цифровую национальную валюту на валюту БРИКС или другой страны, входящей в блок.

P.S. Подпишитесь на проект «КОГоть» — “КраткоОГлавном” в Телеграм, Дзен, VK и Youtube

По словам зампреда ЦБ Ольги Скоробогатовой, это «опасно, вредно, для людей, для общества, для экономики, для финансовой системы».

Это не так.

Это вредно для централизованной государственной финансовой системы, для экономики все равно, чем будут расплачиваться за товар, хоть ракушками (вампум), если помимо функций оплаты выполняется еще функция накопления и функция кредитования, то в принципе насрать. А людей и общество сюда приплели для красного словца.

конкретики никакой. Какое соотношение будет у цифрового к обычному?

И ничего не слышу/вижу/читаю про то, что это дает лично мне и моей семье!

Напоминает ситуацию с повышением пенс. возраста в 2018-м ...

Опять подкрадываются ко мне и моей семье сзади?