11 февраля 2022, 18:07

Ритейл в IV квартале 2021. Кто растет быстрее всех

Российские торговые сети представили отчеты по продажам за IV квартал 2021 г., что позволяет сравнить их успехи и оценить, чем они были обусловлены.

Предновогодний период традиционно является высоким сезоном для ритейла, поэтому результаты в это время ощутимо отличаются от трех предыдущих кварталов. Важной особенностью именно этого периода стал всплеск заболеваемости и появление нового штамма COVID-19 со звучным названием омикрон, что привело к сокращению трафика и росту числа онлайн-заказов.

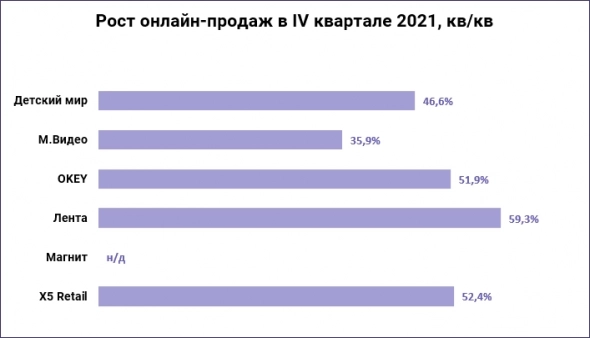

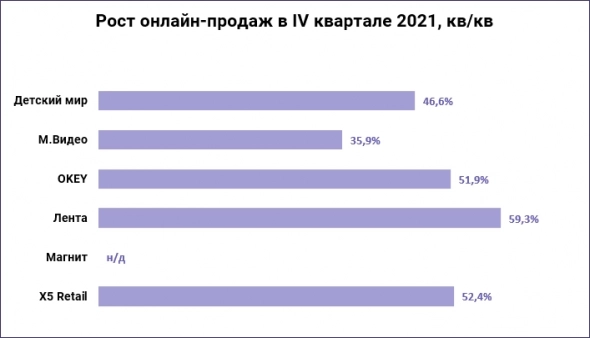

Рост онлайн-продаж кв/кв составил от 35% до 60%. В лидерах по темпам роста онлайн оказалась Лента, в отстающих — М.Видео, для которой онлайн уже давно является основным драйвером выручки, и конверсия из офлайна в онлайн менее актуальна.

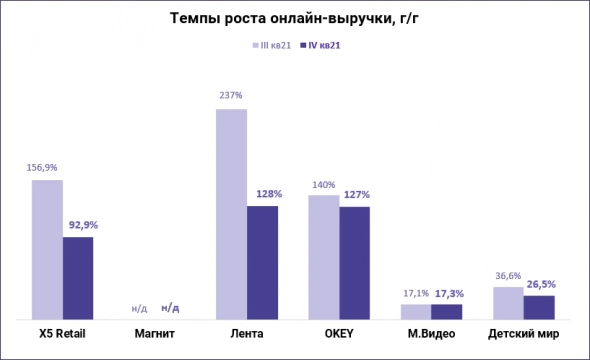

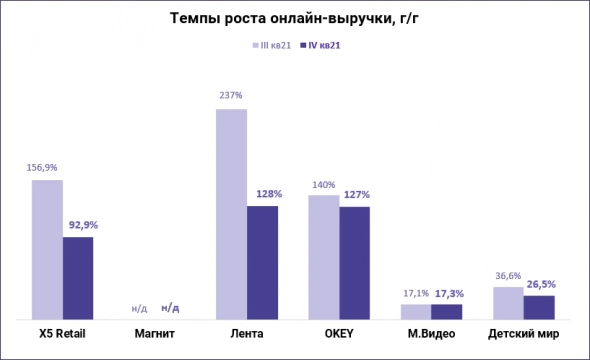

Однако в годовом сопоставлении мы видим ощутимое замедление, связанное с постепенным созреванием сегмента в традиционном ритейле и эффектом высокой базы 2020 г. Наиболее стабильные результаты в сегменте поддерживает М.Видео, который даже незначительно увеличил темп роста.

Не попал на диаграмму онлайн-оборот Магнита, где из-за эффекта низкой базы рост составил 20х с 0,3 до 6 млрд руб. По мере созревания сегмента темпы роста будут более репрезентативны.

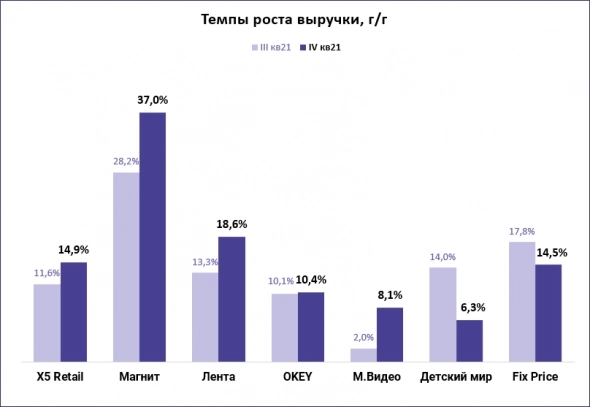

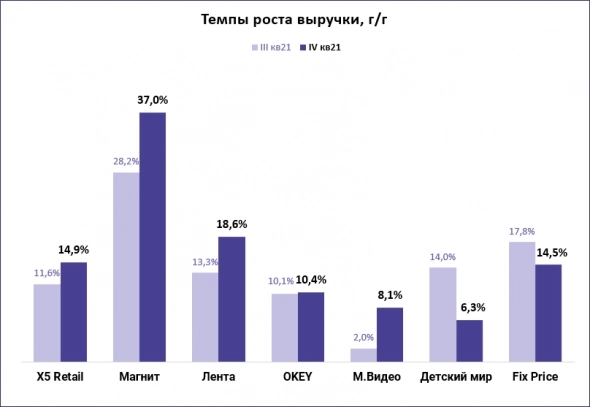

При оценке совокупной выручки бросается в глаза Магнит, который увеличил доходы на 37%. Причем даже за вычетом результатов купленной в 2021 г. сети Дикси рост составил около 18% — Лента даже с эффектом от M&A едва превысила этот результат. Инвесторы оценили такие темпы роста Магнита: на текущий момент его капитализация на 7,3% выше, чем у X5 Group, которая пока еще удерживает 1 место на рынке по размеру бизнеса.

Сократились темпы роста у Детского Мира и Fix Price. Менеджмент Детского Мира объясняет это сокращением трафика из-за омикрона. Замедление Fix Price может быть связано с естественным процессом перехода ритейлера из фазы активного роста в период зрелости.

Ключевым драйвером Fix Price остается рост торговой сети, который составил 25% г/г. Однако и здесь можно видеть замедление: чистый рост числа магазинов в IV квартале 2021 г. составил 122 торговые точки против 159 в аналогичном периоде 2020 г. Если такая динамика будет продолжаться и дальше, то бумаги дискаунтера могут окончательно утратить статус истории роста и потерять соответствующую премию в мультипликаторах.

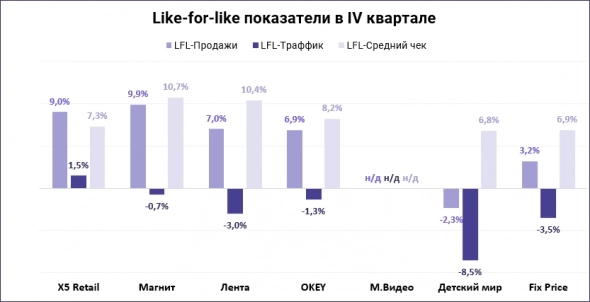

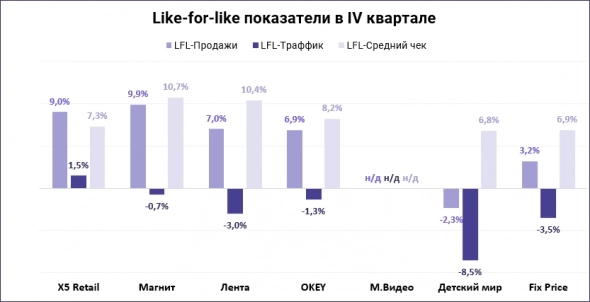

Весомый вклад роста торговой сети в общий результат также можно видеть у Магнита и Ленты. Сопоставимые продажи хорошо росли у Магнита и X5, в то время как Детский Мир в этот раз оказался не на высоте. М.Видео не публикует данные по сопоставимым продажам, но, судя по снижению офлайн-выручки на 8%, результаты здесь тоже были не самые лучшие.

По показателю выручки офлайн с 1 кв. м все ритейлеры, кроме Детского Мира, улучшили результаты в IV квартале, что обусловлено сезонностью. Лидерами по росту показателя кв/кв оказались Okey и М.Видео, увеличившие выручку с квадрата на 20%.

В абсолютном выражении пальму лидерства поддерживает Okey. Причем это связано не только с гипермаркетами — результаты дискаунтеров ДА! еще лучше. Здесь выручка с квадрата превышает 100 тыс. руб.

Выводы

Хуже всех в IV квартале отработал Детским Мир, главным образом из-за падения LFL-трафика на 8,5% со всеми вытекающими последствиями. Ранее компания стабильно показывала сбалансированный рост по всем метрикам, так что слабые результаты одного квартала могут оказаться непоказательными. Эффект омикрона может уйти уже в I квартале 2022 г.

Fix Price показал неплохие результаты, но инвесторы ждали от дискаунтера совсем других темпов роста. Если замедление примет устойчивый характер, это может негативно сказаться на котировках компании.

Okey демонстрирует неплохие результаты. Причем рост выручки связан не только с ростом торговой сети, но и с ростом сопоставимых продаж. Драйвером выступает сеть дискаунтеров «ДА!», которая сама по себе показала рост выручки на 47% и рост LFL-продаж почти на 25%. При сохранении таких темпов роста инвесторы могут с большим интересом посмотреть на акции компании в будущем.

Отчет М.Видео был неплох. Компания пострадала от карантинных ограничений, но замедление было не таким сильным, как у Детского мира. Бумаги являются довольно дешевыми при высокой ожидаемой дивидендной доходности — около 19% на горизонте года. Средне- и долгосрочные ожидания позитивные, важным драйвером для бумаг должен стать финансовый отчет за 2021 г., который позволит уточнить ожидания по дивидендам.

Лента и X5 Group показали сбалансированный результат в IV квартале. С учетом падения на фоне геополитических распродаж их акции выглядят достаточно дешевыми.

Магнит второй квартал подряд показывает лучшие темпы роста в отрасли и уже оценивается дороже признанного лидера X5 Group. Рынок закладывает в котировки ожидания, что в будущем Магнит может потеснить X5 на первом месте в традиционном ритейле. Эта премия делает его акции менее привлекательными с тактической точки зрения, но на долгосрочном горизонте взгляд на компанию оптимистичный.

Предновогодний период традиционно является высоким сезоном для ритейла, поэтому результаты в это время ощутимо отличаются от трех предыдущих кварталов. Важной особенностью именно этого периода стал всплеск заболеваемости и появление нового штамма COVID-19 со звучным названием омикрон, что привело к сокращению трафика и росту числа онлайн-заказов.

Рост онлайн-продаж кв/кв составил от 35% до 60%. В лидерах по темпам роста онлайн оказалась Лента, в отстающих — М.Видео, для которой онлайн уже давно является основным драйвером выручки, и конверсия из офлайна в онлайн менее актуальна.

Однако в годовом сопоставлении мы видим ощутимое замедление, связанное с постепенным созреванием сегмента в традиционном ритейле и эффектом высокой базы 2020 г. Наиболее стабильные результаты в сегменте поддерживает М.Видео, который даже незначительно увеличил темп роста.

Не попал на диаграмму онлайн-оборот Магнита, где из-за эффекта низкой базы рост составил 20х с 0,3 до 6 млрд руб. По мере созревания сегмента темпы роста будут более репрезентативны.

При оценке совокупной выручки бросается в глаза Магнит, который увеличил доходы на 37%. Причем даже за вычетом результатов купленной в 2021 г. сети Дикси рост составил около 18% — Лента даже с эффектом от M&A едва превысила этот результат. Инвесторы оценили такие темпы роста Магнита: на текущий момент его капитализация на 7,3% выше, чем у X5 Group, которая пока еще удерживает 1 место на рынке по размеру бизнеса.

Сократились темпы роста у Детского Мира и Fix Price. Менеджмент Детского Мира объясняет это сокращением трафика из-за омикрона. Замедление Fix Price может быть связано с естественным процессом перехода ритейлера из фазы активного роста в период зрелости.

Ключевым драйвером Fix Price остается рост торговой сети, который составил 25% г/г. Однако и здесь можно видеть замедление: чистый рост числа магазинов в IV квартале 2021 г. составил 122 торговые точки против 159 в аналогичном периоде 2020 г. Если такая динамика будет продолжаться и дальше, то бумаги дискаунтера могут окончательно утратить статус истории роста и потерять соответствующую премию в мультипликаторах.

Весомый вклад роста торговой сети в общий результат также можно видеть у Магнита и Ленты. Сопоставимые продажи хорошо росли у Магнита и X5, в то время как Детский Мир в этот раз оказался не на высоте. М.Видео не публикует данные по сопоставимым продажам, но, судя по снижению офлайн-выручки на 8%, результаты здесь тоже были не самые лучшие.

По показателю выручки офлайн с 1 кв. м все ритейлеры, кроме Детского Мира, улучшили результаты в IV квартале, что обусловлено сезонностью. Лидерами по росту показателя кв/кв оказались Okey и М.Видео, увеличившие выручку с квадрата на 20%.

В абсолютном выражении пальму лидерства поддерживает Okey. Причем это связано не только с гипермаркетами — результаты дискаунтеров ДА! еще лучше. Здесь выручка с квадрата превышает 100 тыс. руб.

Выводы

Хуже всех в IV квартале отработал Детским Мир, главным образом из-за падения LFL-трафика на 8,5% со всеми вытекающими последствиями. Ранее компания стабильно показывала сбалансированный рост по всем метрикам, так что слабые результаты одного квартала могут оказаться непоказательными. Эффект омикрона может уйти уже в I квартале 2022 г.

Fix Price показал неплохие результаты, но инвесторы ждали от дискаунтера совсем других темпов роста. Если замедление примет устойчивый характер, это может негативно сказаться на котировках компании.

Okey демонстрирует неплохие результаты. Причем рост выручки связан не только с ростом торговой сети, но и с ростом сопоставимых продаж. Драйвером выступает сеть дискаунтеров «ДА!», которая сама по себе показала рост выручки на 47% и рост LFL-продаж почти на 25%. При сохранении таких темпов роста инвесторы могут с большим интересом посмотреть на акции компании в будущем.

Отчет М.Видео был неплох. Компания пострадала от карантинных ограничений, но замедление было не таким сильным, как у Детского мира. Бумаги являются довольно дешевыми при высокой ожидаемой дивидендной доходности — около 19% на горизонте года. Средне- и долгосрочные ожидания позитивные, важным драйвером для бумаг должен стать финансовый отчет за 2021 г., который позволит уточнить ожидания по дивидендам.

Лента и X5 Group показали сбалансированный результат в IV квартале. С учетом падения на фоне геополитических распродаж их акции выглядят достаточно дешевыми.

Магнит второй квартал подряд показывает лучшие темпы роста в отрасли и уже оценивается дороже признанного лидера X5 Group. Рынок закладывает в котировки ожидания, что в будущем Магнит может потеснить X5 на первом месте в традиционном ритейле. Эта премия делает его акции менее привлекательными с тактической точки зрения, но на долгосрочном горизонте взгляд на компанию оптимистичный.

0 Комментариев