Влияние Evergrande на рынок мусорных облигаций

Статья перевод с сайта zerohedge.com . В ней рассматривается популярная в последнее время компания Evergrande. Вопреки многим комментариям “второй Lehman”, в материале прослеживается мысль: проблемы есть , но ничего страшного, хотя не отрицается возможность распространения. Может быть это только отражение сентимента ” регуляторы спасут “, и в целом Китай уже начал вливать ликвидность. Посмотрим, поможет ли это. В статье рассматриваются связи Evergrande с другими отраслями рынка и экономики Китай, в первую очередь стоит отметить “сектор инвестиционного уровня”, рост доходностей там укажет на то, что проблема куда более серьёзная.

В преддверии возобновления работы Китая в среду (22/09) после двухдневного праздника, когда акции, торгуемые в Гонконге, упали из-за опасений, что дефолт Evergrande вызовет распространение паники как внутри страны, так и за рубежом, инвесторы внимательно следят за тем, объявит ли Пекин об “успокоении нервов инвесторов” (они также наблюдают за первой политической операцией Народного банка Китая после каникул в стране). Между тем, международные инвесторы так же внимательно следят за развитием событий на рынках облигаций Китая, не только на рынке высокодоходных облигаций, доходность которого выросла до самого высокого уровня за 10 лет, но и в секторе инвестиционного уровня, где находятся банки страны. Хорошая новость заключается в том, что пока китайский рынок IG практически не сдвинулся с места, и, как отмечает Джим Рид из Deutsche Bank, «если китайскому IG все равно, то и всему миру также. Однако, если он начнет расширяться, мы знаем, что влияние будет распространяться.

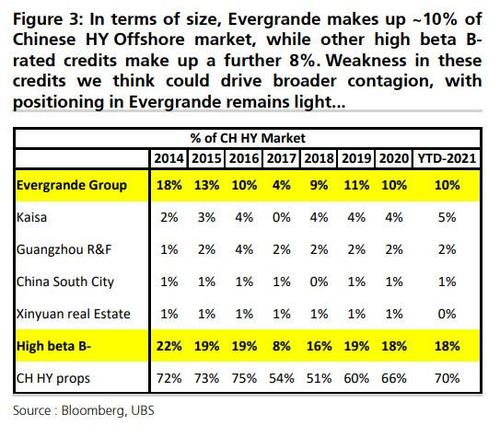

И пока трейдеры ждут, чтобы увидеть, повлияют ли новые события на китайский рынок IG, Deutsche Bank опубликовал подробный обзор того, как Evergrande может повлиять на более широкий рынок с высокой доходностью, где он является доминирующим игроком, с оценками облигаций Evergrande в диапазоне от 10% до 16% от общего объема рынка …

Или, как выразился Deutsche Bank, «Evergrande – крупнейшая компания в крупнейшем секторе второй по величине экономики в мире», и поэтому тот факт, что этот кризис стал гораздо более масштабной глобальной макроэкономической историей, не должен быть сюрпризом.. С этой целью в своей записке, опубликованной сегодня утром, Крейг Николь из DB пытается ответить на некоторые вопросы, заданные инвесторами в последние дни, в том числе масштаб и размах заражения внутри HY, подверженность китайскому риску в рамках индексов.

Начиная с темы заражения, первый вопрос, который нужно задать, – почему мы не увидели более масштабного заражения внутри HY или даже China $ IG?

Как подробно показано в приведенной ниже диаграмме, которая показывает кумулятивную общую доходность с начала года до текущей даты на рынках HY, а также на рынках Китая $ HY и $ IG, очевидным является то, что хотя мы наблюдаем значительное снижение производительности в Китай $ HY, более широкое влияние на кредитные рынки было незначительным. Доходность China $ HY с начала года составила почти -18%, по сравнению с доходностью от + 3% до + 5% по всем направлениям.

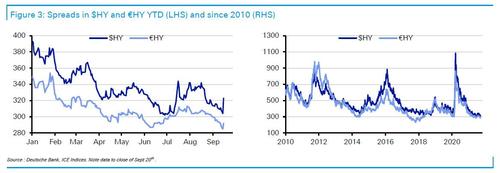

Следующие два графика показывают масштаб движений спреда. Первые два графика сосредоточены только на китайских $ рынках.

Как мы недавно наблюдали, на китайском долларовом HY-рынке спреды расширились обратно до пандемии прошлого года на ~ 1600 базисных пунктов до явно очень проблемных уровней, а недавно даже выросли до десятилетия с 2011 года. График со спредами до 2010 года с правой стороны показывает, что в последние недели по мере развития ситуации с Evergrande наблюдалась явная дислокация между китайским $ IG и HY-риском, по сравнению с тем, что исторически было тесной корреляцией между двумя рынками.

На графике 3 показаны спреды только для $ HY и € HY. Вчера спреды были заметно шире, особенно в $ HY, однако в контексте динамики спредов с начала года мы все еще близки к низкому уровню не только в этом году, но и в историческом плане за последнее десятилетие. Что наиболее важно, китайские $ HY-спреды расширялись в течение большей части четырех месяцев, но за это время мы видели, как $ HY и € HY торгуются в узком диапазоне на исторически узких уровнях с неизменно низкой волатильностью. Итак, как отмечает Никол, «в то время как вчерашнее ценовое движение привлекало внимание, более широкие движения спреда с тех пор, как China $ HY начали агрессивно расширяться, были чем угодно, но только не этим. Так что заражение было невероятно ограниченным и практически не существовало, по крайней мере, до сих пор».

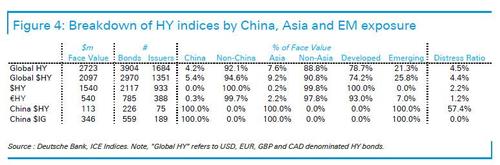

Одной из причин отсутствия заражения на рынке облигаций является относительно низкая подверженность риску: согласно DB, глобальный HY имеет только 5% -ную подверженность Китаю, в то время как € HY менее 1% и $ HY не подвержены риску, и, как отмечает Никол, ” Тот факт, что мы видели, что спрэды по $ HY и € HY остаются столь устойчивыми перед лицом слабости Китая, подтверждается отсутствием прямого риска для Китая. На Рисунке 4 мы показываем разбивку основных индексов ICE HY с акцентом по Китаю, стране риска, а также к Азии и более широкому воздействию развивающихся рынков “.

Неопределенность высока, нельзя сбрасывать со счетов риски заражения.

Хотя у кого-то может возникнуть соблазн не принимать во внимание риск заражения, Deutsche Bank предупреждает, что «явный масштаб и сложность Evergrande и возможность заражения в таком секторе, как недвижимость, который обеспечивает основное обеспечение для финансового посредничества и сложные сети и взаимосвязи между учреждениями, справедливо означает, что рынки чувствительны к потенциальным последствиям “. Действительно, в последние дни масштабы озабоченности даже вызвали споры о том, что Evergrande является моментом «китайского Lehman».

Тем не менее, чтобы противостоять некоторым из наиболее серьезных опасений, DB отмечает, что первым важным моментом является то, что ситуация с Evergrande не произошла в одночасье, и это история, которая развивается уже некоторое время. Действительно, долларовые облигации с конца мая демонстрируют относительно устойчивое снижение, а не рухнули в считанные дни (как было в случае с Lehman, хотя там акции действительно рухнули к 15 сентября 2008 г.). Итак, как отмечает Deutsche, «у инвесторов было время, чтобы переварить потенциальные риски, оценить риски и рассмотреть более широкие последствия для большего числа внутренних рынков и секторов. Это значительно отличается от глобального финансового кризиса более десяти лет назад, когда более широкие рынки в конечном итоге не смогли достаточно быстро переоценить цену (или, скорее, они просто отказались принять банкротство Lehman как жизнеспособный результат до момента фактического объявления о банкротстве).

Второй момент заключается в том, что мы практически не видели никаких последствий за пределами сектора недвижимости в Китае HY. Как указывалось ранее, коэффициент бедствия не связанных с недвижимостью в China $ HY составляет всего 6% и лишь немного выше более широкого глобального HY, в то время как в China $ IG стресса вообще нет. Последний рынок является следующим рынком, на который следует обратить внимание, особенно с учетом рисков, связанных с банками, однако здесь DB утверждает, что сочетание более сильных балансов и уровня поддержки со стороны государства или местного правительства в некоторой степени снижает риски.

Третий момент, и там, где есть некоторый уровень консенсуса, заключается в том, что широкомасштабная системная проблема маловероятна. Исторически сложилось так, что существовала некоторая степень уверенности в том, что правительство Китая не допустит развития финансового шока, особенно до заражения. Однако, как многие отмечали в последние недели, не так ясно, какая часть «политики» Китая существует для поддержки секторов, если только распространение не усугубится.

Это особенно актуально с учетом того, что политики уделяют больше внимания снижению морального риска. В конечном счете, у властей есть инструменты для сдерживания этого, они заинтересованы в том, чтобы не допустить, чтобы это превратилось в более широкую системную проблему, и, вероятно, не допустят, чтобы это стало системным, особенно если рыночная нестабильность усугубится. По крайней мере, утверждается, что проблемы были слишком очевидными в течение слишком долгого времени, а шок от Evergrande в основном вызван политикой, поэтому политики, принимающие все равные, должны иметь больший контроль, чем десять лет назад. Хотя это может происходить за счет управляемой реструктуризации долга Evergrande, а не за счет прямой финансовой помощи, еще более неизвестно, сколько еще власти готовы терпеть и вероятность политической ошибки возрастет.

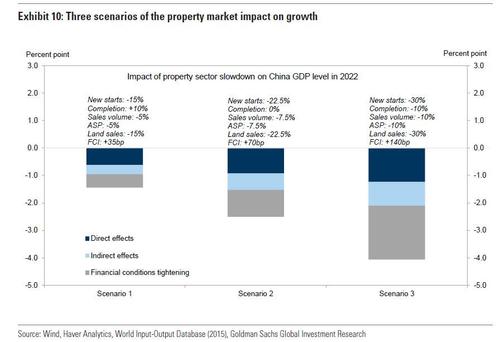

При этом Deutsche в конечном итоге соглашается с Goldman в том, что независимо от того, какой окончательный график находится на определенном уровне политической поддержки, чтобы предотвратить распространение этого явления, трудно спорить с дальнейшим снижением ожиданий экономического роста в Китае, особенно когда это произойдет.

Здесь китайские экономисты DB также отметили, что сектор недвижимости сейчас переживает циклический спад и что, если спад на этот раз будет следовать историческим закономерностям, спад продаж недвижимости, вероятно, будет в конце 2021 или начале 2022 года. Банк также отмечает., как и в случае с Goldman, предыдущие спады привели к отрицательному влиянию на реальный ВВП в размере ~ 1-2% и ближе к ~ 5% во время GFC.

Как заключает Deutsche Bank, «многое зависит от рисков, связанных с цепным заражением других секторов; однако мы должны отметить, что все это происходит по мере того, как Китай также переходит к жизни с COVID и потенциальным новым волнам, а также к сглаживанию торговых отношений с США».

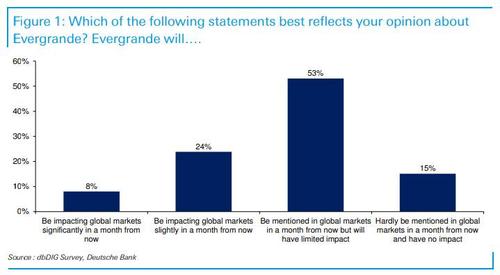

И последнее: главный кредитный стратег DB Джим Рид провел мгновенный опрос, в котором спрашивал мнение клиентов о том, что Evergrande будет значить для мировых рынков через месяц, и получил более 700 ответов за два часа. Результат: только 8% считали, что к тому времени это окажет значительное влияние на мировые финансовые рынки, а 68% ожидают ограниченного воздействия или его отсутствия.

Итог: рынки полностью убеждены в том, что распространение вируса практически маловероятно. Или, как сказал бы Джим Крамер: «Evergrande в порядке».

Более подробно: ELLIOTWAVE.ORG