Акции в 40-е. Сколько веревочка не вейся.

Рано или поздно этот цикл роста, начавшийся в 2009-м, закончится. Бычий рынок сменится медвежьим. Обычно это 15-20 лет роста, а затем 10-15 лет падения и боковика.

В современной парадигме, порожденной очередным циклом монетарной экспансии (еще больше долга), мы привычны к тому, что акции только растут. Это самый доходный инструмент, приносящий около 10-15% годовых.

Но так будет не всегда. Те, чьи портфели сегодня на 80-100% состоят из акций, сейчас “на коне”. Но в будущем они испытают разочарование.

Я не знаю как и когда это произойдет. Но я могу вместе с вами взглянуть на прошлые два медвежьих рынка и оценить тот опыт, который получили наши инвесторы-предшественники.

В этой части о медвежьем рынке второй половины 30-х и 40-х.

“Низкие ставки спасут!”

Сейчас популярно мнение, что в эпоху низких ставок акции не могут упасть. Потому, что у инвесторов нет альтернативы. Ваш вклад в банке или ОФЗ не принесёт доход выше инфляции. А рост акций вместе с дивидендами – да.

История конца 30-х показывает, что это не так. Акции могут упасть. Сильно и надолго.

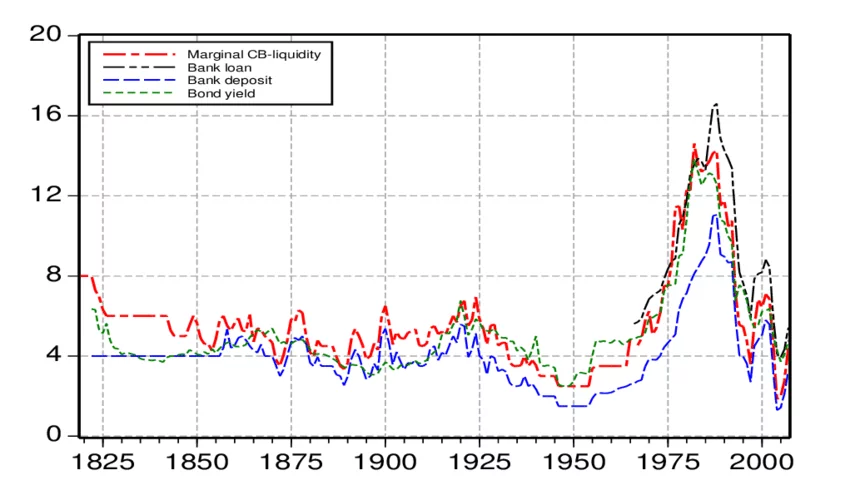

Ситуация тогда и сейчас очень похожа. Банковский депозит тогда приносил совсем немного и доходность падала с каждым днём. А ставка ФРС была также около-нулевой:

Синяя линия – доходность по депозиту. Зеленая – купонная доходность среднесрочных облигаций.

В тоже время, дивидендная доходность была выше процентов по депозитам:

От 5% до 8% в то время.

“Stocks only go up!”

Говорили инвесторы и покупали акции. Естественно они росли. Пока росли…

Но, рано или поздно (как и сейчас) обратная сторона медали начинала сиять слишком ярко. Инфляция. И тогда государство, видя проблемы роста цен, неравенства, перекосов в экономике (например рост торгового дефицита) начинало закручивать гайки. А именно – снижать ликвидность, сокращать покупку активов (гос. и корп. облигаций) и повышать ставку.

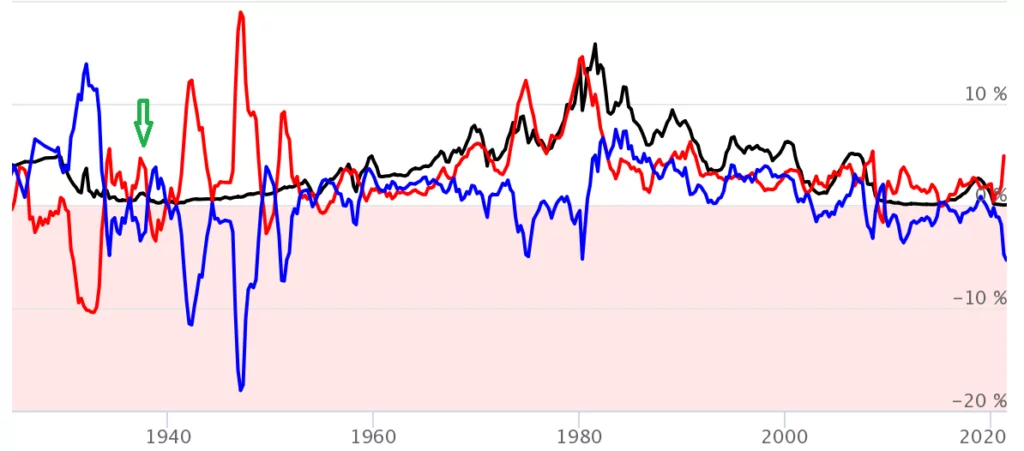

Посмотрите на зеленую стрелку на графике слева и сравните с ситуацией сейчас справа:

Красным – инфляция. Черным – ставка ФРС, синим – реальная (за вычетом инфляции ставка). Источник.

Начиная с 35-го, как ответ на стимулирующие меры, произошел рост инфляции. Реальные ставки (доходности) стали, как и сейчас, отрицательными. Ралли на рынке акций (DOW30) с 35-го по 37-й достигло невероятные 100% (как и сейчас).

ФРС приступил к охлаждению и подъему ставки. Хотя и очень незначительно. Обратите внимание на микро-рост черной линии, обозначенный зеленой стрелкой.

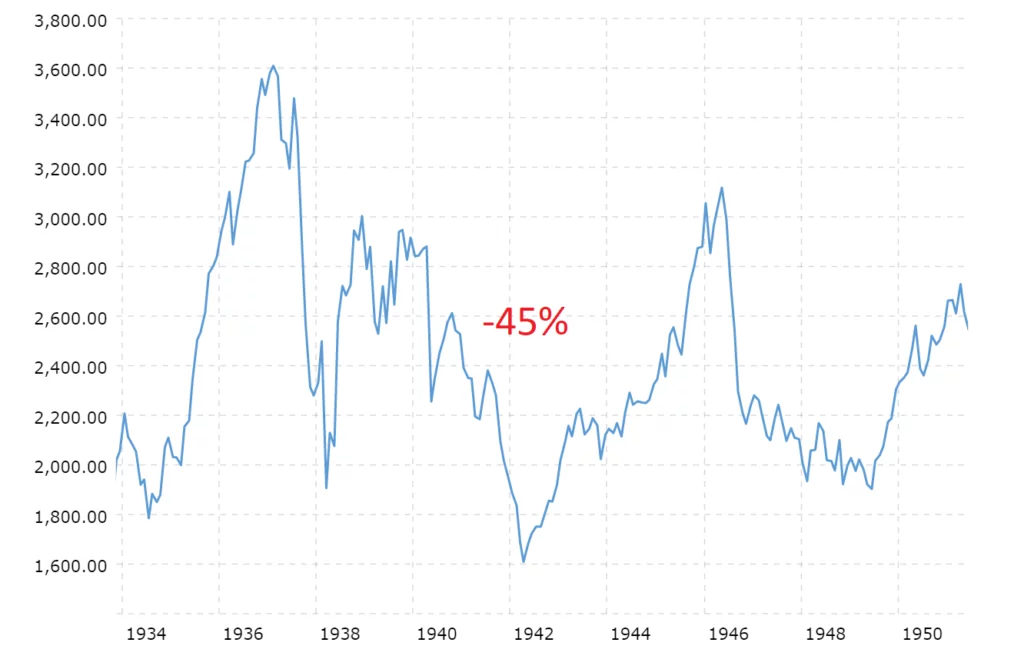

Но и этого оказалось достаточно. Ужесточение денежно-кредитной политики быстро вызвало переоценку активов, и прежде всего рынка акций. В последующие несколько лет индекс DOW30 с учетом инфляции упал на 45%:

Инфляция в 40-х подскочила до 10-15%. Акции, вместе с их неплохой див. доходностью не смогли спасти инвестора;(

Что сделало государство? Стало подавлять доходности гособлигаций, скупая их с рынка и удерживая ставки на нуле до начала 50-х. Звучит знакомо?

Фискальные стимулы заключались в распределении средств напрямую отдельным категориям граждан и запуске инфраструктурных проектов. Одновременно началась мировая война. И это еще сильнее зафиксировало парадигму 40-х.

Для инвестора, вложившего свои деньги в S&P500 в 37-м полная реальная доходность (с учетом инфляции и дивидендов) составила 15% за все эти годы. Или 1% в год;(

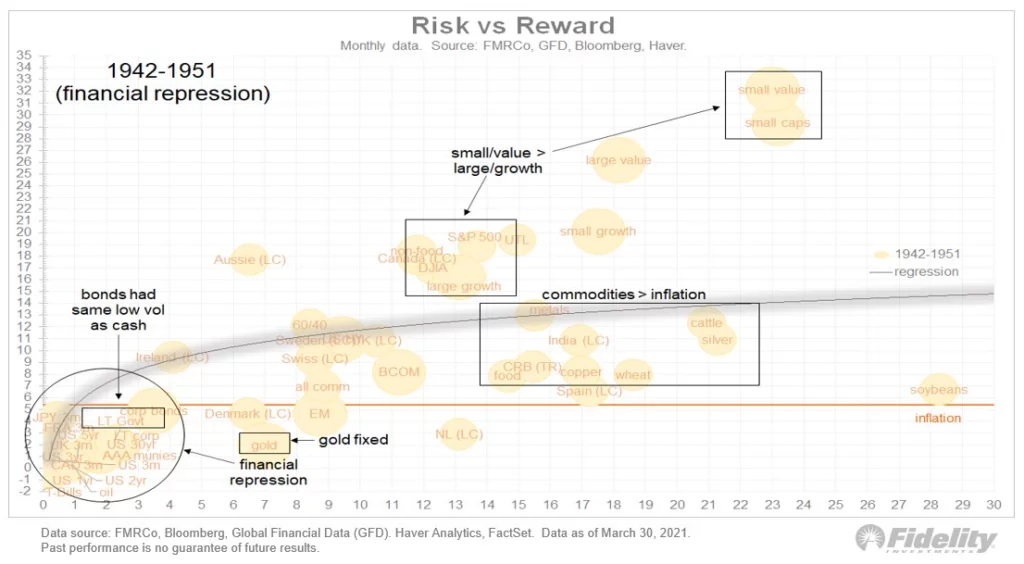

Но иного выхода не было. Все остальное приносило еще меньше:

График риска к доходности по типам активов в 40-е.

Чему научилась тогда ФРС?

- Вынь костыли поддержки из-под слабой экономики – и незамедлительно получишь падение рынков акций и кризис.

- Большой долг можно сжечь, используя низкие ставки, инфляцию (расширение денежной базы) и рост ВВП.

Чему научились тогда инвесторы?

- В такой ситуации не оставалось иного выхода как оставаться в акциях, хотя они и не приносили значимого дохода долгие годы. Лучшими по доходности были как это часто случается, акции малой капитализации.

- Облигации приносили отрицательную реальную доходность.

- Настоящие проблемы пришли не из финансового сектора а из реального мира. Не на пенсию в 35, а под ружье в 18;(

Пойдем ли мы по этому пути? Я не знаю. Надеюсь, обойдется без военных конфликтов. Но подавление доходностей уже действует. В таких условиях инструменты фиксированной доходности (депозиты, облигации) становятся всё менее привлекательными.

Об эффективных инструментах каждой парадигмы здесь.

Через неделю планирую опубликовать пост о медвежьем рынке70-х

Больше моих постов 👉здесь

почти все экономики мира, включая китайскую, вошли в стадию финансилизации.

то есть теперь просто невозможно провернуть такой трюк, чтоб вся экономика не оказалась на боку. на среднесроке фонда обязана показывать высшую из возможных доходностей иначе будет уничтожено 40% ввп.

поэтому нас потихоньку и приучают жрать свекольные стейки и ездить на цирковом реквизите.

тот, кто сохранит остатки государства хоть в бараках, останется на коне. но это 30-40е. а пока пара медвежьих рынков, большой бум по типу доткомов и все.

и да, если ситуацию удерживаешь 20 лет, то она становится новой реальностью и никто не возмущается. с 2008, когда любое накопление ширнармасс было выключено, прошло уже 13.

Все изменилось, у нас новая реальность.

Технологическая сингулярность, такого еще не было в 40х — товарная масса растет ускоренными темпами, посмотрите как растет спрос на коммодитиз.

Рост товарной массы и услуг купирует мягкую денежную политику.

Никто не знает какие кризисы и чем вызванные нас ждут в новой реальности, ничего подобного еще не было.