Анализ ROYAL DUTCH SHELL

Предупреждение.

Вся приведенная информация носит исключительно информационный характер и не является инвестиционной рекомендацией и/или предложением к совершению сделок с какими-либо финансовыми инструментами.

Общий обзор Royal Dutch ShellRoyal Dutch Shell — британско-нидерландская нефтегазовая компания. В рейтинге Forbes Global 2000 от 13 мая 2020 года занимает 21 позицию среди 2000 крупнейших публичных компаний мира по версии журнала Forbes (5-е место по выручке).

Royal Dutch Shell была основана в 1907 году путём объединения Royal Dutch Petroleum Company и The Shell Transport and Trading Company Ltd и до 2005 года носила форму партнёрства двух самостоятельных холдинговых компаний. Штаб-квартира находится в Гааге, Нидерланды. Материнской компанией группы Shell является Royal Dutch Shell plc, зарегистрированная в Англии и Уэльсе.

Royal Dutch была основана в 1890 году в Гааге для добычи нефти на острове Суматра при поддержке короля Виллема III, поэтому и называлась «Royal Dutch», то есть «королевская голландская». Shell же в начале своей деятельности (1830-е годы) продавала шкатулки, украшенные морскими раковины (по-английски — shell, отсюда название и логотип).

На сегодняшний день Royal Dutch Shell (далее Shell) — вертикально интегрированная компания, ведущая хозяйственную деятельность по четырем направлениям:

- геологоразведка и добыча углеводородов (Upstream),

- комплексное освоение ресурсов природного газа, включая производство СПГ (Integrated Gas & New Energies),

- нефтепереработка и

- сбыт готовой продукции (Downstream), а также проекты и технологии (Projects & Technology).

В общей сложности в концерне Shell работает примерно 87 000 человек в более чем 70 странах. В России работают несколько компаний и совместных предприятий с участием Shell.

Российские проекты Shell:- «Сахалин-2»: освоение месторождений Сахалинского шельфа. Оператором проекта является компания «Сахалин Энерджи Инвестмент Компани Лтд.» («Сахалин Энерджи»). Главный акционер ОАО «Газпром» – 50% плюс 1 акция. Помимо Shell с 27,5% минус 1 акция, доли в компании имеют «Мицуи» — 12,5%, «Мицубиси» — 10% акций.

- Разработка Салымских нефтяных месторождений (Ханты-Мансийский автономный округ). Оператор проекта – компания «Салым Петролеум Девелопмент» (Shell — 50%, «Газпромнефть» — 50%).

- Северный поток-2. Оператором проекта стала компания Nord Stream-2 AG, в которой «Газпрому» принадлежит 50%, а BASF, E.ON, ENGIE, OMV и Shell по 10%.

- Участие в Каспийском трубопроводном консорциуме. Суммарная доля Shell в КТК составляет 7,4%.

- Завод по производству смазочных материалов Shell в г. Торжке Тверской области

- Бизнес в сфере нефтепродуктов. Shell активно занимается сбытом смазочных материалов для промышленности и коммерческих автомобилей.

- Сеть многофункциональных комплексов АЗС, на территории которых расположены круглосуточные магазины и кафе delibyShell.

Бизнес-модель Shell представлена на Рисунке 1.

Рисунок 1:

РАЗВЕДКА

1. Разведка нефти и газа на суше и на море

РАЗРАБОТКА И ДОБЫЧА

2. Разработка месторождений на суше и в море

3. Добыча традиционной, глубоководной и сланцевой нефти и газа.

4. Улавливание углерода и его безопасное хранение под землей.

5. Добыча битума

ПРОИЗВОДСТВО

6. Переработка битума

7. Переработка нефти в горюче-смазочные материалы.

8. Производство газожидкостных конверсий (GTL).

9. Производство нефтехимии.

10. Производство биотоплива

11. Производство возобновляемой энергии

12. Производство сжиженного природного газа (СПГ).

ТРАНСПОРТИРОВКА И ТОРГОВЛЯ

13. Доставка газа туда, где он нужен.

14. Доставка масла туда, где оно необходимо.

15. Торговля нефтью и газом

16. Поставка и распределение СПГ для транспортных средств.

17. Регазификация СПГ

18. Торговля энергией

ПРОДАЖИ И МАРКЕТИНГ

19. Подача электроэнергии в дома

20. Поставка продукции предприятиям, в том числе газа для приготовления пищи, отопления и электроэнергии.

21. Развитие инфраструктуры электромобилей и заправки водородом.

22. Предоставление клиентам мобильных решений, в том числе горюче-смазочных материалов.

23. Поставка авиационного топлива.

ТЕХНИЧЕСКИЕ И БИЗНЕС-УСЛУГИ

24. Исследование и разработка новых технологических решений.

25. Управление реализацией крупных проектов.

26. Предоставление технических и вспомогательных услуг.

Shell объявила о своей долгосрочной цели — к 2050 году перейти к энергетическому бизнесу с нулевыми выбросами, стремясь снизить чистую углеродоемкость проданной энергии на 6-8% к 2023 году, на 20% к 2030 году, на 45% к 2035 году и на 100% к 2050 году по сравнению с 2016 годом.

На капитальные затраты Shell планирует тратить от 19 до 22 миллиардов долларов в год в ближайшем будущем. Кроме того, компания ожидает, что операционные расходы не превысят 35 миллиардов долларов. Также ожидается продажа активов на общую сумму около 4 миллиардов долларов в год.

В годовом отчете компания заявляет о продолжении стремления ежегодно увеличивать дивиденды на акцию примерно на 4 процента. Когда уровень чистого долга достигнет 65 миллиардов долларов, Shell нацелена на распределение 20–30% денежного потока от операционной деятельности между акционерами и может принять решение об обратном выкупе акций.

Структура акционеров.

98,6 % акций находятся в свободном обращении на фондовых биржах Амстердама (Euronext), Лондона и Нью-Йорка. Компания имеет два типа обыкновенных акций: тип A и тип B. Основным рынком торговли акциями типа A является Euronext Amsterdam, а основным рынком торговли акциями типа B является Лондонская фондовая биржа. При покупке акций типа A с нерезидентов Евросоюза взимается 15% налог с дивидендов. Оба типа акций присутствуют в виде ADS (American Depositary Share — американская депозитарная акция) на Нью-Йоркской фондовой бирже (в одной ADS — 2 акции).

Главные акционеры:

- BlackRock Investment Management (UK) Ltd.

- The Vanguard Group, Inc.

- Franklin Advisers, Inc.

- Legal & General Investment Management Ltd.

- Norges Bank Investment Management

- State Street Global Advisors Ltd.

- BlackRock Fund Advisors

- FIL Investment Advisors (UK) Ltd.

- Clearstream Banking SA

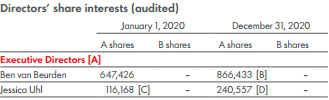

Как видно из Таблицы 1, в 2020 году CEO увеличило владение акциями:

ПРОИЗВОДСТВЕННЫЕ ПОКАЗАТЕЛИ.

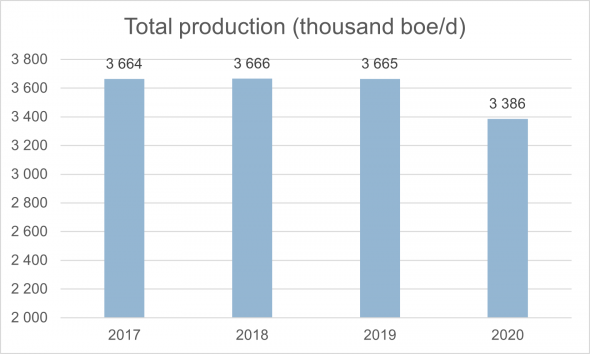

Диаграмма 1

В 2020 году добывалось 3,386 млн бнэ/день (эквивалент барреля нефти в день). Что на 7,6% меньше 2019 года (Диаграмма 1). В отчете компании указано, что снижение добычи связано с продажей активов, более высоким уровнем обслуживания, сокращением спроса и ограничениями ОПЕК +.

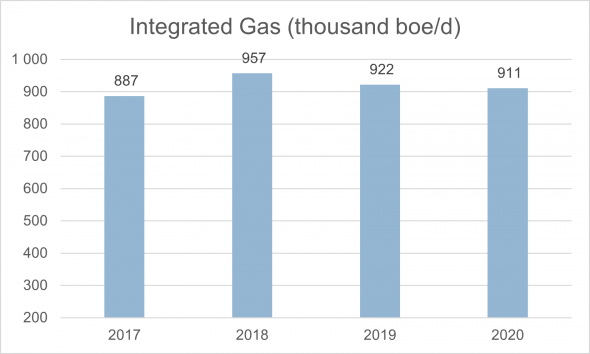

Диаграмма 2

Почти 27% от всей добычи приходится на СПГ. В 2020 году снижение около 1% (911 vs 922 тыс. бнэ/день в 2019 году).

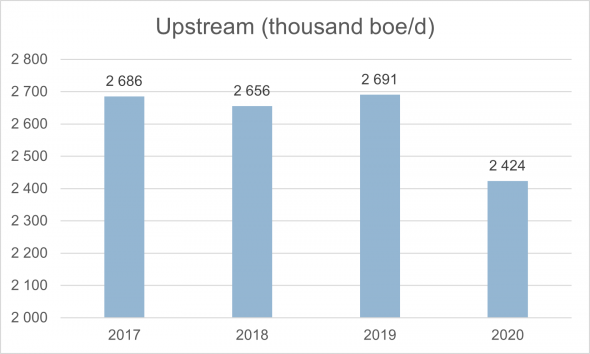

Диаграмма 3

В 2020 году добыча нефти и газа сократилось почти на 10% и равна 2 424 тонн бнэ/день.

ФИНАНСОВЫЕ ПОКАЗАТЕЛИ.

Активы и обязательства

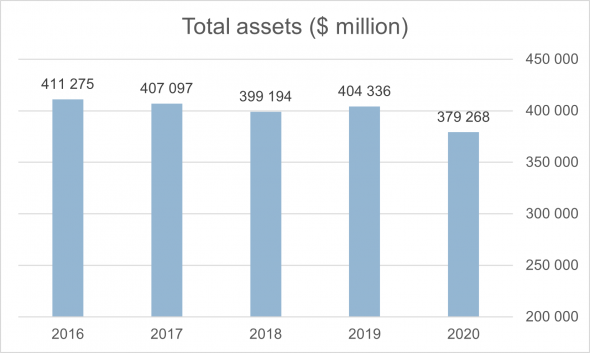

Диаграмма 4

В 2020 году активы сократились на 6,2% до 379 млрд долларов.

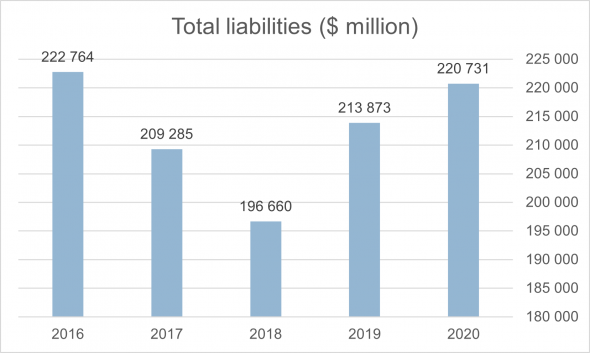

Диаграмма 5

В 2020 году обязательства выросли на 3,2% до 220 млрд долларов.

Долговая нагрузка

Диаграмма 6

В 2020 году суммарный долг увеличился на 12% до 108 млрд долларов (Диаграмма 6). При этом долгосрочная задолженность увеличились до 91 млрд долларов, а краткосрочная – до почти 17 млрд долларов (Диаграммы 7 и 8 соответственно).

Диаграмма 7

Диаграмма 8

Диаграмма 9

Коэффициент левериджа принимает значение больше 1, т.е. активы компании финансируются в большей степени за счёт заемный средств. В 2020 году этот коэффициент вырос на 24% до 1,39 (Диаграмма 9).

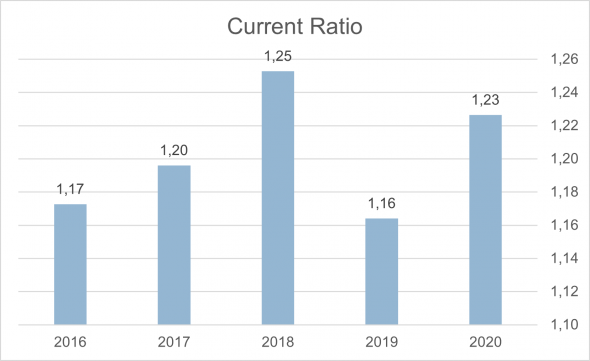

Диаграмма 10

Current Ratio (Текущие активы к текущим обязательством) равен 1,23. Идеальными являются значения, превышающие 1,5.

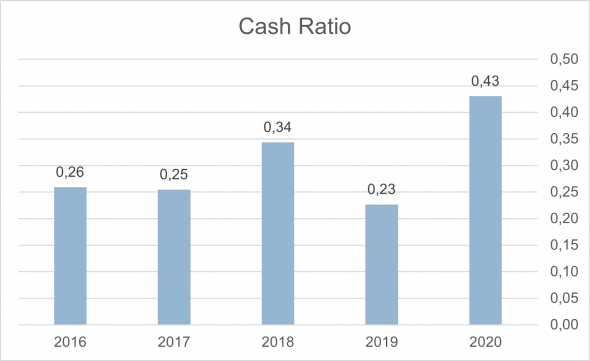

Диаграмма 11

Более консервативный коэффициент Cash Ratio (денежные средства и их эквивалент к текущей задолженности) равен 0,43. Т.е. если бы Shell должна была расплатиться по долгам в моменте, а не через 90 дней, то она не смогла бы это сделать. В современном финансовом мире – это нормальная практика для больших компаний.

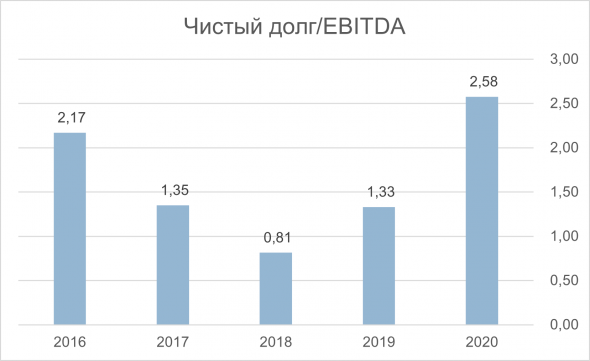

Диаграмма 12

Диаграмма 13

Несмотря на то, что в 2020 году суммарный долг увеличился на 12% (Диаграмма 6), чистый долг сократился на 2,8% (Диаграмма 13). Одна из причин: сокращение дивидендных выплат. (Примечание: В отчетах компании при расчете чистого долга дополнительно учитываются деривативы. Поэтому там за 2020 год Net Debt равен 75 386 млн долларов.)

Диаграмма 14

В 2020 году соотношение чистого долга к EBITDA выросло почти в 2 раза до 2,58 (Диаграмма 14).

Выручка и прибыль

Диаграмма 15

В 2020 году выручка упала на 47,97% до 183 млрд долларов (Диаграмма 15).

Диаграмма 16

В 2020 году компания получила убыток от основной деятельности в 22,878 млрд долларов (Диаграмма 16)

Диаграмма 17

В 2020 году Shell получила убыток в 21,68 млрд долларов против прибыли в 15,842 млрд в 2019 году (Диаграмма 17).

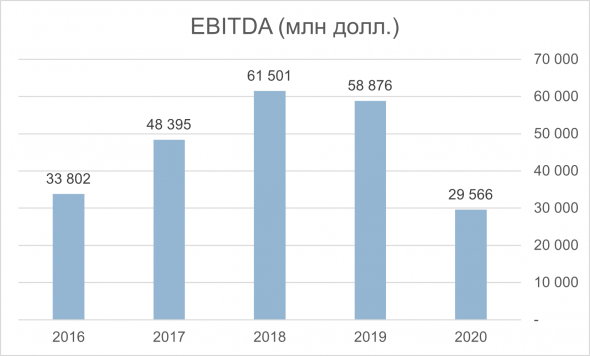

Диаграмма 18

EBITDA сократилась на 49,78% до 29 млрд. долларов.

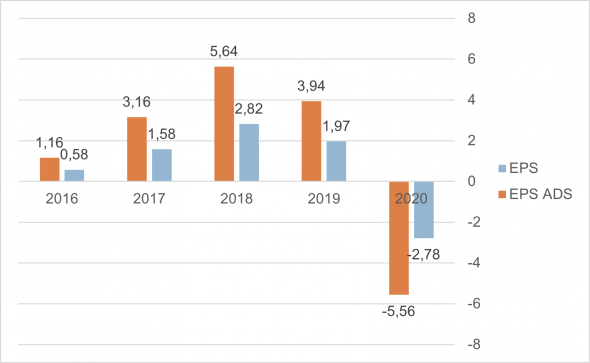

Диаграмма 19

В 2020 году убыток на одну акцию составил -2,78$ vs прибыли 1,97$ в 2019. В Интернете встречается EPS в два раза больше. На самом деле это доход на одну ADS, в которой две обычные акции.

Диаграмма 20

В 2020 году Свободный денежный поток сократился на 8,78% до 17,52 млрд долларов.

Рентабельность капитала

Диаграмма 21

Диаграмма 22

ROA и ROE в 2020 году ушли в отрицательную зону: -5,72% и -13,78% соответственно (Диаграммы 21 и 22).

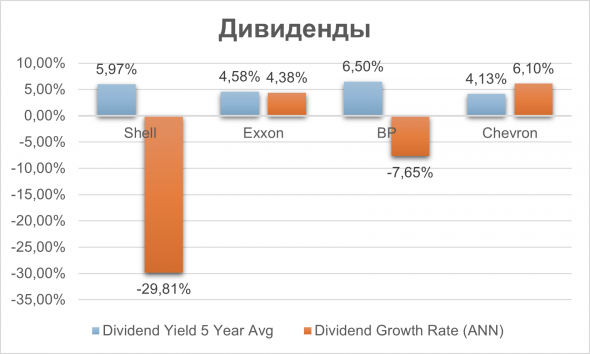

Дивиденды и дивидендная политика

Диаграмма 23

В годовом отчете компания заявляет о продолжении стремления ежегодно увеличивать дивиденды на акцию примерно на 4 процента. Когда уровень чистого долга достигнет 65 миллиардов долларов, Shell нацелена на распределение 20–30% денежного потока от операционной деятельности между акционерами и может принять решение об обратном выкупе акций. Не совсем понятно, что имелось в виду в отчете, т.к. компания уже выплачивает 20-30% денежного потока от операционной деятельности (Диаграмма 23) при долге 75,386 млрд долларов за 2020 год.

Диаграмма 24

За 2020 год годовой дивиденд был снижен почти в 3 раза. До этого он был равен 1,88 долларов (выплачивался ежеквартально по 47 центов).

На момент подготовки данной статьи цена 1 ADSa составляла 40 долларов. В одной ADS 2 акции. Соответственно, доходность равна 3,27% (0,653*2/40).

Сравнение с конкурентами.

Для сравнения с конкурентами использовались данные с investing.com.

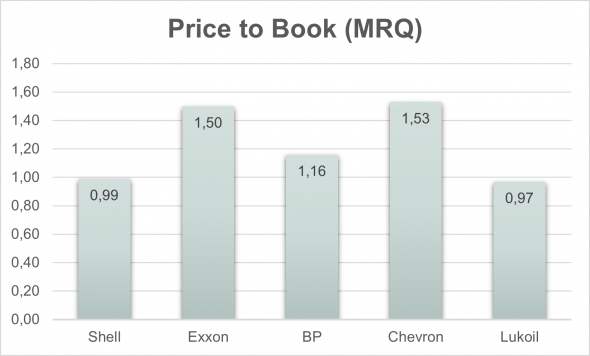

Диаграмма 25

На investing.com отсутствуют данные по коэффициенту P/E. Коэффициент P/B (цена к балансовой стоимости) у Shell за последний квартал (MRQ — Most Recent Quarter) один из самых низких (Диаграмма 25).

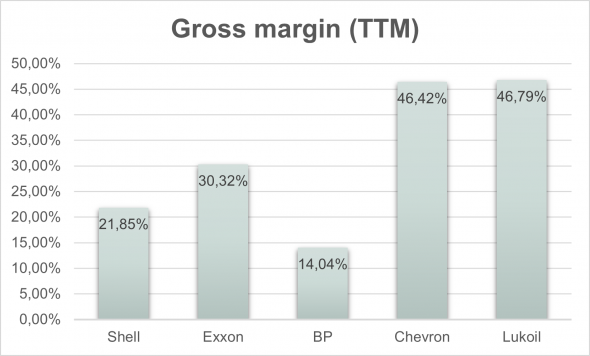

Диаграмма 26

Валовая прибыль Shell за последние 12 месяцев (TTM — Trailing Twelve Months) лучше только по сравнению с BP. От Chevron и Лукойла отставание более, чем в 2 раза (Диаграмма 26).

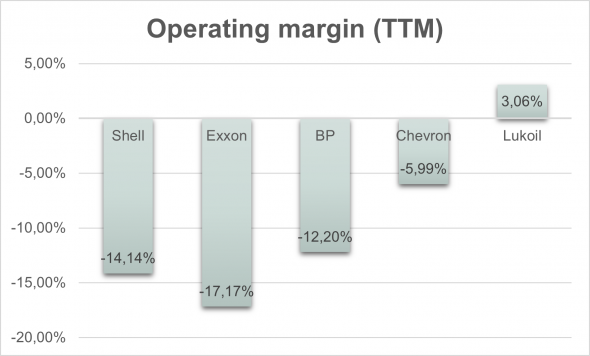

Диаграмма 27

Операционная маржа за последние 12 месяцев у международных компаний в основном находится в отрицательной зоне, за редким исключением (Диаграмма 27).

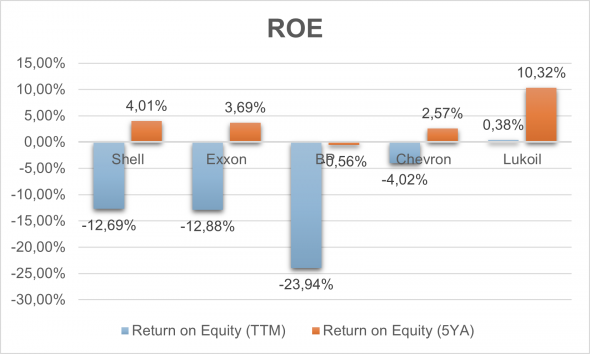

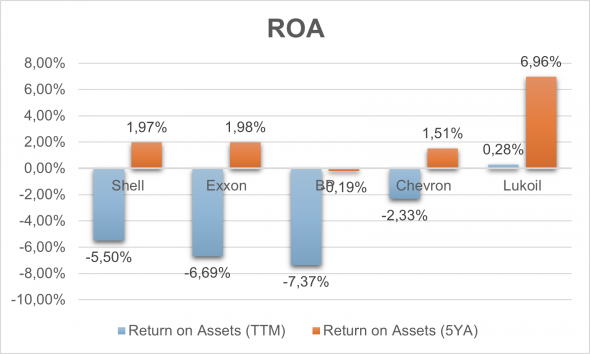

Диаграмма 28

ROE и ROA у Shell сопоставима с Exxon и Chevron.

Диаграмма 29

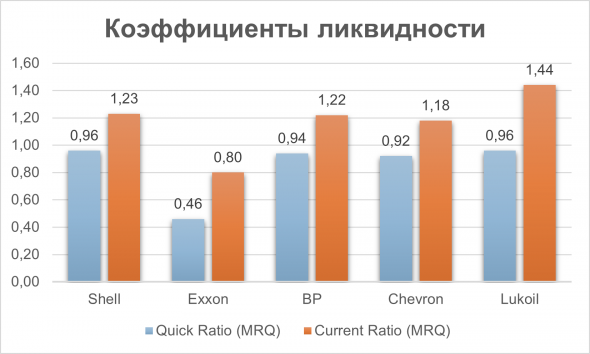

Диаграмма 30

Коэффициенты срочной и текущей ликвидности Shell сопоставимы с отраслью (Диаграмма 30).

Диаграмма 31

Средняя дивидендная доходность за 5-ти летний период Shell выше, чем у Exxon и Chevron, но ниже, чем у BP. При этом за 2020 год дивиденды сократились (Диаграмма 31).

РЕЗЮМЕ.

• Shell крупнейшая публичная компания со стабильными показателями.

• Бизнес диверсифицирован по нескольким направлениям и осуществляется в разных странах.

• Несмотря на сокращение дивидендов, доходность в долларах все равно остается привлекательной.

• Компания сократила дивиденды, но не нарастила долги. Проявляя устойчивость в кризисный период.

• Менеджмент старается следить за трендами, вкладывается в «зеленую» энергетику.

они же купили неск лет назад сеть электрозаправок в Европе, и вообще это уже не нефтегазовая компания, а производитель энергии