Как я стал лудоманом на акциях из WallStreetBets

Сегодня хочу вам рассказать о том как я чуть не стал «лудоманом» на акциях из WallStreetBets.

Думаю, что всем уже порядком надоела эта тема, но уроки, которые я извлек из всей этой истории, будут безусловно полезны местной публике, которая по слухам в основном и состоит из «лудоманов». По крайней мере ни один раз слышал такое мнение.

Если вам больше нравится потреблять информация в видео формате, то я записал на эту тему видео, после него под катом идет статья на эту тему в случае если вы предпочитаете потреблять информацию в текстовом формате.

Итак начнём, давайте для начала я вкратце расскажу, что такое Рэддит и группа (называемая сабрэддитом) WallstreetBets, Рэддит — это социальная платформа новостей, на которой её члены размещают разные интересные и не очень новости, а остальные члены сообщества голосуют за них, самые интересные новости попадают на первую страницу, соответственно Рэддит разделён на тематические группы, как раз одной из которых является группа или подгруппа (так называемый subreddit) WallstreetBets. Как гласит название сообщества — WallstreetBets — это сообщество для зарабатывания денег и развлечения, но на самом деле — это место куда можно прийти и проголосовать за мемы, когда ваш инвестиционный портфель падает в цене.

По легенде именно мемы и подтолкнули многих молодых участников группы WallstreetBets к безумным покупкам акций игрового ритейлера Геймстоп и других бумаг, а именно:

BB (Blackberry) — бывший лидер по производству телефонов заточенных на бизнес нужды, который безнадёжно проиграл конкуренцию Айфону и на данный момент проводит глубокую реструктуризацию своего бизнеса медленно превращаясь в чисто компанию по выпуску программного обеспечения.

NOK (Nokia) — Компанию Нокиа думаю так же особо представлять не нужно, так же проиграла конкуренцию Эпл

PLTR (Palantir) — Компания по обработке данных плотно работающая с американскими государственными институтами в том числе ЦРУ и ФБР. Одним из основателей и ранних инвесторов является широко известный Питер Тиль, ранний инвестор в Facebook и активный сторонник бывшего президента США Дональда Трампа.

- AMC (AMC Entertainment Holdings Inc) крупнейшая сеть кинотеатров в мире, на момент первых упоминаний на WallstreetBets, была на грани банкротства и напрашивался выпуск ею дополнительных акций и ходили даже слухи, что весь свой облигационный долг руководство AMC собиралось перевести в обыкновенные акции, что в принципе наводнило бы рынок новыми продавцами с огромным количеством акций от которых они бы хотели избавиться. Забегая вперед, отметим что некоторые из этих сценариев реализовались.

Так же в этой группе очень популярны опционы колл на момент покупки находящиеся вне денег, в случае роста цены на акции дающие гораздо большую прибыль, чем сами акции. На момент написания этой статьи в сабрэддите WallstreetBets уже состояло 9.1 миллиона человек, 174 тысячи из которых торгуют деривативами (опционами, свопами, фьючерсами и форвардами контрактами). Тут наверное стоит рассмотреть подробнее с чего вообще начался феномен WallstreetBets и кто напрямую в нём участвовал и на момент выхода этой статьи был одним из самых успешных бенефициаров всего этого действа.

Знакомьтесь — это Кит Гилл, так же известный под псевдонимами Roaring Kitty на Ютьюбе и u/DeepFuckingValue на Рэддите, Кит один из первых публично на своём Youtube канале в июле 2020 выразил позицию о том, что повышенный шорт интерес в акциях Геймстопа может сыграть злую шутку с хедж фондами имеющими на балансе данные позиции, так же он публично объявил о своей покупке акций Геймстопа и так же поделился этой идеей в Рэддит сообществе WallstreetBets, по видимому это и послужило началом долгой саги по завершению которой колл опционы Геймстопа и других похожих компаний выросли на тысячи процентов при этом озолотив таких людей как Кит Гилл.

До увлечения акциями Геймстопа и до открытия своего Youtube канала Кит работал финансовым консультантом в страховой компании MassMutual, которая находится в Бостоне, Кит был ответственным за написание контента о финансовой грамотности.

На момент выхода этой статьи в конгрессе США состоялись слушания по поводу ситуации с акциями Геймстопа в которых приняли участие основные участники процесса — это вышеупомянутые Кит Гилл на которого к слову в Штате Массачусетс уже подали иск и обвиняют его в мошенничестве с ценными бумагами (будем надеятся что его оправдают иначе мы с вами снова будем свидетелями унижения маленького человека большими корпорациями),

Влад Тенев руководитель бесплатного онлайн брокера Робингуд, как мы с вами знаем бесплатный сыр бывает только в мышеловке и тут стоит напомнить, что Robinhood является крупнейшим поставщиком информации о сделках своих клиентов (на английском процесс называется order flow selling) хедж фондам, которые в основном занимаются высокочастотным трейдингом. Одним из самых больших их клиентов является компания Кена Гриффина — Citadel (который тоже примет участие в слушаниях). Citadel является одним из самых крупных маркет мейкеров на опционном рынке, так что хедж фонды в любом случае заработали на хайпе с опционами и повышенном интересе к акциям клиентов Робингуда, вы можете воспринимать маркет мейкеров, как крупье в казино и одновременно владельцами большой доли в этом казино, поэтому они будут всегда в плюсе.

Так же в слушаниях приняли участие и представители наиболее пострадавших от действий участников группы WallsteetBets хедж фондов а именно руководитель хедж фонда Melvin Capital, очень сильно пострадавшего от своей короткой позиции в Геймстопе — Габриель Плоткин бывший протеже Стивена Коэна одного из самых успешных управляющих хедж фондами и в свое время осужденного за торговлю на основе инсайдерской информации. В этот раз Melvin Capital доигрался до того, что хедж фонду Стивена Коэна Point72 и Citadel Кена Гриффина пришлось срочно добавлять в капитал Malvin Capital 3 миллиарда долларов для его спасения! Так что акулы разъярены не на шутку и будут мстить и как мы видели из иска к Киту Гиллу уже начали это делать.

Еще одним интересным персонажем, который выступил перед конгрессом — это руководитель самого Рэддита Стив Хуфман (Steve Huffman). Если у вас всё хорошо с английским то я настоятельно рекомендую вам послушать данные слушания от начала и до конца, так как они дают очень хорошее представление как работает рынок акций в США.

Что такое short squeeze?

А сейчас я предлагаю чуть подробнее разобраться в том, какого рода операцию провели участники группы WallstreetBets большинство из которых сами того не ведая и почему в ходе этой операции большое количество профессиональных игроков на финансовом рынке потеряли деньги. Итак процесс который спровоцировали адепты WallstreetBets называется short squeeze. Давайте разберемся подробнее что это такое, во первых сначала нужно понять что такое шорт акции, когда вы просто покупаете акцию на рынке вы ставите на то, что её цена пойдёт вверх и вы сможете продать ее с прибылью, вы также можете попытаться заработать на снижении цены акции, данный процесс называется покупкой акции в шорт (или открытие короткой позиции).

Как это происходит в реальности, к примеру у меня на брокерском счету лежат 100 акций Геймстопа — это означает, что я стою в лонге к этим акциям и хочу заработать со временем на увеличении их цены, я также при регистрации со своим брокером выбрал продукт, который позволяет мне через брокера давать свои акции в долг тем трейдерам, которые хотят открыть короткую позицию, тем самым пытаясь заработать на возможном падении цены акции. За эту услугу брокер должен взымать процент с трейдеров, которые берут акцию в шорт. Величина данного процента зависит от того насколько большой объем таких акций есть в наличии у брокера, другими словами насколько охотно клиенты брокера готовы делится данными акциями с продавцами в шорт.

Давайте представим на секунду, что вы как раз и являетесь таким трейдером, вы запрашиваете у брокера 100 акций Геймстопа в шорт, брокер видит сколько его клиентов согласны давать такие акции продавцам в шорт и если такие акции у клиентов брокера есть он открывает для вас короткую позицию и продает эти акции по текущей цене на рынке. Да да, именно продает, то есть принципиальное отличие шорт позиции от лонг позиции именно в том что при входе в шорт вы продаете акцию взятую вами в долг у другого клиента брокера и если она через какое-то время падает в цене, то вы при выходе из короткой позиции выкупаете акцию с рынка по ее снизившейся цене и возвращаете клиенту брокера а ту разницу которая образовалась кладёте себе в карман. Плюс к этому вы должны будете заплатить брокеру комиссию за использование акции, чем больше вы были в короткой позиции тем больше вы заплатите, а брокер уже поделится этой комиссией с другим своим клиентом у которого он взял эти бумаги в шорт.

Соответственно вы теряете деньги если во время вашего нахождения в короткой позиции цена акции пошла вверх и вам пришлось выкупать её с рынка по более высокой цене, вот как раз это и произошло с профессиональными участниками рынка, в начале участники группы WallstreetBets увидели в каких акциях наиболее высокий шорт интерес, шорт интерес это процент акций которые находятся в коротких позициях по отношению к общему числу акций эмитента. Одной из таких компаний был Gamestop, затем толпа стала потихоньку скупать акции Геймстопа и их цена стала расти, соотвественно чем больше растёт цена на акцию тем больше растут убытки шортистов и в конечном итоге настал такой момент когда нервы шортистов дрогнули и они захотели выйти из бумаг Геймстопа, а как мы с вами выяснили выше, чтобы выйти из позиции шортистам нужно было выкупить акции с рынка по текущей уже весьма подросшей цене, в определенный момент среди шортистов возникает паника и наступает short squeeze, так как на рынке появляется всё больше и больше шортистов, которые выкупают акции, чтобы закрыть свои короткие позиции, а цена растёт всё выше и выше подгоняя всё новых и новых шортистов это вызывает само усиливающийся процесс.

Как стать лудоманом!

Ну и на десерт я оставил рассказ о том, как всё-таки мне лично удалось заработать самому на данной ситуации меньше чем за три дня 700 тысяч рублей, а потом за один день чуть всё не потерял из-за своей жадности.

Сразу хочу предостеречь почтенную публику от повторения ошибок, которые я совершил.

И перед тем как я расскажу о всех подробностях я хочу уточнить несколько вещей, во первых я рисковал не последними деньгами, во вторых, я на рынке уже около 10 лет и механизм рынка акций и облигаций мне знаком, в третьих я рисковал во время первого входа в рынок десятью тысячами долларов, во время второго входа в рынок тридцатью пятью тысячами долларов и в третий, самый неудачный, уже пятьюдесятью тысячами долларов.

В четвертых, я не профессиональный краткосрочный спекулянт, а больше долгосрочный инвестор и после вышеописанных событий спекулянтом мне быть расхотелось, хотя я остался в плюсе после своих опасных спекулятивных сделок на 8 тысяч долларов (чуть больше 600 тысяч рублей). Данная статья ни в коем случае не рекомендует вам повторять мои действия, так как на момент прочтения данной статьи окно возможностей в этих акциях уже закрылось. Хотя я уверен что периодически они еще будут стрелять, но заработать на них станет всё более и более сложнее.

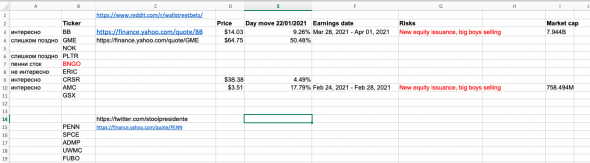

Давайте чуть-чуть рассмотрим какую небольшую аналитическую подготовку я провёл, чтобы понять в какие акции мне входить и когда именно, естественно всё началось с просмотра сабредита WallstreetBets на тот момент там состояло около двух миллионов человек и новых топиков создавалось уже достаточно большое количество, после прочтения около пятидесяти топиков, я составил в Excel примерный список бумаг, который местная публика торговала или собиралась торговать и проделал небольшую подготовительную работу, прилагаю скриншот со страницы этого файла (извиняюсь что некоторые части на английском, но мне иногда так удобно):

Так же я смотрел на Твиттер известного создателя и президента Barstool Sports, Дэйва Портного, но кроме пенни стоков данный господин на тот момент ничего не советовал.

Как видно из скриншота выше, красным я попытался выделить риски в некоторых бумагах которые я собирался торговать, как вы узнаете ниже я остановился на двух достаточно известных бумагах, BB (Blackberry)

Второй компанией, которой я собирался торговать была AMC Entertainment Holdings Inc (AMC)

Если быть полностью честным, то фундаментальные показатели компаний в таких ситуациях должны интересовать вас меньше всего, а вот то, что компании будут в ускоренном порядке пытаться выпустить дополнительные бумаги на волне «хайпа» вы всегда должны учитывать.

Итак, вот мой журнал сделок взятый из отчёта моего брокера Interactive Brokers. Из него вы можете посмотреть в какой момент я заходил и выходил из сделок и сколько было заработано в общей сложности, в подлинности этого отчёта вы безусловно будете сомневаться, так что давайте сразу договоримся, что это демо!: )

Из него видно, что я торговал только Blackberry (BB) и AMC Entertainment Holdings Inc (AMC) к самой же популярной бумаге Gamestop (GME) я даже не притрагивался, так как посчитал её слишком рискованной на тот момент времени.

Главным я думаю для многих станет итоговая сумма, она оказалась не такой большой, как могла бы быть, а именно 8 тысяч долларов, хотя до последнего входа в рынок я был в плюсе на $9200, а в момент последней сделки мог заработать и +3 тысячи к уже имевшимся 9-ти, а мог бы и всё потерять в течении последнего дня, если бы в последней сделке поставил стоп в безубыток, который бы вынесло, но жадность в последний момент меня подвела и день я закончил с убытками в $1200 (это на самом деле большое везение). А в моменте, когда цена опускалась до $11.8 долларов за акцию был в минусе на 10 тысяч долларов (вся сумма которую заработал в предыдущие дни). Но рынок развернулся и позволил закрыться в сравнительно небольшой убыток.

Перед тем как лезть в данные бумаги я так же проверил объемы call опционов вне денег с исполнением 29-ого января, обычно покупаемых адептами WallStreetBets. Открытый интерес по таким коллам вне денег, был огромен, что в принципе подтверждало всеобщую теорию, что цену будут гнать вверх для того, чтобы все эти опционы выросли в цене к моменту экспирации.

Робингуд забирал деньги у бедных и отдавал богатымОдин из рисков который я совершенно не предусмотрел было закрытие брокерами покупки акций, которое и произошло, Robinhood, Webull или полностью запретили покупку или сильно повысили требования по маржину.

Еще стоит отметить, что в последний день, когда я совершал сделки Робингуд открыл торговлю, но на очень маленькие лимиты, можно было покупать всего несколько акций AMC и BB и одну акцию GME, так же снизил лимиты по опционам на все бумаги.

Итак, какие выводы я сделал из своей последней убыточной сделки и почему лезть в неё не нужно было от слова совсем, во первых Робингуд заметно сократил покупку акций и опционов обсуждаемых на WallStreetBets. Как показала практика основная часть «дегенератов» покупает бумаги использую именно этого брокера.

Преимущество всегда будет на стороне хедж фондов29-ого января было видно, что весь мир стал торговать бумаги с WallStreetBets, я был свидетелем классического front run на открытии, купив акции AMC на пре маркете за $14.6 и понадеявшись на то что на открытии они опять выстрелят на процентов 20, я наблюдал как это произошло в самом начале, но из-за включившейся жадности я захотел зафиксировать еще большую прибыль и стал наблюдателем того, как цену просто понесли настолько вниз сразу после открытия, что было просто очевидно, что роботы знали об объемах заявок с Робингуда. Этот пролив хорошо виден на графике ниже.

Напомню, что Robinhood является крупнейшим поставщиком информации о сделках своих клиентов хедж фондам, которые в основном занимаются высокочастотным трейдингом. Одним из самых больших их клиентов является компания Кена Гриффина — Citadel. Эта же компания является одним из самых крупных маркет мейкеров на опционном рынке, так что хедж фонды в любом случае заработали на хайпе с опционами и повышенном интересе к акциям клиентов Робингуда, вы можете воспринимать их как крупье в казино и одновременно владельцами большой доли в этом казино, поэтому они будут всегда в плюсе.

Не жадничайте, а лучше вообще никогда не спекулируйте

Пожалуй закончу тем, с чего начал, как видите деньги не растут на деревьях и рог изобилия не будет работать вечно, как уже показали следующие дни, если вы собирались, или собираетесь поспекулировать на данных бумагах, да еще и на последние свои деньги, я бы сильно вас предостерег от этой затеи, как я уже сказал выше, я не профессиональный спекулянт и в таких историях участвую редко и пытаюсь быть предельно осторожным, но даже я не смог побороть искушение и полез на третий день в рынок уже на 50 тысяч долларов, но слава Богу всё закончилось для меня хорошо и я вовремя морально собрался и зафиксировал свои убытки, да и по итогу всей этой авантюры заработал хорошие деньги даже для меня.

Если вам понравилась данная статья, то самым большим выражением благодарности от вас была бы подписка на мой Youtube канал, на котором кстати я ничего не продаю и не буду продавать никогда, а только иногда выражаю свои мысли по темам, которые меня сильно интересуют, в основном это инвестиции, инфляция и другие экономические темы.

пока слава не стихла