03 декабря 2020, 12:24

Золото по полочкам

Что покупают в золоте?

Давайте начнем «от печки»:

Почему? Потому что за это время была инфляция и просто для оборота системе нужно больше денег. Целый век товары дорожали, теперь денег даже для быта нужно больше, и 1 кило колбасы, и золотое кольцо с бриллиантом подорожали. Поскольку золота резко больше не стало (его предложение растет очень медленно), то и стоимость выросла вслед за падением стоимости 1 денежной единицы.

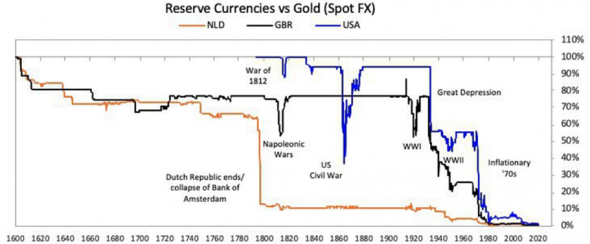

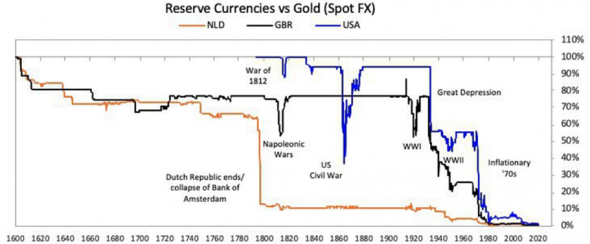

Вот как обесценивались фунт и доллар к золоту:

Как мы видим, это происходило преимущественно или в периоды высокой инфляции, или при печати денег для оплаты расходов правительств (например, в войну).

Главный враг золота — высокие % ставки по облигациям (так как они тоже защитные, но приносят доход, и если он выше инфляции, то логичнее владеть НЕ золотом):

Как это соотносится с жизнью сейчас?

Сейчас многие страны так или иначе делают следующее:

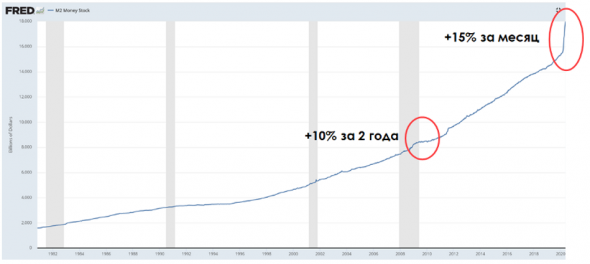

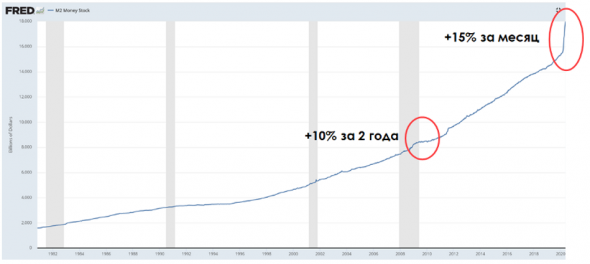

Вот как растет от этого количество денег в США:

Инфляции пока нет, так как деньги крутятся в финансовой системе (т.е. увеличивают стоимость ценных бумаг, но не в полной мере пошли в оборот «товар-деньги-товар по Марксу»).

Когда экономики оживятся, банки переместят дешевые деньги с финансовых рынков на кредитование населения. При этом индексируются минимальные зарплаты в США, и также в оборот США уже поступило много денег в виде пособий по безработице.

Как вы понимаете, если выпуск товаров и услуг не вырос, а денег в обороте стало больше, это катализирует рост цен. На продукты они уже выросли. Смерть малых бизнесов снизила конкуренцию и также способствует росту цен. Тренд в золоте — жив или мертв?

Соответственно, золото играет ускорение роста и на днях тестировало важный уровень поддержки в $1750 (максимумы 2011):

Если тренд не разваливается, то следующая остановка = $2200–2300. Почему оно время от времени падает?

Причина волатильности золота становится понятна, если разобраться в том, кто его покупает:

В 2020 рост золота стал больше зависеть от спекулянтов и сезонности в ювелирке. В 2019 спрос центробанков был сильным, так как Трамп разрушил отношения США со многими странами, и такие как РФ, Иран и т.д. разменяли свои запасы гособлигаций США на золото. Сейчас покупка золота снижена, а кто-то из ЦБ его продает, чтобы поддержать свою валюту и помочь своей стране в экономике. В то же время спрос ювелиров в COVID снизился на время.

Соответственно, в ноябре 2020 золото снизилось сильно, ведь одновременно:

Колебания стоимости не стоит путать с долгосрочным трендом, и поскольку % доходности по облигациям растут в ответ на рост инфляции, а в США готовится новая волна печати денег для стимулирования экономики, похоже, тренд на рост золота будет жить хотя бы ещё месяц-другой. Акции, ETF или фьючерсы?

Скажу банальную вещь, но:

Соответственно, если выбирать акции золотодобычи, то нужно смотреть на их оценку. Например, мы считаем Polymetal дешевым, а Barrick Gold — не то чтобы супердешевым.

Если же вы покупаете золото как ETF или фьючерс, вам важен график и тренд, который мы обсуждали выше. С ростом инфляции в США золото может вырасти до $2200–2300, но на $4000 его не ждем, т.е. рост на 1–2 года ограничен тем, насколько большой будет отрицательная разница между доходом облигаций и инфляцией.

При этом важно: в мире сейчас идет переток денег инвесторов из США, доллар слабеет, и если вы покупаете ETF на золото в рублях (например, ETF FXGD от Finex), то:

Давайте начнем «от печки»:

- золото в 1900 году стоило $20;

- золото в 2020 стоит $1820, рост в 91х раз.

Почему? Потому что за это время была инфляция и просто для оборота системе нужно больше денег. Целый век товары дорожали, теперь денег даже для быта нужно больше, и 1 кило колбасы, и золотое кольцо с бриллиантом подорожали. Поскольку золота резко больше не стало (его предложение растет очень медленно), то и стоимость выросла вслед за падением стоимости 1 денежной единицы.

Вот как обесценивались фунт и доллар к золоту:

Как мы видим, это происходило преимущественно или в периоды высокой инфляции, или при печати денег для оплаты расходов правительств (например, в войну).

Главный враг золота — высокие % ставки по облигациям (так как они тоже защитные, но приносят доход, и если он выше инфляции, то логичнее владеть НЕ золотом):

Как это соотносится с жизнью сейчас?

Сейчас многие страны так или иначе делают следующее:

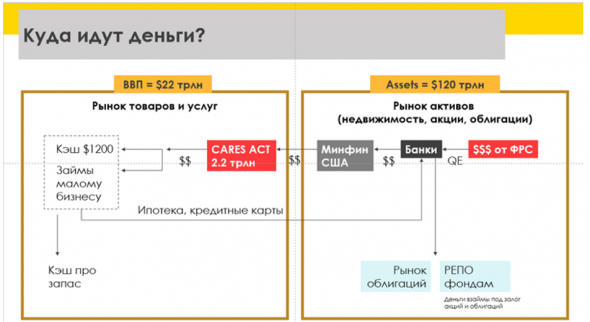

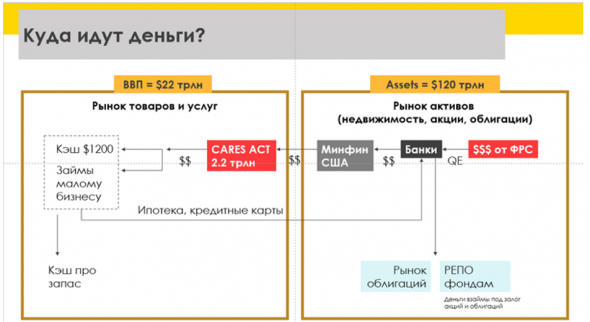

- Выпускают госдолг (облигации) для оплаты расходов на поддержку экономики.

- Эти облигации покупают банки, получая почти безлимитные заемные деньги от центробанка страны (например, ЦБ РФ кредитует госбанки под покупку ОФЗ, а ФРС США платит банкам США, чтобы те как его агенты скупали госдолг США).

- Инфляция в США сейчас 1.3%, на выходе из рецессий обычно 2–2.5%, а доходность 10-летних гособлигаций США = всего 0.85%.

Вот как растет от этого количество денег в США:

Инфляции пока нет, так как деньги крутятся в финансовой системе (т.е. увеличивают стоимость ценных бумаг, но не в полной мере пошли в оборот «товар-деньги-товар по Марксу»).

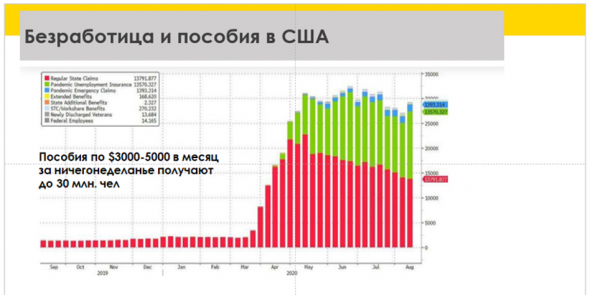

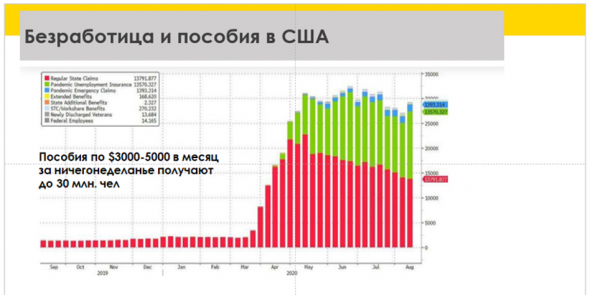

Когда экономики оживятся, банки переместят дешевые деньги с финансовых рынков на кредитование населения. При этом индексируются минимальные зарплаты в США, и также в оборот США уже поступило много денег в виде пособий по безработице.

Как вы понимаете, если выпуск товаров и услуг не вырос, а денег в обороте стало больше, это катализирует рост цен. На продукты они уже выросли. Смерть малых бизнесов снизила конкуренцию и также способствует росту цен. Тренд в золоте — жив или мертв?

Соответственно, золото играет ускорение роста и на днях тестировало важный уровень поддержки в $1750 (максимумы 2011):

Если тренд не разваливается, то следующая остановка = $2200–2300. Почему оно время от времени падает?

Причина волатильности золота становится понятна, если разобраться в том, кто его покупает:

- 50% — спрос инвесторов (в том числе центробанков);

- 50% — спрос промышленный и ювелирный.

В 2020 рост золота стал больше зависеть от спекулянтов и сезонности в ювелирке. В 2019 спрос центробанков был сильным, так как Трамп разрушил отношения США со многими странами, и такие как РФ, Иран и т.д. разменяли свои запасы гособлигаций США на золото. Сейчас покупка золота снижена, а кто-то из ЦБ его продает, чтобы поддержать свою валюту и помочь своей стране в экономике. В то же время спрос ювелиров в COVID снизился на время.

Соответственно, в ноябре 2020 золото снизилось сильно, ведь одновременно:

- прошел сезон покупки золота ювелирами (они покупают сырье под продажи в новогодние праздники заранее / потом волна спроса это китайский Новый год в феврале и 8 марта и 14 февраля);

- выросли доходности 10-летних гособлигаций США (в ответ на рост ожиданий по инфляции инвесторы просят большую доходность);

- инвесторы-спекулянты решили переложиться в акции нефятнки и банков, что создало отток из этого актива. Смотрите: тренд на то, что золото растет быстрее индекса акций США S&P500 — ломается, т.е. на акциях, похоже, можно сделать больше.

Колебания стоимости не стоит путать с долгосрочным трендом, и поскольку % доходности по облигациям растут в ответ на рост инфляции, а в США готовится новая волна печати денег для стимулирования экономики, похоже, тренд на рост золота будет жить хотя бы ещё месяц-другой. Акции, ETF или фьючерсы?

Скажу банальную вещь, но:

- акции — это акции, и они зависят от роста прибыли и мультипликаторов, т.е. фундаментальной оценки;

- а ETF и фьючерсы — это «золото здесь и сейчас на рынке».

Соответственно, если выбирать акции золотодобычи, то нужно смотреть на их оценку. Например, мы считаем Polymetal дешевым, а Barrick Gold — не то чтобы супердешевым.

Если же вы покупаете золото как ETF или фьючерс, вам важен график и тренд, который мы обсуждали выше. С ростом инфляции в США золото может вырасти до $2200–2300, но на $4000 его не ждем, т.е. рост на 1–2 года ограничен тем, насколько большой будет отрицательная разница между доходом облигаций и инфляцией.

При этом важно: в мире сейчас идет переток денег инвесторов из США, доллар слабеет, и если вы покупаете ETF на золото в рублях (например, ETF FXGD от Finex), то:

- сейчас золото = $1822, доллар = 76 рублей;

- если золото к лету 2021 вырастет до $2100, а вслед за (ожидаемым нами) ростом нефти рубль укрепится до 72Р за доллар, вы потеряете 6% на укреплении рубля и заработаете 15% на росте золота = +9% в рублях;

- если же с рублем будет все также или хуже, то при золоте $2100 вы получите 15% и выше в рублях.

14 Комментариев

MIlk03 декабря 2020, 12:41Очень грамотная статья.+3

MIlk03 декабря 2020, 12:41Очень грамотная статья.+3 RUH66603 декабря 2020, 13:32нет. золото было деньгами, а банкноты и депозиты — правом требования на него+3

RUH66603 декабря 2020, 13:32нет. золото было деньгами, а банкноты и депозиты — правом требования на него+3 Патриция03 декабря 2020, 14:03Но может и золото упасть, и рубль укрепиться. Хотя маловероятно в ближайшей перспективе.0

Патриция03 декабря 2020, 14:03Но может и золото упасть, и рубль укрепиться. Хотя маловероятно в ближайшей перспективе.0 Владимиров Владимир03 декабря 2020, 14:05Хороший анализ. Есть пара дискуссионных моментов. Ставлю + и спасибо за такие статьи.+2

Владимиров Владимир03 декабря 2020, 14:05Хороший анализ. Есть пара дискуссионных моментов. Ставлю + и спасибо за такие статьи.+2

Читайте на SMART-LAB:

Режим risk-off: почему удар по Ирану усилил доллар, но не поддержал облигации

Понедельник начался с довольного нетипичного режима риск-офф: доллар укрепляется по всему рынку, мировые акции снижаются, золото выросло более чем на 4%, Brent в моменте подскакивал на 13%....

02.03.2026

Сегмент Non-Life RENI опубликовал отчетность по ОСБУ за 2025 год

Сегодня на e-disclosure.ru мы опубликовали отчетность ПАО «Группа Ренессанс Страхование» по ОСБУ за 12 месяцев 2025 года, которая включает в себя только наш бизнес по Non-Life. Операции по...

02.03.2026