Краткий обзор портфелей PRObonds

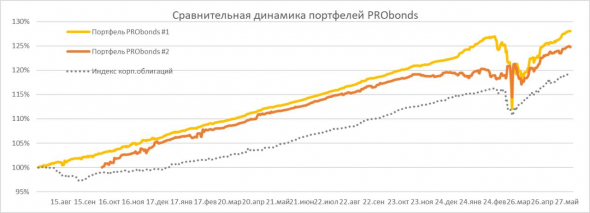

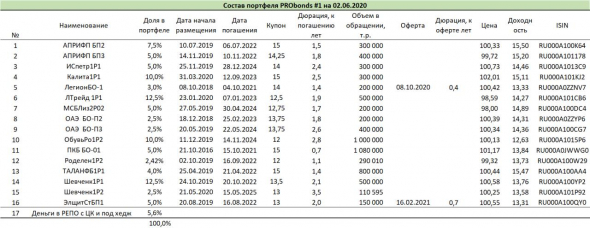

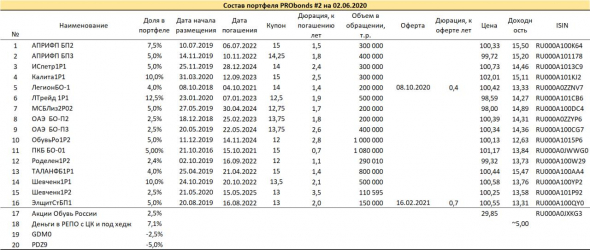

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.

Актуальные годовые доходности портфелей PRObonds– 13,3% для портфеля #1 и 11,5% для портфеля #2. Оценка капитала портфелей – 1,81 млрд.р.Из недавних сделок место облигаций лизинговой компании «Бэлти-Гранд» занял второй выпуск «Шевченко», замена на 2,5% от активов.

Мы постепенно меняем тактику управления портфелями. Мы постепенно формируем пул инвесторов, готовый играть по рациональным правилам и получать от этой игры спекулятивную надбавку. Если купить облигации в ходе размещения и затем согласованно продавать в моменты, когда спрос на них будет наиболее велик, мы и не раскачиваем лишний раз цены, и способны получить дополнительную премию.

Поэтому новые размещения, которые попадают в портфель, занимают в нем значительную долю, которая постепенно должна снижаться по мере повышения цены бумаги. Это не догма, и если эмитент не будет предпринимать действий по повышению собственной инвестиционной привлекательности, мы мало что выиграем, параллельно теряя в диверсификации. Это стимул и необходимость для нас не прекращать работу с эмитентом и после облигационного размещения.

«Калита» с купоном 15%, «Шевченко» с купоном 13% — истории, которые в течение ближайших месяцев вряд ли повторятся. Купоны предстоящих размещений – 12%-11%. И чтобы извлечь из бумаг с такими платежами 13-15% годовых, спекулятивная составляющая должна быть на нашей стороне.

Пока же на примере АО им. Т.Г. Шевченко 001P-02, размещение которого приближается к экватору, постараемся повторить судьбу дебютного выпуска «Калиты», который сразу после завершения размещения 21 мая, подорожал на 2% на достойных оборотах торгов. «Калиту» частично будем выводить из портфелей по ценам не ниже 103-104% от номинала. Возможно, и по более высоким ценам. Второй выпуск АО им. Т.Г. Шевченко, по планам, должен уйти на взлет во второй половине июня.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Mezantrop02 июня 2020, 08:28а первая свеча в Калите на дневке?+1

Mezantrop02 июня 2020, 08:28а первая свеча в Калите на дневке?+1