Торговый план на неделю 25 – 29.11.2019

Ключевые события прошлой неделе

Несмотря на плотный экономический календарь прошлой неделе, все ключевые события, а также волатильность исходили из событий вне календаря. Протокол FOMC ничего нового для рынка не показал. В протоколе все также шла речь об экономической стабильности и в том, что ФРС не видит проблем в экономике, поэтому повышение ставки будет постепенно замедляться. Выступление нового главы ЕЦБ Кристины Лагард также ничем не знаменовалось, и мы услышали уже знакомые прогнозы от ЕЦБ касательно монетарной политике. Поэтому сменилось лицо, но не монетарное направление Европейского Центрального Банка.

Давайте рассмотрим те события, которые вызвали волатильность на прошлой неделе:

Торговые переговоры по Фазе №1 на финальной стадии. Чем ближе к дате подписания договоренностей в рамках Фазы №1, тем больше слухов вокруг неё. У каждой стороны своя версия и свои ключевые пункты, которые мы рассмотрели в прошлом торговом плане. Для США важен уровень закупки сельхозпродукции, а также остро стоит вопрос интеллектуальной собственности. Для Китая важна отмена тарифов который вступает в силу 15 декабря и вообще всех тарифов пока идут переговоры. США не готов отменять тарифы, а Китай не готов повышать уровень закупок. Однако несмотря на всё это обе палаты представителей заявляют о том, что Фаза №1 будет подписано уже в текущем году, однако конкретных дат, как было ранее, уже не называется. Я лично думаю то что Фаза №1 будет подписана до двадцатых чисел декабря.

-

ОПЕК намекает на сокращение добычи и продлении договоренностей между ОПЕК+. 5 декабря на ждёт заседание ОПЕК на котором вновь будет подыматься вопросы о квотах. Напомню, что текущий уровень добычи по странам ОПЕК составляет 29,650 млн. баррелей в день (исходя из ноябрьского отчета). А также сейчас действует договорённости между ОПЕК+ который вероятнее всего будут продлены до июня 2020 на заседании 6 декабря (сокращение добычи на 1.2 млн. баррелей). В свою очередь эта новость очень сильно поддержала котировки по нефти пробив локальный максимум. Лично я думаю, что уровень добычи будет пониже, а сделка ОПЕК+ пролонгирована. Это будет сделано для того, чтобы поддержать рынок нефти перед концом года, а также перед IPO Saudi Aramco (5 декабря будет объявлено о стартовой цене за акцию).

Фондовый рынок

S&P500 вновь продемонстрировал исторический максимум на прошлой неделе. Но хочу отметить, что закрытия дня, когда был достигнут новый максимум, было с понижением и сформировался разворотный паттерн Pin Bar. Учитывая тот факт, что сейчас котировки уже на окончании формации «двойное дно», а также на уровне Фибо в 138.2%, я ожидаю коррекции на фондовых площадках.

Безусловно позитивные новости по торговым переговорам будут поддерживать рынок и показывать новые максимумы. Но пока рынком правят слухи и исключительно спекуляции, то рост будет напоминать пружину – чем больше вырастет, тем сильнее упадет.

График 1. Динамика котировок S&P500, D1

Валютный рынок

Под конец недели индекс американского доллара продемонстрировал уверенное восходящее ралли. Протоколы FOMC ничего нового не показали, а только намекнули на прекращение активного понижения ставки. К тому же уверенность в торговых переговорах подталкивает доллар к укреплению.

Ожидаю пробой уровня 98.331 по индексу доллара и укрепление его ко всей корзине основных валют.

Среди открытых позиций продолжаю удерживать покупку по USDJPY и USDCHF. Также повторно открыл шорт по AUDUSD на фоне пробойных сигналов после отработки разворотной формации.

График 2. Динамика котировок USDX, D1

Сырьевой рынок

На сырьевом рынке все также без изменений. Сырьевой индекс от Bloomberg продолжил свое нисходящее движение и закрыл неделю в -0.3% (несмотря на тот факт, что открыл неделю с гэпом вниз и в рамках недели проторговался выше цены открытия).

Нефть марки Brent достигла линий индикатора Angry Alligator, а также отбилась от линии тренда. От этого уровня я планировал открывать покупку, однако пропустил точку входа. Ожидаю повторного теста уровня в 61$ где буду открывать длинные позиции. Думаю, перед заседание ОПЕК, которое будет 5-6 декабря уже на следующей недели, можем вновь протестировать уровень поддержки, однако вербальные интервенции вернут нефть в сторону роста.

Золото отбилось от верхней границы нисходящего канала, и я ожидаю падения котировок в диапазон 1400$ за тройскую унцию. Пока рынок настроен оптимистично, а рекордные показатели коротких позиций в индексе VIX талько подтверждают эту динамику.

График 3. Динамика котировок сырьевого индекса от Bloomberg

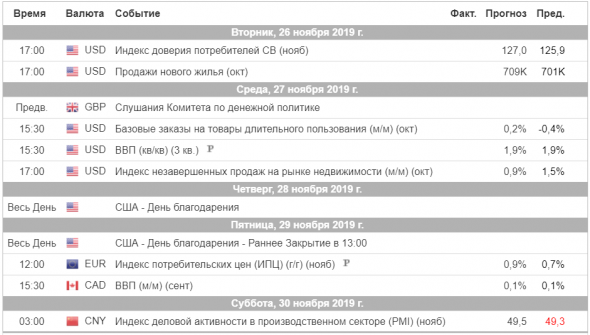

Чего стоит ожидать на текущей неделе?

Среди самых важных событий с экономического календаря на предстоящей неделе стоит отметить данные темпов экономического развития США. Показатель ВВП ожидается без изменений и 1.9% в рамках квартала является не плохим результатом.

Также продолжаем отслеживать вербальные заявления вокруг торговых переговоров и ОПЕК. Думаю, что перед этими событиями будет сплывать все больше и больше интересной информации, которая и будет задавать волатильность на рынках.