Торговый план на неделю 09 – 13.09.2019

Ключевые события прошлой неделе

Старт осени не принес на рынок никаких новых новостей. Мы продолжаем двигаться в тотальном «риск-офф» и наблюдать за бесконечными сериалами под названием «Brexit» и «Торговые войны».

- Данные рынка труда демонстрируют просадку. Показатели Nonfarm США за август составили всего 130 тысяч новых рабочих мест. Безусловно август не самый продуктивный месяц в этом плане, но все же столь большое отклонение от прогноза и данных ADP вызывают ряд дополнительных вопросов. Напомню, что Пауэлл отмечал сильный рынок труда и будет корректировать монетарную политику в первую очередь только тогда, когда экономическая нестабильность начнет касаться обычного потребителя/рабочего США. Такое малое значение только подтверждает понижение ставки на следующем заседании ФРС, которое намечено на 18.09.2019.

- Brexit: ЕС начинает действовать. Европейская комиссия опубликовала подробный контрольный список, чтобы помочь тем предприятиям, которые торгуют с Великобританией, сделать последние приготовления, чтобы минимизировать нарушения в торговле всех сторон, которые участвуют в цепочках поставок с Великобританией — независимо от того, где они базируются. В данном контрольном списке опубликованы действия компаний в случае сценария «Brexit без сделки». Я напомню, что датой Brexit сейчас является 31 октября (хотя конечно же уже не раз эта дата переносилась). Но Борис Джонсон готов действовать решительно и не готов идти на уступки. Поэтому я ожидаю «жесткий» сценарий. Если вкратце: ЕС готовятся к выходу Великобритании без сделки и подготавливают компании к тому, чтобы они искали альтернативные рынки внутри ЕС.

- Торговые качели продолжаются. США и Китай договорились провести новый раунд торговых переговоров в начале октября. Стороны условились провести 13-й раунд торгово-экономических переговоров на высоком уровне в Вашингтоне. Это уже классика, которую так ждет рынок: договорились договориться. И уже также по классике, эта новость поспособствовала росту фондовым площадкам.

Фондовый рынок

Новость о том, что торговые переговоры перенеслись на октябрь и что это должен быть «финальный раунд» непосредственно между Трампом и Си, укрепили S&P500 на +2.92% за неделю. Более того, укрепление индекса сопутствовалось пробоем уровня сопротивления в 2944.2 и возврат в восходящий канал. Лично я не думаю, что это укрепление будет на долго. Близорукий рынок смотрит на ситуацию в моменте. Но ни твиттер Трампа, ни новые данные о торговых переговорах не скроет того факта, что торговая война очень ударила по компаниям. А новый пакет пошлин подразумевает тарификацию основной массы именно потребительских товаров, которые занимают 70% ВВП США. Компании уже коллективно заявляют о необходимости поиска более мирных путей торговли и взаимодействии с Китаем. Поэтому в надвигающемся новом отчетном периоде я ожидаю ухудшение прогнозов на будущий цикл. Также ожидаю цифровые комментарии компаний на сценарий выхода с Китая и «переезд» в другие регионы. Такой переезд будет не дешевым, что ударит по капиталу компании и их акциях.

Поэтому на этой неделе ожидаю возврат к уровню 2944.2 и проторговку на этих отметках.

График 1. Динамика котировок S&P500, D1

Валютный рынок

3 сентября индекс доллара достиг нового локального максимума в 99.37 пункта. Закрытие произошло за уровнем поддержки в 98.33. Негативные данные рынка труда могут вызвать новый шквал критики в сторону ФРС. Снижение инфляции и рынка труда является негативным сигналом для экономики и не оставляет других вариантов как более интенсивно понижать ставку. Несмотря на тот факт, что ФРС проигрывает борьбу другим ЦБ за мягкую монетарную политику, старт более интенсивного смягчения от Пауэлла может заставить инвесторов фиксировать позиции по доллару и уходить в свои локальные валюты, что ослабит позиции доллара на валютном рынке.

Поэтому на этой неделе ожидаю коррекции доллара ко всей корзине основных валют и индекса к уровню 97.71 пункта, что совпадает с нижней границей восходящего канала.

Также продолжаю удерживать 3 позиции, открытые на основе разворотного паттерна «Pin bar»: EURUSD, GBPUSD и NZDCAD. По первым двум уже перевел stop loss в прибыльную зону (1.10151 по EURUSD и 1.22076 по GBPUSD).

Для получения актуальных сигналов, а также полезной рыночной информации подписывайтесь в мой Telegram канал: https://t.me/ProfitableDay

График 2. Динамика котировок USDX, D1

Сырьевой рынок

Сырьевой рынок ожидаемо откорректировался в рост на этой неделе. Отметка уровня сопротивления в 79.30, по индексу сырьевого рынка от Bloomberg, вероятней всего будет протестирована на этой неделе.

Котировки нефти марки Brent продемонстрировали укрепление на +4.8% в рамках прошлой неделе, однако на закрытии достигли важного уровня сопротивления в 62$ за баррель нефти, что совпадает с верхней границей нисходящего канала, а также линией индикатора Angry Alligator. Фундаментальным фактором роста стоимости «черного золота» послужили агрессивные заявления и действия со стороны Ирана, что может затруднить поставки нефти в Оманском проливе. На предстоящей неделе буду наблюдать за динамикой нефти ведь пробой или отскок от данного уровня будет сильным торговым сигналом к действию.

На прошлой неделе золото достигло нового локального максимума, что правда закрыло неделю с небольшим понижением. Тотальный «риск-офф» вызвал бегство капитала в первую очередь в осязаемые активы, которым является и золото. Поэтому на этой неделе ожидаю продолжение восходящего ралли по данному активу.

График 3. Динамика котировок сырьевого индекса от Bloomberg

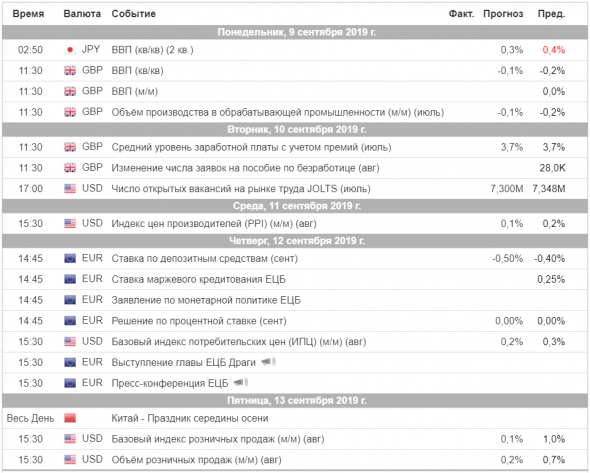

Чего стоит ожидать на текущей неделе?

На предстоящей неделе самым топовым событием станет решение ЕЦБ по процентной ставке. Более чем уверен, что Марио Драги «даст старт» новому периоду смягчения монетарной политики. Рынок ожидает снижение ставки по депозитам с -0.4% до -0.5%. И это будет отличный шаг! Пока рынок бежит в более безопасные активы (к ним можно отнести и депозиты в европейских банках), ЕЦБ будет стимулировать банки пускать деньги в оборот, а не держать их у себя. К тому же, я ожидаю услышать конкретные даты по запуску нового раунда QE, что моментально еще больше ослабит позиции евро на валютном рынке.

Табл. 1 Календарь событий на неделю

Всем прибыльной недели!