01 апреля 2019, 10:12

Портфель PRObonds #1 (высокодоходные облигации). Состав и результаты

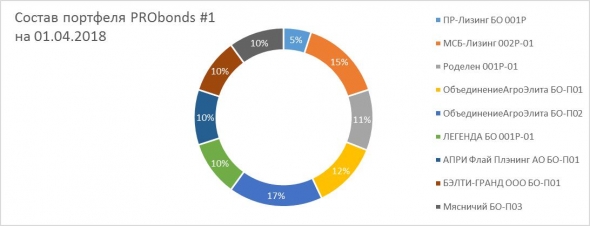

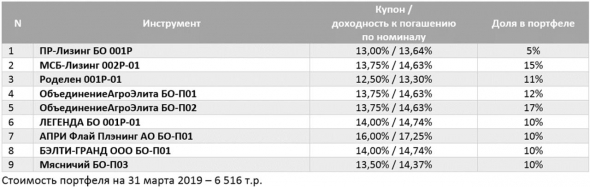

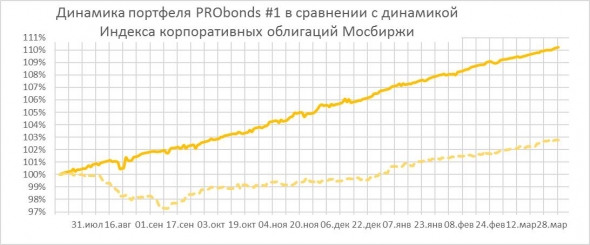

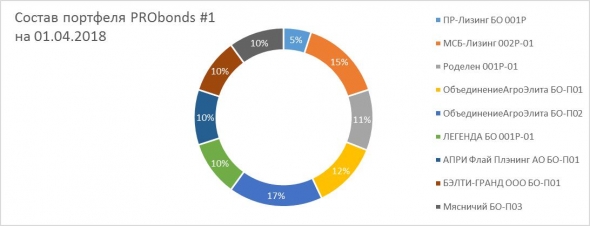

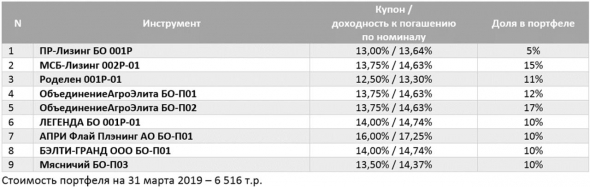

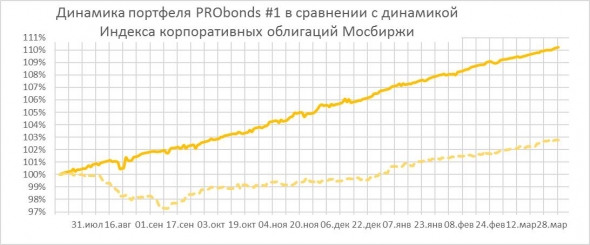

Портфель ВДО (PRObonds #1), который я коллеги ведем с середины июля, на сегодня, дает 14,5% доналоговой доходности (после НДФЛ будет около 14%). Это с учетом комиссионных. Сделок на прошедшей неделе не было. На наступающей тоже пока не намечается. Состав и динамика — на иллюстрациях.

Невзирая на множество критики, продолжаю гнуть свою линию, вести портфель, работать с эмитентами. И получать вполне устраивающий результат от этих действий.

Невзирая на множество критики, продолжаю гнуть свою линию, вести портфель, работать с эмитентами. И получать вполне устраивающий результат от этих действий.

Читайте на SMART-LAB:

Нефть взлетела, но рубль не реагирует

Эскалация конфликта на Ближнем Востоке привела к росту нефтяных котировок на 8% после открытия торгов в понедельник. В лидеры Индекса МосБиржи вышли акции нефтяников, прибавившие более 4%. И...

18:21

Индикатор VWMA (Volume Weighted Moving Average): формула расчёта, сигналы и бесплатный робот в OsEngine. Видео.

В этом выпуске разбираем индикатор VWMA (Volume Weighted Moving Average) — чем он отличается от обычной скользящей средней, как рассчитывается с учётом объёма и какие торговые сигналы даёт....

18:07

Если не секрет, как вы считаете среднюю доходность портфеля при условии периодического внесения средств? Как накопленную доходность по отношению к среднему остатку, или какой-то другой метод, например, подсчет по всем дисконтированным денежным потокам?

По графику «динамика облигаций» уточняющий вопрос: вы выплаченный купон реинвестируете в покупку той же самой облигации? Тогда, возможно, лучше это отразить в описании графика: (кол-во облигаций * (цена + НКД)), т.к. кол-во облигаций каждого типа в вашем портфеле тоже растет с выплатой купонов?

А вы проводили стресс-тестирование вашего портфеля? Как упадет доходность всего портфеля, если по одной из облигаций будет дефолт, скажем, через 3 мес, полгода или год? При условии сохранения текущих доходностей всех облигаций (ну кроме этой дефолтной). Вот это интересно было бы узнать. Т.к. существует точка во времени, когда ваш портфель сможет обогнать по доходности индекс корп. облигаций Мосбиржи даже при дефолте одной из бумаг (скажем, которая имеет наибольший вес в вашем портфеле). Правда такая точка может быть слишком далеко в будущем, если дефолт произойдет по бумаге с большой долей в портфеле. Вот у вас две облигации АгроЭлита составляют 29% портфеля — достаточно много. Любопытно будет подобный стресс-тест для них провести.

Особенно, с тем учётом что и Мясничий, тоже самая компания. Итого, 30% от портфеля, это по сути, один эмитент. Я не хочу ничего сказать плохого, я думаю что выбор бумаг у нас просто не очень обширен (если рассматривать ВДО эмитентов). Я скорее констатирую факт.

Прямо жара: www.rusprofile.ru/id/7838681

Вот прямая наводка: инвесторы уже оценили, и доходность упала, а была аж 15,5! smart-lab.ru/bonds/%D0%9D%D0%97%D0%A0%D0%9C/

Спасибо про нефтетрейдера. Посмотрю. :)

НЗРМ первый купон выплатили даже на сутки раньше чем положено, кстати. Торопились, торопились видимо.