Отличия инвестора от трейдера

По мотивам поста А.Г. Попробую сформулировать собственные критерии отличия инвестора от трейдера.

По моему мнению, инвестор покупает акции, какой либо компании по двум основным критериям:

А) На основании отчетности компании рассчитывает «справедливую» стоимость актива и сравнивает ее с текущей рыночной капитализацией. Если «справедливая» стоимость меньше, покупает с расчётом\надеждой, что рынок рано или поздно устранит несправедливость.

Б) Принимает решения о покупке на основании других критериев, отличных от «справедливости», например рост капитализации вследствие талантливого менеджмента, перспективности отрасли, благоприятной макроэкономической ситуации, изменения див. политики и т.д.

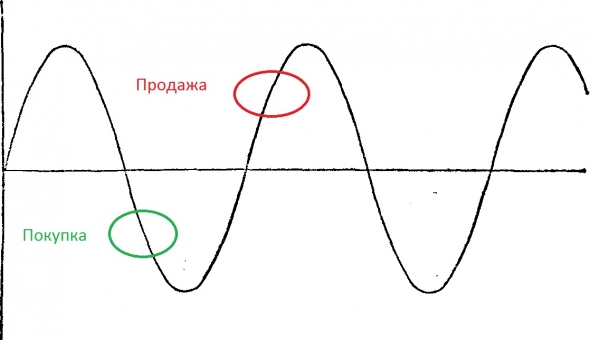

Нетрудно заметить, что первый пункт является основным методом работы фундаментального анализа. С интересом читаю «фундаменталиста» Григория Богданова. Особенно технику работы на разных стадиях рынка, как например, здесь Если вкратце, Григорий формулирует ее так:

При падении я предпочитаю постепенно набирать позиции, разгружая резерв, на росте же идет обратная ситуация — поэтапного выхода из позиции. Выход может быть и в кэш, если вы торгуете более активно.

Осевая линия – «справедливая» цена. Привязки ко времени я у «фундаменталистов» не встречал. Справедливость может наступить через неделю, месяц, год (как вариант и никогда:)

Трейдер (он же спекулянт) интересуется только ценовой динамикой. Ну, может быть еще ближайшими новостными факторами – отсечки, решения ГОСА и т.д. При этом используется какой либо метод определения ценового перекоса для получения положительно мат. Ожидания – использования ценовой тенденции для трендовых систем и перекупленности — перепроданности для контртренда.

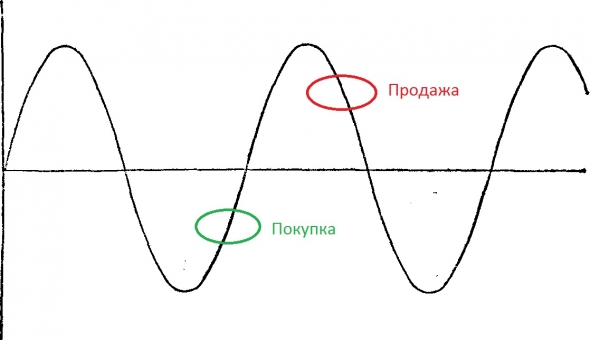

Частный случай трендовой системы на том же графике:

Падающий актив не покупается. Лонги открываются, когда появляется подтверждение наличия тренда (мувинги или их комбинация, ADX или по классике, когда каждый хай и лой выше предыдущего). Фиксация по обратным входу сигналам или трейлингом. Временных рамок также нет. Трендовые стратегии на недельных или месячных графиках могут держать позицию годами, дольше, чем актив держат инвесторы.

По моему мнению, ключевое отличие инвестора от трейдера – это способ принятия решения об открытии позиции.

В основном публика инвестереет с ростом убытков (отказ от стоп-лоссов, ловля ножей и т. п.) и трейдереет, встав в нужную сторону (переворот прибыльной позиции и возврат к инвестерению)