Апатитовый цирк

Добрый вечер, уважаемые читатели. Поздравляю вас с Праздником Победы!

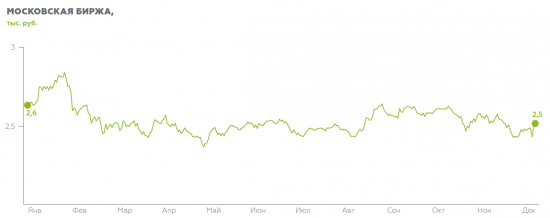

Давно ничего не писал, не находил подходящей темы. Сейчас после некоторого перерыва я решил взяться за годовые отчеты, которые начинают постепенно выходить. Вчера прочитал годовой Фосагро, скачал годовой Акрона, следующим планирую прочитать отчет Мосбиржи. По Мосбирже одновременно есть запись Дня Инвестора, которая была в апреле, апрельская презентация и вот теперь годовой отчет. Если текущий формат будет интересен, то возьмемся за нее следующим делом.

А пока годовой Фосагро. Это почти двухсотстраничный документ, красивый увлекательный. На самом деле отчет занимает всего лишь 70 страниц полезного текста, далее идет не самые актуальные для частного инвестора разделы про успехи компании в экологии, обучении персонала и вознаграждении менеджмента — страниц на 50 обо всем этои и после копия годового МСФО с которым мы уже знакомы очень хорошо.

Мы можем кратко вспомнить. Годовой отчет Фосагро был весьма обескураживающим, кроме выручки показатели солидно упали.

Компания пострадала от одновременно многих аспектов: курс доллара, цены на удобрения, ввода новых мощностей и скачка амортизации, роста долга, негативного изменения по оборотному капиталу, списания по практически безнадежным долгам.

Вот в таком виде мы встречаем Фосагро в начале года. Далее были заверения менеджмента о сильном первом квартале в 2018 и еще более уверенном втором квартале. Мы видели робкую попытку разворота в ценах на удобрения.

Чем может быть полезен годовой отчет? Конечно, никакой магии в этом документе нет. Он актуален, если вы хотите чуть лучше разобраться, как же работает бизнес компании. Если да, то это прекрасный документ, наполненный иллюстрациями и пояснениями. Минус этих иллюстраций в данном конкретном случае наверно даже в том, что они сильно развернутые, зачастую не помещаются на одну страницу и сделаны для разворота. Лично я не подобрал таких вариантов, которые лучше было бы вставить картинкой, лучше пересказом. Опробуем так, если будет недостаточно — учту на будущее.

Несмотря на 70 страниц, текста во многих местах не особо много, но что более характерно — он повторяется снова и снова. Это важная особенность презентаций, годовых отчетов и конференц звонков. Если есть какая-то существенная задача, которую компания хочет заявить или важная характеристика, то она будет отмечаться снова и снова. Этакое инвестиционное НЛП. Мы в свою очередь можем оценить, что же компания хочет, чтобы мы знали в первую очередь.

После прочтения отчета я пересоберу и переструктурирую его данные в удобном мне формате изложения.

I. Ключевые моменты отчета.

Давайте прежде всего поговорим о тех фактах, на которых компания останавливается снова и снова.

— Безопасность и чистота минеральных удобрений.

На протяжении 70 страниц упоминание об этом встречается каждые 5 страниц. Настолько часто, что еще не дойдя до конца второго десятка страниц отчета, я легко завершал предложения самостоятельно. Регулярное заявление заключается в том, что продукция компании практически не содержит вредных примесей, в частности кадмий, свинец и мышьяк. Вероятно, этот продающий момент призван повысить конкурентоспособность продукции в наших глазах.

— Завершение инвестиционной программы.

Предже всего компания снова и снова возвращается к построенным в 2017 и успешно запущенным производствам аммиака и гранулированного карбамида. Действительно компания понизила оценку капекса на текущий год, однако я еще в рамках конференц-звонка отметил, что недостаточно для компании закончившей инвестиционный цикл, должно быть что-то еще. К счастью, годовой отчет дает ответ на этот вопрос, за что я ему очень благодарен, все встает на места и мы на этом отдельно остановимся дальше по тексту.

Так или иначе, основные объекты (по заверениям компании) построены, финансово для нас это может означать повышение FCF на снижении капекса. Однако FCF это не только капекс, но и операционная деятельность. Будут слабо работать в операционном плане — не видать роста FCF (но тут мы вспоминаем заверения менеджмента). Зачем нам сильный FCF? Компания забралась в хороший долг (выше 2 по ND/EBITDA), этот момент стоило бы решать, также вспоминаем, что компания платит дивиденды (пусть и небольшие).

— Расширение мощностей в сочетании с оптимизацией и вертикальной интеграцией.

В рамках первого фактора компания рассматривает увеличение производства аммиака и карбамида (логично в связи с вводом мощностей) и дальнейшие планы, о которых мы поговорим чуть позднее. Плюс увеличение производства фосфоросодержащих удобрений.

В рамках второго фактора отмечаются приобретение 232 цистерн для жидкой серы, присоединение Фосагро-Череповец к Апатиту (совершенствование оргструктуры) и завершение строительства аммиачного трубопровода.

Также компания отмечает эффективность внедрения конвейерной системы на Апатите, что позволяет снизить себестоимость добычи руды, заменив конвеером перевозки на самосвалах до дробильного участка.

— Расширение продаж

За прошедший год в рамках внутреннего рынка был открыт офис в Красноярске, в рамках внешнего рынка в Белграде и Сербии. Планируется дальнейшее увеличение продаж на обоих сегментах, для внешнего рынка в приоритете в Европе и Латинской Америке.

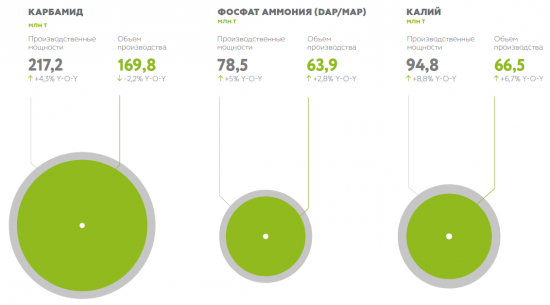

Важно отметить, что даже в своей презентации Фосагро отмечает переизбыток мощностей в мире и приводит следующую характеристику по карбамиду, фосфату аммония и калию.

При этом мощности самой компании по крайней мере за 2017 отработали на 100% и расширялись. Очевидно этот дисбаланс не

может быть выровнян без закрытия неэффективных производств, о чем регулярно отмечала компания в конференц-звонке и без

сомнения это не может быть быстрым процессом.

II. Что представляет собой Фосагро сейчас.

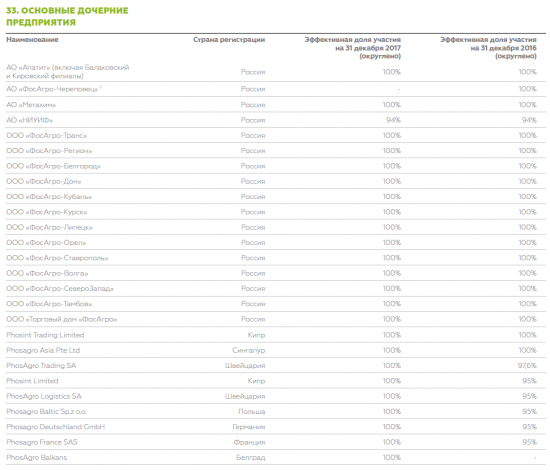

Практически везде Фосагро владеет 100% долей, что делает отчет МСФО достаточно актуальным. В отличие от РСБУ, который смутил многих в 1 квартале 2018.

Вертикальная интеграция компании включает в себя Добычу — Переработку — Логистику — Сбыт.

Добыча сырья представлена кировским филиалом АО «Апатит», который осуществляет добычу апатит-нефелиновой руды, производство апатитового концентрата, производство нефелинового концентрата. Отдельно отмечу месторождение под названием «Апатитовый цирк», по-моему это нечто потрясающее, достойное отдельного бренда.

Переработка:

— АО «Апатит»: производство фосфоросодержащих и азотных минеральных удобрений, серной и фосфорной кислоты, аммиака.

— Балаковский филиал АО «Апатит»: производство фосфоросодержажащих удобрений, кормовых фосфатов, серной и фосфорной

кислот.

— АО Метахим: производство фосфоросодержащих удобрений, технических фосфатов, серной и фосфорной кислот.

Логистика:

— АО «Фосагро-Транс»: российский оператор подвижного состава

— порты «Фосагро»: ООО «Смарт Балк», «Балк Терминал Котка Оу» и «Логиферт Оу» Котка, Финляндия

Сбыт и реализация

— ООО «Фосагро-регион»: внутренний рынок

— «Фосагро-трейдинг»: внешний рынок

Добытая апатит-нефелиновая руда поступает на обогатительную фабрику, где на выходе мы получаем апатитовый концентрат.

Апатитовый и нефелиновый концентраты поступают на продажу, апатитовый концентрат участвует в производстве фосфорной

кислоты.

В рамках переработки закупаются серная кислота, калий и сера для производства жидких и твердых удобрений, также для

них закупается природный газ, который необходим для синтеза аммиака на АО «Апатит».

АО «Метахим» использует полученный в рамках переработки оксид фосфора и докупает карбонат калия и кацинированную соду для производства триполифосфата натрия и сульфата калия.

Балаковский филиал АО «Апатит» использует оксид фосфора для производства монокальцийфосфата.

Продукты, которые получаем на продажу на выходе

— Апатитовый концентрат: производство удобрений

— Нефелиновый концентрат: производство алюминия, цемента, кальциринованной соды, карбоната калия и галлия

— DAP, MAP, NPS, NPK, PKS: удобрения

— Сульфоаммофос: удобрение

— Триполифосфат натрия: использование промышленности

— Сульфат калия: удобрение

— Монокальцийфосфат: добавка в корм птицы, домашнего скота

— Аммиак: использование в промышленности

— Карбамид: удобрение

— Аммиачная селитра: удобрение

III. Цели компании

Здесь стоит вернуться к ключевым фактам компании и вертикальной интеграции.

В производственном процессе отмечались закупки ряда компонентов. Стратегия компании на ближайшие годы включает в себя усиление вертикальной интеграции и переход на самообеспечение нужными компонентами.

Для этого планируется

— в 2018 начать строительство новой линии по производству азотной кислоты

— в 2018 закупить дополнительно 60 цистерн для серной кислоты

— в рамках модернизации с одной стороны планируется расширение и модернизация вагонного парка к 2020, с другой стороны

снижение нагрузки на наземный транспорт и увеличение морских перевозок

— Ввод 2019: линии по производству азотной кислоты, серной кислоты, сульфата аммония.

Это то, что будет поддерживать капекс компании ближайшие два года.

IV. Дополнительная информация

Тезисно обозначим отдельные моменты отчета

1. По продажам.

— 33% внутренний рынок

— 67% внешний: 25% Европа, 22% Латинская Америка, 10% СНГ, 10% Азия+Африка+Австралия

На экспортные продажи приходится 67% выручки, в то время как только до 25% всех операционных издержек выражены в долларах. Компания может хеджировать валютные позиции.

2. По долгу

Осуществлено рефинансирование еврооблигаций по ставке 3,949%, увеличение дюрации с 4 до 6 лет.

Большая часть долга выраженна в долларах как и продажи компании. Сама компания видит в этом определенный хедж.Однако расходы преимущественно рублевые.

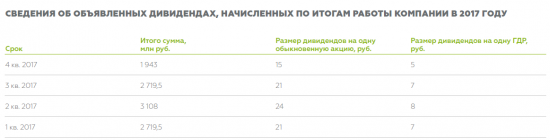

3. Никаких изменений не анонсировано по дивидендной политике. 30-50% ЧП МСФО. В текущем году мы видели примеры выплаты из нераспределенной прибыли в слабых кварталах.

4. Общая численность сотрудников в 2017 17220 человек. Половина совета директоров являются независимыми директорами.

При определении дополнительных годовых выплат учитывается EBITDA компании за отчетный период.

Это основное по годовому отчету. Будем ожидать результатов первого квартала 2018, который должен появиться уже совсем скоро.

Что можно отметить. Вне всяких сомнений Фосагро это длинная идея. Растущий бизнес, который нецелесообразно продавать еще длительное время, если компания начнет показывать какие-то успехи. Переход на самообеспечение основными ресурсами планируется к 2019, поэтому момент входа до этих событий может очень сильно варьироваться, есть еще солидное пространство для капекса, несмотря на его потенциальное снижение. Очевидно спрос на удобрения и стоимость доллара будут крайне важны в этой истории, несмотря на обозначенную возможность хеджа, я не думаю, что в случае падения доллара компания сможет успешно отработать эту историю. Как дивидендная история очень сомнительна, по крайней мере пока, хотя очень позитивно, что дивиденды выплачивались и в сложные периоды, но не в ущерб бизнесу.

Лично я продолжу удерживать бумаги Фосагро, а общее мнение по компании буду переоценивать после полугодового отчета 2018.

На этом все. Всем желаю успешных самостоятельных решений, всего вам доброго!

~youcanwin09 мая 2018, 19:46Спасибо! Шыкарно!!! Уже на один отчет меньше читать!))))+1

~youcanwin09 мая 2018, 19:46Спасибо! Шыкарно!!! Уже на один отчет меньше читать!))))+1 Евгений Сучков09 мая 2018, 19:46Григорий спасибо! давно вас не читал и вот опять интересно!+1

Евгений Сучков09 мая 2018, 19:46Григорий спасибо! давно вас не читал и вот опять интересно!+1 ezomm09 мая 2018, 19:56предпочитаю отчет на одном листе ?0

ezomm09 мая 2018, 19:56предпочитаю отчет на одном листе ?0 Сергей09 мая 2018, 20:03Спасибо за саммари!+2

Сергей09 мая 2018, 20:03Спасибо за саммари!+2