30 ноября 2017, 21:59

Холодный воздух

С уважением приветствую моих горячо любимых читателей!

Прохладная обстановка заставляет не только нас активнее шевелить ногами, но и многие акции, чтобы не замерзнуть, последнее время двигаются более активно. Сегодня прошли очередные ребалансировки индексов, плюс уже надо постепенно отвыкать от слова ММВБ и вставлять в лексикон более элегантное MOEX.

Все больше холода я чувствую в контакте с трейдерами и инвесторами, все ждут гололеда, на котором споткнутся наши акции, валюта и покатятся вниз. Причина ожидания возможно отчасти массмедиа, мне сложно сказать, я не слежу и иногда выхожу из своего аскетического образа жизни отдать дать уважения всем, кто оставляет теплые слова после моих статей.

Мы запускаем внутрь холодный воздух и он согревается. Почему же наше мышление простужается от запуска внутрь холодных новостей? Ведь при желании и эту сущность мы можем согреть и впитать в неопасной форме. Разделим немного тепла в этой статье.

Последние дни новстей и информации выходит столько, что пробежав глазами накопившиеся тезисы, мне пришлось выбирать. Очень важна подготовка, структурирование информации, нужно дойти до написания, как очаг доходит по температуре до готовности к приготовлению. Я долго разогреваюсь.

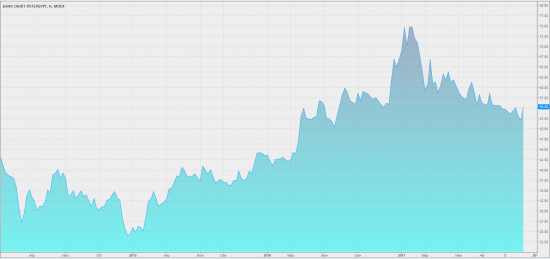

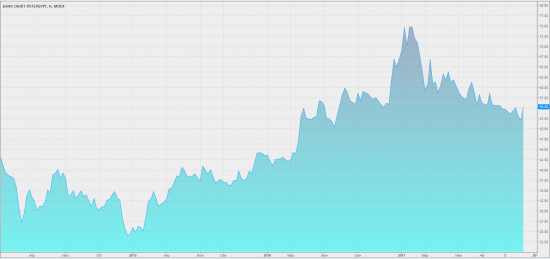

Начнем мы разговор с Банка Санкт-Петербург, выпустившего вчера отчетность. Акции банка неоднократно рекомендовались и рекомендуются многими отслеживающими историю, текущая отчетность продолжает развитие стоимостной истории БСП. Конечно, прежде чем погружаться в какие-либо цифры важно четко для себя осознать особенность сектора. Когда-то мы уже имели дело с очень уверенным и перспективным банком Пересвет, где только сформировалась очередь на выход и сразу на всех всего не хватило.

Вложения в банк представляют собой вложения в некий черный ящик, при этом с большой долей обязательств. Те ресурсы, которые входят в черный ящик мы не можем достоверно оценить, а сторонние оценки на основе рейтингов и тому подобное при первом более-менее серьезном стресс тесте показывают свою несостоятельность. Что делать? Либо отказаться от инвестиций в подобный сектор, либо инвестировать по принципу «Сбербанк наше все», либо принимать предоставленную отчетность как язык разумных допущений в рамках диверсификации портфеля. Разумеется, смотреть на БСП хотя бы одним глазом стоит, только если вы идете по третьему пути.

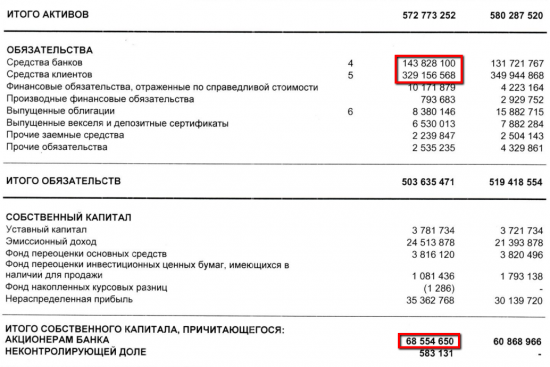

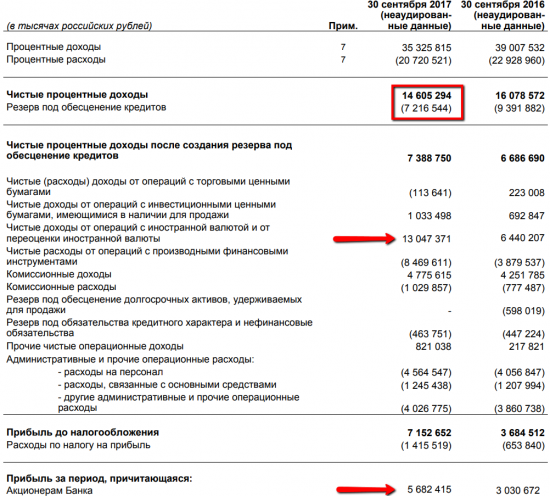

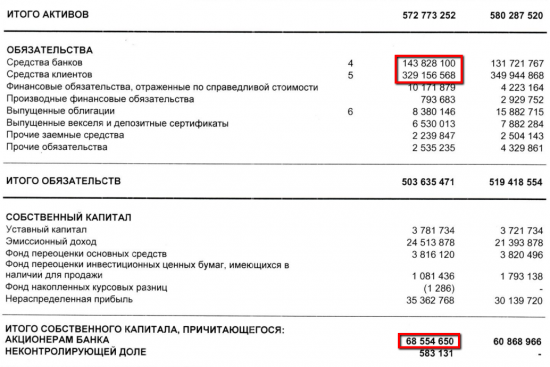

Обязательства составляют средства клиентов, которые пользуются услугами банка, ведь бизнес постоянно привлекает средства, чтобы их использовать. Даже у весьма неплохого БСП мы видим соотношение обязательств к активам на уровне 88%, что для другого бизнеса было бы очень неприятным, но нормой для банковского. Что-то похожее мы увидим и в отчетности Московской биржи.

Нас с вами интересует капитал и он растет. Баланс стабильно сравнивает результаты последнего периода с концом года, поэтому для сравнения с предыдущим кварталом откроем предыдущую отчетность: 63 млрд. руб. против текущих 68. При капитализации банка приблизительно 25 млрд. это огромнейшая недооценка, которая еще и усиливается (капитал идет вверх, а капитализация последнее время сползала вниз).

Отчет о прибылях и убытках великолепен, хотя тут легко можно придраться ко многим вещам. Мы видим что увеличение чистой прибыли во многом было достигнуто не операционными успехами, а такими вещами как снижение резервов (экономия в двух случаях совокупно дает 2,7 млрд. руб разницы), а основной вклад в рывок и вовсе приносит «Чистый доход от операций с валютой и переоценки иностранной валюты».

И все же если мы оттолкнемся от принципа «победителей не судят» то получим потрясающую прибыль. Банки не считают EBITDA, поэтому посчитаем прибыль за 12 месяцев и определим P/E банка. Он равен 3.22, очень низко, что хорошо дополняет недооценку по P/B в районе 0,36.

Отдельно хочется сказать про рентабельность, которая долгое время была слабой стороной БСП.

Посчитать рентабельно можно упрощенно, для этого мы возьмем прибыль за 12 месяцев (9 мес 2017 + 2016 — 9 мес 2016) и делим на начало периода (9 мес 2016) либо классически, где находится средний капитал за период: (9 мес 2017 + 9 мес 2016)/2.

В любом случае у вас получится более 11%, хотя ранее рентабельность никак не могла подняться выше 10% и стать двузначной.

Резюмирую. Принимая в трезвый расчет все возможные риски сектора, БСП отличный кандидат на место в портфеле. Адекватная стоимостная история с улучшающимися показателями, однако без существенных дивидендов. Интересно будет посмотреть годовой отчет, где будет отражена продажа доли в Банке Возрождение, из которого БСП вышел буквально недавно.

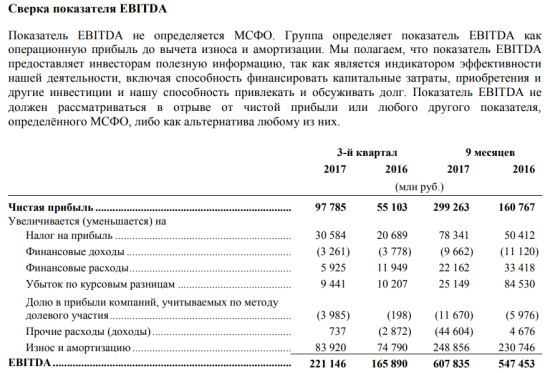

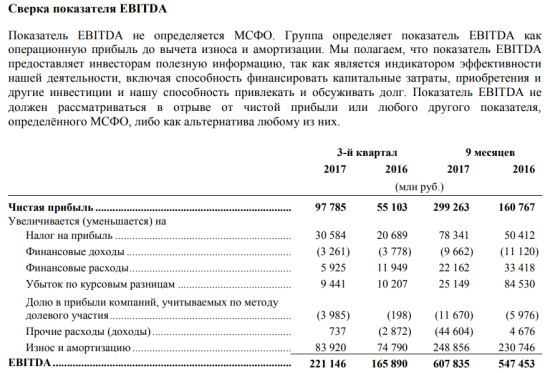

Вместе с БСП в один день информацию предоставил Лукойл, а вот Русгидро, которая у меня тоже была отмечена на тот же день в итоге оказалась на 18 декабря. У Лукойла мне очень понравился документ «Анализ руководством компании финансового состояния и результатов деятельности». Особенно примечательно, что в самом конце они детально описывают как считали неформализованные показатели МСФО.

Когда-то, когда я только знакомился с этими показателями, мне очень не хватало подобных руководств, поэтому с удовольствием ссылаюсь на материал.

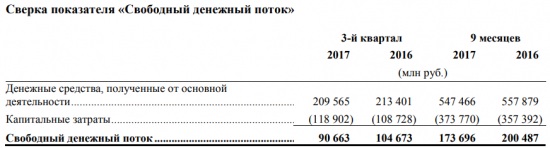

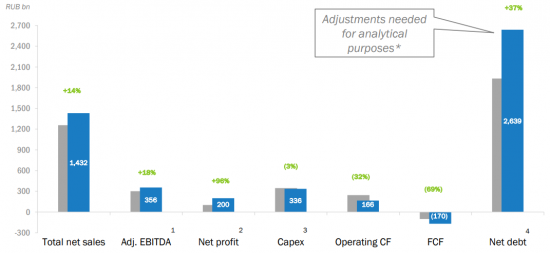

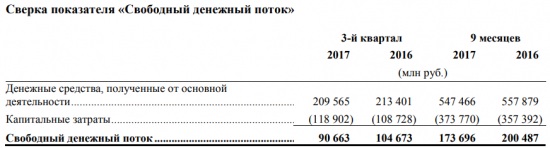

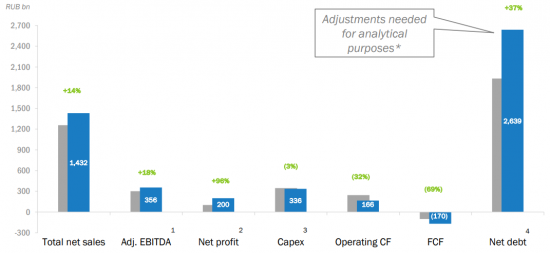

Забегая вперед можно сразу отметить, что денежный поток это то немногое что не выросло по достаточно сильному отчету Лукойла.

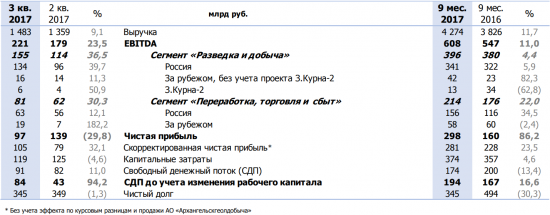

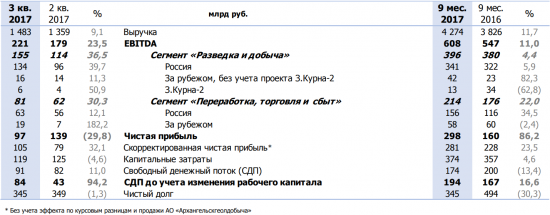

Блестящие результаты говорят сами за себя и раскрываются в презентации. Компания недвусмысленно намекает на важность дивидендной истории.

По стоимостным показателям компания достаточно дешевая:

P/B = 0,81

P/E = 7,02

Я не буду приводить скрин отчета о прибылях и убытках, но важно отметить, что рост прибыли совпадает с ростом операционной прибыли.

Если вместо EBITDA взять операционную прибыль до изменения оборотного капитала (которую компания не посчитала), то

EV/EBITDA = 3,64, ND/EBITDA = 0,40, плюс сам долг снижается.

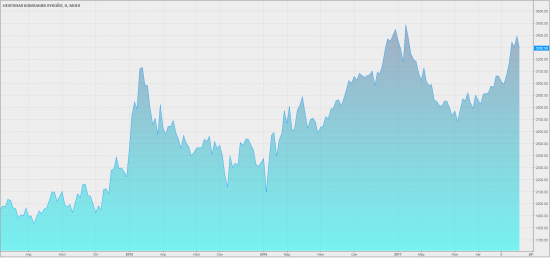

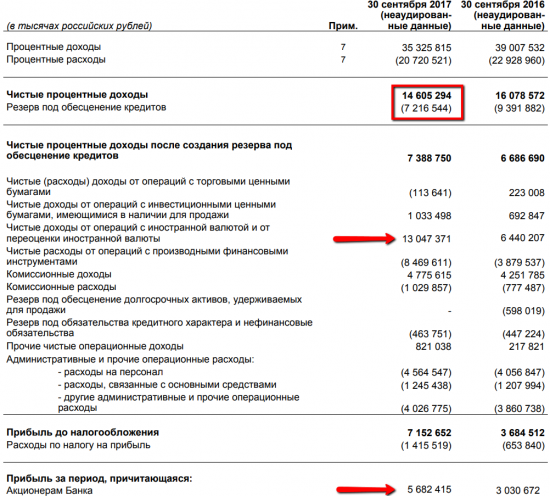

Пока не резюмируем и перейдем к Газпрому, который тоже предоставил данные.

С невероятной высоты на нас взирает… Долг! И хоть говорят, что постоянство — признак мастерства, мастерство в увеличении долга сомнительная радость инвестору. А ранее анонсированный рекордный капекс за всю историю компании слабо располагает к его уменьшению. А еще… стоп… глубокй вдох, выдох. Продолжаем!

Итак, в балансе нам особо смотреть не на что. Про долг мы уже поняли, капитал стабильно растет и как в БСП идет в разные стороны с котировкой (хотя в недавнем времени мы наблюдали скромные попытки вернуться в многолетний канал 130-160 руб.).

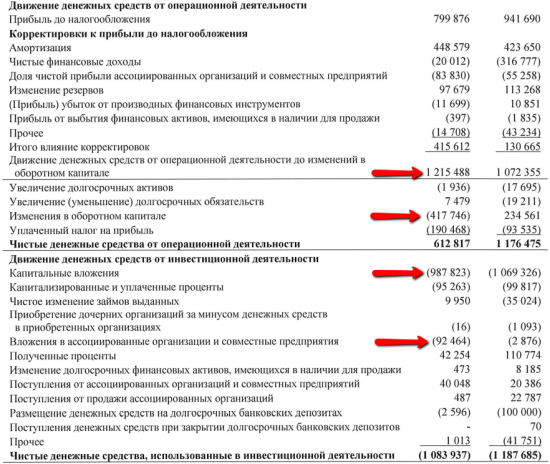

Найти капекс в отчете Газпрома проще простого. Найдите самое большое отрицательное число в отчете о движении денежных средств, находящееся не в разделе «Итого» и вуаля — вы великолепны! Огромные вложения убивают денежный поток, плюс компания плати дивиденды и уже анонсировала выплаты на уровне предыдущего года (значит имеем гарантированные 8 руб. на акцию). В итоге приходится еще занимать и увеличивается чистый долг. Да, займы становятся дешевле, и тем не менее займы есть займы.

Полностью аналогично Лукойлу на операционный поток оказывает негативное влияние изменение оборотного капитала. ОП до изменения оборотного капитала, даже подрос, что приятно. Посчитаем на его основе стоимостные показатели.

P/B = 0,27

P/E = 3,84

EV/EBITDA = 3,54 ND/EBITDA = 1,62

Резюмируем. У нас две разных истории: госкомпания и нет. Дивидендная история с уменьшающимся долгом и растущая история с долгом увеличивающимся. Обе стоят достаточно дешево и адекватно. Обе платят дивиденды. И все же отношение складывается разное.

У меня есть и Газпром и Лукойл. Лукойл я держу с цен ниже и покупать на текущих выглядит не особо комфортно. Покупки по Газпрому были и выше, поэтому технически он кажется доступнее (даже после последнего роста).

Как среднесрочный дивитикер Лукойл выглядит адекватно. Газпром же интересен для крайностей:

— или делать в нем короткие сделки, покупая после падений и сдавая в небольшую прибыль

— или погружаться в эту историю на несколько лет, не ожидая быстрых результатов.

Для короткого теста на предмет готовности ко второму варианту предлагаю вам просмотреть короткий подготовительный ролик.

Одним из лидеров роста текущего дня стала компания Энел Россия. Я много писал о ней раньше и продолжаю держать от 1.00 руб. Очевидно, инвесторы получили воодушевление после улучшения прогноза по прибыли и дивидендным выплатам.

Однако чем больше я погружаюсь в историю Энел, тем больше меня волнуют их дальнейшие планы. Компания утверждает, что уже собрала заявки на продажу Рефтинской ГРЭС, а само решение уже маячит где-то в январе. Я открыл годовой отчет, чтобы понять, от какого актива компания избавляется. Данные до 2016 года.

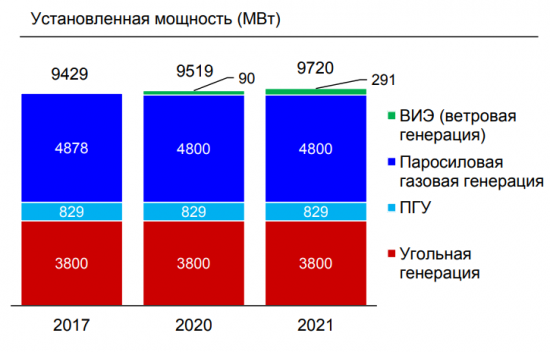

Выработка электроэнергии составляет 44% от общей.

Полезный отпуск составляет 44% от общего.

По тепловой незначительные 7%.

39% рабочих заняты на Рефтинской ГРЭС.

Иными словами, это не какой-то незначительный объект, который компания легко скидывает и продолжает жить. Сразу возникает вопрос «А что дальше после продажи?»

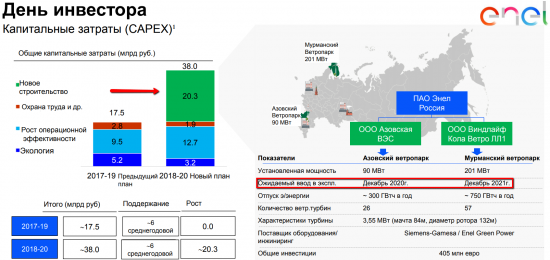

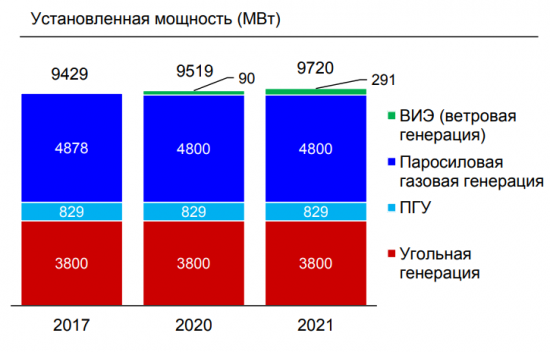

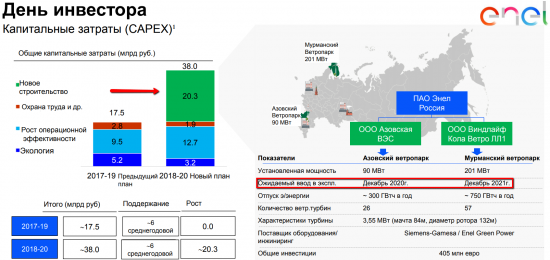

Один самых интересных слайдов, на мой взгляд. До 2020 рост капекса в 2 раза, ветрогенерация запускается только в 2020 и 2021 годах. При этом установленная мощность ветрогенерации в прочих распределяется следующим образом.

Ок, в 2018 если компания продает Рефтинскую, то мы увидим солидную сумму в «Иных доходах», которая позволит обеспечить дивиденды. Но за счет чего компания выплатит 15 копеек дивиденов в 2019, если один из ключевых объектов будет продан, новые пока не построены, а расходы увеличены? У меня пока нет ответа на этот вопрос, буду следить за развитием событий с Рефтинской. Вполне вероятно, при дальнейшем росте я буду постепенно закрывать купленный объем — по мере получения доходности от 50% до 100% и приближения доходности дивидендных выплат к доходности ОФЗ (это все еще будет отличная дивидендная доходность, просто она уже не будет создавать ажиотажа). Иными словами предварительный потенциал до 2.00.

На этом все, дорогие друзья. Благодарю вас за внимание. Тепла вам и легкого дыхания даже на морозной свежести рынка!

Прохладная обстановка заставляет не только нас активнее шевелить ногами, но и многие акции, чтобы не замерзнуть, последнее время двигаются более активно. Сегодня прошли очередные ребалансировки индексов, плюс уже надо постепенно отвыкать от слова ММВБ и вставлять в лексикон более элегантное MOEX.

Все больше холода я чувствую в контакте с трейдерами и инвесторами, все ждут гололеда, на котором споткнутся наши акции, валюта и покатятся вниз. Причина ожидания возможно отчасти массмедиа, мне сложно сказать, я не слежу и иногда выхожу из своего аскетического образа жизни отдать дать уважения всем, кто оставляет теплые слова после моих статей.

Мы запускаем внутрь холодный воздух и он согревается. Почему же наше мышление простужается от запуска внутрь холодных новостей? Ведь при желании и эту сущность мы можем согреть и впитать в неопасной форме. Разделим немного тепла в этой статье.

Последние дни новстей и информации выходит столько, что пробежав глазами накопившиеся тезисы, мне пришлось выбирать. Очень важна подготовка, структурирование информации, нужно дойти до написания, как очаг доходит по температуре до готовности к приготовлению. Я долго разогреваюсь.

Начнем мы разговор с Банка Санкт-Петербург, выпустившего вчера отчетность. Акции банка неоднократно рекомендовались и рекомендуются многими отслеживающими историю, текущая отчетность продолжает развитие стоимостной истории БСП. Конечно, прежде чем погружаться в какие-либо цифры важно четко для себя осознать особенность сектора. Когда-то мы уже имели дело с очень уверенным и перспективным банком Пересвет, где только сформировалась очередь на выход и сразу на всех всего не хватило.

Вложения в банк представляют собой вложения в некий черный ящик, при этом с большой долей обязательств. Те ресурсы, которые входят в черный ящик мы не можем достоверно оценить, а сторонние оценки на основе рейтингов и тому подобное при первом более-менее серьезном стресс тесте показывают свою несостоятельность. Что делать? Либо отказаться от инвестиций в подобный сектор, либо инвестировать по принципу «Сбербанк наше все», либо принимать предоставленную отчетность как язык разумных допущений в рамках диверсификации портфеля. Разумеется, смотреть на БСП хотя бы одним глазом стоит, только если вы идете по третьему пути.

Обязательства составляют средства клиентов, которые пользуются услугами банка, ведь бизнес постоянно привлекает средства, чтобы их использовать. Даже у весьма неплохого БСП мы видим соотношение обязательств к активам на уровне 88%, что для другого бизнеса было бы очень неприятным, но нормой для банковского. Что-то похожее мы увидим и в отчетности Московской биржи.

Нас с вами интересует капитал и он растет. Баланс стабильно сравнивает результаты последнего периода с концом года, поэтому для сравнения с предыдущим кварталом откроем предыдущую отчетность: 63 млрд. руб. против текущих 68. При капитализации банка приблизительно 25 млрд. это огромнейшая недооценка, которая еще и усиливается (капитал идет вверх, а капитализация последнее время сползала вниз).

Отчет о прибылях и убытках великолепен, хотя тут легко можно придраться ко многим вещам. Мы видим что увеличение чистой прибыли во многом было достигнуто не операционными успехами, а такими вещами как снижение резервов (экономия в двух случаях совокупно дает 2,7 млрд. руб разницы), а основной вклад в рывок и вовсе приносит «Чистый доход от операций с валютой и переоценки иностранной валюты».

И все же если мы оттолкнемся от принципа «победителей не судят» то получим потрясающую прибыль. Банки не считают EBITDA, поэтому посчитаем прибыль за 12 месяцев и определим P/E банка. Он равен 3.22, очень низко, что хорошо дополняет недооценку по P/B в районе 0,36.

Отдельно хочется сказать про рентабельность, которая долгое время была слабой стороной БСП.

Посчитать рентабельно можно упрощенно, для этого мы возьмем прибыль за 12 месяцев (9 мес 2017 + 2016 — 9 мес 2016) и делим на начало периода (9 мес 2016) либо классически, где находится средний капитал за период: (9 мес 2017 + 9 мес 2016)/2.

В любом случае у вас получится более 11%, хотя ранее рентабельность никак не могла подняться выше 10% и стать двузначной.

Резюмирую. Принимая в трезвый расчет все возможные риски сектора, БСП отличный кандидат на место в портфеле. Адекватная стоимостная история с улучшающимися показателями, однако без существенных дивидендов. Интересно будет посмотреть годовой отчет, где будет отражена продажа доли в Банке Возрождение, из которого БСП вышел буквально недавно.

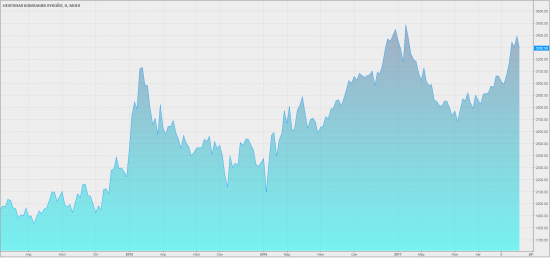

Вместе с БСП в один день информацию предоставил Лукойл, а вот Русгидро, которая у меня тоже была отмечена на тот же день в итоге оказалась на 18 декабря. У Лукойла мне очень понравился документ «Анализ руководством компании финансового состояния и результатов деятельности». Особенно примечательно, что в самом конце они детально описывают как считали неформализованные показатели МСФО.

Когда-то, когда я только знакомился с этими показателями, мне очень не хватало подобных руководств, поэтому с удовольствием ссылаюсь на материал.

Забегая вперед можно сразу отметить, что денежный поток это то немногое что не выросло по достаточно сильному отчету Лукойла.

Блестящие результаты говорят сами за себя и раскрываются в презентации. Компания недвусмысленно намекает на важность дивидендной истории.

По стоимостным показателям компания достаточно дешевая:

P/B = 0,81

P/E = 7,02

Я не буду приводить скрин отчета о прибылях и убытках, но важно отметить, что рост прибыли совпадает с ростом операционной прибыли.

Если вместо EBITDA взять операционную прибыль до изменения оборотного капитала (которую компания не посчитала), то

EV/EBITDA = 3,64, ND/EBITDA = 0,40, плюс сам долг снижается.

Пока не резюмируем и перейдем к Газпрому, который тоже предоставил данные.

С невероятной высоты на нас взирает… Долг! И хоть говорят, что постоянство — признак мастерства, мастерство в увеличении долга сомнительная радость инвестору. А ранее анонсированный рекордный капекс за всю историю компании слабо располагает к его уменьшению. А еще… стоп… глубокй вдох, выдох. Продолжаем!

Итак, в балансе нам особо смотреть не на что. Про долг мы уже поняли, капитал стабильно растет и как в БСП идет в разные стороны с котировкой (хотя в недавнем времени мы наблюдали скромные попытки вернуться в многолетний канал 130-160 руб.).

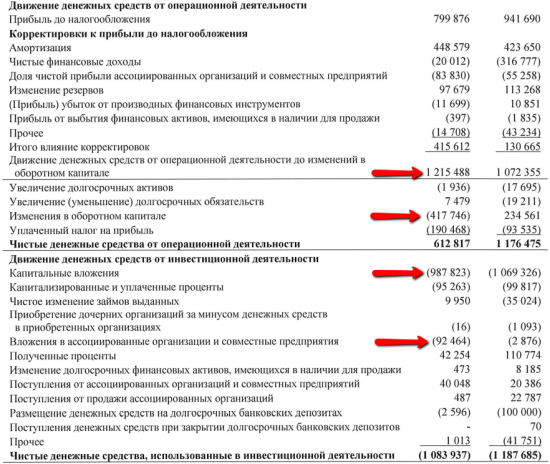

Найти капекс в отчете Газпрома проще простого. Найдите самое большое отрицательное число в отчете о движении денежных средств, находящееся не в разделе «Итого» и вуаля — вы великолепны! Огромные вложения убивают денежный поток, плюс компания плати дивиденды и уже анонсировала выплаты на уровне предыдущего года (значит имеем гарантированные 8 руб. на акцию). В итоге приходится еще занимать и увеличивается чистый долг. Да, займы становятся дешевле, и тем не менее займы есть займы.

Полностью аналогично Лукойлу на операционный поток оказывает негативное влияние изменение оборотного капитала. ОП до изменения оборотного капитала, даже подрос, что приятно. Посчитаем на его основе стоимостные показатели.

P/B = 0,27

P/E = 3,84

EV/EBITDA = 3,54 ND/EBITDA = 1,62

Резюмируем. У нас две разных истории: госкомпания и нет. Дивидендная история с уменьшающимся долгом и растущая история с долгом увеличивающимся. Обе стоят достаточно дешево и адекватно. Обе платят дивиденды. И все же отношение складывается разное.

У меня есть и Газпром и Лукойл. Лукойл я держу с цен ниже и покупать на текущих выглядит не особо комфортно. Покупки по Газпрому были и выше, поэтому технически он кажется доступнее (даже после последнего роста).

Как среднесрочный дивитикер Лукойл выглядит адекватно. Газпром же интересен для крайностей:

— или делать в нем короткие сделки, покупая после падений и сдавая в небольшую прибыль

— или погружаться в эту историю на несколько лет, не ожидая быстрых результатов.

Для короткого теста на предмет готовности ко второму варианту предлагаю вам просмотреть короткий подготовительный ролик.

Одним из лидеров роста текущего дня стала компания Энел Россия. Я много писал о ней раньше и продолжаю держать от 1.00 руб. Очевидно, инвесторы получили воодушевление после улучшения прогноза по прибыли и дивидендным выплатам.

Однако чем больше я погружаюсь в историю Энел, тем больше меня волнуют их дальнейшие планы. Компания утверждает, что уже собрала заявки на продажу Рефтинской ГРЭС, а само решение уже маячит где-то в январе. Я открыл годовой отчет, чтобы понять, от какого актива компания избавляется. Данные до 2016 года.

Выработка электроэнергии составляет 44% от общей.

Полезный отпуск составляет 44% от общего.

По тепловой незначительные 7%.

39% рабочих заняты на Рефтинской ГРЭС.

Иными словами, это не какой-то незначительный объект, который компания легко скидывает и продолжает жить. Сразу возникает вопрос «А что дальше после продажи?»

Один самых интересных слайдов, на мой взгляд. До 2020 рост капекса в 2 раза, ветрогенерация запускается только в 2020 и 2021 годах. При этом установленная мощность ветрогенерации в прочих распределяется следующим образом.

Ок, в 2018 если компания продает Рефтинскую, то мы увидим солидную сумму в «Иных доходах», которая позволит обеспечить дивиденды. Но за счет чего компания выплатит 15 копеек дивиденов в 2019, если один из ключевых объектов будет продан, новые пока не построены, а расходы увеличены? У меня пока нет ответа на этот вопрос, буду следить за развитием событий с Рефтинской. Вполне вероятно, при дальнейшем росте я буду постепенно закрывать купленный объем — по мере получения доходности от 50% до 100% и приближения доходности дивидендных выплат к доходности ОФЗ (это все еще будет отличная дивидендная доходность, просто она уже не будет создавать ажиотажа). Иными словами предварительный потенциал до 2.00.

На этом все, дорогие друзья. Благодарю вас за внимание. Тепла вам и легкого дыхания даже на морозной свежести рынка!

30 Комментариев

ipm30 ноября 2017, 22:06Григорий, спасибо! Очень интересный материал! ++++4

ipm30 ноября 2017, 22:06Григорий, спасибо! Очень интересный материал! ++++4 homa8230 ноября 2017, 22:41Познавательно, спасибо, плюсанул+1

homa8230 ноября 2017, 22:41Познавательно, спасибо, плюсанул+1 Wasd30 ноября 2017, 23:04Приятно читать такие истории, спасибо!+1

Wasd30 ноября 2017, 23:04Приятно читать такие истории, спасибо!+1 Валерий Козлов30 ноября 2017, 23:38Спасибо, очень кстати, продолжайте в том же духе!+1

Валерий Козлов30 ноября 2017, 23:38Спасибо, очень кстати, продолжайте в том же духе!+1

Читайте на SMART-LAB:

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал — оборот: ₽58 млрд (+17%) — скорр. EBITDA: ₽3,3 млрд...

14:43

🔔 Информация о выплате купонного дохода для наших инвесторов

Сегодня, 19 февраля, ООО МФК «ПСБ Финанс» выплатило купонный доход по облигациям ПСБ Фин2P2 (RU000A10E4G8) за купонный период с 20.01.2026г. по 19.02.2026г. ⚠️ Напоминаем, что в...

14:33

Навигация. Наши ресурсы.

Уважаемые подписчики! Вместе с развитием Холдинга развиваются и наши информационные каналы. Чтобы быть в курсе всех событий «Селигдара», делимся ссылками на наши официальные ресурсы....

18.02.2026

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026