Магнит: на полпути вниз

Сегодня биржевые индексы снижаются. Пока цены на нефть не закрепятся выше отметки 50 долларов или не будет новостей по полноформатной встрече Путина и Трампа у нас не будет драйверов роста фондового рынка. Инвесторов беспокоит, что рост добычи в Ливии и Нигерии может разрушить соглашение ОПЕК. «Всё чаще слышны разговоры об ограничении добычи в Нигерии и Ливии. Но очень маловероятно, что обе страны согласятся ограничить добычу через такой короткий промежуток времени после восстановления своей нефтедобычи», – сказали аналитики банка BNP.

Что касается драйверов для снижения, то в отдельных акциях есть игровые моменты для медвежьей игры и пока они далеки от закрытия. По акциям Магнита «медведи» проехали за неделю (почти) всего половину пути вниз. Если подробнее, то 17.07.17 на дневном графике Магнита был игровой момент (ложное пробитие предыдущего максимума 9744) с медвежьим расхождением на индикаторе MACD-гистограмма и целью снижения 9100. Может быть оставшуюся половину пути вниз акции Магнита «проедут" за неделю, а может быть за две недели. Когда котировки «приедут» вниз (несколько ниже 9100) вполне вероятно будет «бычье « и новый игровой» момент по ложному пробитию 8976. Пока об этом рано говорить, но ящики с «противомедвежьими» снарядами следует держать в сухом месте.

В целом спокойной жизни у инвесторов во втором полугодии не будет. История с прекращением поставок энергооборудования концерном Сименс российским госкомпаниям показывает, что многое западные компании сворачивают свою деятельность в России. По итогам 2016 года Россию покинуло более 300 немецких компаний. Я когда захожу в автомобильный салон, то вижу как сузился предлагаемый покупателям модельный ряд. Рассмотрение иска «Роснефти», «Башнефти» и республики Башкирия 8 августа о взыскании с АФК «Система» и ее дочерней компании АО «Система-Инвест» 170,6 миллиарда также не способствует спокойной жизни.

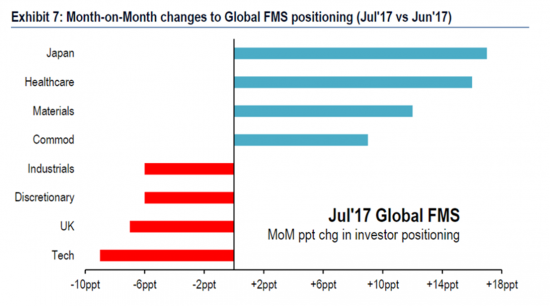

А во втором полугодии на американском рынке может начаться коррекция. По данным последних опросов Bank of America Merrill Lynch среди управляющих, 80% считают, что США является самым переоцененным рынком. В июньском опросе переоцененным фондовый рынок США назвали 84%. Доля фондового рынка США у управляющих теперь составляет на 20% меньше, чем в модельном портфеле. Более сильная «недовешенность» была только в январе 2008 года. В качестве главных рисков для рынка на данный момент опрошенные управляющие назвали риски обвала на мировых рынках облигаций, допущения ошибки в монетарной политике ФРС или ЕЦБ, а также сжатие кредитного рынка Китая.

Хороших выходных!

Спасибо за обзор.