Как рассчитать риск своего портфеля

Перед инвестором встает дилемма: формировать ли портфель самостоятельно или доверить это финансовому советнику. Первое — бесплатно, но нужно время и знания, второе — платно.

Зачастую инвесторы не знают, что же делает финансовый советник при составлении портфеля, поэтому думают, что практически ничего и платить незачем..

Чтобы развенчать этот миф, освещу только один из видов работ по формированию портфеля — расчет риска портфеля.

Риск — это насколько сильно будет колебаться доходность вашего портфеля относительно эталона (упрощенно).

Пример с цифрами.

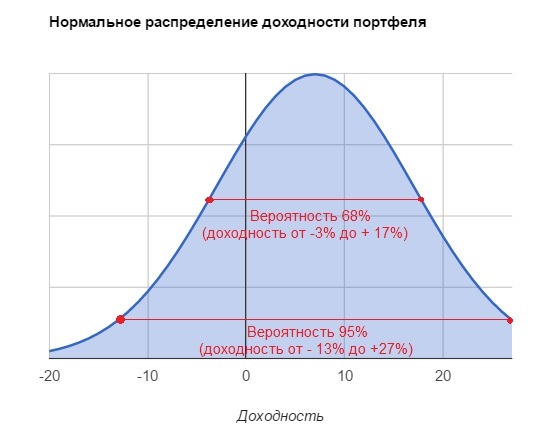

Предположим, вы рассчитали, что средняя годовая доходность вашего портфеля должна составлять 7% (оставим пока в стороне вопрос, как это рассчитать). Понятно, что каждый год не будет ровно 7%, какой то год будет больше или меньше этого. Предположим, что риск портфеля составляет 10%. В такой ситуации в 95% случаев ваша доходность будет колебаться приблизительно от -13% до+27% (7%+-2*10%), в 68% случаев — от -3% до + 17% (7%+-10%).

График при средней доходности 7% и риске 10%.

График немного теоретический, так как в реальности доходность портфеля не ограничена в «+» и ограничена в «-» (убыток не должен быть больше стоимости портфеля), поэтому и подчинена логарифмически нормальному распределению. Другими словами график будет уже в отрицательной зоне и шире в положительной.

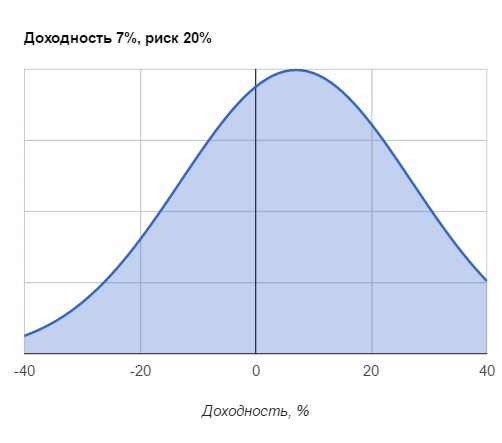

Чем больше будет риск портфеля, тем шире будет колокол, тем больше значений будет в отрицательной зоне.

Сравните: график с такой же средней доходностью, но с большим риском — 20%. Низшее значение вашей доходности может простираться уже до -33% в 95% случаев, -13% в 68% случаев.

Повышенный в разумных пределах риск — это не всегда плохо, поскольку он может быть сопряжен с большей доходностью. Однако величина риска портфеля должна соответствовать психологическим особенностям инвестора (его терпимости, устойчивости к риску), возрасту, целям, семейным обстоятельствам, структуре доходов и т.д.

Если вы возьмете на себя слишком большой риск, вы можете испугаться и продать активы в период их падения в цене, себе в убыток. Или вас это могут вынудить сделать жизненные обстоятельства (которые вы могли учесть заранее, но не захотели).

В связи с этим важно рассчитать риск своего портфеля и сопоставить его со своей возможностью нести этот риск.

Как же рассчитать риск портфеля

Шаг 1. Определите доли (веса) активов и инструментов, представляющих эти активы, в портфеле

Т.е. сколько % портфеля у вас занимают акции, облигации и т.д. в целом и каждая конкретная бумага в отдельности.

Шаг 2. Определите корреляцию активов, входящих в портфель

Т.е. как будет изменяться цена одного актива при изменении другого. При этом нужно брать как можно конкретные, узкие группы активов.

Шаг 3. Определите риск каждой акции, облигации, фонда, входящего в портфель

Шаг 4. Рассчитайте ковариацию активов, входящих в портфель

Шаги 2 и 4 делаются в матрицах.

Шаг 5. Рассчитайте риск по сложной формуле

По каждому варианту активов АА, AB, AC, AD… нужно рассчитать произведение их весов на ковариацию. Потом сложить сумму значений и извлечь квадратный корень.

Вот теперь вы получили риск портфеля. В среднем часа 4-5 в зависимости от тренировки, знаний и быстроты печати на клавиатуре -))

Это только расчет, а вам нужно подобрать подходящий портфель по риску, т.е. нужно делать переборы активов в портфеле, чтобы при рассчитанной доходности получить приемлемый риск.

Так, что решайте: будете делать сами или поручите профессионалу.

Блог.

когда рынок растет, то там все эти расчеты до одного места — успевай покупать только

когда падает — уже не до этого, беги скорей продавать, пока не подешевело еще