26 апреля 2013, 15:46

Тяжёлый "дредноут" меняет курс. Отчётность "Мечела" 2012, МСФО

15 апреля вышла в свет отчётность «Мечела» за 2012 год. На закрытие ММВБ на 23/04/2013 «Мечел» стоил 56 543 440 000 рублей или $ 1 790 482 583 , «обычка» стоила 115 рублей, «префка» 62,5 рублей. Дисконт 54,3%.

Производственные результаты Угля в 2012 году Мечел добыл практически столько же, сколько и в прошлом 27,8 млн тн (+1%). Железорудного концентрата ГК Мечел произвёл 4,4 млн тн (-0,5% г/). Производство кокса выросло на 3,01% до 3,6 млн тн. Добывающий сегмент группы, согласно сегментированной отчётности был прибыльным. Чистая прибыль сегмента за 2012 год $383 млн (-64.2% г/г). Основная причина падения прибыли в Добывающем сегменте ГК «Мечел» снижение цен.

А вот металлургический сегмент оказался по итогам года убыточный как на операционном уровне (убыток $ 1365 млн), так и на уровне чистой прибыли (убыток $ 227млн). При этом основная часть убытка пришлась на 4 квартал 2012 года. Чугуна выплавили на 11,61% больше – 4,2 млн тн. Стали произвели на 6,77% больше прошлого года – 6,5 млн тн. Ситуация в металлургическом сегменте выглядела так: компания ростом объёмов производства пыталась компенсировать снижение цен. Владимир Тыцкий, генеральный директор «УК Мечел-Сталь» по поводу своей убыточной деятельности сказал следующее: « Показатели EBITDA и чистый убыток также ухудшились незначительно по сравнению с 2011 годом. Основное негативное влияние на показатели сегмента оказывали наши зарубежные электрометаллургические активы. Именно с их деятельностью связана значительная часть списаний, оказавших такое сильноевлияние на итоговый финансовый результат. В ходе реализации новой стратегии группы по оптимизации структуры активов, уже в первом квартале текущего года мы продали металлургические предприятия, расположенные в Румынии, и их деятельность больше не будет оказывать негативного влияния на показатели дивизиона. При этом российские предприятия сегмента отработали стабильно с высокой степенью загрузки мощностей. Примечательно, что даже при неуменьшающемся уровне производства на наших основных предприятиях на снижающемся рынке мы смогли существенно сократить запасы готовой продукции и оптимизировать рабочий капитал, извлекая максимальный эффект из нашей сбытовой сети, что значительно сказалось на денежном потоке. Мы успешно контролировали производственные расходы, запустили производство новых видов продукции с высокой добавленной стоимостью, а также освоили технологии выплавки рельсовых марок сталей и их внепечной обработки в рамках подготовки к пуску универсального рельсобалочного стана на ЧМК. С окончанием зимнего сезона низкого спроса на стальную продукцию строительного назначения мы уже наблюдаем определенную стабилизацию на рынке строительного проката и можем прогнозировать ее улучшение по мере оживления строительной активности, что несомненно улучшит экономику дивизиона». Т.е. по идеи, рост спроса в строительстве, в 1 и 2 кварталах 2013 года должен толкнуть рост производственных показателей дивизиона, а отброшенный якорь в виде неэффективных зарубежных производственных активов улучшить экономические показатели и сделать «металлургический дивизион прибыльным уже по итогам 1-го полугодия». Соответственно, возникает два вопроса: 1) почему не сделали это действие раньше-на упреждение? 2) смогут ли обеспечить рост производства? На сколько, производственные мощности уже сейчас загружены и на сколько, вообще возможна интенсификация на существующих производственных мощностях? В рост цен на стальную продукцию в первом полугодии – я не верю, во втором — может быть, но не намного!

Ферросплавный сегмент ГК «Мечел» так же оказался убыточным. Убыток на операционном уровне $260 млн (вырос на 479% г/г), убыток на уровне чистой прибыли $185 млн (вырос на 158,6%). Этот сегмент уже давно не приносит «Мечелу» никакого прибытка, и инкорпорирование его в структуру объясняется только производственной необходимостью. Производство никеля сократилось на 33% до 0,011 млн тн. Производство ферросилиция сократилось на 7% до 0,078 млн тн. Производство феррохрома выросло на 20% до 0,07 млн тн. Я напомню, что «Мечел» решил приостановить производство никеля на Ужно-уральском никелевом комбинате в 2012 году из-за того, что себестоимость производства одной тонны никеля выше цены реализации. Также 15 марта 2013 года рядом информ агентств было распространено сообщение о том, что Glencore изучает возможность приобретения одного из ферросплавных активов, принадлежащих российскому «Мечелу».

Энергетический сегмент «Мечела» заработал в 2012 году $34,7 млн. Было произведено 4,2 ГВт квт*часа электроэнергии это +9% по сравнению с 2011 годом. Тепла было произведено на 11% больше 2011 года – 7 945 674 ГКалорий. В энергетическом секторе продали болгарскую электростанцию «Топлофикация Русе»

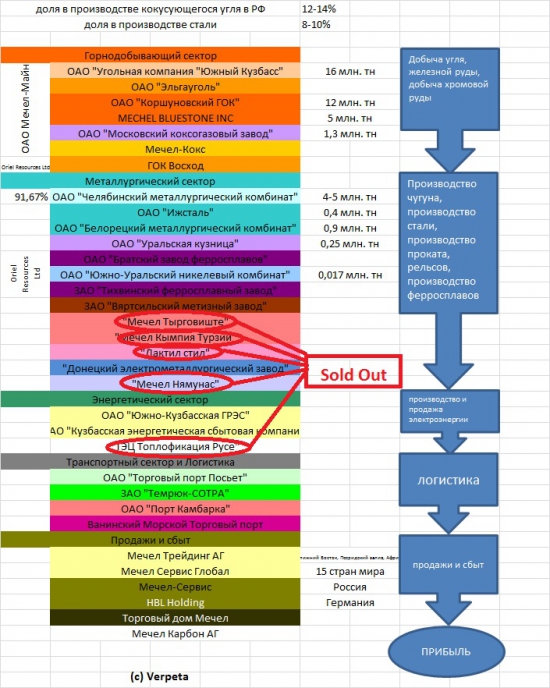

Рисунок Цепочка создания стоимости Мечел

Итак, по производству: УЮНК стоит, Донецкий электрометаллургический завод стоит, Ductil Steel Mechel, Campia Turzii S.A., Mechel Targoviste S.A., Mechel East Europe Metallurgical Division SRL, Laminorul S.A, «Топлофикация Русе» проданы, в скором времени возможна продажа части активов феросплавного дивизиона. Стратегия группы чуть меняется в сторону наращивания горнодобывающего сегмента. Привлечение проектного финансирования от ВЭБа поможет ускорить развитие проекта по освоению Эльгинского угольного месторождения. Партнёрство с РЖД облегчит развитие инфраструктуры по вывозу этого угля для продаж в АТР. «Мечел» как тяжёлый дредноут меняет курс. Акцент смещается в сторону «майнинг» и скоро группу аналитики станут относить не к металлургам, а к «майнинг» сектору. Лет через 5 «Мечел» будет не узнать! ...

…если этот дредноут не развалится по курсу, а теперь финансовые результаты:

Финансовые результаты Выручка в 2012 году составила $11,275 млрд, снижение по сравнению с 2011 годом на 10%. На операционном уровне компания получила убыток в $0,898 млрд. Убыток по итогам года составил $1,665 млрд! Компания за 2012 год списала в убыток всё, что смогла списать. Вот что написано в презентации фин отчётности за 2012 год: «Если,исключить влияние эффекта от обесценения долгосрочных активов, убытков от прекращенной деятельности, гудвилла и резерва по задолженности связанных сторон (с учетом эффекта на отложенные налоги и прибыль, приходящуюся на неконтрольные доли участия), то скорректированная чистая прибыль за 2012 год составляет $23,0 миллиона».

Капитальные затраты в 2012 году составили $1,02 млрд. Б0льшая часть затрат пришлась на горнодобывающий сегмент (ещё один аргумент см. выше: «Итак, по производству…») $612.2 млн (59,5% от всей суммы кап затрат).

Платный долг компании составляет $ 9,87 млрд, чистый платный долг $9,6. Доля краткосрочного долга в общем портфеле 16% или $1,6 млрд. На балансе денежных средств $ 0,295 млн, Т.е. компания будет вынуждена находиться в стрессе рефинансирования и умасливания кредиторов весь 2013 год. Не завидую казначейству «Мечела» — вот у кого постоянно «жаркие денёчки»! Допустим, даже, что операционная прибыль будет на уровне 2010 года $1.5 млрд (хотя конъюнктура 2010 года был лучше, чем в 2013 году), то Мечелу нужно будет заплатить ~$ 0.650-$ 0.7 млрд процентов (коэффициент покрытия от 2,3 до 2). И что остаётся? $0.85-0.8 млрд? а CAPEX? Из чего финансировать? А вдруг стоимость денег начнёт расти? Проблемы, проблемы, проблемы…

В общем, что хочу сказать по этой истории с инвестициями в «Мечел», рисков не меряно, будущее туманно. Типичная история «turn around» — кто первым разберётся в ситуации с компанией, тот получит максимальный профит в случае успеха, ошибётся спишет всё! У меня в портфеле есть «префы», что-то в районе 3,5% доля. После объявления маленьких дивидендов (ещё лучше было бы, что б не объявляли вообще) и последующего закрытия реестра, наверняка посыпятся! – я буду наращивать позу, может быть даже удвою или утрою количество акций в портфеле

Производственные результаты Угля в 2012 году Мечел добыл практически столько же, сколько и в прошлом 27,8 млн тн (+1%). Железорудного концентрата ГК Мечел произвёл 4,4 млн тн (-0,5% г/). Производство кокса выросло на 3,01% до 3,6 млн тн. Добывающий сегмент группы, согласно сегментированной отчётности был прибыльным. Чистая прибыль сегмента за 2012 год $383 млн (-64.2% г/г). Основная причина падения прибыли в Добывающем сегменте ГК «Мечел» снижение цен.

А вот металлургический сегмент оказался по итогам года убыточный как на операционном уровне (убыток $ 1365 млн), так и на уровне чистой прибыли (убыток $ 227млн). При этом основная часть убытка пришлась на 4 квартал 2012 года. Чугуна выплавили на 11,61% больше – 4,2 млн тн. Стали произвели на 6,77% больше прошлого года – 6,5 млн тн. Ситуация в металлургическом сегменте выглядела так: компания ростом объёмов производства пыталась компенсировать снижение цен. Владимир Тыцкий, генеральный директор «УК Мечел-Сталь» по поводу своей убыточной деятельности сказал следующее: « Показатели EBITDA и чистый убыток также ухудшились незначительно по сравнению с 2011 годом. Основное негативное влияние на показатели сегмента оказывали наши зарубежные электрометаллургические активы. Именно с их деятельностью связана значительная часть списаний, оказавших такое сильноевлияние на итоговый финансовый результат. В ходе реализации новой стратегии группы по оптимизации структуры активов, уже в первом квартале текущего года мы продали металлургические предприятия, расположенные в Румынии, и их деятельность больше не будет оказывать негативного влияния на показатели дивизиона. При этом российские предприятия сегмента отработали стабильно с высокой степенью загрузки мощностей. Примечательно, что даже при неуменьшающемся уровне производства на наших основных предприятиях на снижающемся рынке мы смогли существенно сократить запасы готовой продукции и оптимизировать рабочий капитал, извлекая максимальный эффект из нашей сбытовой сети, что значительно сказалось на денежном потоке. Мы успешно контролировали производственные расходы, запустили производство новых видов продукции с высокой добавленной стоимостью, а также освоили технологии выплавки рельсовых марок сталей и их внепечной обработки в рамках подготовки к пуску универсального рельсобалочного стана на ЧМК. С окончанием зимнего сезона низкого спроса на стальную продукцию строительного назначения мы уже наблюдаем определенную стабилизацию на рынке строительного проката и можем прогнозировать ее улучшение по мере оживления строительной активности, что несомненно улучшит экономику дивизиона». Т.е. по идеи, рост спроса в строительстве, в 1 и 2 кварталах 2013 года должен толкнуть рост производственных показателей дивизиона, а отброшенный якорь в виде неэффективных зарубежных производственных активов улучшить экономические показатели и сделать «металлургический дивизион прибыльным уже по итогам 1-го полугодия». Соответственно, возникает два вопроса: 1) почему не сделали это действие раньше-на упреждение? 2) смогут ли обеспечить рост производства? На сколько, производственные мощности уже сейчас загружены и на сколько, вообще возможна интенсификация на существующих производственных мощностях? В рост цен на стальную продукцию в первом полугодии – я не верю, во втором — может быть, но не намного!

Ферросплавный сегмент ГК «Мечел» так же оказался убыточным. Убыток на операционном уровне $260 млн (вырос на 479% г/г), убыток на уровне чистой прибыли $185 млн (вырос на 158,6%). Этот сегмент уже давно не приносит «Мечелу» никакого прибытка, и инкорпорирование его в структуру объясняется только производственной необходимостью. Производство никеля сократилось на 33% до 0,011 млн тн. Производство ферросилиция сократилось на 7% до 0,078 млн тн. Производство феррохрома выросло на 20% до 0,07 млн тн. Я напомню, что «Мечел» решил приостановить производство никеля на Ужно-уральском никелевом комбинате в 2012 году из-за того, что себестоимость производства одной тонны никеля выше цены реализации. Также 15 марта 2013 года рядом информ агентств было распространено сообщение о том, что Glencore изучает возможность приобретения одного из ферросплавных активов, принадлежащих российскому «Мечелу».

Энергетический сегмент «Мечела» заработал в 2012 году $34,7 млн. Было произведено 4,2 ГВт квт*часа электроэнергии это +9% по сравнению с 2011 годом. Тепла было произведено на 11% больше 2011 года – 7 945 674 ГКалорий. В энергетическом секторе продали болгарскую электростанцию «Топлофикация Русе»

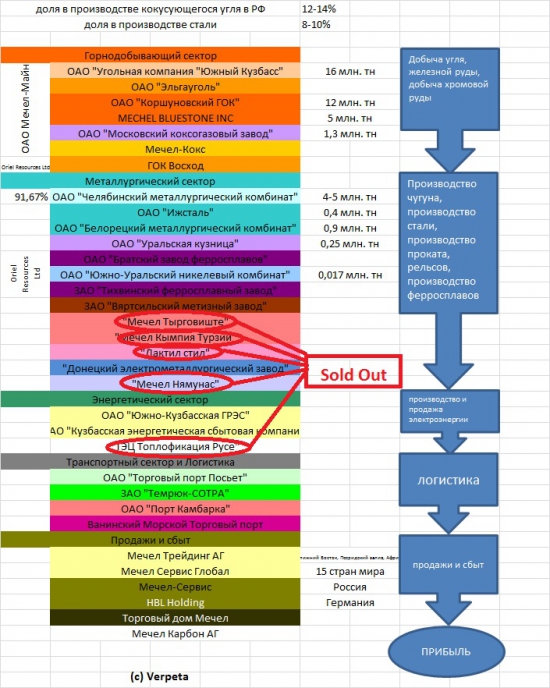

Рисунок Цепочка создания стоимости Мечел

Итак, по производству: УЮНК стоит, Донецкий электрометаллургический завод стоит, Ductil Steel Mechel, Campia Turzii S.A., Mechel Targoviste S.A., Mechel East Europe Metallurgical Division SRL, Laminorul S.A, «Топлофикация Русе» проданы, в скором времени возможна продажа части активов феросплавного дивизиона. Стратегия группы чуть меняется в сторону наращивания горнодобывающего сегмента. Привлечение проектного финансирования от ВЭБа поможет ускорить развитие проекта по освоению Эльгинского угольного месторождения. Партнёрство с РЖД облегчит развитие инфраструктуры по вывозу этого угля для продаж в АТР. «Мечел» как тяжёлый дредноут меняет курс. Акцент смещается в сторону «майнинг» и скоро группу аналитики станут относить не к металлургам, а к «майнинг» сектору. Лет через 5 «Мечел» будет не узнать! ...

…если этот дредноут не развалится по курсу, а теперь финансовые результаты:

Финансовые результаты Выручка в 2012 году составила $11,275 млрд, снижение по сравнению с 2011 годом на 10%. На операционном уровне компания получила убыток в $0,898 млрд. Убыток по итогам года составил $1,665 млрд! Компания за 2012 год списала в убыток всё, что смогла списать. Вот что написано в презентации фин отчётности за 2012 год: «Если,исключить влияние эффекта от обесценения долгосрочных активов, убытков от прекращенной деятельности, гудвилла и резерва по задолженности связанных сторон (с учетом эффекта на отложенные налоги и прибыль, приходящуюся на неконтрольные доли участия), то скорректированная чистая прибыль за 2012 год составляет $23,0 миллиона».

Капитальные затраты в 2012 году составили $1,02 млрд. Б0льшая часть затрат пришлась на горнодобывающий сегмент (ещё один аргумент см. выше: «Итак, по производству…») $612.2 млн (59,5% от всей суммы кап затрат).

Платный долг компании составляет $ 9,87 млрд, чистый платный долг $9,6. Доля краткосрочного долга в общем портфеле 16% или $1,6 млрд. На балансе денежных средств $ 0,295 млн, Т.е. компания будет вынуждена находиться в стрессе рефинансирования и умасливания кредиторов весь 2013 год. Не завидую казначейству «Мечела» — вот у кого постоянно «жаркие денёчки»! Допустим, даже, что операционная прибыль будет на уровне 2010 года $1.5 млрд (хотя конъюнктура 2010 года был лучше, чем в 2013 году), то Мечелу нужно будет заплатить ~$ 0.650-$ 0.7 млрд процентов (коэффициент покрытия от 2,3 до 2). И что остаётся? $0.85-0.8 млрд? а CAPEX? Из чего финансировать? А вдруг стоимость денег начнёт расти? Проблемы, проблемы, проблемы…

В общем, что хочу сказать по этой истории с инвестициями в «Мечел», рисков не меряно, будущее туманно. Типичная история «turn around» — кто первым разберётся в ситуации с компанией, тот получит максимальный профит в случае успеха, ошибётся спишет всё! У меня в портфеле есть «префы», что-то в районе 3,5% доля. После объявления маленьких дивидендов (ещё лучше было бы, что б не объявляли вообще) и последующего закрытия реестра, наверняка посыпятся! – я буду наращивать позу, может быть даже удвою или утрою количество акций в портфеле

8 Комментариев

gruffff26 апреля 2013, 16:03во всей металлургии ситуация х… поэтому и начинают дербанить того кто по-слабже. могут и совсем раздербанить если лучше не станет.0

gruffff26 апреля 2013, 16:03во всей металлургии ситуация х… поэтому и начинают дербанить того кто по-слабже. могут и совсем раздербанить если лучше не станет.0 Руслан (Cash_flow)26 апреля 2013, 16:12Спасибо за пост. Одно непонятно, зачем наращивать позу? Вроде вывод больше в ключе «продавать».0

Руслан (Cash_flow)26 апреля 2013, 16:12Спасибо за пост. Одно непонятно, зачем наращивать позу? Вроде вывод больше в ключе «продавать».0 siva26 апреля 2013, 16:16Сергей, твои посты всегда с удовольствием :)+1

siva26 апреля 2013, 16:16Сергей, твои посты всегда с удовольствием :)+1 Григорий26 апреля 2013, 17:57А про дивы на преф уже намекнули: что-то в районе 5 коп будет0

Григорий26 апреля 2013, 17:57А про дивы на преф уже намекнули: что-то в районе 5 коп будет0

Читайте на SMART-LAB:

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, и тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В конце недели разбираем самые заметные события и...

18:06

Технологии как новый драйвер: ключевые идеи инвестиционного форума ВТБ «РОССИЯ ЗОВЕТ!»

🧮 Главный тренд 2026 года — стабилизация и технологический поворот

Руководитель департамента по работе с клиентами рыночных отраслей ВТБ Дмитрий Средин:

Снижение ключевой ставки...

18:24

EUR/USD: Пан или пропал? Ретест треугольника ставит ультиматум

Европейская валюта, протестировав сопротивление 1.1918, повторно устремилась вниз для ретеста пробитой границы треугольника. На этот раз касание трендовой линии выглядит максимально уверенным....

07:24

Россети Центр и Приволжье. Отчет об исполнении инвестпрограммы за Q4 2025г. Дивидендная база по РСБУ удивляет.

Компания Россети Центр и Приволжье (сокр. ЦиП) опубликовала отчет об исполнении инвестпрограммы за Q4 2025г., где показаны финансовые показатели компании по РСБУ в 4 квартале (ну и понятно...

18.02.2026