Владимир Пермь

Всем привет! После сегодняшнего "турне" по банкам у меня встал... вопрос - "В каком банке физическому лицу можно открыть счёт в китайских юанях?" П.С. Гугл-ху№гл - даёт ссылки для юриков...

- 11 октября 2017, 23:12

- |

Гааль грааль грааль

- 01 мая 2017, 08:45

- |

Вставлю и я свои 5 копеек:)

Двадцать первого мая буду отмечать три года, как я пришёл на рынок!

Если лень читать, то суть сводится к следующему — не спеши, обдумай, представь, что ты будешь делать, если…, войди в сделку, поставь стоп, наблюдай, выйди из сделки руками или по стопу.

Все что написано ниже — Исключительно мой, субъективный взгляд.

На данный момент времени грааль в спекуляции, для меня лично, выглядит так:

— Закинь миллион рублей на счёт (меньше смысла нет, тк соотношение риск/доход, в абсолютном выражении, начинает быть приемлемым только от этой суммы. Объясню почему:

1. Не готов вялится у монитора по несколько часов в день ради 1000₽. Пусть даже в процентном выражении это будет 5% к депозиту. Другое дело, если это будет 10 000₽ или 1%, такая сумма, уже предполагает теоретическую возможность зарабатывать больше среднестатистической з/п в 30к), да и вискарь вкусный можно уже купить и любимую побаловать чем-нибудь (приглашением на шма-спа массаж, например).

2. На бессознательном уровне отказываюсь уходить от компа, при выполнении нормы прибыли в таком абсолютном размере, так как тысяча или даже три кажутся крайне малой суммой. Как следствие, начинаю лезть в очень сомнительные сделки и чаще всего теряю заработанное и, как бонус, получаю убыток от огромной комиссии брокера (адекватные комисы начинаются, когда у тебя больше 500 тыщ на счет)

3. Желание нарушить рискменеджмент частенько берет верх. Ведь что такое 2500₽? В магазин за продуктами сходить 1,5 раза. Но на деле разница оказывается огромной — потерять 2,5к от 200к или от миллиона. В первом случае, ты зарабатываешь крайне небольшую сумму, если все идёт по твоему плану, во втором же, эта сумма может быть не в пять раз больше, как может показаться, а в 10 или более. Это происходит из-за того, что во втором случае у тебя есть свободные средств, чтоб увеличивать позицию по ходу движения, сохраняя прежний риск на трейд. Про восприятие «потерь» я лучше вообще не буду писать.

4. БОльшее количество лотов, доступных для покупки/продажи, позволяет точнее соблюдать риски и уменьшать «недополученную» прибыль.

5. После входа в сделку остаётся достаточное количество средств, чтоб открыть ещё одну или две или три или… в других инструментах.

6. Миллион — красивая сумма :)

7. Все что меньше — лучше инвестировать. Больше толку будет. Или съездить на море.

П.с. Тех кто торгует суммами меньше 100к вообще рассматриваю как «аппаратчиков-лудоманов» — серьезных денег даже теоретически нельзя заработать, а потерять можно за день.

Остальные пункты расписывать так подробно не буду, т.к. это превратит весь текст в не очень-то читаемую отрыжку, если кому будет интересно подробнее мое мнение услышать — отвечу в лс. «Остальные пункты»:

— Жди понятную ситуацию на дневках.

— Дождался? Переходи на внутридневные таймфреймы.

— Входи в сделку, ставь стоп.

— Увеличивай позицию, если цена пошла как ты и предполагал, сохраняя риски и не смещая стоп в те области, где его могут случайно выбить.

— Собрав позицию, переходи обратно на дневки и уходи от компа.

— После клиринга посмотри, как обстоят дела на внутридневных тф. Поставь б/у, если ситуация позволяет.

— Наблюдай за открытием рынка, но не вмешивайся. Если тебя не вышибло, то твоя работа — сидеть и ждать.

— Повторяй предыдущие два пункта, двигая стоп из б/у в прибыль.

— Если движение рынка позволяет увеличить позицию — сделай это, но помни про соблюдение рисков.

— Если движение рынка говорит тебе о скором завершении тенденции — начинай искать точку для полного закрытия либо для переворота.

— Скидывай излишние плечи перед выходными и иногда перед ночью.

Для себя я пишу это, чтоб зафиксировать свои мысли на рубеже трёх лет, чтоб обозначить направления дальнейшего своего развития и работы над собой, чтоб увидеть в будущем свои заблуждения и свои сильные стороны.

Умение высиживать спекулятивные сделки, с использованием больших плечей, для меня, самый актуальный момент сейчас.

Точно входить я научился. А вот выскакиваю часто очень рано. Из последнего- шорт брента по 56,5. Взял только 0,3$. Причина — не ушёл с мелких тф на крупные.

Чему еще я научился:

*Научился соблюдать риски.

*Получил осознание «как» нужно и «как» хочу работать.

*Понял, что долгосрочное выживание и заработок на финансовом рынке зависят от правильного управления рисками и прибыльной позицией.

*Пришёл к выводу, что спекуляции без инвестиций (под инвестициями я понимаю все долгосрочные вложения денег — наличка под матрасом, депозиты, облигации, акции, вложения в реальный сектор) скорее разорят тебя.

*В 2018 году закрою и открою новый ИИС, т.к. на нем работаю крайне консервативно, то есть сэкономленный НДФЛ не покрывает «теоретический возврат»

*Начал разбираться в некоторых тонкостях деривативной торговли. Например. Покупая текущий фьючерс (с самой ближней датой исполнения), можно продать столько же контрактов следующего. Протестировал на газпроме перед экспирацией мартовского фьюча.

*Хочу до конца разобраться, как торговать деривативами, имея на руках основной актив.

*На собственном опыте понял, что потерять любую сумму денег можно очень быстро.

**Жадность и страх — самые главные враги прибыльной торговли. (Пример: страха — не купил Газпром на ИИС по 125₽. Пример:

( Читать дальше )

Нефть. Четвёртая неделя октября.

- 30 октября 2016, 17:53

- |

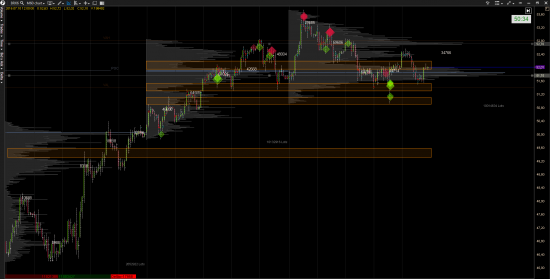

Четвёртая неделя октября.

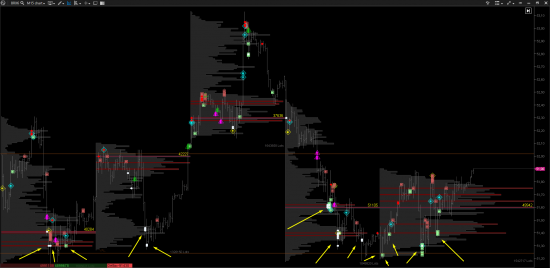

ТФ Н1, профиль Неделя.

Оригинал картинки.

Четвёртая неделя выдалась направленной и мы почти сделали цель ретеста — $49,30.

Немного сухих цифр.

Цена открытия недели $51,88.Цена закрытия недели $49,70.

Хай ушедшей недели $52,01. Лоу $49,31.

POC месяца находится на $51,85 (-$0,05 к предыдущей неделе).

POC недели $50,34 (-$1,06 к предыдущей неделе)

Цена закрытия недели ниже POC.

Теперь о планах и вариантах развития событий.

Последний день месяца и контракта в понедельник. Открытых позиций в новом контракте всё еще меньше, чем в старом. Спрэд между новым и старым $0,95 в пользу нового контракта. Похоже, что месяц мы закроем в районе открытия.

( Читать дальше )

Нефть. Третья неделя октября.

- 23 октября 2016, 12:49

- |

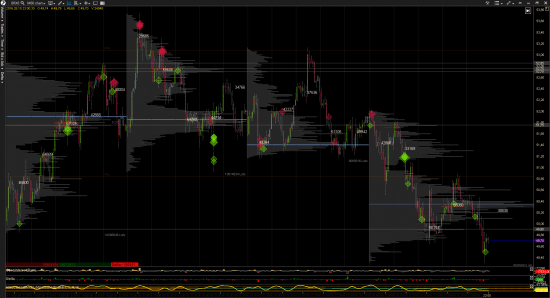

Третья неделя октября.

ТФ Н1, профиль Неделя.

Оригинал картинки.

Всю неделю цена ходила вокруг POC месяца. Теперь уже очевидно, что мы в «боковике» $51-$53. После выхода данных по запасам нефти, толпу охватила эйфория и все были готовы к немедленному старту ракеты на 55-60-70 и т.д. Однако, весь этот рост преспокойно слили, НО область $51,40-$51,10 уже тестировали 8 (ВОСЕМЬ!) раз в октябре. Каждый раз в этой области вылезают покупатели, особенно хорошо их видно на более мелких ТФ.

( Читать дальше )

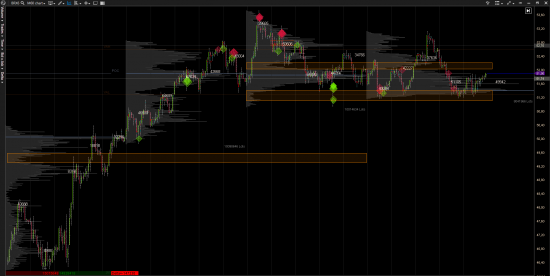

Нефть. Вторая неделя октября.

- 16 октября 2016, 14:06

- |

Вторая неделя октября.

ТФ Н1, профиль Неделя.

Оригинал картинки.

Неделя, как я и планировал, получилась коррекционной. Был перебит хай предыдущей недели, после чего началось нисходящее движение.

Хай ушедшей недели $53,73. Лоу $50,93. Цели отработаны, кроме самой нижней — $49,30.

POC месяца находится на $51,85. Думаю, третья неделя начнется с его тестирования.

POC недели чуть ниже предыдущей недели.

Цена закрытия недели выше POC.

План действий на грядущую неделю.

Рассматриваю три варианта развития событий:- Продолжение роста с целями $55,50-$57,00

- Коррекция в форме «боковика» с диапазоном $51,00-$53,00

- Коррекция в форме ретеста четырёхмесячного накопления, т.е. области $49,30-$50,40

( Читать дальше )

Нефть. Первая неделя октября.

- 09 октября 2016, 14:06

- |

Первая неделя октября.

ТФ Н1, профиль Неделя.

Оригинал картинки.

Первая цель $52,80 (из прошлого обзора) была отработана, хай перебит. Хай ушедшей недели $52,85.

POC недели закрыли выше предыдущей. Для меня это признак продолжения тенденции и подтверждение выхода вверх из четырёхмесячной консолидации.

План действий на грядущую неделю.

Рассматриваю три варианта развития событий:- Продолжение роста с целями $55,50-$57,00

- Коррекция в форме «боковика» с диапазоном $51,00-$53,00

- Коррекция в форме ретеста четырёхмесячного накопления, т.е. области $49,30-$50,20

Варианты с коррекциями мне нравятся больше, т.к. есть несколько сигналов на "дневках":

( Читать дальше )

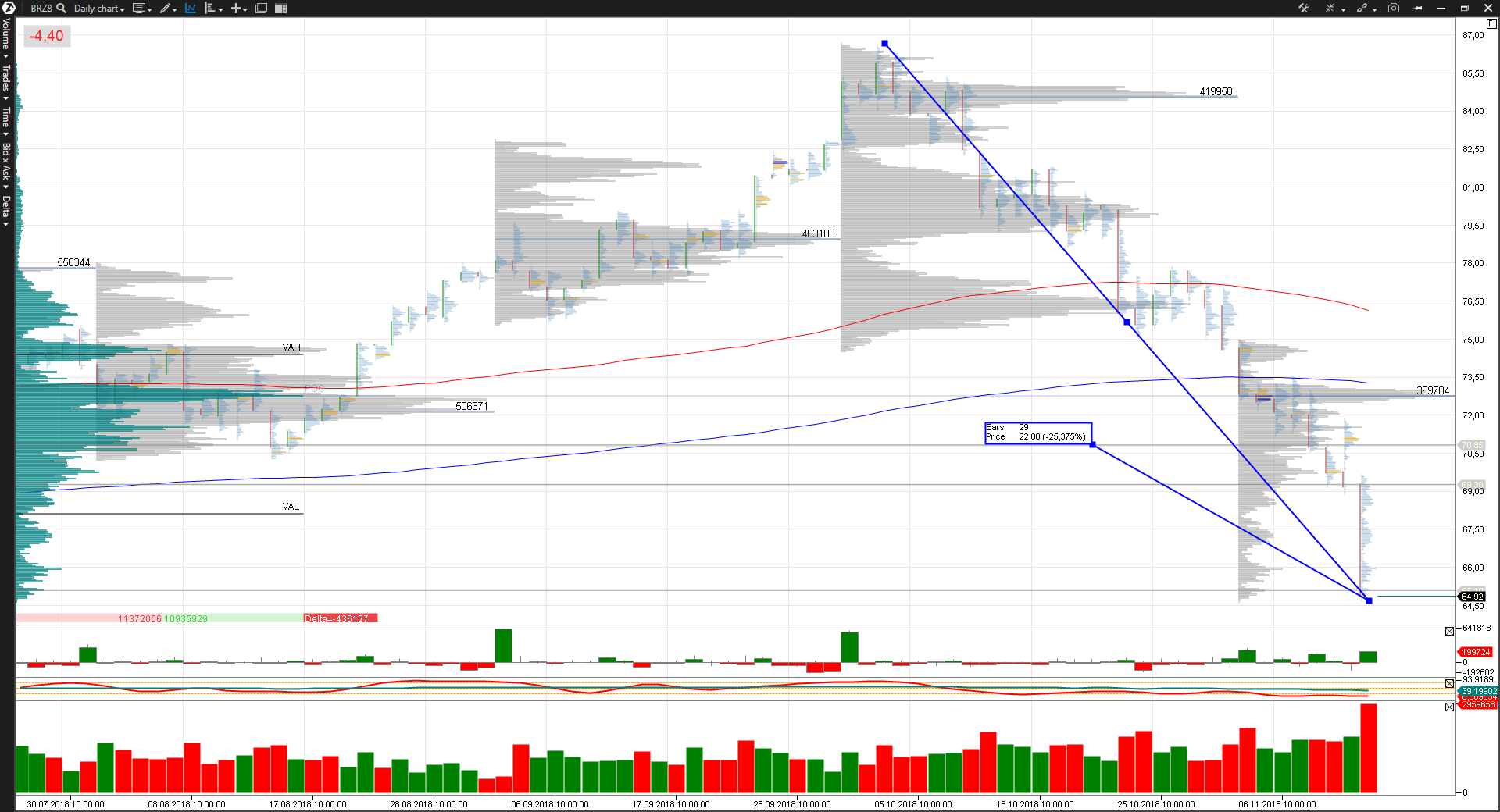

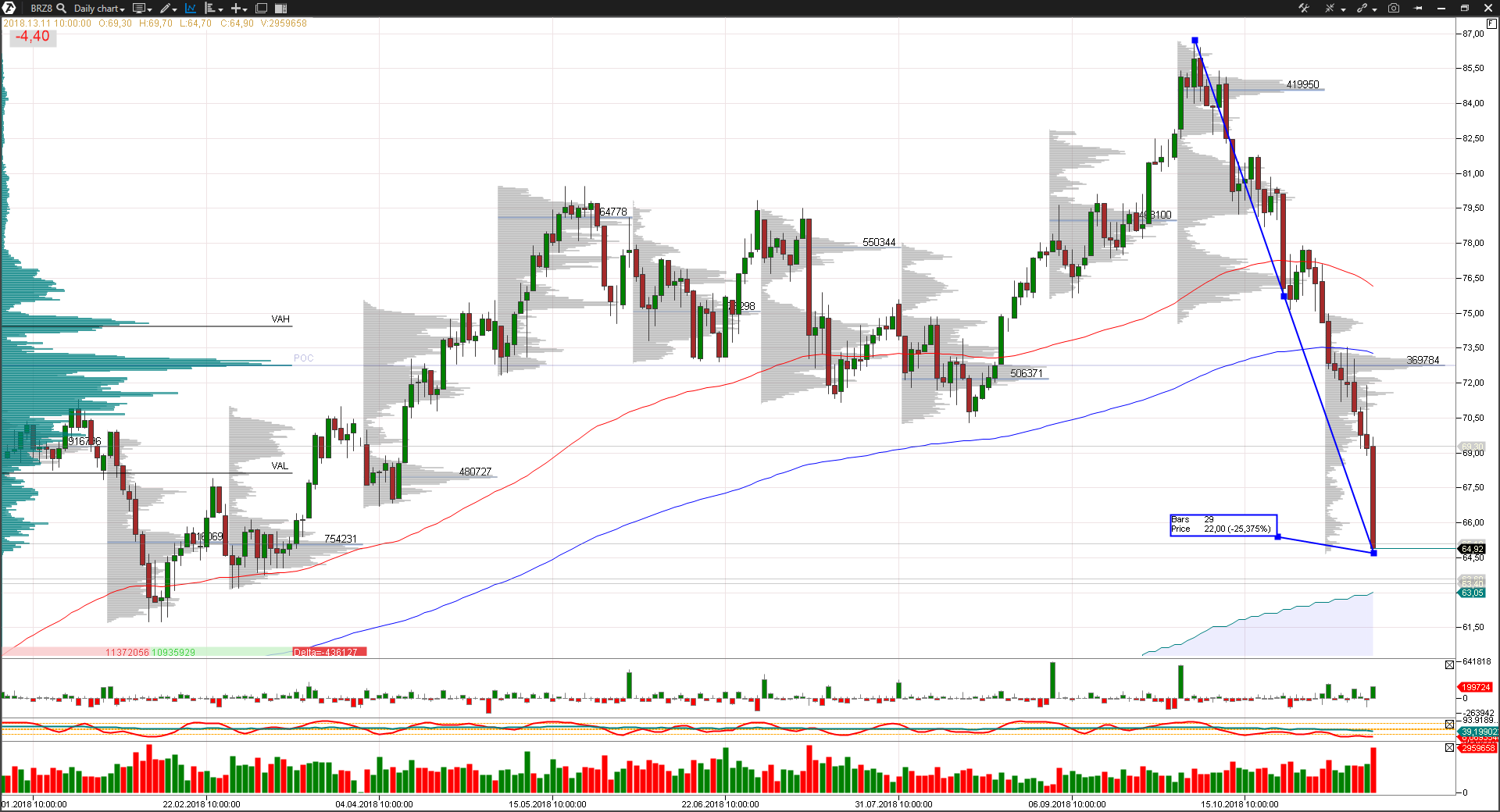

Объёмные планы на BRENT

- 02 октября 2016, 13:33

- |

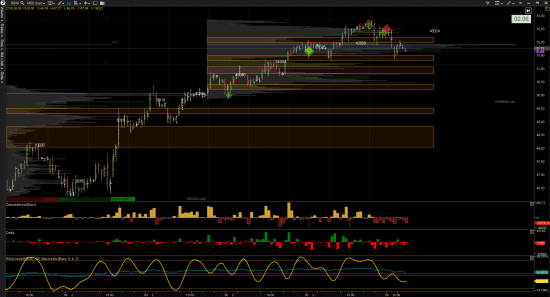

BRENT.

Это будет самый длинный контракт по нефти. 4 полные недели + пара дней.

ТФ дневной, профиль Месяц.

Оригинал картинки.

Здесь видно весь 2016 год. Первые 6 месяцев был рост и максимальный объём (POC) каждого следующего месяца располагался ВЫШЕ предыдущего. Хай $52,80 из Июньского контракта держится уже 3 месяца подряд. Лоу за последние 3 месяца $41,50 в августовском контракте.

Между Июньским Хай и Лоу Августа $10,30. Максимальное расхождение между POC за этот период $2,80.

Сентябрь.

ТФ Н1, профиль Неделя

( Читать дальше )

О том, что движет цену и немножко про нефть.

- 13 августа 2016, 03:59

- |

Вот уже 2 года и 3 месяца, как я пришёл на рынок, точнее в спекулянты. Инвестором я стал чуть раньше.

Опишу всё в таком порядке, как мне приходило это в голову (по теме заголовка).

Для меня никогда не было секретом, что цену движут условия сформировавшиеся вокруг предмета торга и деньги.

Торгуя фьючерсами, мы не всегда представляем и знаем, какие условия сформировались вокруг выбранного нами инструмента, а вот количество денег мы можем легко отслеживать. Стандартные терминалы брокеров позволяют видеть количество денег прошедшее за определённое время (вертикальный объём), платные и некоторые бесплатные предлагают видеть сколько денег прошло по конкретной цене за конкретное время (горизонтальные объёмы, кластерные и т.д.).

В первые полтора года я не уделял объёмам почти никакого внимания, хотя регулярно смотрел на них :) В спекуляциях торговал индюки и «чуйку», в инвестировании ФА (годовую отчётность компаний). В то время мне представлялось, что цену рисует тот, у кого больше денег чем у всех остальных. Мне оставалось это принять и пытаться встать в том же направлении что и «крупняк». Однако, это было больше похоже на угадайку. Тогда я задумался о горизонтальных объёмах — ведь если кто-то может удержать цену или напротив толкнуть её в каком-то направлении, то это должно быть видно именно на горизонтальных объёмах.

В то время я только слышал о таких объёмах, но не понимал что к чему. Прошёл обучение у одного из гуру горизонтальных объёмов, купил терминал, более менее разобрался чего и как. После того момента прошло уже больше полугода и только сейчас ко мне начало приходить осознание каким же образом строятся уровни поддержки и сопротивления, и как они отрабатывают. (Да-да, именно те, которые вы все видите истроите на ствоих графиках).

Теперь об «условиях». Те, кто их формирует или узнает первыми, имеют преимущество перед всеми остальными участниками рынка. А мы, смерды, можем только видеть это на истории. Прекрасный пример — нефть. Основные покупки прошли ещё в прошлую среду и пятницу (03/08 и 05/08) в районе $42 и $44, а в этот четверг (11/08) на «новости» подключили и обобрали толпу (вы только вспомните сколько прогнозов было на прошлой и этой неделе о том, что идём на новые лои т.д. и т.п. Я и сам шортил во вторник и среду).

Увидимся на 49. Всем хороших выходных.

теги блога Владимир Пермь

- brent

- BRX6

- BRZ8

- forex

- KPMG

- qlua

- quik

- si

- Si-9.15

- Trailing Stop

- USDRUB_TOM

- Volfix

- акции

- Аляска

- бакс

- банки

- Биржа

- брент

- брокер

- Вариационная маржа

- Волны Эллиотта

- вопрос

- ГиП

- ГО

- деньги

- дивиденды

- дивиденды 2014

- дивиденды 2015

- длясебятина

- доллар - рубль

- ИИС

- Компьютер для трейдинга

- Крым

- кукл

- кухня

- ЛСР

- М.видео

- ММВБ

- ММВБ10

- ммк

- МосБиржа

- Московская Биржа

- Мысли

- не юмор

- недельный обзор

- нефть

- Новатэк

- новичек

- Объёмные планы

- объёмы

- опрос

- опционы

- Открытие

- отраслевая аналитика

- Отраслевые индексы ММВБ

- оффтоп

- портфель

- правила

- прибыль

- Путин

- риск-менеджер

- Риски

- рубль

- Рынок

- Сбер

- сектора акций

- спекуляции

- срочный рынок

- стоп лосс

- Суперстратегия

- Толпа

- торговая система

- торговые сигналы

- фиксация прибыли

- Фокус

- форекс

- юань

- юмор