Андрей Х.

Что происходит на рынке кредитования МСБ? Интервью с МФК "МК"

- 04 июня 2024, 08:59

- |

4 июня в 16:00 проведем прямой эфир с топ-менеджментом МФК «МК». В гостях у PRObonds:

— Светлана Чубакова, Председатель Правления/ Генеральный Директор МФК «МК»

— Ярослав Полещук, Председатель наблюдательного совета

Рынок розничного кредитования находится под постоянным прицелом инвесторов и СМИ, особенно на фоне изменения макропруденциальных лимитов. Но длительное поддержание запретительной ключевой ставки не в меньшей мере влияет на бизнес. Вместе с компанией разберемся, как себя чувствует российский малый бизнес:

— Готовы ли сейчас компании брать в долг?

— Не растут ли риски в сегменте на фоне жесткой ДКП?

— Какие результаты у МФК «МК» в первом квартале 2024?

Пишите свои вопросы эмитенту в комментариях. Ждем всех по ссылке

www.youtube.com/live/BgZrl_YGDdM

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

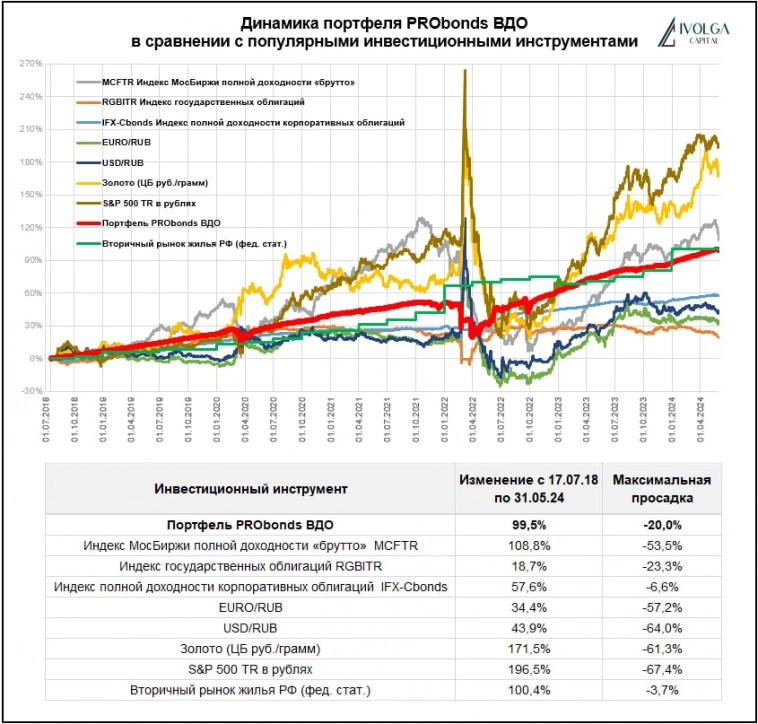

Портфель ВДО (12,6% за 12 мес.) в сравнении с популярными инвестиционными инструментами

- 04 июня 2024, 06:36

- |

Подходит к концу 6 год нашего сравнения. Всё началось в июле 2018, список инструментов неизменен.

И по итогам мая портфель PRObonds ВДО потерял еще одну строчку в зачете, пропустив вперед рынок недвижимости.

Впрочем, жилье опасным конкурентом на будущее не представляется, его мы, надеемся, вновь и быстро обойдем. А вот рынок российских акций уже в ходе майского падения опасно сократил свой отрыв от портфеля ВДО. И его падение в июне пока что продолжилось. Возможно, портфель ВДО однажды окажется доходнее и здесь.

Почему бы нет? Дорогие деньги скорректировали вниз и акции, и облигации. Чего портфель PRObonds ВДО почти не заметил из-за короткой дюрации и относительно высокой внутренней доходности. За последние 12 месяцев (по состоянию на 3 июня) портфель заработал вроде бы немного, 12,6%. Индекс полной доходности ОФЗ за то же время потерял -9,3%, т.е. плыли мы строго против течения. Средняя ставка депозита за эти 12 месяцев – ровно 12%. В общем, портфель в порядке.

При этом ожидаемая / внутренняя доходность портфеля сейчас – 19,9%. И если сместить его активы в пользу облигаций (на сегодня почти ½ — деньги), доходность может подняться к 21-22%.

( Читать дальше )

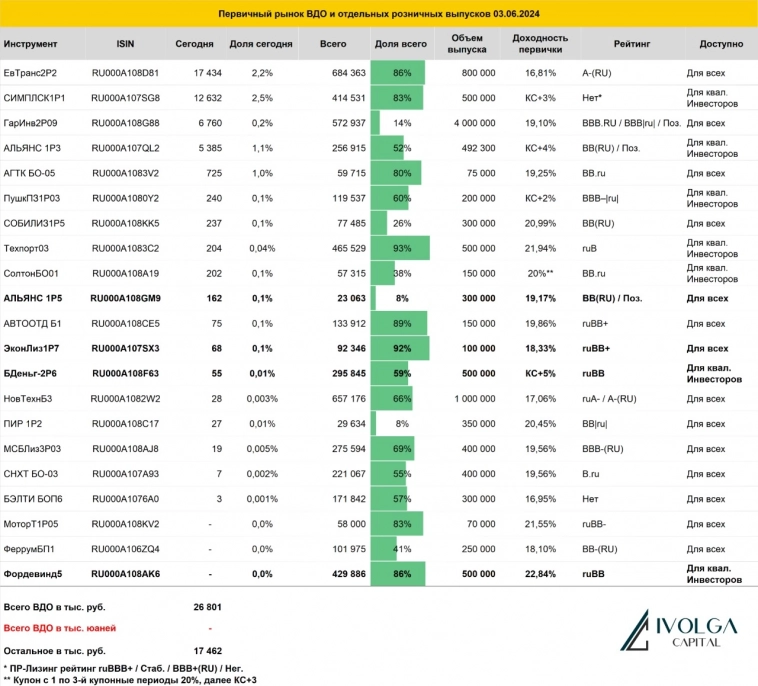

Сделки в портфеле ВДО

- 03 июня 2024, 09:35

- |

И в бурной стихии полезно заниматься, чем умеешь. Например, менять веса портфеля.

Новые сделки в портфеле PRObonds ВДО — в таблице. Проводиться будут, как обычно, по 0,1% от активов за сессию, начиная с сегодняшней, для каждой из позиций.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

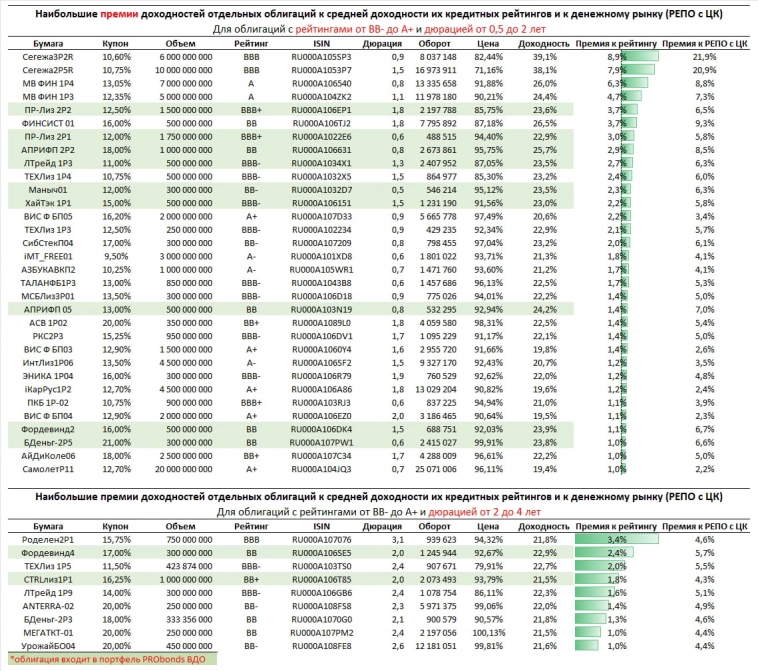

Наименее и наиболее доходные облигации с рейтингами от ВВ- до А+

- 03 июня 2024, 07:29

- |

В таблицах – наиболее и наименее доходны облигации с рейтингами от ВВ- до А+ в сравнении со средними доходностями для их кредитных рейтингов. Отдельно для дюрации 0,5-2 года и 2-4 года.

Для нас это практические таблицы. Продавать то, что попало в красный сектор, рассматривать к покупке то, что попало в зеленый. К зеленому вновь только присматриваемся.

И, конечно, беспокоит Сегежа. Не потому, что у нас она есть. А потому что ее доходность, очевидно, вне контролируемых значений, и может не только отображать сложности отдельного эмитента, но и запустить эффект домино на остальном рынке.

( Читать дальше )

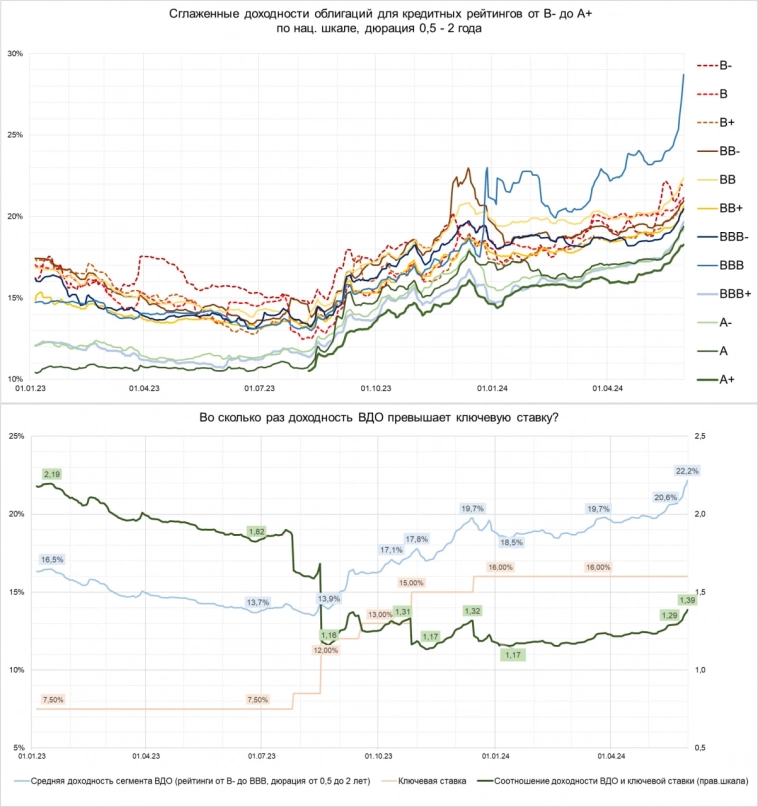

Рост доходностей ВДО, которому можно еще раз уделить внимание

- 03 июня 2024, 06:40

- |

2 графика, один из которых появляется примерно каждый понедельник. Второй иногда дополняет первый.

На одном – динамика доходностей ВДО-облигаций в разрезе их кредитных рейтингов. На другом – средняя динамика доходности облигаций с кредитными рейтингами от В- до ВВВ и дюрацией 0,5-2 года в сравнении с ключевой ставкой.

Первый пугает бесконтрольным ростом доходностей. Второй сигнализирует, что доходности вышли из рискованного диапазона, если сравнивать с актуальной ключевой ставкой. Долго они давали ±1,2 ставки. Сейчас – 1,4, и это должно тормозить их рост. Если ставка сохранится на 16% (узнаем 7 июня).

Наше мнение – в категориях «хочется и колется». Доходности дошли до интересных уровней, можно прицениваться. Тренд их роста продолжается, против тренд лучше не стоять.

Вспоминается шутка про походы в гости: гостей кормят, пока они не сдадутся, а когда сдадутся, приносят торт. Дождемся торта. Но про наиболее доходные облигации (с Сегежей во главе) сегодня дадим отдельный материал.

( Читать дальше )

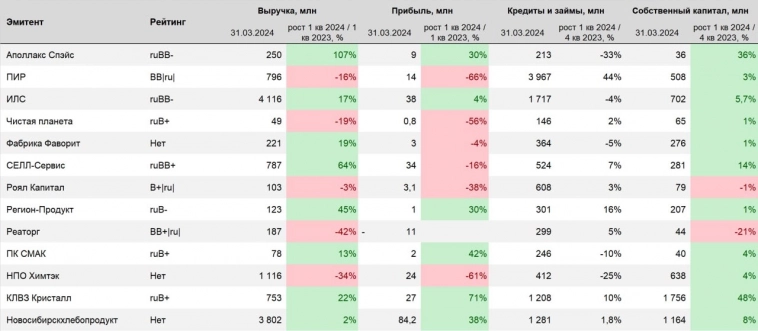

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 02 июня 2024, 15:54

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь, здесь, здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Что такое ВДО и почему стоит в них инвестировать?

- 01 июня 2024, 11:10

- |

⚠ В условиях высокой ключевой ставки всё больше начинающих инвесторов интересуется высокодоходными облигациями. Это видео мы сняли для тех, кто недавно присоединился к нашему каналу

В условиях высокой ключевой ставки всё больше начинающих инвесторов интересуется высокодоходными облигациями. Это видео мы сняли для тех, кто недавно присоединился к нашему каналу.

Резюмируя, здесь вы найдете много полезной информации по рынку бондов, авторы PRObonds | Иволга Капитал на протяжении 5 лет ведут публичный портфель ВДО, все сделки и результаты можно отследить по #портфелиprobonds #вдо

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Инкаб, Роял Капитал, Аквилон, Новые технологии, ТАМИ и КО)

- 01 июня 2024, 09:02

- |

🟢 ООО «Инкаб»

НКР подтвердило кредитный рейтинг на уровне BBB.ru

ООО «Инкаб» — компания по производству оптического кабеля для применения при строительстве сетей связи (широкополосный доступ в интернет, кабельное телевидение, телефонная связь). Производственные мощности расположены в Перми.

Доля компании на отечественном рынке оптоволоконного кабеля увеличилась и составила 23% в 2023 году по сравнению с 20% годом ранее. В 2024 году ожидается дальнейший рост этого показателя до 26%.

Оценку специфического риска сдерживает высокая концентрация активов «Инкаб» на единственной производственной площадке.

Снижение долговой нагрузки положительно влияет на оценку финансового профиля компании. Отношение совокупного долга к OIBDA на конец 2023 года сократилось до 2,5 по сравнению с 5,4 годом ранее. Мы ожидаем, что по итогам 2024 года отношение совокупного долга к OIBDA снизится до 1,9

🟢ООО «Роял Капитал»

НРА понизило кредитный рейтинг до уровня «B+|ru|»

( Читать дальше )

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- директлизинг

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- ИС Петролеум облигации

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал